Реклама ⓘ

Если вы читаете это, есть хороший шанс, что вы уже думаете о запуске бизнеса. Возможно, вы просмотрели несколько статей об электронной коммерции и обнаружили, что если вы хотите использовать методы онлайн-платежей, вам нужны правильные инструменты.

Во-первых, такие термины, как «поставщик платежных , могут сбивать с толку новичков. Это особенно верно, когда многие люди, кажется, не знают разницы между торговым счетом или поставщиком платежных услуг — двумя отдельными субъектами.

Сегодня мы собираемся предоставить помощь, которая вам действительно нужна, чтобы начать принимать кредитные и дебетовые карты онлайн. Мы определим, что такое поставщик платежных услуг, как он помогает вам обрабатывать различные способы оплаты и многое другое. Давайте начнем.

Специальный банковский счет платежного агента: назначение и особенности использования

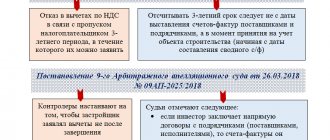

Спецсчет используется платежным агентом для зачисления средств, полученных от физических лиц в пользу поставщика товаров или услуг в рамках исполнения агентского договора. Законодательство предусматривает запрет на использование для этого других счетов, использование же самого счета носит ограниченный характер (ст. 4 закона от 03.06.2009 № 103-ФЗ).

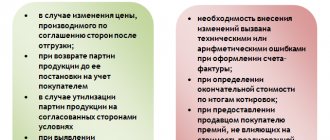

По спецсчету допускаются следующие операции:

- Зачисление средств от физлиц, в счет исполнения их обязанностей перед поставщиком;

- Зачисление средств с другого спецсчета агента;

- Списание средств на специальный счет другого агента или поставщика;

- Списание средств на расчетные счета – в установленных законодательством случаях (например, вознаграждение агента).

Никакие иные операции на данном счете не допускаются. Подобные ограничения введены по нескольким причинам:

- Защита интересов поставщика – у агента нет возможности распорядиться средствами по своему усмотрению;

- Защита интересов плательщиков-физлиц от действий недобросовестного агента по неперечислению оплаты поставщику;

- Контроль за оборотом собираемых платежей и их использованием;

- Упрощение учета дохода юрлиц и ИП в части его выделения из всего объема получаемых им денежных средств.

Таким образом, законодательство введением специальных счетов решило множество вопросов как фискального характера, так и экономико-правовой безопасности участников рынка.

Длительность контракта с поставщиками платежных услуг

При оценке вариантов приема платежей вам, возможно, придется учесть и то, как долго вам нужно оставаться у поставщика платежных услуг. Привязанность к конкретной сделке может затруднить изменение вашей стратегии, если вы найдете лучший вариант в другом месте.

С положительной стороны, с поставщиком платежных услуг, вы обычно получаете опыт «плати как есть». Там нет дополнительной платы беспокоиться, если вы решите, что вы хотите отменить свою услугу. С другой стороны, если вы выбираете торговую учетную запись, выйти из отношений, в которых вы больше не хотите, гораздо сложнее.

Хотя индустрия развивается, и все больше торговых счетов дают компаниям гораздо больше свободы для развития и ежемесячной оплаты, вы получаете скидку, если платите за долгосрочные счета. Годовые контракты и другие дорогостоящие сборы за завершение или прекращение для ваших учетных записей будут означать, что у вас будет больше финансовых забот, чтобы рассмотреть, когда вы пытаетесь построить успешный бизнес. Это определенно хорошая идея, чтобы убедиться, что вы не спешите со своими сравнениями.

Реклама ⓘ

Изучите, что происходит в вашей отрасли, и убедитесь, что вы знаете, какие компании могут предложить вам лучшие затраты в долгосрочной перспективе. Если вы все еще относительно новый бизнес и не уверены, как быстро ваши потребности изменятся, месячная структура ценообразования может быть для вас оптимальной. Использование этого подхода позволит вам переключать учетные записи, если вы найдете что-то более доступное в другом месте.

Типы специальных счетов в банке

Специальный счет — это обособленный банковский счет, на котором хранятся и расходуются деньги, не подлежащие учету через расчетный счет. Специальный счет предназначен для того, чтобы отделить конкретный денежный поток компании от общего с целью:

- расходовать эти средства для решения конкретных задач, например, клиринговый счет;

- обособить суммы, которые не должны принадлежать владельцу счета, например, счет должника.

Чаще всего источником поступлений на спецсчета являются платежи физических или юридических лиц за оказанные им услуги. Функционал спецсчета такой же, как у текущего счета в банке, но все действия с ним подчиняются определенным правилам в зависимости от типа счета.

Существует много спецсчетов, и их список постоянно пополняется. Кроме 12 счетов, перечисленных в Инструкции Центробанка, к специальным счетам относятся и те, что указаны в разных законах, например, специальный счет для прохождения процедуры банкротства.

Выбрать банк для спецсчета

Когда нужно открывать счет №40821: конкретные примеры

Прежде всего необходимо разобраться, что понимается под специальным счетом. Специальный счет в банке – это счет, имеющий определенное целевое назначение. Его использование регламентируется законом и является обязательным. Если говорить конкретно про спецсчет № 40821, он необходим для взаимодействия с юрлицами, заключившими с поставщиком (интернет-магазином) договор об осуществлении деятельности по приему наличных денег.

В каких случаях нужно открывать счет, а в каких нет, лучше разобрать на конкретных примерах. Если онлайн-магазин имеет курьеров в своем штате, то он действует как обыкновенный хозяйствующий субъект без посредников. А значит, в счете № 40821 нет необходимости.

Возможен и другой вариант. Товар, приобретенный в онлайн-магазине, доставляется сторонним сервисом доставки. Эта служба забирает у покупателя какую-то сумму, а потом передает ее в магазин. А значит, эту службу можно считать посредником. И вот как раз для того, чтобы рассчитываться с подобным посредником (платежным агентом), интернет-магазину и нужен спецсчет № 40821. Какими-то альтернативными способами взаимодействовать с такой курьерской службой нельзя.

Роль платежных агентов могут играть и системы электронных кошельков (например, PayPal и Webmoney). Для взаиморасчетов с ними тоже нужен специальный счет.

И, наконец, сами интернет-магазины порой выполняют роль посредников, принимающих денежные средства от покупателей. Это происходит тогда, когда товары принадлежат не данному интернет-магазину, а кому-то третьему. Здесь интернет-магазину тоже нужен спецсчет для взаиморасчетов с разными сторонами (причем магазин должен оформиться именно как платежный агент).

Поставщик платежных услуг против торговых счетов

Поставщик платежных услуг больше всего отличается от торгового счета тем, как он работает со счетами. С PSP есть несколько пользователей в коллекции, группе или продавцах. С другой стороны, поставщик торгового счета предоставляет каждому продавцу свои собственныеdiviдвойные счета. Процесс проверки для каждого продавца также более тщательный с моделями торговых счетов.

Торговые счета также отличаются от платежных систем другими способами. Торговые счета очень сосредоточены на обработке платежей. Сторонний процессор, с другой стороны, может обеспечить более полное решение для компаний. Помимо обработчика платежей, вы можете получить доступ к таким вещам, как средства оформления заказа и оборудование.

Преимущество приема карточных платежей через поставщика платежных услуг заключается в том, что вам обычно не нужно платить дополнительные сборы за безопасность. Такие вещи, как соответствие PCI, уже доступны в вашей учетной записи.

Еще один большой бонус поставщиков платежных услуг по сравнению с торговыми услугами — это то, что вы покупаете целую платформу инструментов. Поддержка, которую эквайер получает с помощью PSP, часто гораздо более комплексна для обработки платежей. Такие инструменты, как Square, Shopifyи Stripe все включают инструменты выставления счетов и отчетов, например.

Кроме того, для многих из этих решений доступен уникальный шлюз, который упрощает людям начало продаж в Интернете. Square и пользователи PayPal могли легко принимать платежи с помощью American Express и других способов оплаты, а также предлагать такие вещи, как защита от мошенничества и варианты лояльности из своего платежного решения.

Компании, не имеющие значительных бюджетных средств, чтобы тратить их на свои счета и точки продаж, безусловно, могут получить выгоду от поставщика платежных услуг. Тем не менее, вы не получите большую поддержку, если вам нужна помощь, начиная с нуля.

Важные сведения о счете №40821

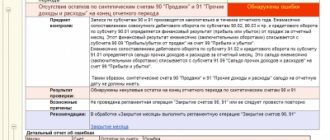

Тем, кто собирается открывать специальный банковский счет №40821, стоит знать такую информацию: в соответствии со статьей 86 Налогового Кодекса России банк должен уведомлять налоговую об открытии, смене реквизитов и закрытии спецсчетов налогоплательщиков.

Ст. 86 Налогового Кодекса РФ

На счета, начинающиеся с 40821, безусловно, распространяются эти требования – это ясно из пункта 2 статьи 11 Налогового Кодекса РФ. Кстати, налоговая инспекция вправе получать всю необходимую информацию по ним непосредственно в банке, не направляя обращений и уведомлений в сам онлайн-магазин.

Кстати, бухгалтерский учет денежных средств на специальных счетах в банках тоже ведется особым образом — для этого в плане бухучета есть специальный счет 55.

И еще один интересный и значимый факт. В отношении спецсчета платежного агента банк может проводить только следующие расходные операции:

- перевод полученных от конечных потребителей денег в адрес поставщика, продающего товары (проводящего работы, оказывающего услуги);

- плата за «коммуналку» и аренду помещения;

- перечисление на обыкновенный расчетный счет платежного агента суммы вознаграждения в соответствии с договором между агентом и поставщиком (интернет-магазином).

То есть список возможных операций жестко регламентирован. Впрочем, есть и хорошие новости: принудительное взыскание к спецсчетам не применяется.

Плюсы и минусы использования платежного сервиса

Существует множество причин, по которым вы можете предпочесть использовать PSP, а не торговые счета. Платежные системы гораздо более гибкие, чем их коллеги. Для небольших компаний у вас будет свобода менять услуги по своему желанию и изучать различные варианты, которые могут быть вам доступны. Оплата по мере того как вы идете цены также означает, что вы не застряли ни в чем.

Большая популярность, связанная с поставщиками платежных услуг, проистекает из того факта, что вы получаете много удобства за небольшую плату. Поставщики платежных услуг отлично подходят для растущих компаний и небольших компаний. Вы получаете такие вещи, как безопасность платежей и различные расширенные инструменты, встроенные в ваш пакет. Это означает, что вы можете легко найти то, что вам нужно.

Кроме того, помните, что поставщики платежных услуг отлично подходят для быстрой настройки. Вы можете заполнить заявку и начать прием платежей практически сразу. Нет никаких запугивающих контрактов, о которых нужно беспокоиться, или процессов подписки, когда вас могут не принять. Кроме того, несмотря на то, что поставщики торговых счетов сегодня предоставляют предприятиям больше возможностей, им все же не так просто попасть в дверь.

Итак, почему бы никому не получить учетную запись PSP?

Ну, есть и минусы тоже. Как уже упоминалось выше, поставщик платежных услуг является сторонним процессором. Есть некоторые риски с таким подходом к продаже. Например. Это легко открыть учетную запись, так что существует большая вероятность того, что кто-то отменит вашу учетную запись, если что-то в ваших покупках начнет меняться.

Еще одна распространенная проблема, связанная с процессором платежных услуг, заключается в том, что всегда существует риск того, что что-то произойдет с вашей учетной записью, и вы не сможете получить поддержку, необходимую для возврата в нужное русло. Когда вы регистрируетесь для такого типа учетной записи, вам необходимо понимать, что ваша учетная запись может быть заблокирована или удалена почти без предупреждения.

Хотя есть люди, с которыми вы можете связаться, чтобы узнать, что происходит, часто требуется некоторое время, прежде чем вы сможете получить деньги, которые вам должны.

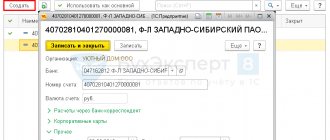

Специальный счет платежного агента: порядок открытия

Открыть данный вид счета обязаны юрлица и ИП, как принимающие платежи в пользу третьих лиц – поставщиков, так и сами поставщики. Согласно действующему порядку открытия счетов в кредитных учреждениях, спецсчета имеют отдельное обозначение: 40821 – «Специальный банковский счет платежного агента, банковского платежного агента (субагента), поставщика», что позволяет идентифицировать их при использовании в расчетах (п. 4.43 «Положения о Плане счетов бухучета для кредитных организаций», утв. ЦБ РФ 27.02.2017 № 579-П).

Данный вид счета может быть открыт в любом банке, но в большинстве случаев действует требование, что открывается он только в том кредитном учреждении, где у агента или поставщика есть действующий расчетный счет.

Для открытия счета в банк необходимо предоставить заявление по установленной форме и приложить к нему копию агентского договора с поставщиком или иным платежным агентом, а также стандартный пакет документов, который используется для открытия простого расчетного счета. После проверки представленных документов счет будет открыт – в среднем на это уходит 2-3 дня.

Договор на специальный счет предусматривает обязанность агента своевременно информировать банк о расторжении договора с поставщиком, либо о заключении новых договоров как с прежними контрагентами по приему платежей, так и с новыми. Кроме того, агент обязан оповестить кредитное учреждение о прекращении деятельности по приему платежей в пользу третьих лиц.

Счета банковским платежным агентам открываются в аналогичном порядке с той лишь разницей, что вместо агентского договора с поставщиком, необходимо представить агентский договор с оператором по переводу денежных средств, либо иным банковским платежным агентом.

Отметим, что в большинстве российских банков открытие счета 40821 платежным агентам предусматривает высокие тарифы. Кредитные учреждения объясняют это тем, что деятельность агентов по приему платежей несет множество рисков для банка и высокие тарифы частично ограждают их возможных мошеннических схем.

Проблемы с использованием платежных систем

Использование PSP для обслуживания услуг платежных карт дает множество преимуществ, от PCI DSS до других дополнительных функций для онлайн-транзакций. Однако у PSP есть и недостатки. Например, вы не получаете много обслуживания клиентов, чтобы помочь с вашими онлайн-транзакциями. Вы можете иметь дело с банком-эмитентом, если у вас есть прямые банковские проблемы. Однако способов получить помощь от вашего PSP не так много.

Некоторые платежные системы предоставляют технические ресурсы, так что вы можете найти свои собственные ответы на вопросы о глобальных платежах или, например, о возврате платежей. Однако ваш агрегатор не сможет вам помочь. Там может быть необходимость сделать много поиска в Google.

С другой стороны, с учетной записью продавца вы получаете гораздо больше поддержки с функциями обработки кредитной карты. Поскольку торговые счета предназначены для поддержки вdiviдвойных пользователей, вы получаете большую индивидуальную поддержку.

Еще одним недостатком PSP является то, как легко получить учетную запись. Хотя это может звучать замечательно, что вы можете настроить учетную запись немедленно, это также означает, что у вас более высокий риск того, что кто-то внезапно отменит или заблокирует вашу учетную запись, если что-то пойдет не так. Дополнительный процесс проверки, который вы выполняете с учетной записью продавца, может показаться раздражающим, но он повышает ваши шансы остаться на вершине вашей учетной записи.

Счета Merchant дают вам преимущество сомнения, когда что-то меняется в вашей учетной записи. С другой стороны, у провайдера платежных услуг, если вы внезапно изменили крупную транзакцию по кредитной карте или что-то еще заставило вас выглядеть подозрительно, ваша учетная запись часто мгновенно замораживалась. Поскольку вокруг не так много людей, которые могут помочь вам, если что-то пойдет не так, вам придется бороться в одиночку.

Существует риск того, что после того, как ваш аккаунт будет заморожен, вам, возможно, придется подождать несколько недель, прежде чем вы сможете настроить все заново.

Сколько стоит поставщик платежных услуг?

Одна из первых вещей, на которую многие владельцы бизнеса будут обращать внимание при использовании провайдеров онлайн-платежей, это то, сколько будет стоить учетная запись. На этом этапе все может оказаться непросто, поскольку лучшее решение для вашего бизнеса может быть не таким, как для любого другого владельца бизнеса, которого вы знаете. Сборы будут зависеть от размера вашей компании, средних транзакций, которые вам нужно обработать, и так далее.

Цены на торговый счет или PSP могут иногда идти против вас, если учитывать такие факторы, как цена за транзакцию, объем бизнеса, сборы за соблюдение нормативных требований, затраты на оборудование и т. Д. Ценовая структура торгового счета также нуждается в упоминании.

Большинство поставщиков платежных услуг используют единую структуру тарифов для ценообразования. По сути, это гарантирует, что вы платите одинаковую сумму за каждую транзакцию, независимо от типа карты. Там нет ежемесячной платы, чтобы беспокоиться, и другие расходы, помимо транзакционных или, как правило, не существует.

В некоторых случаях цены транзакций вычитаются из каждой транзакции в простой стратегии, чтобы помочь владельцам малого бизнеса управлять расходами. Крупные компании также извлекают выгоду из фиксированной ценовой структуры поставщика платежных услуг.

Затраты, которые часто связаны с использованием основного торгового счета, могут быть намного сложнее понять. Вот почему бизнес-лидерам требуется много времени, чтобы должным образом ознакомиться с условиями их услуг.

С помощью торгового счета вам может потребоваться оплатить следующие структуры:

- Interchange-плюсВ основном это означает, что ваш платежный процессор доставляет вам плату за обмен карточных сетей вместе с небольшой наценкой.

- Стоимость подписки: С помощью этой стратегии, продавцы платят ежемесячную плату за свое членство на торговом счете. Есть также еще одна небольшая плата, чтобы заплатить с транзакциями тоже. Эта стоимость часто приходит по фиксированной ставке, поэтому ее проще планировать.

- Многоуровневое ценообразование: Транзакции здесь часто группируются по неквалифицированным и квалифицированным категориям, причем квалифицированные транзакции обходятся дешевле. Эта модель часто упрощает обработку платежей и приводит к тому, что продавцы платят больше в долгосрочной перспективе.

Помимо основных затрат, структуры ценообразования могут также предусматривать другие дополнительные сборы, такие как затраты на соответствие PCI для обеспечения безопасности вашей платежной системы и сборы за отчеты. Если вы небольшая компания и не тратите много денег, вы, как правило, получаете гораздо более дешевый опыт, работая с поставщиком платежных услуг. С другой стороны, если вы ежемесячно зарабатываете много денег в своей компании и вам нужна дополнительная поддержка, то лучшим вариантом может стать поставщик торговых счетов.

Счет банковского платежного агента или субагента

Вы должны открыть этот спецсчет, если берете на себя часть банковских функций, например, кредитные платежи. А именно — от имени банка принимаете платежи от физ. лиц (в т. ч. с использованием устройств самообслуживания), выдаете им наличные или предоставляете электронные средства платежа.

Доступные операции по такому счету:

- зачисление наличных, поступивших от физ. лиц;

- приём безналичных переводов со спецсчетов операторов;

- переводы на счета получателей.

Вы можете открывать несколько подобных спецсчетов в любых банках.

Счет гарантийного фонда платежной системы

Банки, работающие с платежными системами, например, с МИР, должны формировать специальный фонд за счет личных взносов на обособленный счет (для покрытия возможных рисков). С этой целью оператор платежной системы открывает счет гарантийного фонда платежной системы. Он же устанавливает размер перечислений. Если банк прекратил работать с платежной системой, её платеж возвращается.

Подобные спецсчета могут находиться только в банках или небанковских организациях, которые не вправе размещать привлекаемые деньги для получения дохода, например, в Центробанке. К счетам не предъявляются аресты, ограничения или взыскания из-за долгов оператора или участников системы.

Рекомендуем: Рейтинг банков по РКО для ИП и юридических лиц с отзывами клиентов.

Как насчет цен на карточные сети

Есть еще одна цена, о которой вам нужно подумать, когда вы настраиваете свой бизнес с правильным поставщиком платежей. Карточные брендовые сети выступают в качестве посредника между банком-эмитентом и поставщиком услуг. Существуют ассоциации кредитных карт и сети без PIN-карт.

Каждому бизнесу, которому необходимо принимать к оплате кредитные и дебетовые карты, потребуется услуга для обработки этих платежей. Некоторые из этих подключений требуют дополнительных сторонних платежных шлюзов, которые приводят к увеличению сборов. Платежные шлюзы предлагают точку связи между системами точек продаж и платформами. С другой стороны, шлюзы предлагают возможности подключения для компаний, которые хотят получить доступ к платежному процессору, который им подходит.

Шлюзы являются подходящим вариантом для широкого спектра бизнес-конфигураций в магазине и онлайн. Платежные услуги часто включаются в более широкий выбор услуг. Некоторые провайдеры платформ для сайтов электронной коммерции также предоставляют вам поддержку обработчика платежей, который вы хотите использовать.

Существуют также независимые торговые организации, которые работают с поставщиками платежей, чтобы справиться с торговыми отношениями. Эти компании перепродают услуги и продукты от платежных систем и поставщиков услуг. ISO также получают комиссию от процессоров, на которых они подписывают торговцев.

Другой вариант — работать с реселлером с добавленной стоимостью, который работает в партнерстве с одним или несколькими платежными процессорами для предоставления услуг продавцам. VAR предлагают дополнительные функции, которые дополняют такие варианты обработки платежей, как оборудование для точек продаж, управление запасами и т. Д.

Наконец, банки также играют роль в общих расходах вашей системы. Банк-эмитент доставит кредитную или дебетовую карту вашим потребителям. Кроме того, банки-эквайеры обрабатывают кредитные и дебетовые платежи для торговцев. Вам нужно будет заключить договор с банком-эквайером со своим торговым счетом или через поставщика платежных услуг.

Счет эскроу

Чтобы застраховаться от риска неуплаты при заключении соглашения на поставку продукции/оказание услуг, вы можете воспользоваться счетом эскроу. Схема работы следующая:

- Покупатель открывает спецсчет и вносит на него сумму соглашения.

- Банк блокирует деньги.

- Продавец полностью исполняет свои обязательства.

- Деньги перечисляются в его пользу.

При нарушении условий сделки деньги переводятся обратно покупателю. Если нет иных договоренностей, распоряжаться счетом не может ни одна из сторон.