Действующие коды 2021 года

Коды вида операций в книге покупок, действующие в текущем году, следующие:

- 01 – покупка или безвозмездная передача продукции, работ или прав на имущество;

- 02 – полная или частичная оплата в счет будущих поставок продукции, работ или прав на имущество, в частности те операции, которые осуществляются на осное агентских и комиссионных контрактов;

- 06 – операции, которые осуществляют налоговые агенты;

- 10 – передача продукции или прав на имущество, исполнение работ безвозмездно;

- 13 – работы, которые выполняют подрядные фирмы;

- 14 – передача прав на имущество, которые указаны в статье №155, в пунктах с 1-ого по 4-ый;

- 15 – формирование или получение счета-фактуры агентом или комиссионером;

- 16 – торговец получил продукцию, возвращенную потребителем, который не признается плательщиком НДС;

- Код вида операции 17 в книге покупок – торговец получил продукцию, которую вернуло физлицо;

- 18 – формирование или получение корректировочного счета-фактуры по причине изменения цены отгруженной продукции;

- 19 – ввоз продукции в Россию с ЕЭС;

- 20 – ввоз продукции в Россию из-за рубежа для последующей переработки или внутреннего потребления;

- Код 21 в книге покупок – операции, связанные с восстановлением сумм налога, а также те операции, которые облагаются по ставке 0%;

- 22 – операции, связанные с возвращением предварительных платежей;

- 23 – приобретение услуг, которые оформляются БСО;

- 24 – внесение счетов-фактур в покупную книгу в случаях, которые предусмотрены статьями 165 и 171 НК РФ;

- Код 25 в книге покупок — регистрирование счетов фактур в покупной книге по отношению к суммам НДС, восстановленных ранее;

- 26 – формирование торговцем счетов-фактур и первичной документации по учету, в которой содержатся сводные данные по операциям, осуществленным в течение месяца или квартала;

- 27 – формирование одного счета-фактуры на основании нескольких при продаже или приобретении продукции;

- 28 – формирование одного счета-фактуры на основе нескольких при получении полной или частичной оплаты в счет будущих поставок продукции;

- 29 – корректировка продажи продукции или передачи прав на имущество;

- 30 – отгрузка продукции, по отношению к которой НДС был рассчитан при таможенном декларировании;

- 31 – уплата НДС, рассчитанного при таможенном декларировании продукции;

- 32 – уплаченный НДС или НДС, подлежащий уплате, был принят к вычету.

Принятие НДС к вычету при зачете аванса покупателя

Отметки в книге продаж с кодом 26 выполняются по сводным бумагам (счетов-фактур, бланков строгой отчетности). Во время ввода в книгу продаж записей с КВО 26 необходимо прописать: номер и дату оформления счета фактуры или иного документа, свидетельствующего об операции, цену с НДС и без НДС, а также величину НДС.

Код 26 отмечается в книге продаж. Допускается указание в книге покупок корреспондирующей записи с кодами видов операций 16, 17, 22.

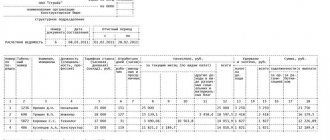

ОАО «Глобус» (ИНН/КПП 8808******/880808008) продал в августе 2015 года продукцию лицам, которые освобождены от выполнения обязанностей налогоплательщиков. В книге продаж бухгалтер компании регистрирует сводный документ с КВО 26 на общую сумму 2 000 000,00 рублей, в том числе НДС – 305084.74 рублей.

Важная особенность

Компании также должны учесть, что в 2021 году обязательное внедрение онлайн-касс для большинства индивидуальных предпринимателей и предприятий ввело соответствующие поправки в правила оформления книги продаж.

К примеру, если индивидуальный предприниматель или организация производит сбыт продукции за наличные деньги с использованием новой кассовой аппаратуры (онлайн-кассы), то в качестве основания для записи операций с кодом 26 Z-отчет (итоговый отчет по кассам, оснащенным ЭКЛЗ) уже не сможет быть предоставлен.

Причина этого заключается в том, что онлайн-касса не оснащена ЭКЛЗ: вместо этого в нем имеется модифицированный модуль памяти — фискальный накопитель.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: 7(499)350-6630.

- Санкт-Петербург: 7(812)309-3667.

Или на сайте. Это быстро и бесплатно!

С 01.01.2019 ставка НДС с 18% возрастет до 20%, изменится и расчетная ставка налога с 18/118 на 20/120 и с 15,25 на 16,67% (закон от 03.08.2018 № 303-ФЗ). Хозяйственные операции в связи с такими нововведениями не прерываются, и в 2021 году поставщики по-прежнему получают от покупателей авансы по отгрузкам, которые произойдут спустя несколько недель или месяцев — уже в 2019 году. При оформлении книг покупок и продаж применяются те же коды видов операций, что и в 2021 году.

Поясним на примере предложенный ФНС порядок.

276 000 × 18/118 = 42 101,69 руб.

233 898,31 × 20% = 46 779,66 руб.

Начисленный с предоплаты в ноябре 2021 года НДС принят к вычету в размере 42 101,69 руб.

Операции с НДС у покупателя ПАО «Сервисный центр»:

- после перечисления предоплаты принят к вычету НДС в сумме 42 101,69 руб.;

- после получения мебели налог в размере 46 779,66 руб. принят к вычету с одновременным восстановлением НДС в размере 42 101,69 руб. с предоплаты.

О том, как действовать налогоплательщику при доплате 2% НДС в связи с увеличением ставки налога, узнайте из этой публикации.

Счет-фактура на отгруженные товары выписывается кнопкой Выписать счет-фактуру, расположенной в нижней части документа Реализация (акт, накладная).

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная).

Узнать подробнее про начисление НДС при реализации товаров в оптовой торговле

Организация имеет право принять НДС к вычету с авансов, полученных от покупателей, на дату (п. 5 ст. 171 НК РФ):

- зачета аванса, т.е. в периоде реализации товаров (работ, услуг) покупателю;

- возврата аванса в связи с изменением условий или расторжением договора.

Вычет НДС осуществляется в размере налога, исчисленного со стоимости отгруженных товаров (работ, услуг), в оплату которых ранее был получен аванс (п. 6 ст. 172 НК РФ). Это значит, что если Вы начислили НДС с авансов по ставке 18/118%, а отгружаются товары по ставке 10%, то в зачет можно принять только ту часть НДС, которая рассчитана по ставке 10/110% (Письмо Минфина РФ от 28.11.2014 N 03-07-11/60891).

На сумму НДС принятого к вычету:

- в книге покупок делается регистрационная запись авансового счета-фактуры, НДС по которому ранее был исчислен, с кодом вида операции 22 {amp}amp;#171;Авансы полученные{amp}amp;#187;;

- в бухгалтерском учете формируется проводка Дт 68.02 Кт 76.АВ {amp}amp;#171;НДС по авансам и предоплатам{amp}amp;#187;.

Действия при допущении ошибки в коде

Если код вида операции в книге покупок указан не верно, нужно поступить так:

- Аккуратно исправить код, прописанный неверно.

- Заполнить доп. лист по определенной операции с правильным значением кода.

Похожие статьи

- Код вида операции в книге покупок 2018

- Код вида операций 2018

- Код вида операции в книге продаж 2018

- Код операции в декларации по НДС

- Код вида операции в книге продаж

Когда применяют УПД

Универсальный передаточный документ (УПД) применяют одновременно для учета расходов (вместо накладной или акта приемки-передачи работ) и расчетов по НДС (как счет-фактуру).

УПД можно оформить при отгрузке товаров, приеме-передаче оказанных услуг и результатов выполненных работ, передаче имущественных прав.

Так же как и счет-фактуру, УПД можно передавать в налоговую инспекцию в электронном виде по телекоммуникационным каналам связи.

Форму и рекомендации по УПД можно взять из письма ФНС от 21 октября 2013 г. № ММВ-20-3/[email protected] Электронный формат УПД установлен приказом ФНС от 19 декабря 2021 г. № ММВ-7-15/[email protected]

Основную часть УПД занимает счет-фактура. Эту часть документа заполняют по правилам, утвержденным постановлением Правительства РФ от 26 декабря 2011 года № 1137.

Для части, относящейся к первичке, обязательными являются реквизиты, установленные пунктом 2 статьи 9 Закона о бухгалтерском учете.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Перечень обязательных реквизитов, которые должен содержать первичный документ

Среди обязательных реквизитов УПД — измерители хозяйственной операции в натуральном и (или) денежном выражении с указанием единиц измерения.

Код вида операций в книге покупок 2021: примеры выбора

Введение новых кодов привело к некоторой путанице в бухучете компаний. Например, некоторые организации ошибочно проставляют код НДС 22 в книге покупок вместо правильного значения «02». Другие используют устаревшее «03».

ФНС анализирует коды, выбираемые компаниями, чтобы определить, законно ли последние уменьшают НДС. Логика прозрачна: если клиент ставит в книге покупок по конкретной операции код 01, то у поставщика, отгрузившего товар, в книге продаж должно быть прописано такое же значение.

Чтобы понять, какие коды проставляются в книге покупок, нужно разбирать ситуации на примерах. Так, если поставщик отгрузил товар покупателю в счет ранее полученного задатка, начисленный ранее налог с аванса указывается с кодом 22 в книге покупок. Налоговики проверят, чтобы эта сумма была ранее отражена в книге продаж по коду 02.

В реальной жизни возможна ситуация, когда контрагенты изначально согласовали одну цену, а затем договорились о скидке. В течение пяти дней с принятия этого решения поставщик должен выставить корректировочный счет-фактуру со сниженной ценой. Если покупатель является плательщиком НДС, для проведения операции поставщик использует код 18 в книге покупок. Законодательство допускает также заменить его на значение «01».

Код вида операции 17 в книге покупок используется розничными продавцами для регистрации расходного кассового ордера, по которому был совершен возврат покупателю.

Код вида операции 19 в книге покупок используется импортерами из стран ЕАЭС, которые регистрируют документ, заменяющий счет-фактуру, – заявление о ввозе. Значение «06» во второй графе свода указывают арендаторы, снимающие помещения у государственных структур. Так они отражают к вычету НДС, перечисленный по агентским обязательствам. Проводка делается в том периоде, когда был фактически перечислен налог.

В чем измеряются услуги

В классификаторе единиц измерения нет кода единицы измерения услуги. Поэтому многие при оказании услуг проставляют код 796, относящийся к штукам.

Но услуга – это деятельность, результаты которой не имеют материального выражения (п. 5 ст. 38 НК РФ). Поэтому услуги в штуках не измеряются.

Вместе с тем, форма УПД служит, в том числе, основанием для принятия заказчиками услуг сумм НДС к вычету. Поэтому в УПД должны быть указаны количество (объем) и единица измерения реализуемого, а также цена (тариф) за единицу измерения (подп. 6 п. 5 ст. 169 НК РФ). Но только если для этого имеется возможность.

Если же такой возможности нет, в графах «единица измерения», «количество» нужно ставить прочерки (подп. «б» п. 2 Правил заполнения счета-фактуры, утв. Постановлением № 1137). На это же неоднократно указывал Минфин (см., например, письмо от 5 июня 2015 г. № 03-07-09/32579 и др.). Суды согласны (см., например, постановление АС Северо-Кавказского округа от 18 марта 2021 г. № Ф08-1159/2016). А цена (тариф) за единицу измерения – это цена оказываемой услуги по прейскуранту.

Поэтому гадать не стоит. Если реализуемый товар (работы, услуги) измеряется в единицах, которые не указанны в Классификаторе единиц измерения, то в соответствующих графах счета-фактуры или УПД ставятся прочерки.

Код вида операции в книге покупок: критерии выбора

Для выбора кода необходимо обратиться к приказу налоговой службы №ММВ-7-3/[email protected], действующему с 2021 г. Этот перечень содержит 24 позиции. Чтобы найти нужную, необходимо ознакомиться с описаниями, данными к каждому значению.

Когда бухгалтер вносит данные о счетах-фактурах, он может использовать следующие значения в графе 2:

- 01 – приобретение продукции и прав, оказание услуг поставщиком. Код вида операции 01 в книге покупок распространяется в том числе на сделки, по которым предусмотрена ставка НДС 0%, на операции в рамках посреднических соглашений.

- 02 – перечисление поставщику аванса (полного или неполного) в счет ожидаемых отгрузок.

- 06 – покупки, совершаемые налоговым агентом, поименованные в ст. 161 НК РФ.

- 13 – прием работ, проведенных компаниями-застройщиками или иными организациями, связанных с возведением зданий и их приведением в соответствие с требованиями времени.

- 16 – возврат ранее отгруженной продукции поставщику, совершенный организацией или ИП, использующим специальный режим налогообложения (УСН, ЕНВД).

- 22 – вычет НДС с полученной ранее предоплаты в момент отгрузки товаров (оказания услуг) или возврата задатка.

Для регистрации в Книге документов, не являющихся счетами-фактурами, используются следующие коды:

- 23 – получение БСО. Код 23 в книге покупок допустим, если покупка товаров и услуг оформляется бланком строгой отчетности. Его вправе выдавать компании и ИП, не использующие кассовый аппарат.

- 27 – счет-фактура, составленный из нескольких первичных документов, выставленный агентом.

- 28 – сводный счет-фактура на аванс от агента.

- 01 – совершение имущественного вклада в уставной капитал юрлица.

Код вида операции 03 в книге покупок, который раньше использовался для отражения возврата товара продавцу, совершенного контрагентом-плательщиком НДС, в 2021 году был упразднен налоговой службой. Вместо него необходимо указывать во второй графе свода значение «01».

Единицы измерения в электронном счете-фактуре (ЭСФ)

Приходилось ли вам сталкиваться с тем, что в электронном счете-фактуре, проставляются не те единицы

, которые ожидались, и выясняется это только при просмотре документа на портале? Поступали ли к вам ЭСФ от поставщиков со «странными» единицами измерения? В это статье мы попробуем разобраться с тем почему так происходит и как не допускать подобных ошибок.

Единица измерения реализованного товара/услуги указывается в графе 5 раздела G

ЭСФ.

При заполнении на портале в графе мы видим понятное название «Штука», «Килограмм» и т. д. Причем, нужное значение выбирается из выпадающего списка, то есть указать единицу, которой в нем нет, не получится

.

Так происходит потому что в ИС ЭСФ используется собственный справочник единиц измерения, добавлять новые значения в который налогоплательщик не может. Пользователь может использовать только те единицы измерения, которые содержатся в этом справочнике.

Просмотреть полный список его элементов можно с помощью пункта меню Справочники – Единицы измерения

.

В этом классификаторе соединены данные из международного классификатора (МКЕИ) и национального классификатора (ОКЕИ). Но, кроме стандартных и всем известных единиц, в нем можно найти и не стандартные, которых нет ни в МКЕИ, ни в ОКЕИ: «Страница», «Одна капсула» и пр.

Можно, предположить, что эти элементы были внесены в общий классификатор ИС ЭСФ по заявкам налогоплательщиков. Поэтому, если в справочнике нет нужно вам единицы, то можно попробовать обратиться в службу поддержки ИС ЭСФ с просьбой о добавлении нового значения и обоснования необходимости.

Обратите внимание на графу Код единицы измерения

(первая колонка справочника).

Это трехзначный уникальный цифровой код.

Источник проблемы, описанный в начале статьи, заключается в том, что в документе ЭСФ на самом деле хранится не название единицы, а ее код

. Например, если экспортировать ЭСФ с портала ИС ЭСФ в файл и посмотреть на содержимое файла, то никаких «штук», и «тонн» мы в нем не найдем. В файле (и в базе ИС ЭСФ) хранятся

коды единиц измерения.Важно

То есть при просмотре документа на портале, портал показывает нам наименование единицы измерения по классификатору, но в базе данных и в файле ЭСФ – хранит только числовой код единицы!

Проблема возникает, когда поставщик выписывает ЭСФ из своей учетной системы, в которой не настроен или настроен неправильно классификатор единиц измерения

.

Например в учетной системе в классификаторе для единицы измерения «штуки»

ошибочно указан код

001

. Пользователь выписывающий ЭСФ, будет думать, что он указал в документе «штуки» (ведь у него в учетной системе 001 – это штуки), но на портал поступит документ в «единицах измерения с кодом 001». ИС ЭСФ примет такой документ и при отобразит получателю название единицы с кодом 001

по данным своего классификатора

, и это будут вовсе не «штуки», а в данном случае «нанометры» (потому что в классификаторе ИС ЭСФ код 001 соответствует «нанометрам»).

Поэтому при возникновении проблемы, покупателю нужно обратиться к поставщику с просьбой исправить ранее выписанный документ, правильно заполнив в нем коды единиц измерения

В учетный системах 1С код единицы измерения для ИС ЭСФ задается в классификаторе единиц измерения в специально выделенном для этого поле Код (ЭСФ)

.

Правильное значение кода для указания в этой графе можно посмотреть в справочнике Единицы измерения

на портале ИС ЭСФ.

Коды ИС ЭСФ некоторых стандартных единиц измерения приведены в таблице.

| Код в ИС ЭСФ | Название единицы измерения. | Краткое название |

| 796 | Штука | шт |

| 778 | Упаковка | упак |

| 5114 | Одна услуга | |

| 356 | Час | |

| 163 | Грамм | г |

| 166 | Килограмм | кг |

| 168 | Тонна Метрическая тонна (1000 кг) | т |

| 112 | Литр Кубический дециметр | л дм3 |

| 113 | Кубический метр | м3 |

| 008 | Километр Тысяча метров | км 1000 м |

| 006 | Метр | м |

| 18 | Метр погонный | |

| 055 | Квадратный метр | м2 |

| 059 | Гектар | га |

| 061 | Квадратный километр | км2 |

Посмотреть полный список всех кодов единиц измерения в ИС ЭСФ можно здесь.

Для дополнительного контроля при выписке электронного счета-фактуры в 1С пользователю показывается и числовой код единицы измерения, и ее название.

Учитывайте, что название единицы в учетной системе показывается «справочно»,то есть нет никакой необходмости его изменять или исправлять (это ни на что не повлияет). Внимание нужно уделить числовому коду

, особенно, если вы впервые выписываете документ с такой единицей измерения.

Код единицы измерения

В графе 2 таблицы УПД, соответствующей счету-фактуре, указывают код единицы измерения. В графе 2а – его условное обозначение. В графе 3 – количество (объем).

Данные о единицах измерения берут из Общероссийского классификатора единиц измерения ОК 015-94 (МК 002-97) (утв. Постановлением Госстандарта от 26 декабря 1994 г. № 366).

Например, код 796 относится к единице измерения «штука» (обозначается «шт»), 006 – «метр» («м»), 657 – «изделие» («изд») и др.

А как быть, если в классификаторе нет нужного вам обозначения?

Коды операции в декларации по НДС – старые и новые

ФНС России сообщила, какие коды использовать при заполнении налоговой декларации по НДС по новым операциям, не облагаемым НДС, и в случае восстановления налога.

Восстановленный НДС в декларации

С 01.01.2015 нужно восстанавливать «входной» НДС, принятый к вычету при приобретении на территории РФ или при ввозе на территорию РФ:

- морских судов,

- судов внутреннего плавания,

- судов смешанного (река — море) плавания,

- воздушных судов и двигателей к ним,

если такие основные средства в дальнейшем используются для операций, не облагаемых НДС на основании пункта 2 статьи 170 Налогового кодекса РФ (под. 3 п. 2, п. 3 ст. 171.1 НК РФ).

Восстановленный налог следует отражать в декларации по НДС, представляемой за последний квартал каждого календарного года из десяти лет начиная с года, в котором началось начисление «налоговой» амортизации (п. 4 ст. 171.1 НК РФ).

ФНС России сообщила, что операцию по восстановлению НДС нужно указать в приложении 1 к разделу 3 декларации. Причем до внесения изменений в декларацию при заполнении строки 030 приложения 1 к разделу 3 можно использовать существующий код 1011800. Или же разрешено указывать коды, планируемые к утверждению:

- код 1011806 – по морским судам, судам внутреннего плавания, судам смешанного (река — море) плавания;

- код 1011807 – по воздушным судам;

- код 1011808 – по двигателям к воздушным судам.

Необлагаемые операции в декларации

С 01.10.2016 до 31.12.2018 включительно освобождается от налогообложения НДС реализация макулатуры на территории РФ (подп. 31 п. 2 ст. 149 НК РФ). Для целей налогообложения НДС под макулатурой понимаются:

- бумажные и картонные отходы производства и потребления;

- отбракованные и вышедшие из употребления бумага, картон, типографские изделия, деловые бумаги, в том числе документы с истекшим сроком хранения.

Кроме того, с 01.10.2016 по 31.12.2020 включительно освобождается от налогообложения НДС реализация (передача для собственных нужд) и ввоз такого на территорию РФ:

- племенных животных и птицы,

- их семени (спермы), эмбрионов и племенного яйца

Об этом сказано в подпункте 35 пункт 3 статьи 149 и в пункте 19 статьи 150 Налогового кодекса РФ.

По общему правилу операции, не подлежащие налогообложению (освобождаемые от налогообложения), операции, не признаваемые объектом налогообложения НДС, подлежат отражению в разделе 7 декларации (раздел XII Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утвержденного приказом ФНС России от 29.10.2014 № ММВ-7-3/[email protected]).

ФНС России сообщила, что до внесения изменений в декларацию при заполнении графы 1 раздела 7 можно использовать код 1010200. Или же допускается применять коды, планируемые к утверждению:

- код 1010230 – для операций по реализации макулатуры;

- код 1010233 — для операций по реализации племенного материала и по ввозу его на территорию РФ.