По итогам года фирма должна отчитаться в налоговой инспекции по удержанному и уплаченному налогу с доходов физических лиц по каждому налогоплательщику. Для этого нужно сдать в ИФНС справки по форме № 2-НДФЛ.

Для НДФЛ (и страховых взносов) налоговый период не зависит от даты, когда компанию организовали или ликвидировали. Об этом сказано в Федеральном законе от 18 июля 2021 года № 173-ФЗ, который вступил в силу 19 августа 2021 года. То есть организации и предприниматели, которые появились в последних числах декабря, должны будут отчитаться по НДФЛ (и страховым взносам) за год.

2-НДФЛ при изменении статуса компании

Как правило, фирма прекращает свое существование, предварительно полностью сдав всю отчетность, в т. ч. справки 2-НДФЛ по сотрудникам. Ведь после прекращения деятельности у нее не возникает преемников, которые могли бы отчитаться по данным о начислениях и удержании налога. Закрываемые компании, сдавая 2-НДФЛ до момента ликвидации, заполняют справки по привычному алгоритму – название компании указывается в строке «налоговый агент», а ее реквизиты – в предназначенных соответствующих полях.

При реорганизации («перекраивании» фирмы по выбранному критерию и регистрации ее в новом качестве) диапазон действий шире. Если в силу каких-либо обстоятельств фирма не сдала 2-НДФЛ до изменений в статусе, отчитаться за нее обязан правопреемник. Это требование действует с начала 2021 года (п. 5 ст. 230 НК). Поэтому компания-правопреемник в этом случае дважды сдаст сведения по доходам физлиц:

- как преемник налогового агента – за период с начала года по дату зафиксированной реорганизации;

- как налоговый агент – за время с начала функционирования измененной компании до конца года.

Раздел 2 «Данные о физическом лице – получателе дохода»

В этом разделе указываются данные о физическом лице – налогоплательщике.

1) ИНН физического лица. В поле «ИНН в стране гражданства» указывают ИНН налогоплательщика (или его аналог) в стране гражданства для иностранных лиц, если у агента есть такая информация.

2) Статус налогоплательщика:

- 1 – налоговый резидент РФ;

- 2 – нерезидент;

- 3 – высококвалифицированный специалист, не являющийся налоговым резидентом РФ;

- 4 – участник Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не являющийся налоговым резидентом РФ;

- 5 – иностранный гражданин (лицо без гражданства), признанный беженцем или получивший временное убежище на территории РФ, не являющийся налоговым резидентом РФ;

- 6 – иностранный гражданин, работающий в РФ на основании патента.

Налоговый статус физического лица устанавливается на каждую дату выплаты дохода. По окончании налогового периода определяется окончательный налоговый статус, который и нужно указать при заполнении поля «Статус налогоплательщика» (Письмо Минфина России от 21 июля 2021 года № 03-04-06/46690).

3) Дата рождения (число, порядковый номер месяца, год путем последовательной записи данных арабскими цифрами).

4) Гражданство (код страны) – числовой код страны, гражданином которой является налогоплательщик, согласно Общероссийскому классификатору стран мира (ОКСМ).

5) Код вида документа, удостоверяющего личность, в соответствии со Справочником «Коды видов документов, удостоверяющих личность налогоплательщика» (приложение № 1 к Порядку заполнения формы 2-НДФЛ).

6) Реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N» ставить не нужно.

7) Полный адрес места жительства налогоплательщика на основании документа, удостоверяющего его личность. В отношении иностранных граждан, находящихся на территории Российской Федерации, указывается полный адрес, по которому они зарегистрированы в Российской Федерации по месту жительства либо по месту пребывания.

Допускается отсутствие показателей в поле «Адрес места жительства в Российской Федерации» при условии заполнения показателей в полях «Код страны проживания» и «Адрес».

Элементами адреса являются: «Почтовый индекс», «Код субъекта», «Район», «Город», «Населенный пункт», «Улица», «Дом», «Корпус», «Квартира». Код субъекта Российской Федерации указывается в соответствии со Справочником «Коды субъектов Российской Федерации и иных территорий» (приложение № 2 к Порядку заполнения формы 2-НДФЛ).

При отсутствии одного из элементов адреса отведенное для этого элемента поле не заполняется.

Обратите внимание

Для отчета за 2021 год ФНС подготовила новый бланк справки 2-НДФЛ. Из раздела 2 справки налоговики исключают поле, в котором сейчас нужно указывать адрес места жительства физлица – получателя дохода. (индекс, город и др).

Изменения формы 2-НДФЛ в 2021 году

Для обеспечения правильности составления форм на основе права преемственности и последующей сдачи их в ИФНС законодателем обновлена справка 2-НДФЛ. С 2021 года в нее внесены изменения, впрочем, не влияющие на порядок отражения доходов, вычетов и налогов.

Читайте также: Справка 2-НДФЛ: новая форма 2019

В 1-й раздел «Данные о налоговом агенте» введены две новых строки:

- «Форма реорганизации/ликвидации», где проставляют код, соответствующий виду проводимых изменений:

– 0 – ликвидация;

– 1 – преобразование;

– 2 – слияние;

– 3 – разделение;

– 5 – присоединение;

– 6 – разделение с одновременным присоединением;

- «ИНН/КПП реорганизованной компании»

В 5-й раздел, в поле удостоверяющей подпись расшифровки подписанта, введена запись о возможности удостоверения справки правопреемником. В поле «налоговый агент» этого раздела преемник проставляет код «1», а его представитель – «2».

Таким образом, новые поля формы заполняются исключительно правопреемниками. Справки 2-НДФЛ за преобразованную фирму подаются ими в ИФНС по месту своего территориального учета. При этом в них обозначают:

- код ОКТМО реформированной компании;

- в строке «налоговый агент» — ее название;

- в поле «ИНН/КПП реорганизованной организации» — именно ИНН/КПП преобразованной фирмы.

Разберемся с заполнением справки 2-НДФЛ на примерах.

Заголовок справки 2-НДФЛ

В заголовке справки 2-НДФЛ указывают:

- в поле «за ____ год» – налоговый период, за который составляется 2-НДФЛ;

- в поле «N ______» – порядковый номер справки в отчетном налоговом периоде, присваиваемый налоговым агентом;

- в поле «от __.__.__» – дату (число, порядковый номер месяца, год) составления справки путем последовательной записи данных арабскими цифрами.

В поле «Номер корректировки» ставят:

- при составлении первичной формы – «00»;

- при составлении корректирующей справки взамен ранее представленной – значение на единицу больше, чем указано в предыдущей справке («01», «02» и так далее);

- при составлении аннулирующей справки взамен ранее представленной – «99».

1-2.jpg

Пример 2. Заполнение 2-НДФЛ правопреемником при реорганизации

Предприятие ООО «МИР», находящееся в Челябинске (ОКТМО 75712000, ИНН 7404215894, КПП 740445028) преобразуется, сливаясь с ООО «Тополь» из Екатеринбурга (ОКТМО 65701000, ИНН 6612456456, КПП 661200012) с 1 декабря 2021 г. В госреестре этой датой зафиксировано окончание деятельности ООО «МИР» и передача ее активов по праву преемственности .

Сведения 2-НДФЛ по ООО «МИР» не были поданы в ИФНС. ООО «Тополь» отчитается:

- в качестве правопреемника преобразованной компании, заполнив 2-НДФЛ за период с 1 января по 30 ноября 2021:

За какой период

| Случай | Последний период подачи сведений о доходах физлиц |

| Процесс ликвидации или изменений произошел до окончания года по календарю | Период длится от первого дня года до даты, когда произошла реорганизация или ликвидация |

| Фирма возникла после начала года и прекратила свое существование до его же конца | Налоговый период считают с момента создания до момента ликвидации. Период в таком случае всегда длится менее чем 1 год |

| Фирма возникла в декабре отчетного года, а ликвидирована или подверглась структурным изменениям в конце последующего | С момента основания до момента окончания ликвидации, иных изменений. В данном случае длительность налогового периода должна быть менее 13 месяцев |

Для чего нужна справка и как предоставляется

Справка 2 НДФЛ содержит в себе информацию о выплаченных работнику доходах, налоговых вычетах, а также налогах удержанных и уплаченных в бюджет.

Справка содержит реквизиты (дату выдачи и номер) и пять разделов. В двух первых указываются сведения о работнике и налоговом агенте. Третий раздел отражает ставку налога и доходы сотрудника.

Декларация выдается за один календарный год. Вознаграждения, полученные сотрудником, отражаются в справке с присвоенным кодом дохода по месяцам. В разделе 4 показываются общие сведения по налоговым вычетам, в разделе 5 – единая информация о доходах и уплаченных налогах.

Как правило, справку о доходах запрашивают следующие организации:

- Банки – при оформлении кредита;

- налоговая инспекция – при получении права на налоговые вычеты и возврат уже уплаченного НДФЛ;

- соцзащита – при назначении пособий;

- посольства и консульства других государств – при оформлении визы;

- новый работодатель и другие организации.

Работающие граждане получают справку только у работодателя, для этого обращаются в бухгалтерию организации. Важно официальное трудоустройство в компании.

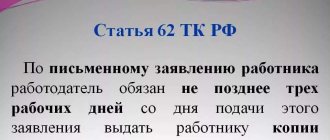

По трудовому кодексу на выдачу справки отводится 3 дня. Заполняет справку бухгалтер. Справка заверяется подписью руководителя и печатью организации.

Часто необходимость в справке возникает уже после увольнения, в этом случае человек получает справку уже бывшего работодателя в отведенное законодательством время – отказать в выдаче справки не вправе.

Получение справки с прошлого места работы

Сведения о доходах и уплаченных с них налогах в личном кабинете налогоплательщика

При увольнении человека, в будущем периоде, исчисляемом с даты разрыва трудового договора, ему может понадобиться справка о полученных ранее доходах. Работодатель не может отказать в ее оформлении за период, если с даты увольнения прошло не более четырех лет. Если организации уже нет, то документальный вопрос решается через налоговую инспекцию.

Последствия преобразования юрлица

Процедура преобразования юрлица заключается в смене им своей организационно-правовой формы и не приводит к изменению ни прав, ни обязанностей, имеющихся у него перед иными лицами, кроме учредителей (п. 5 ст. 58 ГК РФ). Соответственно, оказывается неприменимой ст. 60 ГК РФ, гарантирующая реализацию прав кредиторов.

Отсутствие изменений в части прав и обязанностей при преобразовании приводит к тому, что в части отчетности по налогам и уплаты налогов для юрлица, изменившего свою форму, ничего не меняется. То есть в обычном порядке (но от имени уже изменившейся организации) в те же сроки будет сдаваться отчетность и так же будут платиться налоги (п. 9 ст. 50 НК РФ). И если до своего преобразования юрлицо не сдало какую-либо отчетность или не заплатило какие-либо налоги, это должна сделать организация, существующая в новой форме (письмо Минфина России от 25.09.2012 № 03-02-07/1-229).

Соответственно, никаких особенностей в этом случае не будет и у процедуры подачи отчетности по форме 2-НДФЛ. Эти справки по обычной их форме создаст юрлицо новой организационно-правовой формы от своего имени и в установленный п. 2 ст. 230 НК РФ срок (до 1 апреля года, наступающего за отчетным) подаст их в ИФНС.

О том, как подготовить для сдачи отчетность 2-НДФЛ за 2017 год, читайте в статье «Нюансы заполнения формы 2-НДФЛ в 2021 году».

Варианты реорганизации юрлица

Согласно действующему законодательству (ст. 57 ГК РФ) юрлицо может подвергаться реорганизации, осуществляемой в формах:

- слияния,

- присоединения,

- разделения,

- выделения,

- преобразования.

Возможно сочетание видов реорганизации и применение их к нескольким юрлицам одновременно, причем эти лица могут иметь разные организационно-правовые формы. Юрлица, осуществляющие ряд видов деятельности, должны при осуществлении этой процедуры ориентироваться на отраслевое законодательство. В некоторых случаях на проведение реорганизации необходимо согласие госорганов.

По отношению к последствиям реорганизации среди перечисленных ее форм особняком стоит процедура преобразования, которая в отличие от иных видов этого процесса не влечет за собой изменения ни прав, ни обязанностей в отношении других лиц, не считая учредителей (п. 5 ст. 58 ГК РФ).

Сравним, к каким различиям в последствиях в части отчетности, подаваемой в виде справок формы 2-НДФЛ, приводят разные формы реорганизации на примере таких ее процедур, как присоединение и преобразование.

О том, как процедура реорганизации отразится на отчете 6-НДФЛ, читайте в материале «Как сдавать отчетность 6-НДФЛ при реорганизации (нюансы)?».

Итоги

Присоединение — один из вариантов реорганизации юрлица, оканчивающийся завершением деятельности присоединяющейся организации. Завершение деятельности, произошедшее до окончания очередного налогового периода, приводит к обязанности досрочной подачи отчетности, в частности по форме 2-НДФЛ. Не возникнет такой обязанности у юрлица, прошедшего процедуру преобразования, заключающуюся в смене организационно-правовой формы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Отчетность по страховым взносам

РСВ и 4-ФСС тоже нужно сдавать при ликвидации. Их составляют после окончательного расчета с работниками, но вот дата окончания отчетного периода отличается.

Расчет по страховым взносам

РСВ нужно подготовить и сдать до составления промежуточного баланса. Расчет составляется за период с начала года до даты подачи (п. 3.5 ст. 55, п. 1 ст. 423, п. 15 ст. 431 НК РФ).

При ликвидации в РСВ указывается код отчетного периода — «51» для I квартала, «52» для полугодия, «53» для 9 месяцев и «90» для года. В поле с кодом формы организации проставьте «0».

Разница между суммой страховых взносов, подлежащей уплате в соответствии с РСВ, и суммой взносов, уплаченной с начала расчетного периода, подлежит уплате в течение 15 дней со дня подачи расчета.

С 2021 года сведения о среднесписочной численности сотрудников тоже указываются в составе РСВ, поэтому они будут отражены в последнем расчете по взносам (п. 2 ст. 1, ч. 2, 3 ст. 2 Федерального закона от 28.01.2020 № 5-ФЗ).

4-ФСС

4-ФСС нужно подать в фонд до дня подачи в налоговую заявления о госрегистрации ликвидации ООО (п. п. 1, 4, 15 ст. 22.1 Закона N 125-ФЗ). Расчет составляется за период с начала расчетного периода по день представления расчета.

Рассчитанную сумму взносов на травматизм ООО должно уплатить в течение 15 календарных дней с момента сдачи формы.