Зарплата начислена в 2015 году, но не выплачена

Кризис внес коррективы: все больше ИП и организаций не могут в срок выплачивать заработную плату сотрудникам. По данным Росстата, суммарный долг по заработной плате за месяц увеличился на 21,3%.

В таком случае бухгалтер закономерно задается вопросом: отражать в справке 2-НДФЛ начисленную, но не выданную зарплату в 2015 году? Если да, то какую информацию указывать.

Бухгалтер отражает начисленную заработную плату в справке 2-НДФЛ, не зависимо, выдана она или нет.

Кажется, что нет необходимости заполнять справку 2-НДФЛ до погашения задолженности перед сотрудником. Поскольку в разделах 3 и 5 справки указываются сведения о доходах, начисленных и фактически полученных физическим лицом. А в этом случае мы говорим о фактически полученных доходах.

Начисленная зарплата указывается в справке. Объясняется это тем, что дата получения дохода в виде оплаты труда – последний день месяца, за который была начислена зарплата (п. 2 ст. 223 НК РФ). Вывод, начисленная зарплата считается полученной, даже если деньги не поступили сотруднику.

Как указывать начисленную, но не выплаченную зарплату?

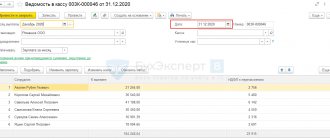

Заполняя справку 2-НДФЛ в случае, если зарплата начислена, но не выплачена, следуйте правилам:

- Сумма начисленной зарплаты указывается в разделе 3 в поле «Сумма дохода»

. После чего начисленная сумма войдет в состав итогового показателя и отразится в разделе 5 в поле

«Общая сумма дохода»

. Начисленная зарплата за минусом вычетов войдет в итоговый показатель в разделе 5 в поле

«Налоговая база»

. - Налог показывается в составе итогового показателя в разделе 5 в поле «Сумма налога исчисленная»

. - Не заполняйте поля «Сумма налога удержанная»

и

«Сумма налога перечисленная»

в разделе 5. - Бухгалтер заполняет только справку с признаком «1»

.

Зарплата начислена, но не выплачена: как заполнить справку 2-НДФЛ

Не так давно (до 01.04.2011 включительно) все работодатели должны были сдать в свою налоговую инспекцию сведения по форме 2-НДФЛ о выплаченных работникам за 2010 г. доходах <1>.

И у одного из наших подписчиков возникли вопросы. Как быть в ситуации, когда из-за финансовых трудностей организация на момент представления справок еще не выплатила работникам зарплату за ноябрь и декабрь 2010 г.? Надо ли было показывать эту зарплату в справках 2-НДФЛ за 2010 г.? Или же этот доход надо будет показать в справках 2-НДФЛ за 2011 г., когда долг по зарплате будет погашен?

Зарплата считается полученной в момент начисления

Датой получения дохода в виде зарплаты считается последний день месяца, за который она начислена <2>. И неважно, выплатил ее работодатель или нет.

В справке 2-НДФЛ доход в виде зарплаты отражается в разделе 3 в разбивке по месяцам, в которых она начислена. А это значит, что вы в справке 2-НДФЛ за 2010 г. по каждому работнику должны показать начисленную за ноябрь и декабрь зарплату <3>.

НДФЛ удерживается только при выплате зарплаты

В п. 5.1 раздела 5 справки указывается общая сумма дохода, полученная работником за год и отраженная в разделе 3 справки. А в п. 5.2 — сумма дохода, облагаемая НДФЛ. Это разница между полученными доходами (п. 5.1) и предоставленными вычетами (указанными в графах «Сумма вычета» в разделах 3 и 4)3. Так что начисленную, но не выплаченную зарплату за ноябрь и декабрь надо было отразить в числе других доходов в пп. 5.1 и 5.2 справки.

В п. 5.3 справки указывается сумма НДФЛ, исчисленная с налогооблагаемого дохода, то есть в том числе и с начисленной, но не выплаченной зарплаты <4>.

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Если декларация 3-НДФЛ с целью получения вычетов в ИФНС уже сдана и к ней приложена первоначально полученная справка 2-НДФЛ, то после получения уточненной справки в ИФНС нужно подать уточненную декларацию 3-НДФЛ.

Теперь про отражение суммы удержанного налога в п. 5.4 справки. Из гл. 23 НК РФ следует, что удерживать НДФЛ нужно при выплате дохода работнику <5>. Если же зарплата не выплачена, то и налог с нее не удержан. Поэтому в пп. 5.3 и 5.4 справки будут фигурировать разные суммы, поскольку исчисленный налог больше, чем удержанный. Кроме того, сумму неудержанного НДФЛ за ноябрь и декабрь нужно отразить в п. 5.7 справки «Сумма налога, не удержанная налоговым агентом». В Минфине нам подтвердили, что такой порядок заполнения справок правильный, а также сказали, как надо действовать в дальнейшем.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ — Заместитель начальника отдела налогообложения доходов физических лиц Минфина России

«Поскольку налог не был удержан, показатель п. 5.3 «Сумма налога исчисленная» справки 2-НДФЛ не будет совпадать с показателем п. 5.4 «Сумма налога удержанная». В таком виде организация обязана представить справки в налоговый орган не позднее 1 апреля 2011 г. После того как зарплата будет выплачена в 2011 г., организация обязана будет удержать налог и представить в налоговый орган (с тем же номером, с которым сдавались первоначальные справки) справки 2-НДФЛ за 2010 г. по тем работникам, сведения по которым скорректированы.

Соответственно, в таких справках 2-НДФЛ показатель по п. 5.3 «Сумма налога исчисленная» будет совпадать с показателем п. 5.4 «Сумма налога удержанная».

Кстати, ФНС тоже допускает представление уточненной справки, но в ситуации, когда работнику пересчитали НДФЛ за предшествующие годы в связи с уточнением его налоговых обязательств <6>.

Имейте в виду, что если работники просили у вас справки 2-НДФЛ за 2010 г., то им нужно будет выдать еще и уточненные справки <7>.

* * *

Таким образом, в справках 2-НДФЛ за 2011 г. выплаченная за 2010 г. зарплата в разделе 3 как доход не отражается и НДФЛ, удержанный с этой зарплаты, в разделе 5 также не показывается. Все это должно быть отражено в уточненной справке за 2010 г. А на будущее имейте в виду, что если на момент подачи справок долг по зарплате прошлого года вы погасили и НДФЛ с нее удержали, то пп. 5.3 и 5.4 справок должны совпадать.

——————————-

<1> утв. Приказом ФНС России от 17.11.2010 N ММВ-7-3/[email protected]; п. 2 ст. 230 НК РФ

<2> п. 2 ст. 223 НК РФ

<3> разд. II Рекомендаций по заполнению формы 2-НДФЛ… утв. Приказом ФНС России от 17.11.2010 N ММВ-7-3/[email protected]

<4> п. 3 ст. 226 НК РФ

<5> п. 4 ст. 226 НК РФ

<6> Письмо ФНС России от 24.02.2011 N КЕ-4-3/2975

<7> п. 3 ст. 230 НК РФ

Впервые опубликовано в журнале «Главная книга» N08, 2011

Зарплата начислена в 2015 году, а выплачена в 2021

Ситуация, когда зарплата начисляется в 2015 году, а выплачивается в 2021, возникает в нескольких случаях:

- Работодатель декабрьскую зарплату выдает в январе;

- В новом году погашается задолженность по заработной плате за несколько месяцев прошлого года.

В любом случае бухгалтер удерживает и перечисляет в бюджет налог на доходы. Тогда как это отражается в справке 2-НДФЛ?

Справка 2-НДФЛ должна содержать все сведения о прошлогодних доходах

Специалисты ФНС считают, что в справке 2-НДФЛ должны отражаться любые сведения, которые относятся к прошлогодним доходам

. Это правило сохраняется и в том случае, если налог с прошлогодней зарплаты перечислен уже в новом году. Если справка 2-НДФЛ уже сдана, работодателю придется представить корректировку.

Корректирующая справка должна содержать дублированные данные исходного документа с величиной НДФЛ, которая удержана уже в следующем году. Эта цифра войдет в итоговые показатели в разделе 5 в полях «Сумма налога удержанная» и «Сумма налога перечисленная».

ГЛАВБУХ-ИНФО

За комментариями мы обратились в Минфин и получили такой ответ.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ — Советник государственной гражданской службы РФ 1 класса «Во-первых, в Письме ФНС от 07.10.2013 N БС-4-11/[email protected] изложена позиция, которая относится к конкретной ситуации. Во-вторых, в нем немного некорректно сформулирован ответ. Так, по нормам ТК работодатель выплачивает зарплату не реже чем каждые полмесяца — в день, установленный трудовым договором (правилами внутреннего трудового распорядка, коллективным договором) (3). То есть работодатель не вправе нарушать требования ТК РФ в отношении сроков выплаты зарплаты. Но если такое происходит, то возникает задолженность по оплате труда. По НК датой фактического получения работником дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности (4). Ситуации, подобные рассматриваемой, возникают потому, что имеется установленный НК РФ разрыв между сроком исчисления налога в одном месяце, например в декабре, и его удержанием и перечислением в другом месяце, например в январе следующего года. Причем в течение года происходит то же самое: налог исчисляется, например, в январе, а удерживается и перечисляется в феврале. И это нормальная ситуация. Ведь организации исчисляют суммы НДФЛ нарастающим итогом с начала года по итогам каждого месяца применительно ко всем начисленным работнику за данный период доходам, в отношении которых применяется ставка 13%, с зачетом суммы НДФЛ, удержанной в предыдущие месяцы текущего года (5). Таким образом, если начисленная за декабрь зарплата выплачена работникам в январе следующего года (например, зарплата выплачивается 5-го числа каждого месяца), то в разд. 3 справки 2-НДФЛ организация должна отразить все доходы, начисленные работнику за выполнение трудовых обязанностей, в том числе и доходы за декабрь, выплаченные в январе следующего года. При этом в пп. 5.4 «Сумма налога удержанная» и 5.5 «Сумма налога перечисленная» справки 2-НДФЛ указывается сумма налога, перечисленного за налоговый период, включая и сумму НДФЛ, перечисленного в январе за декабрь. Это сделано, чтобы не разрывать сведения в справке 2-НДФЛ о суммах доходов и налога одного календарного года. Однако в ситуации, когда работодатель выплачивает задолженность по зарплате, например, за декабрь текущего года в апреле следующего, такую задолженность, по моему мнению, следует отражать в доходах апреля следующего года». Что ж, позиция ясна, но здесь возникает другой вопрос: в какой момент задолженность по зарплате за прошлый год должна быть погашена, чтобы зарплата попала в справку 2-НДФЛ, как и положено, в месяце ее начисления, а не в месяце выплаты работнику. Логично за точку отсчета принять день представления организацией справок 2-НДФЛ в свою ИФНС. И если на этот момент зарплата за прошлый год работнику выплачена и НДФЛ с нее удержан и перечислен в бюджет, то ее надо отражать как доходы 2013 г., а не 2014 г. Ведь на день представления справок 2-НДФЛ задолженности по зарплате и НДФЛ у организации нет. В справке суммы НДФЛ исчисленного, удержанного и перечисленного (пп. 5.3, 5.4, 5.5 справки) будут равны.

Примечание. Это удобнее и для работников, претендующих на какие-либо вычеты по НДФЛ (на приобретение жилья, на обучение, лечение). Представив такую справку 2-НДФЛ, работник получит вычеты в правильной сумме (с учетом декабрьской зарплаты) и вернет всю сумму НДФЛ за год (с учетом декабрьского НДФЛ).

А вот если на момент представления справок 2-НДФЛ имеется задолженность по зарплате за прошлый год, Минфин рекомендует действовать так.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ, Минфин России «Если на день представления организацией в ИФНС справок 2-НДФЛ задолженность по зарплате за прошлый год не погашена, предусматривается возможность отражать такую задолженность как доходы в том месяце, в котором она выплачена».

Понятно, что рекомендуемый Минфином и ФНС порядок направлен на то, чтобы организации после погашения долгов по зарплате и НДФЛ с нее не пришлось представлять в ИФНС уточненные справки 2-НДФЛ. Однако это все-таки противоречит гл. 23 НК РФ. Ведь в отношении зарплаты установлена специальная дата получения дохода — последний день месяца, за который она начислена (6). А момент ее выплаты не имеет никакого значения (то есть неважно, в установленные сроки она выплачивается работникам или нет). Так что в справках 2-НДФЛ доход в виде зарплаты нужно отражать в месяцах ее начисления. Причем даже в том случае, если она не выплачена на день представления справок 2-НДФЛ в налоговую инспекцию. Разумеется, тогда в справках 2-НДФЛ сумма налога исчисленная (в том числе и с начисленной за декабрь зарплаты) будет больше и она не будет совпадать с суммой НДФЛ, удержанной и перечисленной в бюджет (именно на сумму декабрьского НДФЛ). Но заполнить справки 2-НДФЛ в таком виде будет правильно. А вот после выплаты зарплаты нужно будет подать в ИФНС уточненные справки 2-НДФЛ, где нужно отразить в пп. 5.4 и 5.5 новые суммы удержанного и перечисленного налога (с учетом удержанных и перечисленных в 2014 г. сумм). Если вы погасили всю сумму долга по зарплате, то в разд. 5 уточненных справок суммы исчисленного (п. 5.3), удержанного (п. 5.4) и перечисленного (п. 5.5) НДФЛ будут одинаковые. Имейте в виду, что у уточненных справок 2-НДФЛ должны быть те же номера, что и у первоначально сданных справок, но новые даты (7).

* * * В заключение заметим, что если вам удобнее отражать долги по зарплате за прошлый год в справках 2-НДФЛ за текущий год, то вы можете руководствоваться рекомендациями Минфина и ФНС. Хотя они и противоречат НК, штрафы за неправильное заполнение справок 2-НДФЛ вам не грозят. Также не будет штрафов и пеней, если НДФЛ с несвоевременно выплаченной зарплаты вы перечисляли в бюджет в установленный срок (например, в день получения в банке денег на зарплату) (8).

——————————— (1) Письмо ФНС от 07.10.2013 N БС-4-11/[email protected] (2) Письма ФНС от 03.02.2012 N ЕД-4-3/[email protected], от 12.01.2012 N ЕД-4-3/74 (3) ч. 6 ст. 136 ТК РФ (4) п. 2 ст. 223 НК РФ (5) п. 3 ст. 226 НК РФ (6) п. 2 ст. 223 НК РФ (7) разд. I Рекомендаций, утв. Приказом ФНС от 17.11.2010 N ММВ-7-3/[email protected] (8) пп. 4, 6 ст. 226, статьи 75, 123 НК РФ

Журнал «Главная книга» N 2, 2014 Шаронова Е.А.

| Следующая > |

Сумма стандартных вычетов работника превысила доходы

Если сотрудник с небольшим окладом получает большой вычет (например, за несколько детей), возникает много трудностей с заполнением формы 2-НДФЛ. Связано это с ограниченностью бухгалтерских программ, которые не дают указывать сумму вычетов, превышающую доход.

Решается эта проблема довольно просто:

- В разделе 4 заполните сумму вычетов таким образом, чтобы по всем кодам она равнялась величине дохода;

- В разделе 5 поставьте нули в следующих полях: «Налоговая база», «Сумма налога исчисленная», «Сумма налога удержанная»;

- Оформляйте справку только с признаком «1».

Инспекция не приняла справку 2-НДФЛ с первого раза

Если инспекция не приняла некоторые справки 2-НДФЛ с первого раза и отправила их на доработку, бухгалтер должен повторно отправить только непринятые справки

.

Повторные справки в данном случае не являются корректировочными, поэтому в поле «Номер корректировки» поставьте «00». У исправленной справки меняется только дата (когда внесены исправления).

С чем вы сталкивались, заполняя форму 2-НДФЛ? Оставляйте комментарии под статьей и получайте ответ от специалистов.