Согласно ФЗ-54 об использовании онлайн-касс компании и индивидуальные предприниматели переходят на электронный порядок расчета. Исключением из правила являются организации и ИП, которые территориально располагаются и зарегистрированы в отдаленных регионах Российской Федерации. Наименования субъектов содержатся в постановлении правительства РФ. Владельцев мастерских по ремонту одежды и обуви интересует вопрос, нужен ли кассовый аппарат онлайн для работы ателье?

- Нужна ли онлайн-касса для ателье по ремонту одежды

- Выбор кассы для ателье

- ККТ для ателье

- Регистрация кассы

- Нужна ли онлайн-касса для ателье по ремонту обуви

- Появление онлайн-касс для ателье

- Популярные модели

Кто обязан использовать онлайн-кассу?

Согласно актуальным требованиям федерального закона № 54-ФЗ в большинстве случаев расчет с клиентами должен осуществляться через онлайн-кассу. Кроме того, с 2021 года чек должен содержать обязательные реквизиты, в число которых входит наименование услуг и их количество, что актуально также для сферы красоты.

Что насчёт отсрочки для ИП?

Отсрочка на применение ККТ действует до 1 июля 2021 года и распространяется на следующие категории индивидуальных предпринимателей:

- у кого нет сотрудников, работающих по трудовому договору;

- кто оказывает услуги;

- кто реализует продукцию собственного производства.

До указанной даты ИП, попадающие под отсрочку, не обязаны использовать кассовую технику и передавать данные в Налоговую службу. Им остаточно по требованию клиента выдавать чеки или иные документы, подтверждающие платёж.

После 1.07.2021 им тоже придётся ставить онлайн-кассы с фискальным накопителем и работать согласно требованиям 54-ФЗ.

Нужен ли кассовый аппарат предпринимателю на ОСНО

Основное положение Федерального закона №54 предусматривает, что все коммерческие организации, деятельность которых связана с наличным расчётом, должны в обязательном порядке применять новые фискальные устройства. Данная система предусматривает некоторые нюансы — предприниматели при оказании услуг населению могут пользоваться специальными бланками БСО. К данным бланкам можно отнести различные абонементы, стандартные квитанции, а также талоны и проездные документы.

В отдельных случаях деятельность бизнесменов не попадает под установленную на законодательном уровне форму БСО — в данном случае при наличии всех необходимых реквизитов форму можно заполнить самостоятельно согласно порядку заполнения, регламентированному постановлением правительства от 06.05.2008.

Также специальные отчетные бланки можно заказать в типографии — в документации важно обязательно указать все главные реквизиты индивидуального предпринимателя, местонахождение предприятия или наименование оказываемые услуги. Также на бланках обязательно указывается серия и номер тиража.

При выдаче покупателям специального бланка обязательно указывается текущая дата, а также должность и личная подпись индивидуального предпринимателя.

Важно! Установленные законом бланки строгой отчётности могут быть использованы при оказании услуг и торговли только при расчетах с физическими лицами. При расчетах с юридическими организациями применение онлайн кассы является обязательным условием.

Существуют ли категории парикмахерских, которые освобождены от применения онлайн-кассы?

Отдаленная местность Касса не требуется тем предоставляющим парикмахерские услуги и ИП и юридическим лицам, кто работает в отдаленной труднодоступной местности. Такое решение принимают региональные власти: именно они наделяют особым статусом населенный пункт в рамках Налоговой инспекции своего района.

Такое право закреплено за бизнесом законом, если предпринимательская деятельность осуществляется в местности, находящейся на удалении от сетей связи. В этом случае касса работает в автономном режиме, настройка которого происходит при регистрации в ФНС.

Однако, независимо от того, есть вообще касса или её нет, по требованию клиента компания все же должна выдавать какой-то документ, подтверждающий оплату услуги, например, чек или бланк.

Самозанятость

Онлайн-касса не нужна и самозанятым гражданам. Они отчитываются перед налоговыми органами с помощью мобильного приложения, которое автоматически определяет величину налога на профессиональный доход

Кто может не применять кассы

Для некоторых видов деятельности разрешено не приобретать ККТ даже после установленного срока. Среди них:

- торговля через автоматы с продажей мелкой продукции, работающие без электричества или аккумулятора;

- разносная торговля (например, в поездах или самолетах);

- киоски с газетами и журналами.

Кроме того, онлайн-технику могут не применять предприятия, функционирующие в труднодоступной местности (списки территорий утверждаются властями субъектов). Эти исключения относятся к ОСНО и к другим системам уплаты налогов.

Какие требования предъявляют к онлайн-кассам?

С 1 июля 2021 года все парикмахерские, салоны красоты и барбершопы переходят на работу с использованием онлайн-кассы. Без чего им не обойтись?

Сам кассовый аппарат

Это может быть фискальный регистратор, подключённый к компьютеру, автономная касса или сенсорный смарт-терминал на базе планшета. Под разные задачи, поток и бюджет можно подобрать свое решение.

Блок фискальной памяти (ФН)

Обязательный атрибут кассы — фискальный накопитель. Это устройство в зашифрованном виде хранит информацию о торговых операциях.

Обычно кассу сразу покупают с ФН. Для сферы услуг подходит вариант со сроком действия 36 месяцев.

Печать чека с определенными параметрами

Клиент должен получить чек, который имеет ряд обязательных реквизитов, в том числе название услуги, количество, стоимость. Эти данные подтягиваются из кассовой программы или интегрированной CRM-системы с базой клиентов и услуг.

Для минимального уровня хватит и базового функционала кассового ПО: встроенного (как в терминалах Эвотор или Sigma) или купленного (например, Frontol 6). Более высокий уровень с широкими возможностями дают товароучетные системы. Для парикмахерских услуг есть отдельные решения, адаптированные под специфику такого бизнеса.

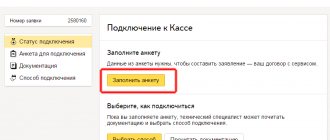

Договор с ОФД

Контрольно-кассовая техника отправляет информацию обо всех операциях в Налоговую службу через оператора фискальных данных (ОФД). Для этого владелец ККТ заключает договор (обычно он равен сроку действия ФН, в случае с услугами 36 месяцев), проводит необходимые настройки.

Регистрация в ФНС

Для этого понадобится квалифицированная подпись и договор с ОФД. Сам владелец или организация, обслуживающая кассовую технику, регистрирует компанию в личном кабинете ФНС, потом указывает необходимые данные по кассе и проводит фискализацию.

ИП – кассовая дисциплина 2021

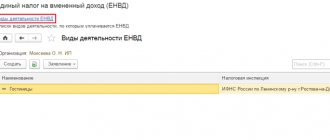

А должен ли ИП вести кассу? Подробный ответ Банка России содержится в Указаниях № 3210-У от 11.03.14 г. Здесь определен регламент оформления кассовой дисциплины юридических лиц и предпринимателей. Согласно п. 4.6 документа ИП могут не вести кассовую книгу при условии учета доходных операций, а также расходных путем отражения сведений в КУДиР. Или же, при отсутствии необходимости ведения КУДиР на ЕНВД, при условии отслеживания физических показателей, используемых в расчетах вмененного налога.

На практике указанная норма означает следующее – вне зависимости от текущей сферы деятельности, масштабов бизнеса и используемого налогового режима предприниматели на законных основаниях могут не вести кассовую книгу ф. КО-4. А принятие решения о целесообразности полного учета движения наличных денежных средств каждый бизнесмен делает самостоятельно. Составление приходных и расходных ордеров, кассовой книги помогает получить достоверные данные о поступлении/выбытии наличности, остатках в кассе фирмы. Не обойтись без кассовой дисциплины тем ИП, у которых большая численность персонала, имеются подотчетники, выдается зарплата и пособия наличными средствами и т.д.

Если предприниматель принял решение о необходимости составления кассовой книги, следует придерживаться общего регламента по учету наличных средств. То есть, вести первичные документы ежедневно (по кассовым дням), прошивать и заверять КО-4, выписывать платежные и расчетные ведомости, назначать ответственных лиц за своевременное формирование указанных документов. При отсутствии КО-4 никаких санкций для ИП не предусмотрено.

Кто должен работать с кассой?

Пока онлайн-кассы не были обязательными, расчет с клиентом мог производить любой работник парикмахерской.

С момента обязательного использования кассы необходимо назначить человека, который будет с ней работать. Это связано с тем, что в чеке требуется указать фамилию сотрудника, выполнявшего расчет.

Наличие такой информации в фискальном чеке не столько очередное требование налоговых органов, сколько потребность для грамотного ведения бизнеса. Располагая подобными данными, можно без труда определить личный вклад каждого в виде выручки и узнать величину скидки, если она имела место.

Благодаря кассовой и товароучетной системе у владельца бизнеса могут быть как базовые отчёты по прибыли, так и расширенная аналитика по популярным позициям, сезонности, продуктивности конкретных мастеров и многое другое.

Кто такие «самозанятые»?

Под самозанятостью понимают форму занятости, при которой физическое лицо получает доход от деятельности по реализации произведённых им товаров, услуг или работ, при осуществлении которой не имеет работодателя и наёмных сотрудников.

Обзорную статью экспертов портала о самозанятости и особенностях ведения деятельности в качестве самозанятого гражданина читайте по ссылке.

Для парикмахерской подойдет любая онлайн-касса?

Если расчет происходит в салоне через администратора

Подойдет любой тип кассы: стационарный кассовый узел с фискальным регистратором и отдельным монитором, мобильная компактная касса, смарт-терминал с сенсорным экраном и встроенным чекопечатающим механизмом.#

Если услуга предоставляется на выезде (в месте, которое удобно клиенту)

Предпочтительнее приобрести небольшой по размерам кассовый аппарат с емким аккумулятором. Удачно, если у него ещё и встроена возможность безналичных платежей по карте.

Мобильная касса / компактный смарт-терминал

Кому подходит:

- Мастерам, которые обслуживают клиентов на выезде.

- Небольшим парикмахерским, у которых нет места для стойки администратора.

- Салонам, находящихся в местности, где наблюдаются перебои с электроэнергией или интернетом.

- Большим салонам, в которых расчет осуществляется на месте, а не через администратора.

Этот вариант, как правило, дешевле по сравнению со стационарными кассами, поэтому оптимален для начинающего бизнеса или небольшой парикмахерской.

POS-моноблок / смарт-терминал с дисплеем больше 8-10 дюймов

Кому подходит:

- Парикмахерским и салонам с ограниченным пространством на рабочем месте администратора.

- Крупным салонам с несколькими залами, в которых расчет происходит на ресепшн.

- Парикмахерским, услуги которых пользуются хорошим спросом и имеют большой поток посетителей.

- Салонам с обширным прайсом и множеством направлений работы.

Удачно в случае с моноблоком или терминалом то, что на крупном мониторе администратору удобно выбирать позиции, а встроенный или внешний принтер чеков довольно быстро печатает информацию на кассовой ленте.

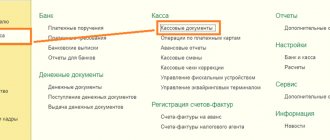

Выбор аппарата

В отличие от магазинов с большим потоком клиентов, бюджетные учреждения, как правило, проводят не так много расчетов. Поэтому в большинстве случаев для работы им подходят кассовые аппараты попроще. Например, фискальные регистраторы или автономные кассы. Первые подключаются к персональным компьютерам. Вторые же являются самостоятельными аппаратами, но отличаются компактными размерами и простотой в обращении. Примером популярного автономного аппарата служит Атол 90ф или Атол 91ф.

Из дополнительного оборудования целесообразно установить терминал эквайринга, чтобы иметь возможность принимать к оплате не только наличные средства, но и банковские карты. Также понадобится денежный ящик для хранения наличности.

Почему открытие швейной мастерской является перспективным делом

Свидетельством тому, что это заведение будет приносить, прибыль является тот факт, что атрибуты гардероба не вечны, нередко новые вещи по разным причинам повреждаются. Естественно, выкидывать красивую брендовую юбку, полюбившиеся джинсы, брючный костюм, плащ и другие вещи жаль. Не всегда получается отремонтировать ту или иную вещь самостоятельно. Например, из-за отсутствия необходимого материала, инструмента или необходимых для решения проблемы навыков. В подобных ситуациях спасательным кругом являются швейные мастерские.

Еще одно достоинство идеи – наличие клиентов независимо от экономического состояния в стране. Кстати, в кризисные годы народ старается использовать по максимуму старые вещи и, соответственно, ремонтировать их.

Надо отметить, что в клиентскую базу ателье по ремонту одежды входят также люди с нестандартной фигурой.

Ради справедливости отметим, что бизнес-идея особый интерес представляет для тех, кто планирует открыть свое дело в мегаполисе. Дело в том, что местное население стремится индивидуализировать свой гардероб.

Материальная база

Приемлемыми местами воплощения идеи в жизнь являются:

- улицы со стабильными, насыщенными потоками потенциальных клиентов;

- жилые массивы.

Минимальная площадь объекта – 20 квадратов.

Практика успешных владельцев ателье показала, что развитию бизнеса способствует соседство с остановочными пунктами, крупными торговыми объектами, местами продажи одежды, обуви, сумок, градообразующих предприятий.

Обычно ателье по ремонту одежды открывают на цокольных и первых этажах жилых домов. Обязательным условием является наличие отдельного входа. Неплохой результат показывают ателье в виде рыночных павильонов.

Интерьер заведения рассматриваемого формата предполагает наличие:

- стульев и столов для швей;

- столов, на которых осуществляется раскрой;

- манекенов;

- вешалок;

- зеркал;

- направляющих, занавесок на примерочных кабинках;

- настенных бра и настольных ламп (желательно).

Для каждой швеи потребуются:

- машинка;

- оверлок;

- подшивочная машина;

- гладильная доска.

Каждого работника надо обеспечить ножницами и иглами, «сантиметрами», линейками, наперстками, нитками, булавками и т.д.

Финансовая сторона проекта

Инвестиции на старте – от 250 тыс. р. При ежемесячной прибыли, равной 50 тыс. р., капиталовложения в худшем случае оправдываются через год. На возврате средств, затраченных на старте, положительно сказывается расширение ассортимента услуг. Например, можно шить постельное белье, чехлы для сидений авто, скатерти, салфетки и другие предметы обихода.

Инвестиционный фонд представлен в таблице.

| Статьи расходов | Затраты, в тыс. руб. |

| легализация | 2 |

| покупка и монтаж кассового аппарата | 40 |

| оснастка объекта оборудованием и инструментарием | 150 |

| проведение ремонтных работ и дополнение интерьера мебелью | 40 |

| расходные материалы | 8 |

| инструменты первичной рекламы | 10 |

| Итого: | 250 |

Каждый месяц денежные средства будут направляться:

- на выполнение обязательств перед арендодателем – 15 тыс. р.;

- оплату труда – 45 тыс. р;

- пополнение запаса материалов – не менее 5 тыс. р.;

- коммуналку – 5 тыс. р.

Ежемесячные расчеты сделаны на примере Казани, в других городах суммы могут оказаться другими. В провинции расходы будут значительно меньше.