Единовременная выплата новому сотруднику

Организация в соответствии с трудовым договором, заключенным с новым работником, обязуется осуществить единовременную выплату этому работнику после подписания трудового договора. Может ли организация учесть такую выплату в составе расходов на оплату труда при исчислении налога на прибыль на основании п. 25 ст. 255 НК РФ?

Согласно ст. 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и/или коллективными договорами.

По нормам п. 25 ст. 255 НК РФ в расходы налогоплательщика на оплату труда могут включаться другие виды расходов, произведенных в пользу работника и предусмотренных трудовым и/или коллективным договорами. Таким образом, единовременная выплата работнику, осуществленная после подписания им трудового договора, может учитываться в составе расходов на оплату труда.

Назначение способа отражения зарплаты в учете

Способ отражения в учете может быть указан для отдельного документа, начисления, сотрудника. Однако нужно учитывать приоритетность в отражении зарплаты. Например, когда способ отражения в справочнике «Организация» указан отличный от способа отражения в справочнике «Сотрудник», программа «передаст» в «1С:Бухгалтерия 8» способ отражения, указанный у сотрудника, так как приоритет этого способа отражения зарплаты выше.

Рассмотрим назначение способа отражения в порядке возрастания приоритета:

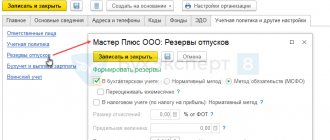

- Для организации (раздел «Бухучет зарплаты»

по ссылке

«Бухучет и выплата зарплаты»

на закладке

«Учетная политика и другие настройки»

в справочнике

«Организации»

(раздел

«Настройка»

—

«Организации»

). - Для подразделения (раздел «Настройка»

—

«Подразделения»

). - Для территории (раздел «Настройка»

—

«Территории»

). - Для сотрудника (раздел «Кадры»

—

«Сотрудники»

, раздел

«Бухгалтерский учет зарплаты»

, ссылка

«Выплаты»

, учет затрат в карточке сотрудника). - Для вида начисления (раздел «Настройка»

—

«Начисления»

, раздел

«Бухгалтерский учет»

, закладка

«Налоги, взносы, бухучет»

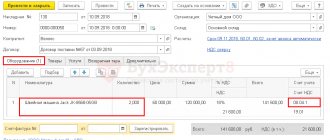

формы вида начисления). - Для планового начисления сотрудника в документах «Назначение планового начисления»

,

«Совмещение должностей»

. - В некоторых расчетных документах, таких как «Премия»

,

«Договор (работы,

,

«Начисление прочих доходов»

. - В разрезе сотрудника и начисления. Настройка осуществляется документом «Бухучет начислений сотрудников»

в разделе

«Зарплата»

—

«Бухучет начислений сотрудников»

.

Доплата до оклада при выплате отпускных

При выплате отпускных иногда работодатель (организация) доплачивает до оклада. В трудовом договоре тогда прописывается, что при выплате отпускных в случае, если доход, полученный в течение месяца, будет меньше, чем сумма месячного оклада, организация гарантирует работнику доплату до суммы месячного оклада. Как учесть эти средства?

Налогоплательщик имеет право учесть сумму такой доплаты в составе расходов, уменьшающих налогооблагаемую прибыль, согласно положениям п. 25 ст. 255 НК РФ, то есть как другие виды расходов, произведенных в пользу работника, предусмотренных трудовым и/или коллективным договором.

Следует обратить внимание на тот факт, что отнесение работодателем сумм вышеуказанных доплат к расходам при исчислении налога на прибыль возможно только тогда, когда такие доплаты предусмотрены трудовыми и/или коллективными договорами согласно ст. 255 НК РФ и отвечают требованиям ст. 252 НК РФ.

Оплата проезда для будущего кандидата наук

Организаця оплачивает расходы сотрудника в учебном отпуске к месту обучения и обратно. При этом работник получал высшее послевузовское образование (ученую степень кандидата наук) в высшем учебном заведении, имеющем государственную аккредитацию. Как можно учесть эти расходы?

По смыслу п. 13 ст. 255 НК РФ к расходам на оплату труда в целях применения гл. 25 НК РФ относятся расходы на оплату труда, сохраняемую в соответствии с законодательством РФ на время учебных отпусков, предоставляемых работникам налогоплательщика, а также расходы на оплату проезда к месту учебы и обратно.

Как гласит п. 7 ст. 19 Федерального закона от 22.08.1996 № 125-ФЗ «О высшем и послевузовском профессиональном образовании», аспирантам, обучающимся в аспирантуре по заочной форме обучения, предоставлено право на ежегодные дополнительные отпуска по месту работы продолжительностью 30 календарных дней с сохранением средней заработной платы. К ежегодному дополнительному отпуску аспиранта добавляется время, затраченное на проезд от места работы до места нахождения аспирантуры и обратно, с сохранением средней заработной платы. Указанный проезд оплачивает организация-работодатель.

Выходит, расходы налогоплательщика, связанные с предоставлением аспиранту дополнительного отпуска с сохранением средней заработной платы, а также расходы по оплате проезда аспиранта к месту учебы и обратно можно учесть в целях налогообложения прибыли.

Стимулирующие выплаты

В трудовом договоре, заключенном между организацией (работодателем) и работником, закреплена обязанность работодателя помимо заработной платы производить иные стимулирующие выплаты и компенсации, установленные положениями, утвержденными работодателем. Так, положением о порядке оплаты труда и материальном стимулировании работников предусмотрены в том числе следующие выплаты:

- материальная помощь к ежегодному основному оплачиваемому отпуску – один раз в год;

- в связи с юбилейными датами работников;

- за присвоение почетных званий, награждение почетными грамотами, объявление благодарности и т. п.;

- к праздничным дням 23 Февраля, 8 Марта, профессиональным праздникам;

- за присуждение призовых мест на смотрах, конкурсах, спартакиадах и т. п. (поощрение работников за успехи в спорте также предусмотрено положением об организации спортивно-массовой работы).

Кроме того, положением о социальном обеспечении работников предусмотрены в том числе следующие выплаты:

- доплата работникам сверх максимального размера пособия по временной нетрудоспособности, установленного законодательством РФ;

- единовременное пособие работникам, впервые увольняющимся на пенсию по старости или трудовую пенсию по инвалидности;

- ежемесячное пособие по уходу за ребенком до трехлетнего возраста в сумме 500 руб.

Учитываются ли указанные выплаты по вышеперечисленным положениям в целях уменьшения налогооблагаемой базы по налогу на прибыль с учетом требований п. 25 ст. 255 НК РФ?

Пунктом 2 ст. 255 НК РФ предусмотрено, что к расходам на оплату труда в целях налогообложения прибыли относятся, в частности, начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели.

Стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) являются элементами системы оплаты труда в организации.

Согласно ст. 191 ТК РФ работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

Следует отметить, что расходы в виде выплат в связи с юбилейными датами работников, поощрением сотрудников за успехи в спорте, а также выплаты к праздничным дням не соответствуют требованиям ст. 252 НК РФ, так как данные выплаты не связаны с производственными результатами работников.

Аналогичным порядком следует руководствоваться при рассмотрении вопроса учета в целях налогообложения прибыли единовременного пособия, выплачиваемого при увольнении работников в связи с выходом на пенсию, и иных подобных доплат. Если данные виды расходов на оплату труда не связаны с производственными результатами работников и не соответствуют критериям ст. 252 НК РФ, то независимо от их названия они не могут быть учтены в составе расходов в целях налогообложения прибыли.

Аналитический учет и его особенности

Аналитические методы ведутся на 70 счету. Их особенность – отдельное ведение счета на каждого сотрудника. Данный метод позволяет детализировать каждую из операций. Его функция – возможность получения информации о выплатах по каждому работнику. К примеру, бухгалтер в любой момент может получить сведения о дате и размере отчислений конкретному сотруднику. К примеру, выдача больничных, премиальных.

Счета аналитического учёта

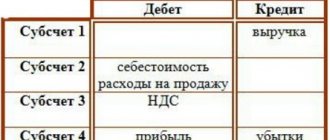

Для аналитического учета используется счет 70 «Расчеты с персоналом». Обычно к нему открываются различные субсчета. Требуются они для детализации. Можно выделить следующие субсчета:

- 70-1 «Расчеты со штатными работниками предприятия».

- 70-2 «Выплаты сотрудникам, работающим по совместительству».

- 70-3 «Выплаты работникам, сотрудничающим с предприятием на основании гражданско-правовых договоров.

По кредиту счета отображаются следующие пункты:

- Зарплата (корреспонденция – счета по затратам на производство).

- Выплата отпускных и вознаграждений из сформированного резерва (счет 96 «Резервы будущих расходов»).

- Начисление пособий по социальному страхованию пенсий и прочих расходов подобного типа (корреспонденция – счет 69 «Расчеты по соцобеспечению»).

- Выплаты аукционерам (корреспонденция – «Прибыль, которая не была распределена»).

В дебете счета 70 отображаются следующие суммы:

- Зарплаты.

- Премии и пособия.

- Пенсионные отчисления.

- Налоговые начисления.

- Платежи, выполняемые на основании исполнительных документов.

- Удержания.

ВАЖНО! Выплаты могут быть не исполнены в срок по вине получателя. К примеру, сотрудник не явился на предприятие для получения отпускных. Данные неисполненные платежи фиксируются на дебете счета 70 «Расчеты с сотрудниками» и на кредите счета 76 «Расчеты с кредиторами». В последнем случае открывается субсчет «Расчеты по депонированным значениям».

При ведении индивидуальных счетов сотрудников используются лицевые счета служащих (по установленной форме № Т-54). Лицевой счет должен быть открыт на каждого работника при его приеме на должность. Он открывается ежегодно. Срок хранения таких счетов составляет 75 лет. В лицевые счета заносятся следующие сведения:

- Зарплата.

- Прочие доходы служащих.

- Выполненные удержания.

Лицевые счета формируются на основании табелей о рабочем времени, нарядов на сдельный труд, приказов о премировании.

Регистры аналитического учёта

Для полноценного ведения аналитического учета необходимо сформировать регистры. Они позволяют собирать информацию обо всех начислениях и проведенных выплатах, подтвержденных первичной документацией. Рассмотрим виды зарплатных регистров:

- Лицевой счет.

- Расчетно-платежная ведомость, созданная для расчета суммы по зарплате.

- Карточка и развернутая ведомость по счету 70.

- Карточка, составленная по форме НДФЛ-1. Формирование ее не обязательно: она создается по желанию бухгалтера.

- Регистр налогового учета. Закон не устанавливает ее форму. Компания может разработать ее согласно своей политике.

Регистры создаются в бумажной и электронной форме. Первые должны быть дополнены официальным штампом предприятия, а также подписями ответственных лиц. Электронная форма снабжается электронной подписью.