Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Финансовая помощь в виде заимствования определённой суммы от одной стороны другой, довольно распространена.

Но, какие стоит учитывать нюансы, если сторонами сделки являются юридические лица? Как такая сделка может повлиять на их налогообложение?

Возможен ли такой займ между организациями

На законодательном уровне нет никаких препятствий для заключения договора беспроцентного займа между юридическими лицами. В ст. 809 ГК РФ нет никаких ограничений.

Однако согласно ст. 6 Федерального Закона от 07. 08. 2011 года № 115-ФЗ «О противодействии (легализации) доходов, полученных преступным путём, и финансированию терроризма» сказано, что выдача беспроцентных займов юридическими лицами, которые не являются кредитными организациями, другим юридическим лицам, подлежат обязательному контролю со стороны государства.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Между юридическими лицами обязательно должен быть заключён договор в письменной форме. При этом в нём должно быть указано, что займодатель не взимает с заёмщика проценты за пользование займом.

Важно! Займ будет считаться по умолчанию беспроцентным, если его предметом будут вещи, а не деньги.

Особенности

Главной особенностью договора беспроцентного займа будет являться то, что в нём должно быть прямое указание на беспроцентный займ.

В противном случае, если иное не будет указано, займ будет считаться процентным, а проценты за пользование им будут равны ставки рефинансирования ЦБ РФ на день окончания его срока. С февраля 2014 года и по сей день, ЦБ РФ держит ставку рефинансирования на уровне 8,25% годовых.

Договор обязательно заключается в письменной форме, нотариально его заверять не нужно, регистрировать в Росреестре тоже.

Договор займа – это реальный договор, то есть он считается заключённым не с момента подписания, а с момента передачи денежных средств или вещи в заём.

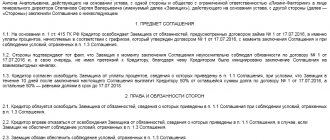

В договоре беспроцентного займа между юридическими лицами есть и ещё одна особенность. Если с заёмщиком ещё не было деловых отношений, то займодатель рискует попасть на недобросовестного заёмщика. Поэтому в договоре обязательно должен быть установлен крайний срок возврата долга.

Например, 31 декабря 2015 года. Конечно, заёмщик может вернуть деньги и раньше, но после 31 декабря 2015 года займодатель имеет полное право обратиться в суд за принудительным взысканием средств.

Очень важно подробно описать ответственность каждой из сторон за неисполнение условий договора.

Нужно прописать штрафы и пени за невозврат средств:

- во-первых, это обезопасит обе стороны от недобросовестности оппонента;

- во-вторых – чем подробнее составлен договора, тем легче его будет читать суду.

Порядок предоставления

2.1. Заимодавец передает Заемщику Сумму займа путем ее перечисления на банковский счет Заемщика, указанный в разделе 9 настоящего Договора. Датой передачи денежных средств считается дата их зачисления на расчетный счет Заемщика.

2.2. Подтверждением перечисления Суммы займа на банковский счет Заемщика является копия платежного поручения с отметкой банка об исполнении.

2.3. Заемщик обязуется вернуть Сумму займа вместе с причитающимися процентами в срок до «__»___________ ____ г.

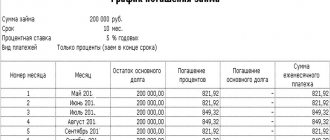

2.4. Сумма займа погашается в соответствии с Графиком погашения задолженности, являющимся приложением и неотъемлемой частью настоящего Договора (Приложение N ___).

2.5. Сумма займа может быть возвращена Заемщиком досрочно только с письменного согласия Заимодавца.

Есть ли ограничения по сумме

По договору займа деньги могут быть выданы заёмщику наличными средствами или же безналичным путём.

Если деньги выдаются наличностью, то стоит учитывать, что есть ограничения по сумму. Если же расчёт по договору происходит безналичным путём, то ограничений по сумме не существует.

Однако есть некоторые аспекты, которые стоит учесть:

- если займодателем является ООО, то выдача крупной суммы займа может потребовать обязательного одобрения, как крупная сделка. Об этом говорится в ст. 46 Закона «Об ООО». Также ободрение членов ООО может потребоваться, если на общем собрании будет поднят вопрос о том, что выдача беспроцентного займа – это сделка с заинтересованностью (ст. 45 Закона «Об ООО»);

- если сумма займа будет превышать 600 тысяч рублей, то банк потребует от займодателя подробную информацию о сторонах сделки. Эту информация будет представлена банком в Федеральную службу по финансовому контролю. Об этом говорится в пп. 4 п. 1 ст. 6 Закона № 115-ФЗ.

Какая может быть максимальная сумма займа

Если выдаётся беспроцентный займ между юридическими лицами наличными средствами, стоит знать, что согласно Указаниям ЦБ РФ от 11. 03. 2014 года № 3210-У сказано, что расчёт наличными денежными средствами ограничивается суммой в 100 тысяч рублей в рамках одного договора.

То есть, займодатель может выдать заёмщику наличностью только 100 тысяч рублей, столько и же получить назад наличностью.

Кроме того, взять деньги из кассы нельзя. Их сначала нужно положить в банк, а затем снять со счёта.

Как уже упоминалось, если средства в займ передаются безналичным путём, то ограничений по сумме нет. Но стоит помнить про пп. 1 п. 1 ст. 6 Закона № 115-ФЗ.

Что это — субординированный займ, узнайте из статьи: субординированный займ. О солидарной ответственности по договору займа, читайте здесь.

Досрочный возврат займа

В случае нарушения заемщиком обязательств кредитор может руководствоваться основными нормами, которые позволяют требовать досрочную выплату долга:

- Ст. 811 поясняет, что если в рамках соглашения предусмотрен возврат долга по частям, то при нарушении заемщикам установленных сроков кредитор вправе прибегнуть к досрочному разрыву договора. Другими словами нарушение графика платежей наделяет займодавца правом потребовать остаток долга вместе с полагающимися процентами.

- В ст. 813 отмечено, что в случае ненадлежащего исполнения обязательств или отказа их выполнять по независящим от заемщика обстоятельствам, кредитор вправе потребовать досрочный возврат долга с учетом процентов.

- Ст. 814 поясняет условия целевого займа. Если заемщик распорядился денежной суммой не по назначению, то это является прямым нарушением такого соглашения.

В результате займодавец наделяется правом требовать досрочное погашение займа. Данные нормы права позволяют кредитору вовремя среагировать на возможные нарушения соглашения.

Правда, довольно часто возникают споры при трактовке словосочетания «причитающиеся проценты». Считается правильным предполагать, что эта сумма, которая исчисляется за весь срок займа, который был утвержден в рамках соглашения.

Такая позиция является очень невыгодной для должника, так как, вступая в договорные отношения, он принимает на себя серьезную ответственность и несет серьезные убытки в случае невыплаты кредита. Более того, подобная позиция наделяет займодавца правом получать упущенную выгоду.

Ответственность по договору заема носит односторонний характер. Нарушения должником условий соглашения приводят к наступлению последствий.

В качестве инструмента защиты займодавцу предоставлены различные меры воздействия на должника. Для этого руководствуются правилами соглашения. Если пункты о нарушении в договоре не предусмотрены, тогда ответственность регулируется ст. 811 и 395 ГК РФ.

Помощь в составлении договора перевода долга по договору займа, окажет статья: перевод долга по договору займа. Какими способами можно оплатить долг по займу в компания Деньга, рассказывается здесь.

Образец договора займа с сотрудником, .

О материальной выгоде

Понятие материальная выгода применяется при получении беспроцентных займов физическими лицами. С этой выгоды они должны заплатить подоходный налог.

Это понятие не так распространено при выдаче беспроцентных займов между юридическими лицами, но, тем не менее, оно присутствует.

Материальная выгода – это экономия заёмщика на процентах по кредиту или займу. Для юридических лиц, материальная выгода увеличивается налоговую базу по налогу на прибыль.

Материальная выгода рассчитывается как произведение 2/3 от ставки рефинансирования на реальный срок пользования займом.

Чтобы рассчитать материальную выгоду для юридического лица, необходимо воспользоваться следующей формулой:

мат. выгода = (2/3 * 8,25% * сумму займа) * (фактическое кол-во дней пользования займом / 365)

Например, ООО «Бета» выдало ООО «Альфа» беспроцентный займ на сумму 350 тысяч рублей, на срок полгода.

Материальная выгода будет равна:

(350 000 * 2/3 * 8,25%) * (180 / 365) = 9 493,15 рубля

Эту сумму юридическое лицо должно, по мнению налоговиков, включить в налоговую базу по налогу на прибыль. Датой включения этого дохода в налоговую базу по прибыли, будет считаться день возврата займа.

Налоговые последствия беспроцентного займа между юридическими лицами

Налоговики считают, что получение беспроцентного займа является получением внереализационного дохода. При этом они ссылаются на п. 8 ст. 250 НК РФ. Отсюда и термин материальной выгоды для юридических лиц.

Однако это не официальное мнение МНС России, а налоговики некоторых муниципальных образований используют его именно так, насчитывая и доначисляя таким налогоплательщикам налог на прибыль.

Бесспорно, беспроцентный займ – это способ получения экономической деятельности, так как займ использовался заёмщиком в своей предпринимательской деятельности.

В п. 10 ст. 251 НК РФ даётся определение дохода, который не включается в расчёт налоговой базы по налогу на прибыль.

Этот пункт можно отнести и к экономической выгоде по беспроцентному займу. Следовательно, заёмщик не должен уплачивать с этой суммы ни НДС, ни налог на прибыль.

Если заёмщик не вернёт вовремя долг по договору займа, то его долг станет его кредиторской задолженностью.

Как сказано в п. 18 ст. 250 НК РФ, сумма кредиторской задолженности включается в сумму внереализационных доходов, и учитывается при налогообложении прибыли.

Сумму кредиторской задолженности списывается равными частями в течение всего срока исковой давности по договору. Как известно, срок исковой давности по договор займа установлен общегражданский – 3 года. Об этом говорится в ст. 195 ГК РФ.

Образец договора

Чтобы правильно составить договор беспроцентного займа, нужно знать какие пункты в него должны входить, и как примерно будет выглядеть образец договора.

Это:

- полное наименование сторон, реквизиты документа, на основании которого они действуют, адрес нахождения;

- предмет договора – сумма предоставляемого займа;

- права и обязанности сторон – по такому договору обязанность есть только у заёмщика – вернуть средства займодателю;

- ответственность сторон при неисполнении условий договора;

- форс-мажор – это обстоятельства непреодолимой силы, которые могут помешать одной из сторон исполнить условия договора;

- положение о конфиденциальности;

- способы разрешения споров между сторонами;

- срок действия договора и другие основания для его прекращения;

- заключительные положения – это необязательный пункт;

- реквизиты сторон и подписи сторон.

.

Меры защиты прав заимодавца в законодательстве

Законодательством предусмотрены следующие способы решения вопроса в случае отказа от своих обязательств заемщика:

- принуждение к выполнению условий соглашения в натуре. Первый способ наиболее распространенный и осуществляется он путем обращения в суд;

Более того данное право является фундаментальным для защиты прав займодавца, описанных в ст. 309 и 310. Иначе у должника имелась бы возможность в любой момент отказаться от обязательств или самостоятельно заменить предмет сделки.

- требование возместить убытки. Данный метод является основой среди других видов гражданско-правовой ответственности. Способ предполагает выплату компенсации в пользу пострадавшей стороны, в данном случае займодавца;

Под убытками принято понимать утрату, измеряющуюся в денежном эквиваленте, либо уменьшение имущественных благ.

- выплата неустойки. Считается более действенным способом, если сравнивать его с возмещением убытков. Под неустойкой также подразумевается пеня или штрафы, которые должник обязан выплатить кредитору. Наиболее часто к ней прибегают в случае допущения ответственной стороной просрочки по договору займа;

Важная особенность неустойки заключается в том, что для ее взыскания займодавцу не нужно доказывать, что он понес убытки. Таким образом, законодательство использует данную меру защиты как штрафную.

- прекращение правовых отношений с должником или их изменение. По соглашению сторон может быть заключено дополнительное соглашение к договору займа. Для этого используют новации, когда одни обязательства сменяют иными (другими словами, меняют предмет договора) или отступное.

Последний вид предполагает прекращение отношений, после фактической передачи имущества, денежных средств или услуг.

Если заемщик уклоняется от своих обязательств, то по соглашению сторон можно прибегнуть к поручительству. Регулируется данный порядок ст. 361 ГК и предполагает различную ответственность третьей стороны.

Это может быть взятие поручителем на себя части долга, полной суммы либо выполнение контролирующей функции.

Возмещение убытков

Чтобы воспользоваться данной мерой защиты кредитору придется доказать не только их наступление, но и размер суммы, которая требуется с должника в качестве возмещения.

Руководствуется общими правилами ГК и наделяет правом займодавца требовать полную сумму полученных убытков. При этом следует учитывать, что к нормам закона прибегают только в том случае, когда в договоре не предусмотрено возмещение в меньшем размере.

Ст. 15 разъясняет, что под убытками по договору займа, следует понимать расходы, которые понесло лицо, чтобы восстановить свои права. Также сюда относят доходы, положенные кредитору в рамках договора при выполнении должником своих обязательств.

Взыскание неустойки

В Гражданском кодексе четко прописан процесс выплаты компенсации в рамках данной меры защиты. В ст. 394 отмечено, что неисполнение обязательств должником или недостаточное их выполнение может привести к неустойке.

В таком случае убытки принято покрывать в той части, которая не покрыта неустойкой. При этом следует отметить, что ст. 394 не является обязательной нормой, если иные условия предусмотрены в рамках соглашения.

Данная статья дает займодавцу следующие преимущества:

- укрепляется позиция кредитора;

- неустойка в руках займодавца становится гибким инструментом воздействия;

- дает пострадавшему двоякую позицию: с одной стороны он не накладывается обязательством доказывать причиненный ущерб, а с другой – имея доказательства об ущербе, может потребовать компенсацию, превышающую размер неустойки.

Чтобы составить заявление для договора беспроцентного займа с сотрудником, читайте статью: договор займа с сотрудником беспроцентный. Образец договора вексельного займа, можно найти на странице.

Обращение в суд

Довольно часто единственной возможностью займодавца получить причитающее по договору займа – это обратиться в суд. Как правило, требует кредитор от заемщика исполнения условий договора в натуре.

Исковое заявление принято составлять только после того, как вторая сторона отказалась урегулировать спор мирным методом. Для этого кредитор направляет на имя заемщика претензию, в которой отображается сумма долга и условия ее возврата.

В случае отказа или отсутствии ответа на данное письмо, займодавец вправе обратиться в суд.

Помимо необходимости подавать исковое заявление по договору займа кредитор должен знать, что поиск и предоставление доказательств возлагается на его плечи.

Практика показывает, что порой займодавцу не по силам предоставить перед судом факты, показывающие связь между причиненными ему убытками и договором займа.

Чтобы не допустить такую ситуацию, рекомендуется обратиться к юристу. В случае выигрыша все судебные издержки возлагаются на ответчика, в том числе и оплата адвоката.

Следует отметить, что есть и последствия при выборе меры защиты через суд:

- иск с требованием притянуть заемщика к выполнению обязательства в натуре, не снимают с займодавца права стягивать неустойку с ответчика за последующие периоды;

- при подаче иска о возмещении убытков, займодавец прекращает обязательство по рассматриваемому договору заема и лишает себя права предъявлять какие-либо требования по отношению к должнику.

Положительное решение суда для кредитора – это возможность притянуть кредитора к ответственности и принудить его выполнению условий договора заручившись поддержкой государства.

После получения исполнительного листа кредитору необходимо обратиться к приставам. В случае отказа заемщика выполнять решение суда исполнительная служба вправе наложить запрет на пересечение ответчиком границы.

Закон защищает и права заемщика, так в ст. 396 отмечено, что если до судебного обязательства он успел выплатить неустойку или вернуть долг, то его не принудят к исполнению обязательства в натуре. Иначе подобная ситуация будет рассматриваться законом, как необоснованное обогащение кредитора.

Как избежать ошибок при оформлении договора

Чтобы избежать ошибок при оформлении договора беспроцентного займа между юридическими лицами, стоит помнить, что:

- договор между юридическими лицами заключается только в письменной форме. В противном случае, сделка не будет считаться действительной;

- заверять у нотариуса договор не обязательно, но многие юридические лица так делают;

Во-первых, это даёт гарантию того, что договор составлен в соответствии с законодательством и в случае обращения в суд, он не признает сделку недействительной. Во-вторых, нотариус – это дополнительный свидетель заключения договора.

- регистрировать договор в Росреестре не нужно. Однако если к договору займа прилагается договор залога, по которому залогом является недвижимое имущество, то оба эти договора подлежат регистрации;

- договор вступает в силу не с момента подписания, а с момента передачи предмета займа;

- предметом договора могут быт не только деньги. Но и вещи, которые определены одинаковыми родовыми признаками. При этом заёмщику переходит право собственности на вещи, а не право пользования. Возврату подлежат совсем другие вещи, также с одинаковыми родовыми признаками;

Например, заёмщик берет в долг тонну яблок. Возвращать он будет также тонну, но уже других яблок. Такой договор по умолчанию является беспроцентным.

- в договоре обязательно должны быть полностью указаны реквизиты обеих сторон, а также их полное наименование в соответствии с учредительными документами;

- сумму займа нужно указывать не только цифрами, но и прописать полностью;

- обязательно указать в договоре, что займодатель не взимает проценты за пользование займом с заёмщика. В противном случае, договор будет считаться по умолчанию процентным, со ставкой 8,25% годовых;

- в договоре обязательно нужно указать срок, на который выдаётся займ. Если этот срок не будет указан, то договор будет считаться бессрочным. По такому договору заёмщик обязан вернуть долг в течение месяца после получения письменного требования о возврате;

Чтобы правильно составить договора займа между юридическими лицами, нужно обратиться к профессиональным юристам.

Если стороны хотят самостоятельно составить договор, то лучше обратиться к нотариусу за его заверением. Если договор будет составлен не верно, нотариус не сможет его заверить.

Предоставление друг другу беспроцентных займов не редкость между юридическими лицами. Как правило, в такие отношения вступают с проверенными оппонентами.

Займы можно выдавать как наличными, так и безналичным способом.

Важно! Стоит помнить об ограничениях, указанных в Указания ЦБ РФ № 3210-У и Законе № 115-ФЗ.

Об особенностях займа от иностранного юридического лица в рублях, рассказывается в статье: займ от иностранного юридического лица. Что говорится в Гражданском кодексе РФ о договоре целевого займа, смотрите на странице.

Способы погашения онлайн займа ЗаймБери, описаны здесь.

Беспроцентные заёмные средства — необходимая документация

При оформлении займа между физлицом (ИП) и юрлицом (ООО), бизнесмен-заёмщик и компания-заимодавец составляют договор о предоставлении заёмных средств.

Согласно ст. 808 ГК РФ договор беспроцентного займа ИП и компания заключают между собой в письменном виде, если ссудная сумма равна 10 МРОТ как минимум. В то же время если заимодавец — юрлицо, то займы могут быть любыми.

В итоге Гражданским Кодексом РФ не регулируются беспроцентные займы между заимодавцем — физлицом и заёмщиком — организацией.

В то же время в соответствии с п. 1 ст. 16 ГК РФ, если один из участников сделки — юрлицо (ООО компания, фирма и др.), то предоставление или получение заёмных средств должно быть оформлено в письменном виде. Иными словами, по подобной сделке стороны обязаны заключить договор на бумаге.

В итоге, когда оформляются беспроцентные займы между физлицом — заимодавцем (ИП) и юрлицом (компанией) также составляется договор.

Бизнесмен — физлицо может перечислить беспроцентный займ на расчётный счёт ООО — заёмщика (к примеру, со своего счёта в банке) либо внести эту сумму в кассу фирмы наличкой.

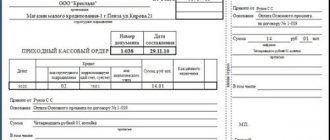

При предоставлении беспроцентных заёмных средств юрлицу — ООО наличкой, бизнесмен-физлицо пользуется приходным кассовым ордером (ф. № КО-1), которая утверждена постановлением органов статистики РФ от 18 августа 1998 г. № 88.

Квитанцию к такому ордеру подписывает главный бухгалтер компании-заёмщика, и кассир. Когда ИП даёт заёмные средства ООО, на такой квитанции кассир ставит печать и регистрирует её в журнале регистрации приходных и расходных ордеров (форма № КО-3).

В итоге бизнесмену-заимодавцу кассир оставляет квитанцию, а сам ордер оставляет в компании-заёмщике.

Также согласно указанию ЦБ РФ от 11 марта 2014 г. № 3210-У, компании должны переводить в банковское учреждение всю наличку, которая образовалась сверх используемых лимитов остатка налички в кассе.

В итоге полученную в кассу сумму долга компания должна перевести на банковский расчётный счёт.

Заёмщик-компания должен вернуть физлицу-ИП беспроцентные займы 2 путями:

- через перевод денег на счёт бизнесмена в банковском учреждении;

- либо сдать наличку в через кассу фирмы ИП.

В последнем случае при выдаче заёмных средств оформляется расходный кассовый ордер (ф. № КО-2).