Основные формы первичных документов специалисты могут найти в альбомах унифицированных форм, утвержденных постановлениями Госкомстата РФ. Приведем самые распространенные.

На предприятии каждый день совершаются десятки операций. Бухгалтеры отправляют деньги контрагентам, фондам и учредителям, начисляют зарплату, приходуют компьютеры и мебель, начисляют пени, считают амортизацию и т.п. На каждую такую операцию необходимо оформить первичный документ (п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее Закон № 402-ФЗ).

Первичный документ создают в момент совершения операции либо по ее окончании как подтверждение факта операции (п. 3 ст. 9 Закона № 402-ФЗ). На основании первички бухгалтеры составляют проводки.

Накладная, акт на оказание услуг по созданию сайта, бухгалтерская справка — все это первичные документы, которые бухгалтеры используют в повседневной работе. Видов первички очень много, и ее разнообразие зависит от особенностей деятельности компании. Например, в транспортной компании одним из основных видов первичной документации будет транспортная накладная, а в библиотеке — акт списания литературы.

Первичные документы полагается хранить на предприятии минимум пять лет, при этом срок начинают отсчитывать после отчетного года (п. 1 ст. 29 Закона № 402-ФЗ). То есть документ, датированный 03.07.2016, нужно хранить как минимум до 2021 года включительно. Отдельные сроки хранения первички установлены Перечнем, утвержденным Приказом Минкультуры от 25.08.2010 № 558. Для сохранности бухгалтерских документов на предприятии часто создают специальные архивы.

Первичка может быть бумажной или электронной. На практике все больше и больше компаний применяют электронный документооборот (ЭДО). В частности, компании обмениваются договорами, счетами на оплату, актами, накладными и счетами-фактурами.

ЭДО значительно упрощает процедуру обработки первичных документов с момента их создания до момента учета, ускоряет работу между контрагентами. Большой плюс — электронные документы не нужно распечатывать, если это не противоречит законодательству или условиям договора (п. 6 ст. 9 Закона № 402).

Электронный документ заверяют квалифицированной электронной подписью. Если стороны примут соответствующее решение, первичку можно подписывать простой или неквалифицированной подписью (письмо Департамента налоговой и таможенной политики Минфина России от 12 сентября 2021 г. № 03-03-06/2/53176).

Отправляйте первичные бухгалтерские документы через Диадок!

Попробовать

Отсутствие в фирме первичных документов может повлечь за собой серьезный штраф от 10 000 до 30 000 рублей (ст. 120 НК РФ). Налоговики также выпишут штраф и за ошибки в оформлении. Кроме того, лица, ответственные за оформление документов, могут быть оштрафованы по статье 15.11 КоАП РФ на сумму от 2 000 до 3 000 рублей. Есть и другая опасность: если при проверке налоговики не найдут нужного документа, они могут убрать из налогооблагаемой базы часть расходов, следовательно, компании придется доплачивать налог на прибыль.

Основные понятия

Первичная документация в бухгалтерии – что это такое? Ею называют свидетельство факта совершения хозяйственной операции, отраженное на бумаге. В настоящее время многие документы составляются в автоматизированной системе «1С». Обработка первичной документации предполагает регистрацию и учет сведений о совершенных хозяйственных операциях.

Первичным учетом называют начальную стадию фиксирования событий, происходящих на предприятии. Хозяйственными операциями именуют действия, влекущие изменения состояния активов или капитала организации.

Порядок составления бухгалтерской отчётности

Чтобы документы отвечали предъявляемым требованиям, порядок составления бухгалтерской финансовой отчетности предусматривает отображение абсолютно всех проведенных операций и итогов инвентаризационной проверки за конкретный период. Формирование документации предваряет кропотливая подготовительная работа, которая выполняется в несколько этапов:

- Подготовка первичных бухгалтерских документов.

- Сверка показателей по синтетическому и аналитическому учету, проверка сведений в счетах.

- Проведение инвентаризации с формированием инвентаризационной ведомости.

- Корректирование записей, если при проверке были обнаружены неточные данные.

- Закрытие бухгалтерских счетов.

- Определение промежуточных финансовых результатов от продажи товаров или услуг и других операций, которые не являются основными для предприятия.

- Расчет чистой прибыли.

- Реформация баланса.

В завершение приступают непосредственно к процессу подготовки документации. Немаловажно, что порядок составления отчетности предполагает использование только актуальных бланков бухгалтерии, которые утверждены на данный момент.

Обработка первичной документации в бухгалтерии: пример схемы

Как правило, на предприятиях под понятием «работа с документацией» подразумевается:

- Получение первичных данных.

- Предварительная обработка сведений.

- Оформление документов.

- Утверждение руководством или специалистами, уполномоченными приказом директора.

- Повторная обработка первичной документации.

- Выполнение действий, необходимых для проведения хозяйственной операции.

Составление бухгалтерской отчетности

Если вы не готовы составлять документы самостоятельно или не уверены, что сможете точно соблюсти весь порядок подготовки и составления отчетности, доверьте эту работу опытным специалистам . Наши сотрудники – это настоящие профессионалы, обладающие необходимыми знаниями и навыками для грамотного формирования документации.

Воспользовавшись нашей услугой, вы сможете избежать штрафных санкций за ошибки или несвоевременную сдачу документов, а также освободите свое личное время для решения более важных задач. Вся информация, которая станет доступной нашим бухгалтерам, расценивается как конфиденциальная и не разглашается третьим лицам. Обращайтесь – мы поможем вам подготовить отчеты недорого, оперативно и качественно!

Классификация

Существует разовая и накопительная первичная документация. Обработка сведений, содержащихся в таких бумагах, имеет ряд особенностей.

Разовая документация предназначена для подтверждения события один раз. Соответственно, порядок ее обработки существенно упрощен. Накопительную документацию используют в течение определенного времени. Как правило, в ней отражается операция, совершаемая несколько раз. В этом случае при обработке первичной документации сведения из нее переносятся в специальные регистры.

Особенности для ИП, ООО, АО

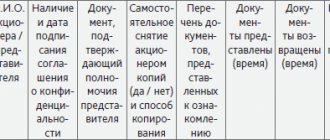

Подготовка и формирование документов может несколько различаться исходя из организационно-правовой формы компании. С основными различиями ИП, АО и ООО можно ознакомиться в представленной ниже таблице.

| Характеристики для сравнения | ИП | ООО | АО |

| Ответственность по обязательствам | собственным имуществом | имуществом общества | имуществом АО |

| Система налогообложения | ТНС, УСН, ЕНВД, патент | все, помимо патентной | все |

| Ведение бухучета | необязательно на УСН | обязательно (упрощенное на УСН) | обязательно, в том числе на УСН |

| Формирование резервного фонда | нет | нет | обязательно |

| Отражение в отчетах средств, снятых с расчетного счета | нет | да | да |

| Взносы в пенсионный фонд | всегда | только при наличии деятельности | при наличии деятельности |

| Кассовая дисциплина | нет | да (РКО, ПКО и журнал кассира) | да |

Этапы обработки первичной бухгалтерской документации

На каждом предприятии в штате присутствует сотрудник, ответственный за работу с первичной информацией. Этот специалист должен знать правила обработки первичной документации, неукоснительно соблюдать требования законодательства и последовательность действий.

Этапами обработки первичной документации являются:

- Таксировка. Она представляет собой оценку операции, отраженной на бумаге, указание сумм, связанных с ее осуществлением.

- Группировка. На этом этапе документы распределяются в зависимости от общих признаков.

- Контировка. Она предполагает обозначение дебета и кредита.

- Гашение. Для предупреждения повторной оплаты на первичных документах бухгалтер ставит о.

Виды первичных документов

Основные формы первичных документов специалисты могут найти в альбомах унифицированных форм, утвержденных постановлениями Госкомстата РФ. Приведем самые распространенные.

Документы по учету торговых операций

- ТОРГ-12;

- Товарный ярлык;

- Универсальный передаточный документ.

Документы по учету основных средств

- ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)»;

- ОС-4 «Акт о списании основных средств»;

- ОС-6 «Инвентарная карточка учета объекта основных средств».

Ошибки в документах

Они могут возникать по разным причинам. В основном к их появлению приводит небрежное отношение сотрудника к выполняемой им работе, неграмотность специалиста, неисправность техники.

Корректировка документов крайне не приветствуется. Однако в некоторых случаях без исправления ошибок обойтись нельзя. Допущенный недочет на первичной документации бухгалтер должен исправить следующим образом:

- Зачеркнуть тонкой линией неверную запись таким образом, чтобы ее было хорошо видно.

- Над зачеркнутой строкой написать правильные сведения.

- Поставить о.

- Указать дату корректировки.

- Поставить подпись.

Не допускается использование корректирующих средств.

Требования к составлению бухгалтерской отчётности

Формы бухотчетности составляются по рекомендациям, принятым Госкомстатом и Министерством финансов РФ. Впоследствии данные в них могут использоваться как для анализа внутри фирмы, так и для оценивания эффективности ее работы сторонними пользователями. Поэтому отчеты должны быть доподлинными, своевременными и отвечать таким требованиям:

- содержать последовательную, нейтральную и непрерывную информацию;

- не допускается создание скрытых резервов;

- заполнять следует только графы и бланки документации, непосредственно касающиеся работы компании;

- при недостаточности данных, необходимых для получения представления о деятельности фирмы, это указывается в отчетах в форме дополнительных пояснений;

- важно соблюдать отчетный период;

- в документах должны присутствовать сведения, которые позволяют сравнить представленные данные с этими же показателями за минувшие периоды.

Чтобы полностью соблюсти порядок составления бухгалтерской отчетности, все существенные показатели следует приводить обособленно. В отдельных случаях их можно указывать общей суммой, но раскрывая в пояснениях по балансу и прибыли/убыткам.

Работа с входящими документами

Процесс обработки входящих бумаг включает в себя:

- Определение типа документа. Бухгалтерские бумаги всегда содержат сведения о совершенных хозяйственных операциях. Например, к ним относят накладную, ордер на получение денежных средств и пр.

- Проверка реквизитов получателя. Документ должен адресоваться конкретному предприятию или его сотруднику. На практике бывает так, что документы на приобретение материалов специально выписываются на компанию, хотя договор с поставщиком не заключен.

- Проверка подписей, оттисков печатей. Лица, подписавшие документ, должны иметь на это полномочия. Если визирование первичных бумаг не входит в компетенцию сотрудника, то они признаются недействительными. Что касается оттисков, то на практике нередко возникают ошибки у тех предприятий, которые имеют несколько печатей. Информация на оттиске должна соответствовать типу документа, на котором он стоит.

- Проверка состояния документов. В случае обнаружения повреждений на бумагах или нехватки каких-либо листов необходимо составить акт, копию которого направить контрагенту.

- Проверка действительности события, отраженного в документе. Сотрудники предприятия должны подтвердить сведения о факте совершения операции. Документы о приеме ценностей заверяет завскладом, условия договора подтверждает маркетолог. На практике бывают ситуации, когда от поставщика поступает счет на товары, которые предприятие не получало.

- Определение периода, к которому относится документ. При обработке первичных бумаг важно не учесть одни и те же сведения дважды.

- Определение раздела учета. При получении первичной документации необходимо установить, в каких целях будут использоваться поставленные ценности. Они могут выступать в качестве основных средств, материалов, нематериальных активов, товаров.

- Определение регистра, в котором будет подшит документ.

- Регистрация бумаги. Она осуществляется после всех проверок.

Кассовая первичка

Кассовые операции оформляют исключительно в соответствии с Порядком ведения кассовых операций (Указание ЦБ РФ от 11.03.2014 № 3210-У). Нельзя, к примеру, оформить «расходник» в свободной форме или разработать свой вариант.

Формы первичных кассовых документов утверждены Постановлением Госкомстата РФ от 18.08.1998 № 88:

- КО-1 «Приходный кассовый ордер»;

- КО-2 «Расходный кассовый ордер»;

- КО-3 «Журнал регистрации приходных и расходных кассовых документов»;

- КО-4 «Кассовая книга»;

- КО-5 «Книга учета принятых и выданных кассиром денежных средств».

Кассовые документы нужно проверять очень скрупулезно, ведь такая первичка напрямую связана с движением наличных денег и всегда привлекает внимание проверяющих органов. Например, налоговики точно обратят внимание на ПКО, в котором сумма превышает 100 000 рублей. А все потому, что наличкой с одним контрагентом нельзя рассчитываться в сумме, превышающей 100 000 рублей. Отсутствие подписей в кассовых документах также станет причиной для разбирательств с ФНС.

Давайте подытожим. Итак, первичные документы — неотъемлемая часть бухгалтерского и налогового учета. Нельзя проводить операции без подтверждающих документов. Часто бухгалтеры формируют проводки в учете на основании копии или скана первички. Очень важно вовремя заменить копии на оригиналы документов, иначе контролирующие органы могут счесть операцию или сделку фиктивной. Только документы, оформленные в соответствии с законом, являются гарантом безопасности и достоверности учета в компании.

Работа с исходящими бумагами

Процесс обработки этого вида документации несколько отличается от приведенного выше.

В первую очередь уполномоченный сотрудник предприятия формирует черновой вариант исходящего документа. На его основании разрабатывается проект бумаги. Он направляется руководителю для согласования. Утвердить проект документа, однако, может и другой сотрудник, имеющий соответствующие полномочия.

После заверения проект оформляется по установленным правилам и направляется получателю.

Порядок и сроки

Согласно законодательству, все предприятия, за исключением бюджетных, должны предоставлять годовые отчеты налоговым органам, Госстату, учредителям, собственникам и участникам организации. Документация в налоговую инспекцию и органы Госстатистики предъявляется в течение 90 дней после того, как закончился отчетный год. Кроме того, БО сдается ежеквартально (на протяжении 30 дней по завершению квартала), если иное не предусмотрено законом.

Годовым отчетным периодом является промежуток с 1.01 по 31.12. Если компания была создана в середине года, то отчетный период отсчитывается от дня ее внесения в ЕГРЮЛ или ЕГРИП. Датой предъявления документов считается день их фактической сдачи или дата отправления, указанная на заказном письме – если они передаются по почте. В том случае, когда передача производится в выходной, сроком предъявления считают день, следующий за нерабочим. Нужно учитывать, что несоблюдение сроков предоставления отчетов в ИФСН может повлечь за собой штрафные санкции.

Если предприятие владеет зависимыми или дочерними фирмами, помимо обычного отчета, необходимо предоставить сводную БО, иллюстрирующую результаты деятельности этих подразделений. Для унитарных предприятий и акционерных обществ, акций которых частично находятся в федеральной собственности, предусмотрены следующие сроки сдачи годовой сводной документации:

- до 25.04 – для унитарных организаций;

- до 1.08 – для АО.

Отдельные виды компаний, такие как банковские учреждения, страховые организации, фондовые биржи, обязаны опубликовать БО в открытых источниках информации не позже 1 июня того года, который идет за отчетным периодом. Согласно порядку составления отчетности, предусмотренному Приказом Минфина №101, отчеты акционерных обществ публикуются только после проведения аудиторской проверки и утверждения документов на собрании акционеров.

Публичность бухгалтерских данных – критерий, который является актуальным для многих заинтересованных пользователей, например:

- спонсоров;

- банков, которые предоставляют кредит фирме;

- инвесторов;

- партнеров и других контрагентов, с которыми организация тесно сотрудничает;

- представителей городской или районной администрации.

На основании опубликованных сведений все вышеуказанные пользователи могут адекватно оценить финансовую деятельность компании, целесообразность покупки ее активов, а также принять во внимание возможные риски, которые могут возникнуть при осуществлении инвестиций.

Планирование документооборота

Данный этап необходим для обеспечения оперативного получения, отправки и обработки документации. Для грамотной организации документооборота на предприятии разрабатываются специальные графики. В них указываются:

- Место и срок оформления первичных бумаг.

- ФИО и должность лица, составившего и сдавшего документы.

- Учетные записи, произведенные на основании бумаг.

- Время и место хранения документации.

Как выписывать УПД

Инструкция по заполнению унифицированной формы приведена в приложениях № 2 – 4 к письму ФНС № ММВ-20-3/96. В приложениях также указан перечень операций, для оформления которых можно использовать документ.

Прежде, чем приступить к заполнению документа, нужно определить его статус:

- 1 – передаточный счет заменяет налоговый счёт-фактуру и бухгалтерский акт передачи (организация использует НДС).

- 2 – документ выписывается только как накладная или первичный передаточный акт (для операций без НДС).

Статус УПД проставляется в верхней левой части бланка.

УПД 1. Заполнение бланка начинается с порядкового номера (регистрация согласно внутреннему документообороту) и даты заполнения документа. Далее вносятся реквизиты продавца/отправителя и покупателя/получателя:

- Полное название организации (для ИП – ФИО).

- Адрес (для ИП – адрес регистрации по месту жительства).

- ИНН.

- КПП (для юрлиц).

Во второй части документа указываются данные о товаре, услуге, выполненной работе или о имущественном праве:

- Наименование.

- Условное обозначение единицы измерения (литры, штуки, метры).

- Код единицы измерения по ОКСМ.

- № таможенной декларации (для импортных товаров).

- Общее количество по наименованию.

- Цена за единицу по наименованию без НДС.

- Общая стоимость без НДС.

- Сумма акциза (при наличии).

- Ставка НДС.

- Сумма налога по наименованию.

- Стоимость с учётом НДС.

- Название страны происхождения.

- Код страны по ОКСМ.

Далее подсчитываются итоги по товарно-материальным ценностям или услугам:

- Стоимость без НДС.

- Сумма налога.

- Стоимость с НДС.

В строке «Основание для приёма-передачи» указывается № и дата регистрации договора или соглашения, на основании которого выписан УПД.

В данных о транспортировке и отгрузке указывается транспортная накладная или другой документ, подтверждающий факт выдачи товарно-материальных ценностей.

Далее документ подписывают (с расшифровкой):

- Руководитель и гл. бухгалтер организации или индивидуальный предприниматель (с указанием реквизитов о гос. регистрации ИП).

- Лица, которые участвовали в отгрузке и приёме товара и составлении унифицированной формы документа.

В графе «Иные сведения о получении, приёме» нужно написать «Претензий нет».

УПД 2. Если документ выписывается в качестве накладной или передаточного акта, без учёта НДС, то в графах «Ставка НДС» и «Сумма налога по наименованию» ставятся прочерки.

Особенности восстановления документов

В настоящее время в нормативных актах отсутствует четкий порядок восстановления бумаг. На практике этот процесс включает в себя следующие мероприятия:

- Назначение комиссии для расследования причин утраты или уничтожения документов. При необходимости руководитель предприятия может привлечь к процедуре правоохранительные органы.

- Обращение в банковскую организацию, к контрагентам за копиями первичных документов.

- Исправление декларации по налогу с прибыли. Необходимость в подаче уточненного отчета связана с тем, что документально не подтвержденные затраты не признаются расходами в целях налогообложения.

В случае утраты первичной документации ИФНС проведет расчеты сумм налоговых отчислений на основании имеющихся бумаг. При этом существует вероятность применения налоговым органом мер ответственности в виде штрафа.

Формы первичных документов

В работе можно применять унифицированные и собственные формы первичных документов (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). При этом самодельная первичка должна иметь все обязательные реквизиты. Многие компании вынуждены разрабатывать свой вариант акта списания материалов, так как унифицированной формы документа не существует.

Допустимо применение комбинированной формы первичного документа, когда за основу берут унифицированную и дополняют необходимыми графами или строчками. При этом все обязательные реквизиты нужно сохранить (Постановление Госкомстата РФ от 24.03.99 № 20).

Выбор компании относительно используемых форм первички нужно прописать в учетной политике.

В процессе деятельности может возникнуть потребность в новых первичных документах, тогда их можно разработать и утвердить учетной политикой.

Обратите внимание! Поскольку ваш контрагент также может применять самостоятельно разработанную первичку, в учетной политике необходимо указать, что эти документы вы также принимаете к учету.

Для большей части документов вы вправе не применять унифицированные формы, но кассовые операции следует оформлять лишь по утвержденным формам документов (информация Минфина РФ № ПЗ-10/2012).

Распространенные ошибки в процессе оформления первичных бумаг

Как правило, лица, ответственные за ведение документации, допускают следующие нарушения:

- Заполняют формы, не являющиеся унифицированными или утвержденными руководителем предприятия.

- Не указывают реквизиты или отражают их с ошибками.

- Не визируют документы своей подписью или допускают к подписанию бумаг сотрудников, не имеющих на это полномочий.

Документация, подтверждающая факты совершения хозяйственных операций, крайне важна для предприятия. К ее оформлению необходимо подходить очень внимательно. Любая ошибка может привести к негативным последствиям.

Порядок составления бухгалтерской финансовой отчётности самостоятельно

Последовательность действия и требования при самостоятельной подготовке документации ничем не отличаются от процесса, выполняемого бухгалтером. Предприниматель должен подготовить годовой баланс и отчет о результатах своей деятельности, а затем передать бумаги в соответствующие органы.

Сдача документов может производиться в электронном или бумажном виде. Первый вариант предполагает следующие способы отправки:

- Через интернет-ресурс ИФНС. Для сдачи документации через сайт налоговой службы необходимо зарегистрироваться и получить ключ ЭЦП, а также установить на компьютер специальную программу для отправления документов.

- Средствами телекоммуникационной связи. Каналы ЭДО представляют собой современные системы, позволяющие отправлять отчеты в налоговую без отражения информации на бумажных носителях. Как и в случае с ФНС, предпринимателю потребуется установка ПО и получение цифровой подписи. Система имеет ряд существенных преимуществ. В частности, она контролирует порядок составления отчетности и сводит к нулю вероятность ошибок. Также ТКС оперативно обновляется при внедрении новых бланков и гарантированно доставляет БО по назначению.

Что касается сдачи документов в бумажном виде, то такой вариант предусматривает их отсылку заказным письмом через почту или предоставление в контролирующие инстанции путем личного посещения ФНС и Госстата. Кроме того, предприниматель всегда может воспользоваться услугами сторонних организаций, которые возьмут на себя все вопросы не только по отправке документации, но и по ее формированию с учетом деятельности организации.

Платёжное поручение

Платёжное поручение – это первичный документ, с помощью которого владелец расчётного счёта даёт распоряжение обслуживающему его банку провести платёжные операции на другой указанный счёт. Таким образом, можно оплатить налоги и взносы, вернуть заем, выплатить работникам заработную плату, внести аванс, рассчитаться за услуги и пр.

Для того, чтобы платеж попал по назначению, типовой бланк платёжного поручения должен быть заполнен в соответствии с установленными Министерством финансов порядке (Приказ Минфина РФ от 12.11.2013 N 107н). Бланк разработан Центробанком РФ и утвержден федеральным законодательством. Номера и наименования его полей приведены в приложении 3 к Положению ЦБ 19.06.2012 № 383-П, а перечень и описание реквизитов – в приложении 1 к Положению ЦБ 19.06.2012 № 383-П.

Пошаговая инструкция заполнения платёжного поручения

В списке ниже приведен полный перечень полей формы с номерами и расшифровкой.

1 – 0401060 – номер формы ОКУД, – эти цифры всегда должны быть одинаковы, кому бы ни предназначался платёж.

2 – Платёжное поручение – наименование банковского документа.

3 – № – номер платёжки проставляет плательщик согласно регистрации внутреннего документооборота, отсчёт начинается с нового календарного года. Физлицам порядковый номер может проставить банк. Номер должен состоять максимум из шести цифр в формате ХХХХХХ.

4 – Дата – дата оформления платёжного поручения в формате ДД. ММ. ГГГГ.

5 – Вид платежа – поле заполняется только для срочных платежей. Пишется слово «Срочно». Во всех остальных случаях поле остаётся пустым.

6 – Сумма прописью – указывается полная сумма платежа. С заглавной буквы словами прописывается полная сумма рублей, копейки указываются цифрами. Слова «рубли» и «копейки» пишутся полностью, без сокращения. Если сумма круглая, то 00 копеек можно не писать.

7 – Сумма – указывается перечисляемая сумма цифрами. Рубли и копейки разделяются знаком. Если сумма круглая, то вместо 00 копеек ставится знак =. Сумма денег в полях 6 и 7 должны совпадать.

8 – Плательщик – юрлица указывают сокращённое наименование организации и адрес; физлица – ФИО полностью и адрес регистрации; занимающиеся частной практикой – ФИО, адрес регистрации и, в скобках, вид деятельности; предприниматели – ФИО и в скобках «ИП» и адрес регистрации. Название (имя) от адреса нужно отделять знаком //.

9 – Сч. № – номер расчётного счёта плательщика.

10 – Банк плательщика – название банка плательщика и город, в котором он находится.

11 – БИК – идентификационный код (БИК) банка плательщика.

12 – Сч. № – Корреспондентский номер счета банка плательщика (если счёт обслуживается Банком России или его подразделением, то поле заполнять не нужно).

13 – Банк получателя – название банка получателя и город, в котором он находится.

14 – БИК – идентификационный код (БИК) банка получателя.

15 – Сч. № – Корреспондентский номер счета банка получателя (если счёт обслуживается Банком России или его подразделением, то поле заполнять не нужно).

16 – Получатель – если юрлицо, то указывают сокращённое или полное наименование организации (можно оба варианта); физлицо – ФИО полностью; занимающиеся частной практикой – ФИО и вид деятельности; предприниматели – ФИО и в скобках «ИП». Если получателем является банк, то дублируется информация с поля 13. При уплате налогов и взносов нужно указывать лицевой счёт территориального управления Федерального казначейства.

17 – Сч. № – номер расчётного счёта получателя.

18 – Вид оп. – вид операции – шифр, установленный Центробанком РФ (для платёжного поручения всегда нужно указывать 01).

19 – Срок плат. – срок платежа – поле не заполняется.

20 – Наз. Плат. – назначение платежа:

- Выплаты с ограничением по взысканию (ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ): зарплата, надбавки, премии.

- Выплаты без взысканий (п. 1 ст. 101 Федерального закона № 229-ФЗ): командировочные, компенсация проезда и пр.

- Выплаты без ограничений по взысканию (п. 2 ст. 101 Федерального закона № 229-ФЗ): выплаты алиментов, компенсация вреда, причинённого здоровью.

При перечислении других выплат значение не указывается.

21 – Очер. плат. – очерёдность платежа обозначается цифрой от 1 до 6 (согласно статьи 855 ГК РФ).

22 – Код – универсальный идентификатор платежа/начисления УИП/УИН. Если кода нет, то ставится «0».

23 – Рез. Поле – не заполняется.

Чем грозит отсутствие обязательных реквизитов в «первичке»

При проверке, первичный документ, в котором отсутствуют обязательные реквизиты, налоговики могут посчитать составленным с грубыми нарушениями. Например, отсутствие в документе даты не позволит отнести его к определенному налоговому периоду, а отсутствие описания операции не дает понятия, о каком факте хоздеятельности предприятия идет речь. В результате такую «первичку» не примут для налогообложения, а с нарушителя будет взыскана сумма заниженного налога и пени, либо штраф (ст.ст. 120, 122 НК РФ).