array(49) { [«ID»]=> string(5) «25359» [«~ID»]=> string(5) «25359» [«NAME»]=> string(127) «Как заполнить декларацию по налогу на прибыль при уступке права требования долга третьему лицу после наступления срока платежа?» [«~NAME»]=> string(127) «Как заполнить декларацию по налогу на прибыль при уступке права требования долга третьему лицу после наступления срока платежа?» [«IBLOCK_ID»]=> string(2) «36» [«~IBLOCK_ID»]=> string(2) «36» [«IBLOCK_SECTION_ID»]=> NULL [«~IBLOCK_SECTION_ID»]=> NULL [«DETAIL_TEXT»]=> string(6768) » С 1 января 2015 года изменился порядок признания для целей налогообложения прибыли убытка, полученного налогоплательщиком-продавцом товара (работ, услуг) при уступке права требования долга третьему лицу после наступления срока платежа. Соответствующие поправки внесены в п. 2 ст. 279 НК РФ. Согласно этому пункту отрицательная разница между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг) признается убытком по сделке уступки права требования на дату уступки права требования (то есть единовременно). До внесения изменений такой убыток включался в состав внереализационных расходов равными долями (50 процентов на дату уступки права требования и 50 процентов по истечении 45 календарных дней с даты уступки права требования).

В ранее действовавшей форме декларации по налогу на прибыль (утв. приказом ФНС России от 22.03.2012 № ММВ-7-3/[email protected]) убыток от реализации права требования долга, признаваемый равными долями, отражался по строкам 110, 130, 160 и 170 в приложении № 3 к листу 02 декларации.

В действующей форме декларации (утв. приказом ФНС России от 26.11.2014 № ММВ-7-3/[email protected]) для признания убытка от реализации права требования долга после наступления срока платежа также предусмотрены строки 110, 130, 160 и 170 в приложении № 3 к листу 02 декларации. При этом в форме декларации и Порядке ее заполнения указано, что с 1 января 2015 года эти строки не применяются.

В связи с этим возник вопрос, как отражать в декларации убыток, возникшей у организации при уступке права требования долга после наступления срока платежа.

Разъяснения по этому вопросу ФНС России дала в письме от 25.06.2015 № ГД-4-3/[email protected] Налоговое ведомство указало, что начиная с первого отчетного периода 2015 года, такие операции отражаются следующим образом. Выручка от реализации права требования долга после наступления срока платежа указывается по строке 013 приложения № 1 к листу 02, а стоимость реализованного товара (работ, услуг) – по строке 059 приложения № 2 к листу 02 декларации. Таким образом, доходы и расходы от уступки права требования долга после наступления срока платежа учитываются для целей налогообложения независимо от полученного финансового результата.

ФНС России в письме также отметила, что при заполнении декларации отражать убыток (отрицательную разницу между доходом от реализации права требования долга и стоимостью реализованного товара, работ, услуг) обособленно по строке 300 приложения № 2 к листу 02 не нужно.

Подробнее о заполнении декларации по налогу на прибыль см. справочник «Налог на прибыль организаций».

Договор цессии: коротко

Продавец может уступить задолженность покупателя третьему лицу по договору цессии. Сам продавец, который называется цедентом, при этом выбывает из обязательства. Принадлежащие ему права переходят к новому кредитору — цессионарию.

В свою очередь, новый кредитор может либо потребовать от покупателя-должника оплаты, либо уступить свое право далее – очередному новому кредитору.

Требование переходит к цессионарию в момент заключения договора уступки права требования, если законом или договором не предусмотрено иное (п. 2 ст. 389.1 ГК РФ).

Если вы, как цессионарий, намерены добиваться от должника погашения долга, позаботьтесь о том, чтобы цедент передал вам оригиналы документов по сделке. Они понадобятся при дальнейшей переуступке или для предъявления в суд в случае возникновения спора с должником.

Как получить налоговую выгоду при уступке будущего требования

С

1 июля 2014 года действует новая редакция параграфа 1 главы 24 ГК РФ. В частности, он дополнен статьей 388.1 ГК РФ, которая регулирует уступку требования, которое в настоящий момент еще не возникло. Этот новый гражданско-правовой механизм при определенных условиях вполне может быть использован в налоговом планировании.

Новая норма ГК РФ уточнила принципиальные вопросы по уступке

Отметим, что и до внесения изменений уступка права, которое возникнет у компании в будущем, была возможна. Но при ее совершении приходилось руководствоваться пунктом 4 информационного письма Президиума ВАС РФ от 30.10.07 № 120. Судьи в этом письме отмечали, что действующее на тот момент законодательство не только не содержало запрета на оборот будущих прав, а, наоборот, в ряде случаев прямо регламентировало такие сделки (п. 6 ст. 340, п. 2 ст. 454, п. 4 ст. 455 ГК РФ).

Новые нормы Гражданского кодекса конкретизировали эти правила. В частности, ввели требование о том, что предметом уступки может быть только обязательство, возникшее исходя из предпринимательской деятельности сторон (п. 1 ст. 388.1 ГКРФ). Буквальное прочтение позволяет заключить, что если хотя бы одна из сторон не преследует предпринимательских целей, то уступку будущего требования могут оспорить и признать не соответствующей закону. Таким образом, по крайней мере, до появления положительной арбитражной практики стоит избегать уступки требований, которые могут возникнуть исходя из договоров розничной купли-продажи или оказания бытовых услуг, выполнения работ по договору бытового подряда. Естественно, если стороной по такой сделке является гражданин.

В новой статье достаточно обтекаемо прописано условие об определении уступаемого требования сторонами цессии. Достаточно, чтобы на момент возникновения или перехода к цессионарию его можно было идентифицировать. Это позволяет уступить любое будущее требование, например, на получение роялти по лицензионным договорам за использование какой-либо интеллектуальной собственности. Или на получение арендной платы от сдачи в аренду конкретного имущества. Международная практика такой вариант допускает (комментарии к п. 9.1.5 Принципов международных коммерческих договоров УНИДРУА 2010). Рассмотрим, стоит ли спешить с заключением подобных сделок.

Деньги, полученные за уступку будущего требования, не доход

Один из наиболее интересных налоговых выводов, которые можно сделать из новой нормы, это тот факт, что в результате уступки будущего требования компания не получает никаких налогооблагаемых доходов до момента, пока право требования не возникнет в реальности. Это позволяет использовать данный инструмент в схемах безналогового рефинансирования группы компаний и для отсрочки уплаты налога на прибыль. Поясним свою мысль.

В Налоговом кодексе пока нет отдельных положений, которые регулировали бы налогообложение уступки будущего требования. Поэтому при определении налоговых последствий стоит руководствоваться общими правилами. В обычном случае доход от цессии учитывается на основании статьи 249, пункта 5 статьи 271 НК РФ. В случае уступки будущего требования на дату заключения договора цессии требования еще не существует. Оно переходит к цессионарию только с момента его возникновения. Соглашением сторон может быть предусмотрен и более поздний момент перехода (п. 2 ст. 388.1 ГКРФ).

Исходя из названных норм, доход будет признан после передачи цессионарию по акту требования. А до этого момента полученная оплата является авансом, который не учитывается в составе доходов (подп. 1 п. 1 ст. 251 НКРФ). Следовательно, налогооблагаемый доход не появится у цедента до момента возникновения требования или более позднего момента, если это определено договором.

на цифрах

Компания построила торговый комплекс, который предполагает сдавать в аренду, и на 2015 год уступила сторонней компании свое право получения арендной платы с арендаторов (которых пока еще нет) с условным дисконтом 10 процентов за 100 млн рублей (без учета НДС, о нем скажем далее). При этом стороны договорились, что моментом передачи права требования является дата заключения договора с каждым конкретным арендатором. Получается, что владелец торгового комплекса, уступив будущее требование, получил предоплату в определенном договором размере. Налог на прибыль с этой суммы пока не уплачивается. Налоговая база будет формироваться постепенно, по мере заключения договоров с арендаторами.

Например, появился арендатор, который должен заплатить арендодателю за год 10 млн рублей. Арендодатель (он же — цедент) за год признает доход от аренды (10 млн рублей), доход от уступки права требования арендной платы с дисконтом 10 процентов (9 млн рублей), расход в виде номинальной стоимости уступленного права (10 млн рублей). А цессионарий, со своей стороны, признает доход от погашения права требования (10 млн рублей) и расход на приобретение этого права (9 млн рублей).

Естественно, по итогам года у цедента и цессионария могут возникнуть отклонения. Ведь в течение года при исчислении налоговых последствий они использовали условную (плановую) величину дисконта. По факту же право требования может возникнуть на большую или меньшую сумму, чем изначально предполагалось.

на цифрах Если воспользоваться теми же цифрами, то допустим, что получил цедент от цессионария 100 млн рублей (без учета НДС), а реально договоры с арендаторами были заключены только на 70 млн рублей. Соответственно, для целей налогообложения получится, что в доходах арендодателя признана арендная плата (70 млн рублей) и доход от уступки права требования с условным дисконтом 10 процентов (63 млн рублей). В расходах — номинал уступленного права (70 млн рублей). При этом не ясно, как трактовать в налоговых целях остаток полученных от цессионария денежных средств (37 млн рублей). Ведь это только для налоговых целей эти 37 млн рублей — предоплата. В гражданско-правовых отношениях это плата за приобретение будущего требования. Получается, что цессионарий неверно оценил реальную стоимость приобретенных им будущих прав и переплатил за них. Возвращать ему эту переплату цедент не будет, если, конечно, это прямо не прописать в договоре сторон.

Возможна и обратная ситуация: договоры аренды будут заключены на сумму, к примеру, 140 млн рублей. Тогда получится, что стороны завысили размер расходов.

Возникшие положительную и отрицательную разницы сторонам договора однозначно каким-то образом придется признать в налоговых доходах и расходах 2015 года. Поскольку сумма договора уступки относится ко всем сделкам, то очевидным вариантом кажется пересчет в сторону увеличения и уменьшения финансового результата по каждому переданному требованию. Фактически, изменив размер дисконта в расчетах (заменив плановый на реальный). Это трудоемко, но признать доход единовременно в конце года налоговые органы, скорее всего, не позволят, указав на требование о соблюдении принципа равномерности (п. 2 ст. 271 НКРФ).

С убытком обстоит проще с точки зрения времени признания: проверяющие вряд ли будут возражать против его сдвига на конец налогового периода. Однако возможны сложности иного порядка.

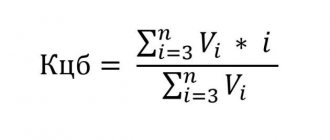

У цедента убыток оправдан фактом кредитования. Но стоит помнить, что в данном случае цедент рассчитывает убыток по цессии требования до наступления срока платежа (п. 1 ст. 279 НКРФ). Сумма убытка определяется в соответствии с нормами статьи 269 НК РФ. Его величина не может превышать сумму процентов по долговому обязательству, равному полученному доходу, которая могла бы быть учтена в составе расходов за период с даты уступки до срока исполнения обязательства.

В 2014 году эта сумма рассчитывается как 1,8 ставки рефинансирования, установленной ЦБ РФ на дату уступки (абз. 3 п. 1.1 ст. 269 НКРФ). С 1 января 2015 года цедент при уступке требования сможет учесть весь убыток, если сделка не будет признана контролируемой (п. 1 ст. 269 НК РФ в редакции, действующей с 2015 года).

Что касается цессионария, то он применяет положения пункта 3 статьи 279 и пункта 2 статьи 268 НК РФ, и вправе учесть убыток в полном размере. Однако налоговым органам в данном случае может не понравиться убыток по сделке сам по себе. Цессионарию могут предъявить претензии из-за переплаты за приобретение требования сверх номинала. И, возможно, защититься будет сложно. Несмотря на то, что вроде бы изначально эти затраты экономически обоснованы и направлены на получение дохода. Останется только напомнить проверяющим про предпринимательский риск.

Есть риск, что вся сумма уступки будущего требования будет облагаться НДС

У кредитора, как первоначального, так и последующих, налоговая база по НДС возникает только на сумму превышения дохода, полученного от нового кредитора, над суммой требования (п. 1, 2, 4 ст. 155 НК РФ). Как правило, хотя бы на первом этапе долг уступают с дисконтом и в этом случае НДС не начисляют. При этом вообще не облагаются НДС уступки:

- прав (требований) по обязательствам, возникающим на основании финансовых инструментов срочных сделок, за исключением их базисного актива, подлежащего обложению НДС (подп. 30 п. 2 ст. 149 НКРФ);

- прав (требований) кредитора по обязательствам, вытекающим из договоров по предоставлению займов в денежной форме или кредитных договоров, а также по исполнению заемщиком обязательств (подп. 26 п. 3 ст. 149 НКРФ).

Выше мы уже упоминали, что для целей налогообложения оплата уступки будущего требования — это предоплата, ведь исходя из пункта 2 статьи 388.1 ГК РФ, в случае уступки будущего требования оно считается переданным на дату его возникновения или позднее. Пункт 8 статьи 167 НК РФ к первичной уступке не применяется. А согласно пункту 1 статьи 167 НК РФ, в общем случае налоговая база определяется на наиболее раннюю из следующих дат:

- день отгрузки (передачи) товаров, работ, услуг, имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров, выполнения работ, оказания услуг, передачи имущественных прав.

На момент уступки будущего требования еще невозможно определить налоговую базу (не всегда ясно, возникнет ли фактическое превышение стоимости уступки над номинальной стоимостью права требования). Но очевидно, что налоговые органы не согласятся ждать, чтобы сделка была исполнена полностью. Тем более, что аванс уже получен во вполне определенной сумме. А формально если по сделке в принципе возможен НДС, то предоплата должна облагаться этим налогом. Никаких исключений тут Кодекс не предусматривает.

Пока что трудно сказать, как будет складываться практика исчисления НДС по подобным сделкам. Но пока что можно предположить, что раз нельзя определить налоговую базу, то ею признают всю сумму аванса.

Ситуация складывается странная: налоговая база по цессии исчисляется в специальном порядке, а по предоплате за эту цессию — в общем. Если всю сумму оплаты принять за уменьшенный на расходы (0 руб.) доход цедента, то по мере исполнения сделки эта сумма будет уменьшаться, соответственно, будет уменьшаться и налоговая база. Что приведет к постоянной переплате НДС у цедента. При этом поскольку требование уступлено с дисконтом, то при фактической передаче требования НДС не начисляется, ведь налоговая база равна нулю. Если по итогам исполнения договора превышения полученной оплаты над суммой требования не будет, то получится, что всю сумму НДС надо возвращать. Но возможна и иная ситуация.

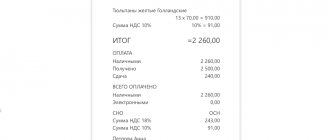

на цифрах Воспользуемся данными предыдущего примера. Цедент, уступив будущее требование арендной платы цессионарию, должен уплатить НДС. Сумма в 100 млн рублей определена как доход цессионария без учета НДС, налог цессионарий перечислил в размере 18 млн рублей. За 2015 год договоры заключили на сумму 70 млн рублей. Сумма превышения оплаты (без учета НДС) фактически составила 30 млн рублей, а значит, в бюджет за год причитается к уплате 5,4 млн рублей. Из уплаченного при получении аванса НДС часть в сумме 12,6 млн рублей является излишне исчисленной, истребованной с цессионария и уплаченной в бюджет. Ее необходимо сначала вернуть цессионарию, а потом вернуть из бюджета (п. 21 постановления Пленума ВАС РФот30.05.14 №33). А 5,4 млн рублей подлежит восстановлению как НДС, уплаченный с аванса.

Даже в итоговом расчете такой порядок очевидно неудобный и явно требует пояснений. И, вне сомнений, у налоговых органов появятся вопросы по расчету и претензии. Поэтому все же желательно хотя бы до появления разъяснений избегать заключения договоров уступки будущего требования, если его сумму сразу же нельзя определить более точно.

В каких случаях оптимизации налогов поможет уступка будущего требования

Напомним, что если в договоре прямо не прописаны условия о предоставлении коммерческого кредита, то проценты за пользование денежными средствами не начисляются (п. 13 постановления Пленума ВСРФиПленума ВАС РФот08.10.98 №13/14, определения ВАС РФ от25.02.09 №1511/09, от28.01.13 №ВАС-18386/12). Таким образом, уступка будущего требования позволяет прокредитовать дружественную компанию, не опасаясь применения норм о трансфертном ценообразовании. Главное, чтобы не вызвала сомнений цена уступленного права.

При этом возможна ситуация, что требование так и не возникнет. Например, продавец уступил право на получение оплаты по заключенному договору. Но впоследствии покупатель отказался от сделки. В этом случае цедент вернет цессионарию полученную сумму оплаты. Таким образом, в группе дружественных лиц подобные сделки могут быть использованы для безналогового и бесплатного кредитования. Но, конечно, этот способ не стоит рассматривать как постоянную практику.

Естественно, налоговые органы будут в таких случаях искать признаки фиктивности сделок. В частности, недостаточно точно определенное требование, которое является предметом уступки, даст основания оспорить сделку. Пристально изучаться будет также договор, из которого это требование определено. Если его условия прописаны слишком обще, налоговики заподозрят фиктивность. Особенно сложно будет защититься компании, если этот договор стороны заключили именно в целях подобной оптимизации без намерения исполнить.

А вот для достаточно распространенной схемы вывода через двойную цессию убытка на дружественное лицо — убыточную компанию — уступка будущего требования в 2014 году подходит в значительно меньшей степени. Причина тому — сложности с учетом расходов у первоначального кредитора. Как сказано выше, сумма убытка нормируется. Это ограничивает размер дисконта. В 2015 году, исходя из буквы закона, проблем с учетом даже значительного дисконта не возникнет, если сделка не подпадет под определение контролируемых.

Но данная схема может быть использована, если участников больше одного. Первый кредитор тогда уступает требование с небольшим дисконтом, а у последующих кредиторов убыток учитывается на основании пункта 3 статьи 279 НК РФ, который не содержит специальных требований. Кроме того, при признании расходов Кодекс предписывает руководствоваться также общими требованиями к ним. В частности, согласно пункту 1 статьи 252 НК РФ, расходы или убытки не должны быть указаны в статье 270 НК РФ. В данном случае названная статья ограничения для учета таких убытков не устанавливает. На это обратила внимание ФНС России в письме от11.11.11 №ЕД-4-3/[email protected]

Налог на прибыль

В результате сделки по уступке права требования дебиторская задолженность, которая реализуется по договору цессии, у цедента погашается. В результате сделки у него могут возникнуть как доходы, так и убытки. Как, собственно и у вас. как у цессионария, в дальнейшем.

Если расходы на приобретение права требования превысили доход от его реализации, такой убыток можно будет учесть при налогообложении прибыли (п. 2 ст. 268 НК РФ).

Получение дохода вы должны будете отразить на дату последующей уступки или на дату исполнения требования должником (п. 5 ст. 271 НК РФ).

Дальше разберем ситуацию, когда вы, как цессионарий, все же получили доход.

В этом случае все внимание – на НДС.