По закону 402 ФЗ, индивидуальные предприниматели на упрощенке обязаны сдавать отчеты двух видов:

- налоговую;

- бухгалтерскую.

На УСН есть два типа налогообложения:

- первый — платить налог с доходов. В этом случае вы платите 6 % от всех доходов за год;

- второй — платить налог с разницы между доходами и расходами. В этом случае платите 15 % с прибыли. Этот вариант подходит тем, у кого расходов больше 60 % от оборота.

Сколько отчетов и куда сдавать зависит от наличия сотрудников в компании.

Типы отчётов для ИП

Фискальные отчёты

Один раз в год или раз в три месяца такой отчёт подаётся теми предпринимателями, которые действуют в рамках режимов УСН, ЕСХН и ЕНВД. ОСНО — естественно тоже, так как они вообще все декларации подают. А вот патентникам проще, они отчитываться перед налоговой в форме фискальных деклараций не должны.

Дополнительный отчёты

К такому типу деклараций относятся своего рода данные типа среднесписочной численности. Подробнее об этом виде отчётности вы можете прочитать на нашем сайте в отдельной статье.

Отчёты во внебюджетные фонды

К фондам причисляются ПФР, ФСС и ФОМС. Большинству ИП, особенно тем, кто является работодателем и заключает трудовые договоры с работниками нужно подавать туда документы.

Отчёты в Росстат

Нужны для того, чтобы государственный орган мог проводить исследования и понимать предпринимательскую среду в России. Обычно берётся с тех, чей бизнес больше и представляет больший интерес с точки зрения объёма данных. Отдел статистики сам решает, кому нужно подать отчёт.

Подробнее о каждом виде отчётности и сопутствующих бумагах поговорим дальше. А пока не лишним будет напомнить, что самое главное в подаче отчётов — не нарушать сроки. Нарушения жёстко пресекаются штрафами и заморозкой расчётных счетов.

Срок сдачи статистической отчетности

Отчетность в органы Росстата предоставляется ИП и малыми предприятиями, если они подпадают под сплошное или выборочное статисследование. Сплошные исследования проводятся раз в 5 лет, а выборочные – ежемесячно/ежеквартально (для малого и среднего бизнеса), либо ежегодно (для микропредприятий). Перечни тех, кто должен отчитываться, формируются на основе сведений из единого реестра субъектов малого бизнеса (ст. 5 закона от 24.07.2007 № 209-ФЗ).

Конкретную информацию о формах и сроке сдачи отчетности за 2017 год Росстат сообщает ИП и организациям по почте, но чтобы быть в курсе заранее, лучше отслеживать информацию на сайте региональных органов статистики в разделе «Статистическая отчетность», или уточнять ее в своем отделении Росстата.

Отчёты на ОСНО

НДФЛ

Налог на доход физических лиц подразумевает под собой те доходы, которые были получены после реализации имущества.

Рассчитывается НДФЛ исходя из доходов по налоговому периоду. Из этой суммы сначала должна быть сделаны вычеты. В случае ОСНО, оттуда же отнимаются затраты на коммерческую деятельность. Ставка налога — 13 процентов. В случае, когда вычеты по факту больше чем прибыль, налог приравнивается к нулю.

Сдавать декларационный документ по данному виду налога на основной системе нужно до 30-ого апреля. Бланк для отчётности заполняется по бланку 3-НДФЛ.

4-НДФЛ используется для расчёта авансовых плат. Сдавать тем, кто только начал работу нужно в продолжение пяти дней после того месяца, когда была получена первая прибыль. Для тех, кто работает давно — вместе с 3-НДФЛ. Относится к тем ипешникам, чья прибыль за настоящий и прошедший до этого год отличается больше чем в два раза.

Когда платить НДФЛ:

- 1-ый платёж — до 15 июля

- 2-ой — до 15 октября

- 3-ий — до 15 января

Конечный, в котором учитываются оплаченные ранее — до 15 июля

НДС

К НДС относится очень многое. Это и продажа товаров, выполнение различного рода услуг. Это и просто передача прав на имущество или товар (в том случае, когда расходы на них не относят к прибыли). Это выполнение работ для собственных нужд, и даже импорт. Платится НДС в случаях, когда ИП формирует счёт-фактуру, в которой этот налог выделяется после совершённой операции не фиксирующейся как налогооблагаемая.

Ставка у налога — 18 процентов. Для некоторых индивидуальных предпринимателей — 10% (в определённых категориях товаров; подробности прописаны в постановлении Правительства РФ № 597 от 18.06.12).

Для тех, кто занимается экспортом товара, ставка = нулю.

Первым делом рассчитывается «НДС к зачислению». Чтобы вычислить эту цифру используются следующие расчётные формулы:

В случае ставки 18 процентов, сумма дохода вместе с НДС делится на 118 и перемножается на 18.

В случае ставки 10 — на 110 и 10 соответственно.

Потом нужно получить «НДС к зачёту» — из полученной суммы расходов находим 18 или 10 процентов.

Потом получаем «НДС к уплате в бюджет». Это отношения между «НДС к начислению» минус «НДС к зачёту». Если итоговая сумма получилась отрицательная, то значит вам положен возврат из бюджетных средств.

Отчётность по НДС подаётся раз в три месяца, но не позже 25-ого числа следующего после отчётного квартала месяца. Это 25 апреля, июля, октября и января.

Оплата НДС рассчитывается так: берём цифру начисления за 3 месяца, делим ровно на три. Потом, в последующие три месяца следующего отчётного квартального периода платим по одной сумме (также до двадцать пятого числа).

Налог на имущество физических лиц

Будет накладываться на цену инвентаризированного имущества принадлежащего физическому лицу. Отчётность по этому сбору не требуется. А тем, кто владеет недвижимостью, ФСН сама отправляет письма с уведомлением. Оплачиваться должен до 1 декабря.

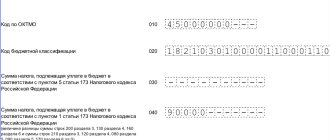

Титульный лист

| Строка или блок | Вносимые данные | Примечание |

| ИНН | 503801449572 | ИНН физического лица, полученный в ИФНС по месту постановки на налоговый учет |

| Номер корректировки | 0 — | Если подается первичная декларация, то номер корректировки указывается «0». Если обнаружена ошибка, и ИП подает повторную (уточненную) декларацию, то в этой ячейке указывается номер уточненной декларации: «1» если «уточненка» сдается первый раз, «2» — если второй раз и т.д. |

| Налоговый период | 34 | Значение данной ячейки постоянно и никогда не изменяется: «34». Связано это с тем, что по УСН налоговый период — год, а ему как раз соответствует код «34». |

| Отчетный год | 2016 | Здесь отражается год, за который сдается отчетность. |

| Представляется в налоговый орган | 5038 | Упрощенцы всегда отчитываются по месту регистрации ИП, поэтому указывается код инспекции, где вы стоите на учете |

| Налогоплательщик | Марков Борис Всеволодович | Указывается построчно ФИО индивидуального предпринимателя в точном соответствии с паспортом |

| Код вида экономической деятельности | 47.41 | При заполнении декларации по УСН за 2021 год код указывается в соответствии с новым классификатором ОКВЭД-2 |

| Номер телефона | 89164583210 | Укажите действующий номер телефона |

| Достоверность и полноту…. | 1 | «1» — если отчетность сдает непосредственно сам индивидуальный предприниматель; «2» – если декларация сдается представителем ИП. В этом случае надо также указать реквизиты доверенности в строках, расположенных ниже. |

В самом низу отчетности ИП проставляет дату заполнения документа и свою подпись.

Подсказки для заполнения каждой строки разделов есть в самой декларации, просто следуйте им. В этом случае при заполнении отчетности ошибок быть не должно, а сама декларация будет соответствовать требованиям ФНС.

Упрощённая система налогообложения

Что облагается налогом: по выбору ИП, либо доходы, либо доходы за вычетом расходов.

Ставка в случае обложения доходов равна 6 процентам. В случае, если объект налогообложения разница доходов и расходов, то — 15 процентов.

Срок сдачи отчётности по начисленным налогам — 30 апреля послеотчётного года.

Сроки оплаты налогов:

- 1-ый квартал — до 25 апреля

- 2-ой— до 25 июля

- 3-ий — до 25 октября

- 4-ый — до 31 декабря

Начинающим коммерческим деятелям, кто находятся в начале карьерного пути, региональной властью могут быть предоставлены «налоговые каникулы». Это срок в два года, когда ИП освобождается от уплаты налоговых взносов. Также краевые и областные администрации имеют право просто снижать ставку для ИП на УСН.

Но даются такие льготы в первую очередь тем, кто начинает развивать то направление бизнеса, которое носит приоритетное значение для развития региона. И только в том случае, если ранее предприниматель не имел другого ИП.

Искать информацию по возможности получения «налоговых каникул» стоит на электронных ресурсах региональных администраций.

Сроки сдачи бухгалтерской отчетности

Вести бухгалтерский учет обязаны все организации, в том числе являющиеся субъектами малого бизнеса, независимо от применяемого ими налогового режима (ч. 1 ст. 6 закона от 06.12.2011 № 402-ФЗ). В состав ежегодной бухотчетности входит:

- бухгалтерский баланс,

- отчет о финрезультатах,

- отчет об изменениях капитала,

- отчет о движении денежных средств,

- отчет о целевом использованиии средств.

Малые предприятия могут отчитываться по упрощенным формам, но срок сдачи отчетности одинаков для всех юрлиц – 3 месяца по окончании отчетного года (ст. 18 закона № 402-ФЗ). Последним днем для сдачи бухотчетности за 2021 год в ИФНС и Росстат будет 2 апреля 2018 г., поскольку 31 марта совпадает с субботой — выходным днем.

Патентная система налогообложения

При ПСН объектом взимания налога становится не определённый доход, а возможных исходя из конкретного вида деятельности. Размеры устанавливаются государством. А варианты видов деятельности, при которых доступна система патентов регулируются статьёй 346.43 НК РФ. Также важно, что список этих видов всё время растёт.

Расчёт цены на патент не зависит от ИП. Сумма устанавливается исходя из ставки по конкретному типу коммерческой деятельности, а так же срока, на который покупается патент (до одного года).

ИП, действующим на патенте нет необходимости сдавать отчётность.

Плата по налогам осуществляется в рамках стоимости самого патента.

Единый налог на вменённый доход (ЕНВД)

Налог накладывается при этом режиме на потенциальный доход по конкретному виду деятельности. Также учитывается региональный коэффициент, который может, как увеличить, так и уменьшить сумму оплаты по декларации на «вменёнке».

Что влияет на расчёт налога при ЕНВД:

- Базовая доходность бизнеса. Прописывается в НК РФ.

- Величина физического показателя. По-своему для каждого конкретного типа деятельности предпринимателей.

- Коэффициенты К1 и К2. К1 — коэффициент-дефлятор равен ещё с 2015 года 1,798. К2 — корректирующий коэффициент меняется в зависимости от региональной установки.

Формула расчёта налога на ЕНВД: базовая доходность* К1 * К2 * налоговая ставка в 15 процентов.

Время подачи отчётности и время на оплату налоговых показателей:

- 1-ый квартал — до 20 апреля — отчётность и до 25 апреля — налог.

- 2-ой — до 20 июля и до 25 июля соответственно.

- 3-ий — до 20 и 25 октября соответственно.

- 4-ый — до 20 и 25 января соответственно.

Что грозит нарушителям

Если ИП не заплатил налоги и вовремя не подал отчетность, то законом предусмотрена финансовая и административная ответственность

В случае нарушения налогового законодательства штрафы накладываются, если не истекло три года с момента нарушения, согласно ст.ст. 102,114 НКУ. Сроки наказания по неуплате ЕСВ отсутствуют.

Административный штраф накладывается в течение 2 месяцев с момента обнаружения нарушения. Если нарушение продолжается длительное время — составляется админпротокол и взыскание штрафа происходит через суд.

Налог на работников для ИП

Требования к ИП, ставшему работодателем таковы, что он вынужден со всей суммы выплаченных своим работникам (по трудовому или гражданско-правовому договору) средств, платить часть в казну.

Расчёт этого налога высчитывается по следующему принципу: (доход работника за месяц минус налоговые вычеты) * ставка налога.

2-НДФЛ выписывается отдельно на всех работников ИП. Подавать декларацию 2-НДФЛ следует до 1 апреля послеотчётного периода.

Плательщик должен будет перечислить удержанный НДФЛ до дня, который идёт после дня выплаты зарплаты. В случае НДФЛ с больничных, пособий и отпускных — до последнего дня месяца выплаты этих составляющих. Оплачивается 3 процента для лиц, имеющих гражданство РФ и 30 процентов для иностранных лиц.

Платежи во внебюджетные фонды

Для «ипешников» без сотрудников

Когда прибыль не превышает 300 тысяч рублей, используется такой принцип расчёта: МРОТ * ставка 26% * 12 месяцев. И «Пенсионка» и фонд ОМС деньги от предпринимателя будет ждать до 31 декабря.

А в случае, если доходность превышает эту отметку, то формула будет выглядеть вот так: МРОТ * ставку в 26 процентов * 12мес. + 1 процент от суммы прибыли сверх.

При этом, если основные платежи от вас также будут требовать совершить до 31 декабря, то вот один процент сверх дохода можно будет внести позже — в срок до 1 апреля следующего года.

В пенсионный фонд нужно заплатить сумму равную 8 МРОТ * ставка 26 процентов * 12 месяцев.

В фонд ОМС же нужно будет платить по следующей системе: МРОТ * 5,1 процента * 12 мес.

Плата в фонд ОМС рассчитывается так: МРОТ * 5,1% * 12 месяцев.

Информация в ПФР и ФОМС поступает напрямую из ФСН. Поэтому дополнительно отчитываться не нужно.

Для ИП, у которых в штате есть работники

Оплаты в ПФР и фонд ОМС рассчитываются по одинаковой схеме: месячный взнос = сумма, которая была начислена сотруднику с начала отчётного года до конца настоящего месяца умноженная на тариф ПРФ или тариф фонда ОМС соответственно. Причём тарификация меняется в зависимости от типа плательщика.

Так на основном режиме, тариф ПФР = 22+10%, тариф фонда ОМС = 5,1%.

На патенте: тариф ПФР = 20%, фонда ОМС — ноль.

Та же самая ситуация и для предпринимателей на «кпрощёнке» и для тех «ипешников», которые получили лицензию на фармацевтическую деятельность, деятельность в нише научных изысканий, образования и здравоохранения. А также — культуры, искусства и массового спорта.

Выделяются несколько видов плательщиков. Это те ИП, кто действует внутри свободной экономической зоны Крыма и Севастополя, резиденты свободного порта Владивосток и резиденты специально выделенных территорий, которые обозначены как «территории опережающего социально-экономического развития».

Этим налогоплательщикам тариф ПФР будет засчитан как 6 процентов, а тариф фонда ОМС — 0,1 процента.

Ещё выделяют ИП, которые действуют по обязательствам реализации туристической и рекреационной деятельности. Их тарифы по фондам, как и у тех, кто включён в ведомство технико-внедренческих особых экономических зон:

Пенсионный = 8 процентов. ОМС = 4 процента.

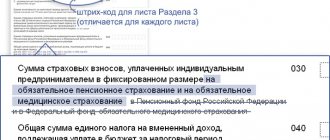

Уменьшение УСН на сумму уплаченных страховых взносов для ИП

Если ИП выбрал вариант УСН Доходы, то он вправе уменьшить рассчитанные авансовые платежи или годовой налог на сумму уплаченных страховых взносов. На варианте УСН Доходы минус расходы уплаченные взносы учитываются в расходах, но не уменьшают напрямую рассчитанный налог. Сумма, на которую можно уменьшить налог, зависит от того, есть ли у ИП работники.

Уменьшение налога УСН 6% для ИП без работников

Чтобы иметь возможность уменьшить авансовый платеж или налог по итогам года, надо вовремя платить страховые взносы. Сумма фиксированных страховых взносов в 2021 году составляет минимум 27 990 рублей. ИП без работников может уменьшать рассчитанную к уплате сумму налога без ограничений.

Пример расчета УСН 6% за 2021 год для ИП без работников:

ИП Сергеева работает одна, доход, полученный в 1 квартале, равен 150 000 рублей. В марте она уплатила за себя часть страховых взносов в сумме 7 000 рублей. Расчет авансового платежа за 1 квартал: (150 000 * 6%) – 7 000 = 9 000 – 7 000 = 2 000 рублей.

Доход во 2 квартале — 220 000 рублей, итого за полугодие общая сумма полученного дохода равна 370 000 рублей. Вторую часть страховых взносов за себя в сумме 7 000 рублей ИП Сергеева уплатила в апреле. Рассчитывая авансовый платеж за полугодие, его уменьшают на уплаченные взносы и на авансовый платеж по итогам первого квартала. Получаем, что авансовый платеж за полугодие равен: (370 000 * 6%) – 7 000 – 7 000 — 2 000 = 6 200 руб.

В третьем квартале был получен доход в 179 000 рублей, при этом страховые взносы в сумме 8 000 рублей уплачены в сентябре. Авансовый платеж за девять месяцев считаем по нарастающей с начала года: (150 000 + 220 000 + 179 000 = 549 000 рублей). Умножаем налоговую базу на 6%, получаем 32 940 рублей.

Рассчитанный платеж можно уменьшить на все выплаченные страховые взносы (7 000 + 7 000 + 8 000 = 22 000 рублей) и на перечисленные авансовые платежи (2 000 + 6 200 = 8 200 рублей). По итогам девяти месяцев сумма авансового платежа к уплате равна: (32 940 – 22 000 – 8 200 = 2 740 рублей). До конца года ИП Сергеева заработала еще 243 000 рублей, то есть, общий доход за год равен 792 000 рублей. В декабре она доплатила за себя оставшуюся сумму страховых взносов 10 910 рубля.

Рассчитаем налог за год: 792 000 * 6% = 47 520 рублей. Учтем, что в течение года уплачены страховые взносы (7 000 + 7 000 + 8 000 + 10 910 = 32 910 рублей) и авансовые платежи (2 000 + 6 200 + 2 740 = 10 940 рублей). Подсчитаем оставшуюся сумму налога по итогам года: 47 520 – 32 910 – 10 940 = 3 670 рублей. Уплатить налог за 2017 год надо до 30 апреля 2021 года.

Уменьшение налога УСН 6% для ИП с работниками

Предприниматели-работодатели тоже могут уменьшать авансовые платежи и налог по итогам года за счет вовремя уплаченных страховых взносов, однако уменьшить налоговые платежи можно не более, чем на 50%.

При этом учитывают не только страховые взносы ИП за себя, но и суммы страховых взносов, уплаченные за работников. Расчет УСН 6% в для ИП с работниками аналогичен указанному выше, но уменьшать авансовый платеж или налог по итогам года можно только наполовину.

Если у вас возникают вопросы по уплате налога на УСН и оформлении отчетности, рекомендуем получить бесплатную консультацию у специалистов 1С:БО

Бесплатная консультация по налогам

Дополнительные тарифы пенсионного фонда

Согласно 173-ему ФЗ («О трудовых пенсиях РФ»), к отдельным типам сотрудников предпринимателя применяется специальная тарификация. В основном это имеет отношение к тем, кто занят на предприятии с повышенной опасностью или вредностью. В таком случае, к основному расчёту нужно будет прибавлять ещё и следующее:

- При повышенной вредности категории 3.4 — 7-и процентный тариф.

- При вредности 3.3 — 6-ти процентный.

- При 3.2 — 4-х процентный.

- При 3.1 — 2-х процентный.

В случае повышенной опасности применяется тариф в четыре процента.

Предприниматель с наёмными сотрудниками сдаёт декларацию в пенсионный фонд по бланку формы РСВ-1.

- За первый квартал — до 16 мая.

- За первое полугодие — до 15 августа.

- За три прошедших квартала — до 15 ноября.

- За весь год — до 15 февраля.

Оплата ежемесячно вносится до 15 числа послеотчётного месяца. В случае, когда день выпадает на выходной — до следующего рабочего дня.

Платежи в ФСС

Предприниматель обязан сдавать отчёт по форме 4-ФСС. Формула для расчёта при этом будет выглядеть так: сумма к начислению сначала года и до конца текущего месяца * 2,9 процента.

Отчитываться в ФСС можно двумя способами — бумажном и электронном. При этом, если в найме у вас состоит более 25 человек, то отчёт принимается только в электронном формате.

По срокам отчётности правила таковы:

- За 1-ый квартал — до 20 апреля в бумажном варианте и до 25-ого в электронном.

- За 1 и 2-ой — до 20 и 25 июля соответственно.

- За 9 месяцев работы — до 20 и 25 октября.

- За весь год — до 20 и 25 января.

Платежи по отчётности перечисляются до 15 числа следующего месяца.

Способ сдачи декларации по УСН за 2017 год

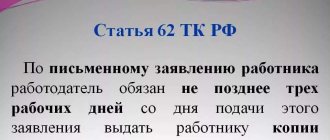

Налоговую декларацию по единому налогу при УСН за 2-2017 год можно сдать в ИФНС как на обычном бумажном бланке (например, через представителя или по почте), так и в электронном виде по телекоммуникационным каналам связи (ТКС).

В компаниях на УСН среднесписочная численность сотрудников не превышает 100 человек. Поэтому они могут сдавать декларации по УСН в электронном виде только по своей инициативе. Требовать от таких организаций передачи декларации по единому налогу в электронном виде налоговые инспекции не вправе.