Что написать в заявлении на удержание из зарплаты

Первый вопрос, который мы рассмотрим — законность удержания стоимости товаров, работ или услуг непосредственно из заработной платы сотрудников. Как известно, заработная плата — это элемент трудовых отношений, которые достаточно жестко урегулированы Трудовым кодексом. И, в частности, в нем регламентированы вопросы удержаний из заработной платы.

Так, статья 137 ТК РФ гласит: удержания из заработной платы работника производятся только в случаях, предусмотренных самим Трудовым кодексом или иными федеральными законами. При этом ни в ТК РФ, ни в других федеральных законах не сказано, что работодатель вправе удерживать из заработной платы сотрудников какие-либо суммы в счет оплаты переданных им товаров, работ или услуг.

Данную ситуацию разрешил Роструд в письме от 16.09.12 № ПР/7156-6-1. В нем чиновники указали, что в статье 137 ТК РФ речь идет об удержаниях из зарплаты по решению работодателя. Поэтому положения статьи 137 ТК РФ не распространяются на случаи, когда удержание производится на основании волеизъявления сотрудника. В Роструде полагают, что работник, который представил в бухгалтерию заявление на удержание из зарплаты определенной суммы в счет оплаты полученных товаров, работ или услуг, просто распоряжается своей зарплатой.

Таким образом, работодатель может удержать из заработной платы работника стоимость переданных ему благ, если от него поступило соответствующее заявление. При этом ограничения размера удержаний, установленные статьей 138 ТК РФ, в данном случае не действуют. А значит, в счет оплаты полученных работником товаров, работ или услуг можно удержать и больше 50%, и даже больше 70% зарплаты. Нарушением трудового законодательства это не будет.

А чтобы совсем исключить даже гипотетическую возможность применения санкций к работодателю в подобных ситуациях, можно рекомендовать не использовать термин «удержание» в документах, которыми оформляется данная операция. В частности, будет лучше, если в заявлении работник укажет, что он просит перечислить часть его заработной платы на банковский счет работодателя для оплаты ранее полученных товаров, работ или услуг. Подобные заявления целесообразно составлять на каждое удержание.

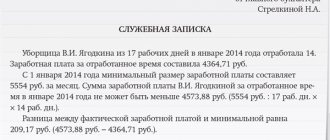

Образец заявления

В бухгалтерию ООО «Ланцелот» от старшего механика Петрищева О.Г.

ЗАЯВЛЕНИЕ

Прошу перечислить часть заработной платы, причитающейся мне за октябрь 2021 года, в сумме 10 245 (десять тысяч двести сорок пять) рублей 82 копейки на счет ООО «Ланцелот» в качестве оплаты приобретенных ООО «Ланцелот» для меня и по моей просьбе:

- абонемента на посещение спортклуба «Меркурий» на октябрь стоимостью 5 245 (пять тысяч двести сорок пять) рублей;

- театральных билетов в Детский Академический театр г. Ростова на 3 и 5 ноября, общей стоимостью 5 000 (пять тысяч) рублей 82 копейки.

01 ноября 2021 года Петрищев /Петрищев О.Г./

Бесплатно вести кадровый учет и рассчитывать зарплату в веб‑сервисе

Виды удержаний

Согласно Трудовому кодексу и прочим нормативным актам РФ, существует несколько видов удержаний. Это обязательные удержания, а также удержания по инициативе работника и работодателя. К обязательным удержаниям из заработной платы относятся налоги на доходы и удержания на основании исполнительных документов. Среди исполнительных документов, по которым может производиться удержание, находятся:

- исполнительные листы;

- судебные приказы;

- соглашения об уплате установленных алиментов;

- удостоверения комиссий по трудовым спорам;

- постановления судебных приставов и т. д.

Также удержания могут производиться по инициативе самого работодателя. Это возможно только в тех случаях, которые установлены в ТК РФ. А помимо этого, и работник может написать соответствующее заявление для того, чтобы начальник начал удерживать из заработной платы необходимую часть денег. Что касается целей такого удержания, то ими являются взносы за различные вид страхования, погашение кредитов, взносы в профсоюзы и т. д.

Автор статьи

Как отразить удержание в расчетном листке

Еще один «кадровый» вопрос, возникающий в данной ситуации, связан с оформлением расчетных листков. Как известно, статья 136 ТК РФ требует выдавать их при выплате заработной платы. При этом, как сказано в пункте 3 данной статьи, расчетный листок должен содержать сведения о размерах и основаниях проведенных удержаний. Надо ли отражать в расчетном листке суммы, которые удержаны по заявлению работника?

К сожалению, четкого ответа на этот вопрос ни законодательство, ни контролирующие ведомства не дают. Но из анализа судебной практики следует, что в расчетном листке нужно указывать и те удержания из заработной платы, которые проводятся с согласия работника (см., например, апелляционное определение Омского областного суда от 05.08.15 по делу № 33-5198/2015). В частности, в расчетном листке следует отразить удержание, оформленное как внесение в кассу организации денежных средств, только что выданных работнику в качестве зарплаты (см., например, апелляционное определение Красноярского краевого суда от 24.11.14 по делу № 33-10088).

Таким образом, независимо от формулировки заявления сотрудника (просит ли он удержать деньги из зарплаты или перечислить их на счет организации) данную операцию нужно отразить в расчетном листке. В нем следует указать основание удержания (заявление сотрудника) и его сумм.

Бесплатно рассчитать аванс и зарплату с учетом всех актуальных на сегодня показателей

Удержание по исполнительным листам

Работодатель обязан, а работник не вправе препятствовать работодателю удерживать из зарплаты суммы, указанные в исполнительных документах, выданных на основании решения (приговора) суда.

Размер удержаний из заработной платы исчисляется из суммы, оставшейся после вычета налогов. При этом удержание и налог суммируются. Их сумма не должна превышать 20 (50, 70) процентов заработка.

В виде исключения из общего правила размер удержаний может достигать 70% заработка при:

— отбывании работником исправительных работ,

— взыскании алиментов на несовершеннолетних детей,

— возмещении вреда, причиненного здоровью другого лица,

— возмещении вреда лицам, понесшим ущерб в связи со смертью кормильца,

— возмещении ущерба, причиненного преступлением.

Работодателю запрещено производить удержание из следующих выплат, полагающихся работнику:

— денежные суммы в счёт возмещения вреда;

— выплаты в связи со служебной командировкой, с переводом, приемом или направлением на работу в другую местность;

— выплаты в связи с изнашиванием инструмента, принадлежащего работнику;

— денежные суммы, выплачиваемые организацией в связи с рождением ребенка;

— денежные суммы, выплачиваемые организацией в связи с регистрацией брака;

— денежные суммы, выплачиваемые организацией в связи со смертью родных.

Как рассчитать НДФЛ и из какой суммы его удержать

Итак, заявление от работника получено, а значит, при выдаче ему заработной платы бухгалтер вправе удержать часть денег в счет оплаты товаров, работ или сотрудник получит меньше, чем начислено. Возникает вопрос — с какой суммы рассчитать НДФЛ?

Ответ содержится в абзаце 2 пункта 1 статьи 210 НК РФ. В данной норме сказано, что удержания, которые производятся из дохода налогоплательщика по его распоряжению, не уменьшают налоговую базу по НДФЛ. Поясним на примере. Если из начисленной сотруднику заработной платы в размере 20 000 руб. будет удержана стоимость абонемента на посещение спортзала, НДФЛ все равно нужно исчислить с полной зарплаты (в данном случае с 20 000 руб.). Удержанная стоимость абонемента также считается доходом, фактически полученным работником, ведь он им распорядился, попросив зачислить на счет работодателя. Этот вывод следует из пункта 1 статьи 210 и подпункта 1 пункта 1 статьи 223 НК РФ.

Добавим также, что для целей определения даты фактического получения дохода в данном случае делить выплату на две части (зарплата и оплата абонемента на посещение спортзала) не нужно. Ведь, с точки зрения ТК РФ, работник получает именно заработную плату и одновременно распоряжается ею, отдавая часть работодателю. А значит, дата фактического получения дохода для целей НДФЛ в рассматриваемом случае по всей сумме (включая удержанную часть зарплаты) определяется по правилам пункта 2 статьи 223 НК РФ как последний день месяца, за который начислена зарплата.

Наконец, надо помнить, что сумму исчисленного НДФЛ (а исчислен он будет, как мы выяснили, с полной зарплаты) нужно удержать из выплачиваемых сотруднику денежных средств. И здесь бухгалтера может поджидать еще одна сложность: как быть, если сумма НДФЛ больше или равна оставшейся части зарплаты?

Сразу скажем, что ни НК РФ, ни ТК РФ не запрещают в данном случае удержать в счет уплаты НДФЛ всю выплачиваемую сотруднику сумму (то есть всю зарплату, оставшуюся после удержания в счет оплаты товаров, работ или услуг). Напомним, что по общему правилу, размер всех удержаний при каждой выплате заработной платы не может превышать 20 процентов (ст. 138 ТК РФ). Однако ограничение в 20 процентов от выплачиваемой суммы применяется к заработной плате, оставшейся после удержания НДФЛ (письмо Минздравсоцразвития России от 16.11.11 № 22-2-4852). А значит, до того, как сумма НДФЛ удержана, лимит в 20 процентов не действует.

Не применимо здесь и положение пункта 4 статье 226 НК РФ, устанавливающие 50-ти процентное ограничение при удержании НДФЛ. Дело в том, что это ограничение касается только налога, исчисленного с дохода в натуральной форме или в виде матвыгоды. А в нашем случае речь идет о доходе в денежной форме в виде зарплаты.

Бесплатно рассчитать зарплату, взносы и НДФЛ в веб‑сервисе

В каких случаях и по чьей инициативе может быть удержана часть зарплаты

При официальном трудоустройстве удержание части заработной платы нанимателем в виде налогов – обязательная процедура. Но, кроме налоговых отчислений, существует немало моментов, когда сотруднику выплачивается сумма, меньшая предусмотренной условиями трудового соглашения.

Все законные удержания из заработной платы регулируются Трудовым кодексом. Ст. 137 ТК включает положения, согласно которым часть заработанного сотрудником остается у нанимателя. В ст. 138 ТК описываются ограничительные рамки вычетов из з/п, так как законодательство не позволяет лишать работника всей зарплаты.

НДФЛ регулируется главой Налоговым кодексом РФ. Процедура вычетов из заработков лиц, находящихся в местах лишения свободы, указана в УПК РФ. Если суд признал гражданина должником, то вычеты на ликвидацию долга из его з/п регулируются Законом об исполнительном производстве.

Какие безусловные вычеты из з/п имеют место

В ряде случаев на работодателя налагается обязательство удерживать часть зарплаты сотрудника без его согласия. К таким случаям относятся:

- выплата НДФЛ;

- оплата кредита по решению судебной инстанции;

- алименты, удерживаемые в рамках письменной договоренности;

- обязательства по выплате алиментов по постановлению суда.

Выплата НДФЛ

Официальное трудоустройство предполагает уплату подоходного налога в размере 13% от з/п. Работа без трудового договора оплачивается без выплаты налогов, но и наниматель, и работник в данном случае нарушают закон.

Ответственность за расчет и перечисление в НС налоговых выплат лежит на работодателе. Сотрудник же получает на руки зарплату с учетом удержанного НДФЛ.

Оплата кредита по решению судебной инстанции

Часть зарплаты обязательно удерживается, если сотрудник не выполнил своих обязательств по погашению кредита, а суд обязал его выплачивать долг по иску кредитора. Наниматель перечисляет средства последнему после получения исполнительных документов.

В роли кредиторов могут выступать не только банки и МФО, но и физические лица. После вынесения решения суда о принудительном взыскании средств, кредитору передаются исполнительные документы, после чего он обретает статус взыскателя. При передаче их сотруднику ФССП возбуждается исполнительное производство. Судебные приставы вправе описать имущество, заблокировать вклады должника или пойти на другие меры. Но, если должник официально трудоустроен, вопрос решается проще и эффективней.

Пристав отправляет работодателю постановление о взыскании долга из зарплаты. В этом документе указана полная сумма задолженности работника и процент от з/п, подлежащий удержанию. Наниматель обязан выполнить предписание пристава.

При сумме долга до 100 000 руб. включительно, взыскатель может сам, без обращения в ФССП, передать работодателю исполнительные документы. Датой начала удержаний считается дата фактического получения данных постановлением нанимателем. С этого времени сотрудник будет получать зарплату с учетом вычтенных в пользу взыскателя сумм.

Деньги перечисляются на указанные реквизиты не позднее чем через три дня с момента начисления зарплаты должнику. Чаще всего указывается расчетный счет ФССП, а приставы самостоятельно передают их одному или нескольким взыскателям, в зависимости от количества производств. При получении исполнительных документов от взыскателя лично, работодатель передает ему удержанные средства напрямую.

Деньги удерживаются до полного погашения задолженности или до увольнения должника. Если трудовой договор с работником расторгается, то наниматель оповещает об этом приставов или взыскателя и передает им исполнительные документы.

Алименты, удерживаемые в рамках письменной договоренности

Такое удержание наступает, когда работник находящийся в разводе, заключает с бывшим супругом(-ой) письменное соглашение об обязательстве выплачивать алименты в оговоренном размере и заверяет его у нотариуса. Это соглашение приобретает юридическую силу исполнительного документа.

Если работник, выплачивающий алименты по такому соглашению, нарушает его, то вторая сторона может взыскать деньги в принудительном порядке. Документ передается в ФССП или нанимателю должника. Из зарплаты удерживается вся сумма алиментов, указанная в соглашении. Однако она не должна быть выше 70% от заработка.

Если размер алиментов равен или больше официальной зарплаты сотрудника, наниматель все равно не может удержать более 70%, согласно ст. 138 ТК РФ. Оставшиеся средства переходят в категорию долга плательщика и могут быть взысканы из других источников его дохода.

Обязательства по выплате алиментов по постановлению суда

Взыскание алиментов в судебном порядке – достаточно распространенная практика.

При упрощенной процедуре мировой судья, после обращения получателя алиментов, в период, не превышающий пять дней, выносит судебный приказ. В данном случае не нужны заседания, присутствие плательщика. Судья лишь удостоверяется в правильности оформления документов. Вынесенное решение (приказ) обладает такой же юридической силой, как и исполнительный лист. На его основании получатель вправе потребовать удержания алиментов у работодателя плательщика напрямую или через пристава.

В ряде случаев невозможно применить приказное судопроизводство (необходимость подтверждения отцовства, затрагивание интересов другого ребенка). Также судебный приказ легко может быть отменен по обращению плательщика алиментов. Тогда получатель может подать иск, донести свою позицию в заседаниях суда и при удовлетворении иска получить претендовать на выплату по исполнительному листу.

В приказе и листе прописан размер алиментов. Это может быть половина, треть, четверть зарплаты плательщика или твердая ежемесячная сумма.

Обратите внимание: Любые вычеты из з/п на основании исполнительных документов осуществляется строго со дня получения таких актов от взыскателя или судебного пристава, а не с момента вынесения судебного постановления или получения документов сотрудником ФССП от взыскателя.

Порядок удержаний при наличии двух и более взыскателей

Нередко в отношении одного официально работающего должника возбуждено несколько исполнительных производств. Это может быть два и более неоплаченных кредита, долг за коммунальные услуги, алименты, нанесенный ущерб и т. д. В этом случае появляется очередь взыскателей.

Вычет части з/п по двум и более исполнительным документам

Распределяя сумму, подлежащую удержанию из з/п, при наличии нескольких взыскателей приставы руководствуются степенью очередности.

Под определение долгов первой очереди попадают алименты, денежные компенсации разного рода ущерба и вреда (моральный, здоровью и пр.).

К долгам второй очереди относят выполнение обязательств перед персоналом предприятия (выплата владельцем задолженности по з/п, выходных пособий при ликвидации предприятия).

Долгами третьей очереди являются платежи в пользу государства (налоги, штрафы, пенсионные взносы).

Все остальные задолженности попадают в четвертую категорию.

Долги второй очереди не будут взыскиваться до тех пор, пока не выплачены задолженности первой, а третьей, пока не погашены долги второй и т. д.

Если, к примеру, у работника есть задолженность по штрафам ГИБДД и долг по кредиту, то кредитная организация может рассчитывать на выплаты лишь после полного погашения штрафов.

Удержание части з/п по двум и более исполнительным документам равной степени очередности

Доля выплат взыскателей одной очереди зависит от размера долга плательщика перед каждым из них.

Если, к примеру, работник должен одновременно двум кредитным организациям, то математически определяется процент его задолженности каждому кредитору от общей суммы. После налоговых вычетов работодатель удерживает часть из оставшейся суммы заработка в счет ликвидации долга перед кредиторами (максимум 50%). От этих средств каждая из кредитных организаций получит столько процентов, сколько ее доля составляет в общем долге работника.

Вычеты, осуществляемые нанимателем по собственной инициативе

Помимо вычетов из заработка в пользу лиц, признанных судом взыскателями, наниматель вправе удерживать процент от заработка сотрудника самостоятельно.

Средства, выплаченные по ошибке

Наниматель может удерживать часть от полагающейся по трудовому договору з/п при получении сотрудником, вследствие ошибочного начисления (счетной ошибке), большей суммы, чем предусмотренная трудовым соглашением.

Счетная ошибка определяется Рострудом как арифметический просчет. В современной практике к таким просчетам относят и сбои в используемом бухгалтерском программном обеспечении.

Примером может служить неверное умножение количества отработанных часов на сумму, выплачиваемую за 60 минут работы при почасовой оплате труда. Сюда же можно отнести ошибку в 1С при расчете размера отпускных.

Если в этих и подобных случаях работник получил на руки больше, чем следовало, разница будет удерживаться из будущих заработков. Но, в обязательном порядке, необходимо наличие письменного согласия со стороны работника. При отсутствии такового, работодатель сможет удерживать часть з/п на основе судебного решения, подав иск и представив доказательства того, что ошибка имела место.

Удержание средств, выплаченных в виде аванса подотчетно

Организация обязана покрывать расходы работника, вызванные служебной необходимостью, к примеру, в командировках или при закупке оборудования. Часто средства на эти цели выдаются предварительно, и за полученные деньги работник обязан отчитаться.

Финансовый отчет должен содержать всю необходимую документацию (чеки, проездные билеты, квитанции и т. д.). Если указанная в отчете сумма меньше выданного аванса, а остаток работником не возвращен, то наниматель вправе удержать разницу из зарплаты сотрудника по собственной инициативе, но с соблюдением двух норм:

- согласие сотрудника в письменном виде;

- со дня обязательной подачи отчета прошло менее месяца.

В случае несогласия работника с вычетом или если месяц истек, удержать размер аванса или его части, не подкрепленных отчетом, наниматель может обратившись с иском в судебные инстанции.

Неотработанные аванс и отпускные при увольнении

Если работник получил деньги в счет будущего заработка и уволился, не отработав эту сумму, наниматель может вычесть данные средства в день увольнения при наличии согласия работника (письменного).

Также, согласно ТК РФ сотрудник вправе получить оплачиваемый отпуск через полгода непрерывной работы сроком на 14 дней. Однако работодатель может предоставить работнику отпуск через 6 месяцев и на больший срок, оплатив отпускные за все время.

В случае, если сотрудник уволился, не проработав года, деньги, полученные им за каждый день отпуска сверх 14 дней являются переплатой. Эта сумма удерживается нанимателем из зарплаты при увольнении без согласия сотрудника.

Компенсация нанесенного сотрудником ущерба

Наниматель на законных основаниях может вычесть из заработка сотрудника в свою пользу сумму нанесенного им ущерба.

Для этого формируется комиссия, призванная определить виновного и объемы убытков. Сотрудник пишет объяснительную. При отказе комиссия письменно фиксирует факт отказа.

По итогам деятельности комиссии работодатель, руководствуясь рыночными ценами, фиксирует точную сумму ущерба. Если по вине работника вышло из строя оборудование, то устанавливается стоимость его ремонта. Если оборудование ремонту не подлежит, фиксируется его цена на текущий момент.

Наниматель имеет право удержать из зарплаты установленную сумму ущерба даже без согласия работника, но с соблюдением двух норм:

- денежный размер ущерба не больше заработка сотрудника в среднем значении;

- с момента фиксирования суммы убытков, понесенных предприятием по вине сотрудника, прошло менее месяца.

Если нанесенный ущерб превышает среднемесячную зарплату работника, наниматель может удержать часть з/п только при наличии письменного согласия виновного или подать иск.

Закон предусматривает заключение договора между сторонами о покрытии ущерба частями. Также виновный работник может предложить нанимателю самостоятельный ремонт поврежденного имущества или предоставление его равноценного аналога.

Вычеты в виде санкций за нарушение трудовой дисциплины или невыполнение плана

Согласно ТК РФ, лишать сотрудника части зарплаты за дисциплинарные проступки или отсутствие определенных трудовых показателей наниматель не имеет права. Предусмотренный трудовым договором оклад должен оплачиваться в полной мере, вне зависимости от поведения сотрудника или его рабочих достижений.

Нарушители трудовой дисциплины могут наказываться замечанием, выговором, обоснованным увольнением. Удержания из зарплаты за опоздания, прогулы и пр. незаконны.

Другое дело, если речь идет по премии, которая не является фиксированной частью зарплаты и начисляется как раз за эффективность работы и соблюдение определенных правил.

Условия и размер премий оговариваются во внутреннем регламенте организации, трудовом договоре или дополнениях к нему. В этих документах работодатель прописывает, при каких условиях работник премируется, а в каких случаях лишается премии. Соответственно, невыплата премии может рассматриваться как удержание, но из нефиксированной части оплаты труда.

Если сотрудник нарушил условия, дающие право на премию (произвел продукции меньше, чем оговорено, совершил продаж на сумму, ниже установленной, систематически опаздывал и т. д.), то отказ в премировании со стороны работодателя будет правомерным. А вот оклад такой работник должен получить в полном объеме.

Временные рамки удержаний

Текущее законодательство предусматривает следующие сроки удержаний из з/п:

- налоговые выплаты с зарплаты удерживаются в день ее выплаты и должны быть перечислены в НС максимум на следующий день после выплаты з/п;

- налоговые выплаты с отпускных и больничных удерживаются в дату выплаты и должны быть перечислены в НС до последней даты текущего месяца включительно;

- вычеты по долгам перед взыскателями осуществляются в дату выплаты зарплаты, а средства перечисляются взыскателю или на счет ФССП не позднее чем через три дня;

- вычеты по подотчетным средствам осуществляются не позже месяца со дня обязательной подачи отчета;

- деньги за неотработанные отпускные или авансы вычитаются в дату расчета при увольнении;

- переплаты, ставшие следствием счетной ошибки, подлежат удержанию не позже месяца с даты выдачи неверной суммы;

- средства в счет покрытия ущерба вычитаются не позже месяца с даты фиксации размера убытков.

Вычеты по личной инициативе сотрудника

В некоторых случаях сотрудник может сам обратиться к работодателю с письменной просьбой удерживать деньги из заработной платы и перечислять их на указанные счета. Это может связано с желанием вовремя выплачивать ипотеку или выполнять другие финансовые обязательства.

Наниматель самостоятельно решает, удовлетворить такую просьбу или отказать. Если работодатель идет навстречу сотруднику, то должен учитывать, что такие удержания толкуются органами регулирования в сфере соблюдения ТК РФ двояко. Тот же инспектор по труду может негативно отнестись к таким удержаниям и инициировать судебное разбирательство.

Такое отношение вызвано тем, что Министерство труда и социальной защиты не приветствует подобные удержания, руководствуясь статьями Трудового кодекса, в которых нет ни слова о заявлениях самого работника. А вот в Роструде утверждают, что удержание по просьбе сотрудника не противоречит закону. Да и судебные инстанции полагают, что работник имеет полное право распоряжаться з/п по своему усмотрению. При этом суды указывают на то, что ТК призван регулировать только безусловные удержания, не ограничивая при этом добровольные.

Максимальные размеры удержаний

Вне зависимости от причины удержаний, лишать работника всей зарплаты работодатель права не имеет. Для каждого типа удержания существуют ограничения его размера.

Удержания, инициированные работодателем

Наниматель не вправе взыскать в свою пользу более 1/5 (20%) от заработной платы сотрудника.

К примеру, за полученные авансом отпускные, с уволившегося сотрудника, не отработавшего этот аванс, работодатель сможет удержать лишь пятую часть последней зарплаты, даже если она не покрывает задолженности. Остальное работник может вернуть по собственному желанию. При отказе долг просто будет аннулирован, так как суд откажет в удовлетворении иска. В данном случае имеет место переплата, но она произошла не из-за счетной ошибки.

Максимум в 20% относится и ко всем остальным случаям удержаний по инициативе нанимателя (неотработанного аванса в счет з/п, возмещения ущерба и т. д.).

Налог на доходы физического лица

Установленный законом размер удержаний в счет уплаты НДФЛ для резидентов РФ составляет 13%. Ставка для нерезидентов установлена на уровне 30%.

Удержания в пользу взыскателей

На основе исполнительных документов работодатель может удерживать не более половины заработной платы. Это касается и случаев, когда на выплаты претендует сразу несколько взыскателей.

Законодательство предусматривает и исключительные случаи, когда удерживается до 70%. Это относится к выплате алиментов по решению суда, возмещение вреда, причиненного здоровью, в связи со смертью кормильца, а также ущерба, нанесенного при совершении преступления.

Алименты по соглашению сторон

Если плательщик и получатель алиментов заключили письменное соглашение у нотариуса, наниматель обязан удерживать сумму, прописанную в документе. Но размер удержания не должен превышать 70% от заработной платы.

Собственное желание

Если сотрудник сам инициировал удержание из зарплаты, то в данном случае его размер не ограничен и может составлять 100% оклада.

Выплаты, на которых нормы об удержании не распространяются

Помимо оклада работникам начисляются и другие выплаты. С некоторых из них не удерживается даже задолженность по исполнительным документам. К таким выплатам относятся:

- матпомощь при рождении в семье работника ребенка, заключении брака, кончине близких родственников;

- возмещение расходов в командировках;

- компенсация расходов на лечение и отдых в санаториях РФ;

- компенсация расходов, связанных с переездом в другой населенный пункт по рабочей необходимости.

Налог на доходы удерживается не в полном объеме при наличии у работника детей. При появлении первого и второго сумма з/п, облагаемая НДФЛ, уменьшается на 1400 руб., с рождением каждого следующего эта сумма становится меньше на 3000 руб.

Помимо этого, налогом на доходы не облагаются:

- возмещения транспортных расходов и оплаты гостиниц или съемных квартир командированным сотрудникам при наличии билетов, чеков, квитанций об оплате;

- суточные командированных сотрудников (700 руб. в командировках по РФ и 2500 руб. в зарубежных);

- матпомощь при появлении в семье работника детей, не превышающая 50 000 на каждого ребенка, начисленных за год, с даты рождения;

- матпомощь при кончине близких родственников;

- матпомощь на любые нужды, не превышающая 4000 руб. в течение года.

Одновременное применение удержаний разного типа

Сложностей при формировании алгоритма удержаний не возникает если их 1-2. Но когда у работника, к примеру, помимо налога на доходы и алиментов, несколько неоплаченных кредитов, штрафы в ГИБДД, имеется нанесенный предприятию ущерб, то возникают определенные трудности. В этом случае работодателю необходимо придерживаться принципа очередности, а также договариваться.

То есть, после вычета НДФЛ, с остатка удерживаются средства по исполнительным документам (сначала алименты, затем штрафы, а после кредиты). Что касается возмещения ущерба, то нанимателю нужно будет обговорить с сотрудником добровольное погашение этой задолженности. В противном случае при наличии такого количества удержаний, деньги в кассу предприятия вряд ли поступят.

Ситуация работодателя сложна тем, что взыскивать с работника он может не более 20% от зарплаты. К тому же, удержания в пользу работодателя – долги четвертой очереди. Кроме договоренности с сотрудником, можно, конечно, обратиться в суд, добиться положительного решения по иску об ущербе и стать взыскателем или аннулировать долг.

Также, следует помнить, что по исполнительным листам допустимо удержание не более 50% от з/п (в некоторых случаях 70%). И если у работника удерживается 70% на алименты (долг первой очереди), а кредитная организация одновременно хочет получать средства на покрытие долга, то на оставшиеся 30% зарплаты кредитор претендовать не вправе.

Еще один момент касается удержания 100% по просьбе сотрудника при наличии у него, например, долгов по кредиту или тех же алиментов. В данном случае работодатель может согласиться только на удержание той части зарплаты, которая останется после уплаты НДФЛ и выплат по исполнительным документам, относящимся к удержаниям безусловным. Если наниматель примет за приоритет заявление работника, то грубо нарушит закон и понесет ответственность, в том числе уголовную.

Документальное сопровождение удержаний разного типа

Оформление документации при удержании зависит от каждого конкретного случая. При некоторых типах удержаний письменное подтверждение не требуется.

Заявление об удержании зарплаты или ее части по личной инициативе работника

Если сотрудник желает чтобы зарплата или какая-то ее доля перечислялись работодателем на определенный счет, то он пишет заявление в свободной форме. В документе должна быть указана сумма удержания и реквизиты организации или лица, по которым будут перечисляться средства.

Устной договоренности недостаточно. Письменное заявление, при необходимости, является юридическим обоснованием удержания. Оно поможет нанимателю доказать законность перечисления зарплаты или ее части при вопросах со стороны трудового инспектора или в случае, когда работник решит вернуть средства, утверждая, что не просил передавать их третьим лицам.

Добровольное согласие сотрудника на вычеты, оформленное письменно

Есть несколько моментов, при которых удержание противоправно без наличия письменно зафиксированного согласия работника на удержание части зарплаты. К ним относятся:

- вычеты на ликвидацию долга в виде средств, полученных под отчет;

- компенсация причиненного сотрудником ущерба, при условии, что сумма убытков больше его среднемесячного заработка;

- возврат сумм, переплаченных работнику вследствие ошибки в расчете полагающихся выплат.

Письменное согласие сотрудника первично. Лишь после его получения работодатель вправе оформить приказ на удержание в свою пользу части заработка.

Приказ по предприятию на вычеты из заработка

Такой документ издается только при удержании части зарплаты в пользу работодателя или по личному желанию сотрудника. Для подоходного налога или выплат в пользу взыскателей в оформлении приказа необходимости нет.

Регламент о вычетах из заработка сотрудника по подотчетным средствам

Процедура возврата средств, выданных под отчет, регулируется ТК РФ. Дополнительных внутренних положений не требуется. Составление каких-либо документов, противоречащих законодательным ограничениям вычитаемых средств, неправомерно.

Текущее законодательство позволяет вычитать деньги на погашение подотчетных сумм только при наличии согласия сотрудника в письменной форме. Удержание не должно превышать 20% от зарплаты. Если работодатель решает по собственной инициативе, без письменного согласия работника, удерживать произвольную часть з/п в счет погашения подотчетных сумм, издавая соответствующий приказ, то он грубо нарушает закон. Положения ТК имеют главенствующую позицию по сравнению с внутренними документами предприятия, ухудшающими положение сотрудника.

Издание приказов, противоречащих законодательству, влекут ответственность нанимателя при обращении работника в соответствующие инстанции (инспекция по труду, суд и т. д.).

Основные положения, касающиеся удержания части заработка нанимателем

Все типы удержаний из заработка, а также их величина регулируются текущим законодательством, утверждающим, что:

- вычет из заработанной суммы налоговых выплат и задолженностей перед взыскателями и перечисление средств на соответствующие счета – прямая обязанность нанимателя. Для таких удержаний необходимости в получении согласия сотрудника в любой форме нет;

- наниматель обладает правом возместить за счет вычетов из заработка нанесенный сотрудником ущерб. Согласие последнего не требуется, но лишь тогда, когда размер убытков не больше его среднемесячной зарплаты;

- вычет средств, по которы не подан отчет и переплат, произошедших вследствие счетной ошибки, допускается, но лишь при наличии согласия сотрудника, оформленного письменно;

- удержание неотработанных отпускных или средств, выданных в счет зарплаты, производится в дату прекращения выполнения сотрудником его трудовых обязанностей даже без его согласия;

- наниматель может удерживать из заработка сотрудника во всех случаях не более 1/5;

- вычет средств в пользу взыскателей не может быть больше половины заработка сотрудника. Исключением являются задолженности по алиментам и выплаты в счет возмещения разного рода вреда. На эти цели может удерживаться до 70% от заработной платы;

- ряд дополнительных выплат не попадает под вычеты в пользу кредиторов и прочих взыскателей. К ним относится финансовая помощь при появлении в семье работника ребенка, вступлении в брак, на похороны близких, компенсация трат командированных сотрудников, покрытие стоимости путевок в санатории России, выплаты, компенсирующие затраты, связанные с переездом на новое место работы;

- работник обладает правом, обратиться в надзорные органы, прокуратуру или суд, если считает, что работодатель вычитает средства в свою пользу незаконно.

все статьи

Как избежать материальной выгоды при покупке товаров через работодателя

Следующий вопрос, который может возникнуть у бухгалтера организации, которая приобретает товары, работы или услуги для работников в счет их зарплаты, также связан с НДФЛ. Но на этот раз речь пойдет о материальной выгоде от экономии на процентах. Напомним, что материальная выгода возникает от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или ИП, с которыми заемщик состоит в трудовых отношениях (подп. 1 п. 1 ст. 212 НК РФ).

Согласно пункту 1 статьи 808 ГК РФ, в случае, когда займодавцем является юридическое лицо, договор займа должен быть заключен в письменной форме независимо от суммы займа. При этом письменная форма договора считается соблюденной, если в подтверждение договора займа и его условий представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы (п. 2 ст. 808 ГК РФ). А в силу пункта 5 статьи 807 ГК РФ сумма займа, переданная указанному заемщиком третьему лицу, признается переданной заемщику.

Применив эти правила к рассматриваемой ситуации, получим следующий вывод. Заявление об удержании из заработной платы определенной денежной суммы, которую организация перечислила третьему лицу в счет оплаты товара, работы или услуги для работника, вполне можно расценивать как подтверждение договора займа, заключенного между организацией и работником. А так как работник не платит проценты (из зарплаты удерживается только стоимость товара, работы или услуги), то у него возникает доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами (подп. 1 п. 2 ст. 212 и подп. 7 п. 1 ст. 223 НК РФ). Следовательно, организация-займодавец признается налоговым агентом. Поэтому бухгалтеру нужно по состоянию на последнее число каждого месяца в течение срока, на который предоставлены заемные средства (т.е. с момента оплаты компанией товара, работы или услуги и до даты фактического удержания денег из зарплаты), исчислять НДФЛ с дохода в виде материальной выгоды. Матвыгода рассчитывается исходя из 2/3 ставки рефинансирования ЦБ РФ (п. 2 ст. 212, п. 3 ст. 226, подп. 7 п. 1 ст. 223 НК РФ).

Например, в октябре организация оплатила для работника занятия в бассейне. Деньги за эти занятия удержаны по заявлению сотрудника из октябрьской зарплаты, которая выплачивается в начале ноября. В таком случае бухгалтеру компании придется рассчитать и удержать НДФЛ с дохода в виде матвыгоды два раза: по состоянию на 31 октября и по состоянию на 30 ноября исходя из количества дней пользования займом в каждом месяце. А значит, фактически занятия в бассейне обойдутся работнику чуть дороже. Этого можно избежать, если изменить процедуру расчетов с работниками, сделав ее авансовой. Алгоритм следующий. Сначала работник пишет заявление на перечисление части его заработной платы в счет оплаты товаров, работ, услуг. На основании этого заявления бухгалтер удерживает деньги из зарплаты сотрудника. А уже потом работник получает от компании соответствующее благо, за которое он фактически заплатил. В таком случае отношений займа уже не возникает. А значит, нет и матвыгоды.

Заполните и сдайте справки 2‑НДФЛ по новой форме через интернет Сдать бесплатно

Применять ли ККТ при удержании из зарплаты?

Наконец, заключительный вопрос, который будет рассмотрен в сегодняшней статье, касается применения ККТ при удержании средств из зарплаты. Попадает ли такая операция под определение «расчеты», которое дано в статье 1.1 Федерального закона от 22.05.03 № 54-ФЗ о применении ККТ?

Ответ находим в двух письмах контролирующих органов. В письме ФНС России от 14.08.18 № АС-4-20/15707 сказано, что ККТ нужно использовать, если удержание из зарплаты производится для погашения задолженности работника перед организацией за реализованные ему товары, работы или услуги. В частности, таким способом может быть оформлена реализация работникам «лишних» для компании товаров (например, старых ноутбуков, которые распродаются в связи с покупкой новой техники; сотовых телефонов, закупленных для филиалов в избыточном количестве; билетов в театр, изначально приобретенных для представителей контрагента, которые не приехали на встречу и др.). Другими словами, если компания сначала купила товары, работы или услуги для себя, а затем продает их своему работнику, и при этом расчеты проводятся через удержание из зарплаты, то на сумму удержания надо выдать кассовый чек. Также ККТ придется использовать, если из зарплаты удерживается стоимость товаров (работ, услуг), произведенных самим работодателем и реализованных работнику. (Также см. «Выдача зарплаты товарами: ФНС разъяснила, надо ли применять онлайн-кассу»).

Однако упомянутое письмо ФНС не касается ситуаций, когда компания закупает у третьих лиц товары, работы или услуги для работников (и по их просьбе), а потом удерживает часть зарплаты в счет погашения задолженности по этим товарам, работам или услугам. Например, компания по просьбе работника приобретает для него ноутбук в магазине, который работает только с юрлицами, по цене ниже розничной, а затем передает его работнику с удержанием стоимости техники из зарплаты. В данном случае продавцом выступает третье лицо, а организация-работодатель, по сути, является посредником, и не должна отражать у себя в бухучете покупку таких ноутбуков. В подобных случаях при удержании из зарплаты суммы, потраченной организацией на закупку у третьих лиц товаров, работ или услуг для работника, применять ККТ не надо (письмо Минфина России от 04.09.18 № 03-01-15/63151). Таким образом, если речь идет о приобретении различных благ для работников у третьих лиц (а именно таким ситуациям была посвящена наша сегодняшняя статья), организация-работодатель не должна использовать кассу при удержании стоимости товаров, работ или услуг из зарплаты сотрудников.