Организации, при начислении амортизации основных средств, могут применять как линейный способ начисления амортизации, так и нелинейные способы. К таковым относится способ списания стоимости пропорционально объему продукции (работ) или производительный способ начисления амортизации.

Порядок начисления амортизации прописывается в приказе об учетной политике организации. Начисление амортизации начинается со следующего месяца после ввода основного средства в эксплуатацию и прекращается в месяце полного списания стоимости или выбытия объекта.

Когда применяется способ списания стоимости пропорционально объему продукции (работ, услуг)?

Способ списания стоимости пропорционально объему продукции (СПО) фирма вправе выбрать по своему желанию из разрешенных способов начисления амортизации. Но такая возможность существует только в бухгалтерском учете. В НК РФ все иначе.

ВАЖНО! В бухучете существует 4 способа начисления амортизации, перечисленные в п. 18 ПБУ «Учет основных средств» (утв. приказом Минфина России от 30.03.2001 № 26н): 1 линейный и 3 нелинейных. В НК РФ методов только 2 — линейный и нелинейный (ст. 259).

СПО относится к группе «бухгалтерских» нелинейных способов, однако с «налоговой» нелинейной амортизацией он имеет существенные различия. Связаны они с особенностями методологии подсчета суммы амортизации при СПО:

- для расчета амортизации необходимо располагать информацией о предполагаемом объеме продукции (работ, услуг) в течение всего срока полезного использования имущества;

- амортизация за расчетный период напрямую зависит от объема выпущенной с применением данного вида имущества продукции (работ, услуг).

ВАЖНО! С 2022 года ПБУ 6/01 утратит силу. Ему на смену придет ФСБУ 6/2020. Положения нового ФСБУ можно применять и ранее, закрепив такие нормы в учетной политике предприятия.

Как начислять амортизацию, учитывая положения ФСБУ 6/2020, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

При «налоговом» нелинейном способе сумма амортизации рассчитывается не по отдельному виду амортизируемого имущества, а зависит от суммарного баланса амортизационной группы и установленной ст. 259.2 НК РФ нормы амортизации.

При выборе метода амортизации приоритет может быть отдан СПО в том случае, когда:

- станки, оборудование и иное имущество используется интенсивно для выпуска определенных видов продукции (выполнения работ, оказания услуг);

- можно определенно установить связь между износом имущества и объемом произведенной продукции (выполненной работой или услугой).

В любом случае подход к выбору метода амортизации должен осуществляться взвешенно и обоснованно, с соотнесением выгод от подобного списания стоимости имущества с уровнем возникающих при этом расчетных и учетных затрат. Об этом расскажем в следующем разделе.

Определиться с «налоговым» амортизационным методом поможет материал «Какой выбрать метод начисления амортизации в налоговом учете?».

Пример 1

Приобретен автомобиль грузоподъемностью более 2 тонн с предполагаемым пробегом 400 тыс. км. Стоимостью 1,5 млн. руб. В отчетном году пробег составляет 5 тыс. км. Определить годовую сумму амортизационных отчислений по методу списания стоимости пропорционально объему выпуска продукции.

Таким образом, в текущем году в себестоимость продукции должно быть включено 18750 рублей. Для целей бухгалтерского учета необходимо рассчитать амортизацию помесячно.

Как оценить правильность выбранного способа амортизации?

Для оценки правильности выбора способа амортизации необходимо рассчитать суммы ежемесячной амортизации при разных способах ее начисления и сопоставить полученную информацию с «амортизационной политикой» руководства — его намерениями в отношении списания стоимости имущества (потребность в ее ускоренном списании, необходимость равномерного переноса стоимости имущества на себестоимость продукции и др.).

СПО не является часто применяемым способом начисления амортизации и подходит не всем компаниям. Его вполне можно заменить самым простым в применении методом — линейным, при котором:

- отсутствует необходимость в регулярном пересчете суммы амортизации (она постоянна из периода в период, если с имуществом не производят модернизацию, реконструкцию или дооборудование, влияющие на увеличение его стоимости и срок использования);

- существует возможность сближения БУ и НУ в части амортизационных отчислений;

- изменение остаточной стоимости и накопленного износа происходит равномерно.

Применение линейного метода вместо СПО обосновано в том случае, если предполагается получение фирмой одинаковой выгоды (дохода) от данного вида имущества в течение всего срока эксплуатации, а его полезность снижается постепенно (по мере износа).

Если сравнивать СПО с другим бухгалтерским «амортизационным» способом — по сумме чисел лет полезного использования, то необходимо исходить из следующих особенностей данного способа:

- сумма амортизации максимальна по величине в первый год работы ОС и снижается постепенно к концу срока его использования;

- начисление амортизации происходит в течение всего срока полезного использования.

Для сравнения этого метода с СПО необходимо сопоставить рассчитанные суммы амортизации по каждому периоду и выбрать тот способ, при котором можно списать стоимость имущества быстрее — если такая задача предусмотрена стратегией развития фирмы.

Аналогичным образом на основе расчета, анализа и сопоставления выбирается наиболее приемлемый и рациональный способ начисления амортизации между СПО и способом уменьшаемого остатка — еще одним «бухгалтерским» нелинейным методом.

Методы начисления амортизации изучайте с материалами нашего сайта:

- «Формула и пример метода уменьшаемого остатка начисления амортизации»;

- «Как правильно применять кумулятивный метод амортизации?».

Амортизация и примеры ее расчета

Каждая компания имеет возможность учитывать затраты, которые напрямую связаны с покупкой определенных категорий ценностей методом амортизации. Именно таким способом учитываются при исчислении налогов понесенные фирмой расходы.

В связи с тем, что фактическая величина износа оказывает непосредственное влияние на размер налога на прибыль компании, значимость корректного исчисления является важной задачей бухгалтера.

Рассмотрим на практике примеры расчета амортизации имущества, относящегося к группе основных фондов.

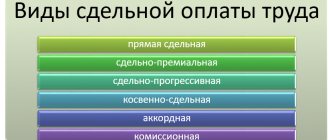

Способы начисления амортизации

Все основные моменты, связанные с исчислением износа, отражены в ПБУ 6/01 «Учет ОС». Этот правовой документ раскрывает методики, которые позволяют определить износ. К их числу относят:

- Линейный;

- Уменьшаемого остатка;

- Списания пропорционально объемам выпущенной продукции;

- Списания по сумме чисел лет СПИ.

Бухгалтеру важно знать, что эти методики доступны к применению строго в учете для целей бухгалтерии организации. Что касается учета налогового, то закон устанавливает существование только 2-х разрешенных способов – нелинейного и линейного.

Рассмотрим более детально каждый предложенный способ исчисления на практической ситуации.

Пример амортизации линейным методом

Эта методика отличается своей простотой. Именно поэтому она снискала наибольшую популярность среди компаний. Смысл методики сводится к тому, что на протяжении СПИ износ должен быть начислен одинаковыми суммами с использованием формулы:

А = Ст-ть ОСпервонач. * Норма ам-ции, при этом норма износа будет исчисляться следующим образом:

Норма ам-ции = 1 / Кол-во месяцев СПИ.

Пример.

ООО «Империей» за 170 т.р. было приобретено ткацкое оборудование, относящееся к группе ОФ, 20.03.17г. На основании техдокументации СПИ был установлен 84 месяца.

Определим, каким образом будет исчисляться величина отчислений по ткацкому оборудованию:

А = 170 т.р. * (1/84*100%) = 2,024 т.р.

Следовательно, начиная с 01 апреля 2021 года, компания будет учитывать износ в сумме 2,024 т.р. на протяжении 7 лет.

Обоснованно линейный метод считается самым популярным за счет простоты применения на практике.

Амортизация: примеры расчета методом уменьшаемого остатка

было куплено дорогостоящее компьютерное оборудование, относящееся к категории ОС, стоимостью 230 т.р.. При этом срок полезного использования составит 8 лет или 84 месяца.

Внутренней документацией компании было определено, что износ будет исчисляться методом уменьшаемого остатка. Руководство фирмы предполагает, что максимальный доход от работы указанного оборудования будет получен в первые годы после покупки.

Вследствие этого «Авангард» принял решение использовать в расчетах коэффициент ускорения, величина которого определена в размере 1,6%.

- Исчислим норму амортизации за 1 год:

НА = 100% / 8 лет = 12,5%

- Годовая норма амортизация с учетом коэффициента ускорения будет определяться следующим образом:

НА = 12,5% * 1,6% = 20%.

- Размер амортизационных отчислений за первый год после ввода эксплуатацию оборудования исчисляется:

А = 230 т.р. * 20% = 46 т.р., то есть будет ежемесячно амортизировать компьютерное оборудование на сумму 3,833 т.р. (46 т.р. / 12 месяцев).

Особенностью практического использования данного метода является возможность учесть в специфику интенсивности использования оборудования.

- Размер амортизационных отчислений за второй год после ввода эксплуатацию оборудования определяется:

А = (230 т.р. – 46 т.р.) * 20% = 36,8 т.р. в год или 3,067 т.р. в месяц (36,8 т.р. / 12 месяцев).

- Размер амортизационных отчислений за третий год после ввода эксплуатацию оборудования исчисляется:

А = (230 т.р. – 46 т.р. – 36,8 т.р.) * 20% = 29,44 т.р. в год или 2,453 т.р. ежемесячно (29,44 т.р. / 12 месяцев).

Амортизация: пример расчета методом списания пропорционально объемам выпущенной продукции

Организацией «Тандем» приобретен станок для выпуска комплектующих за 780 т.р. При этом СПИ 5 лет, то есть 60 месяцев. Принятие к учету было произведено в марте 2021 года.

На основании технического паспорта руководством компании предполагается, что данное средство сможет произвести за весь СПИ 70 000 единиц комплектующих.

При этом в апреле было фактически изготовлено 1500 единиц, а в мае 1800 единиц продукции. Определим величину амортизации в апреле и мае 2021 года.

Аапр = 780 т.р. / 70 000 ед * 1500 ед. = 16,714 т.р.;

Амай = 780 т.р. / 70 000 ед * 1800 ед. = 20,057 т.р..

Данный способ также позволяет учитывать интенсивность использования оборудования, не учитывая те месяцы, когда производство простаивает. Однако в тех случаях, если отсутствие заказов носит регулярный характер, использование данной методики нецелесообразно.

Износ ОС: пример расчета методом списания по сумме чисел лет СПИ

Компанией была куплена камера для покраски транспортных средств за 460 т.р. и СПИ 6 лет или 72 месяца. Рассчитаем величину износа в первые три года использования объекта ОС.

- Норма ам-ции = 6/(1+2+3+4+5+6) * 100% = 28,57%;

Агодовая = 460 т.р. * 28,57% = 131,422 т.р., то есть 10,952 т.р. ежемесячно.

- Норма ам-ции = 5/(1+2+3+4+5+6) * 100% = 23,81%;

Агодовая = 460 т.р. * 23,81% = 109,526 т.р., то есть 9,127 т.р. ежемесячно.

- Норма ам-ции = 4/(1+2+3+4+5+6) * 100% = 19,05%;

Агодовая = 460 т.р. * 19,05% = 87,630 т.р., то есть 7,303 т.р. ежемесячно.

Каждая компания, исходя из собственных потребностей и специфики деятельности, индивидуально определяет методы исчисления износа.

Источник: https://buh-spravka.ru/buhgalterskij-uchet/amortizaciya-iznos-os/primer-rascheta-amortizacii.html

Способ списания стоимости пропорционально объему продукции: пример расчета

Рассмотрим на примере, как рассчитать амортизацию методом СПО.

Пример

Компания производит металлические комплектующие к производственному оборудованию по заявкам заказчиков. Для этих целей в феврале 2021 года был приобретен и введен в эксплуатацию токарный станок с электронно-числовым программным управлением первоначальной стоимостью 3 000 000 руб.

Учитывая технический ресурс и производительность данного станка, планируется произвести на нем за весь срок его полезного использования 300 000 единиц продукции.

В марте и апреле 2021 года на данном станке было произведено 2 500 и 3 200 ед. продукции соответственно, а в мае станок простаивал из-за отсутствия заявок со стороны заказчика на данный вид продукции. Определим сумму амортизации в указанные месяцы:

В марте: 3 000 000 руб. / 300 000 ед. × 2 500 ед. = 25 000 руб.

В апреле: 3 000 000 руб. / 300 000 ед. × 3 200 ед. = 32 000 руб.

В мае: 3 000 000 руб. / 300 000 ед. × 0 ед. = 0 руб.

Пример показывает, что при методе СПО списание стоимости имущества может быть ускоренным (если имущество используется в интенсивном, многосменном режиме) либо может не производиться вовсе (если отсутствуют заказы, упал спрос на данный вид продукции и т. д.). В ситуации стойкой нестабильности заказов применять СПО становится невыгодно.

Проверьте правильно ли вы начислили амортизацию в налоговом учете с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Влияние законодательных изменений на выбор метода амортизации

Законодатели упростили отдельные аспекты начисления и расчета амортизации имущества для фирм, имеющих право вести бухучет и составлять отчетность в упрощенной форме (приказ Минфина РФ от 16.05.2016 № 64н, вступивший в силу 20.06.2016).

ВАЖНО! Упрощенные способы ведения бухучета (включая упрощенную бухотчетность) вправе применять малые предприятия, некоммерческие компании с годовой выручкой не более 3 млн руб. (за исключением отдельных категорий НКО), а также фирмы — резиденты Сколково (письмо Минфина России от 27.12.2013 № 07-01-06/57795).

Указанные фирмы с 20.06.2016 имеют право:

- не включать в первоначальную стоимость ОС затраты, связанные с их приобретением (оценивая имущество по цене поставщика (с учетом монтажа)), — их можно сразу включить в расходы по обычным видам деятельности в полной сумме в периоде их осуществления;

- амортизацию ОС начислять 1 раз в год 31 декабря (или в течение года по выбору фирмы).

Подробнее о нововведениях закона № 64н см. материал «Начисление амортизации раз в год и другие новшества для тех, кому доступен упрощенный бухучет».

Данные нововведения позволяют быстрее списать стоимость имущества (в том числе при методе СПО), так как часть затрат попадает в расходы сразу, без включения их в первоначальную стоимость.

Закрепленная законодательно возможность начислять амортизацию 1 раз в год снижает бухгалтерские расчетные трудозатраты, хотя более частый расчет может быть необходим для целей внутренней финансовой отчетности и в целях расчета налога на имущество.

Указанные нововведения не оказывают прямого влияния на эффективность применения того или иного метода амортизации, хотя способствуют снижению амортизационных сумм и частоты их начисления. А для выбора СПО в качестве одного из возможных методов списания стоимости имущества необходима оценка, предварительные расчеты и обоснования.

Как избежать разниц в бухгалтерском и налоговом учете при списании стоимости имущества, см. в материале «Способ учесть ОС стоимостью от 40 до 100 тыс. рублей в налоговом учете, избежав разниц с бухгалтерским».