В салоне красоты делают стрижки и окрашивание, маникюр и педикюр, массаж и оказывают множество других услуг. Для салона важно выбрать правильный режим налогообложения. Бьюти-индустрия попадает в категорию бытовых услуг, поэтому салонам разрешено применять ЕНВД. В статье расскажем об особенностях применения ЕНВД салонами красоты.

Салоны красоты не могут работать на ЕНВД с 1 января 2021 года. Выберите самую выгодную систему налогообложения для салона с помощью нашего онлайн-калькулятора. Эксперты Контура провели вебинар и рассказали о переходе с ЕНВД, мы собрали самые интересные разъяснения в статье. Если вы не найдете ответа на свой вопрос — задайте его в комментариях, мы обязательно ответим.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо 13 800 р. за год работы

Простое ведение бухгалтерии

Система сама рассчитает налоги и напомнит вам о сроках платежей и сдачи отчетов

Автоматический расчет зарплаты, отпускных и больничных

Техподдержка 24/7, подсказки внутри сервиса, справочно-правовая база

Отправка отчетности через интернет

Отчеты и КУДиР формируются автоматически по данным бухучета

Электронный документооборот и быстрая проверка контрагентов

Документы, сделки, аналитические отчеты, сверка по НДС

Бухгалтерская отчетность

Юридические лица, применяющие ЕНВД, ведут обычный бухгалтерский учет и раз в год падают бухгалтерскую отчетность. В ее состав входят баланс, отчет о прибылях и убытках и прочие формы, которые идут в виде приложений. Малые предприятия имеют возможность подать только первые два документа. Бухгалтерская отчетность подается либо в бумажном, либо в электронном варианте. Срок представления — до конца марта года, следующего за отчетным. Таким образом, подать бухгалтерскую отчетность за 2021 год необходимо до 31 марта текущего года.

Ограничения для применения ЕНВД

Бизнесмен, пожелавший применять ЕНВД, должен убедиться, что соответствует всем требованиям для применения режима:

- не более 100 человек персонала;

- участие организаций в УК не более 25%;

- соответствие вида деятельности перечню бытовых услуг;

- оказание услуг физлицам за плату;

- региональное законодательство включает данный вид деятельности.

Салон может применять ЕНВД только если на территории муниципального образования, где он находится, разрешено применять этот спецрежим. К примеру, Московским салонам нельзя переходить на вмененку.

Для этого спецрежима конечным потребителем косметических услуг может быть только физлицо. Если салон оказывает косметические услуги по корпоративному договору юрлицу, применять вмененку нельзя. Такие услуги облагаются налогами по ОСНО или УСН.

Как салону красоты встать на учет по ЕНВД

Вмененщик, открывший салон красоты, встает на учет в месте оказания услуг. Открыв несколько салонов в черте одного района, достаточно встать на учет в одной из инспекций. А бизнесмены, которые открывают салоны сразу в нескольких муниципалитетах, встают на учет в каждом из них. Это значит, что подавать декларацию и платить налог нужно отдельно в каждом образовании.

Для постановки на учет подайте в налоговую заявление по форме ЕНВД-1 для организаций и ЕНВД-2 для ИП. С того дня, как вы начали применять вмененку, есть 5 рабочих дней для подачи заявления. Днем перехода на ЕНВД считается дата, которую вы указали в заявлении.

Отчетность по НДФЛ

Работодатели являются налоговыми агентами своих сотрудников, то есть перечисляют налоги с их заработной платы и отчитываются по их доходам и платежам. Раз в год подается форма 2-НДФЛ, раз в квартал — форма 6-НДФЛ. Они могут быть поданы на бумажном носителе, если в компании менее 25 сотрудников. В противном случае отчет подается в электронном виде.

2-НДФЛ за прошедший год подается до конца марта следующего года. С учетом выходных, подать этот отчет за 2021 год можно до 3 апреля текущего года. Для подачи 6-НДФЛ в этом году сроки таковы: за первый квартал — до 2 мая, за полугодие — до 31 июля, за 9 месяцев — до 31 октября, за весь год — до 31 марта 2021 года.

Виды услуг, которые может оказывать салон на ЕНВД

Считайте ЕНВД в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Получить бесплатный доступ на 14 дней

Налогоплательщик сам выбирает и указывает код вида деятельности, которую собирается осуществлять. Персональные услуги населению, как правило, попадают в разряд бытовых, так как их получают физлица на возмездной основе. Но не все услуги, которые оказывают салоны красоты, подпадают под перечень бытовых услуг, утвержденный распоряжением Правительства РФ от 24.11.2016 N 2496-р. К ЕНВД относятся:

- парикмахерские услуги для мужчин, женщин и детей;

- макияж и грим;

- коррекция и окрашивание бровей, наращивание ресниц;

- уход за кожей лица и шеи;

- гигиенический массаж лица и шеи;

- гигиеническая чистка лица;

- пирсинг и татуаж;

- маникюр и педикюр;

- СПА-уход;

- уход за телом, эпиляция.

На оказание косметологических или медицинских услуг нужно получить лицензию. Для этого специалисты должны иметь дипломы и сертификаты, оборудование должно быть зарегистрировано, а помещение проверено СЭС и одобрено пожарным надзором.

Показатели базовой доходности по ЕНВД в 2018 году: таблица

Как можно видеть из приведенного примера, базовая доходность – один из основных показателей для расчета ЕНВД. Это значение влияет на величину налоговой базы – вмененного дохода за месяц. В итоге, этот показатель прямо влияет на размер ЕНВД к уплате в 2021 году. Далее в таблице приведем значения базовой доходности по всем видам «вмененной» деятельности в 2021 году.

За какой период определяется базовая доходность в 2021 году? Ответ: при ЕНВД базовая доходность берется в расчете на месяц.

| Коды | Виды деятельности | Налогоплательщики | Физические показатели | Базовая доходность |

| 1 | Оказание бытовых услуг | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 7500 |

| 2 | Оказание ветеринарных услуг | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 7500 |

| 3 | Оказание услуг по ремонту, техобслуживанию и мойке автомототранспортных средств | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 12000 |

| 4 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках | Предприниматели и организации | Площадь стоянки (кв. м) | 50 |

| 5 | Оказание автотранспортных услуг по перевозке грузов | Предприниматели и организации | Количество автотранспортных средств, используемых для перевозки грузов | 6000 |

| 6 | Оказание автотранспортных услуг по перевозке пассажиров | Предприниматели и организации | Количество посадочных мест | 1500 |

| 7 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы | Предприниматели и организации | Площадь торгового зала (кв. м) | 1800 |

| 8 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 кв. м | Предприниматели и организации | Количество торговых мест | 9000 |

| 9 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 кв. м | Предприниматели и организации | Площадь торгового места (кв. м) | 1800 |

| 10 | Развозная и разносная розничная торговля | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 4500 |

| 11 | Оказание услуг общепита через объекты организации общепита, имеющие залы обслуживания посетителей | Предприниматели и организации | Площадь зала обслуживания посетителей (кв. м) | 1000 |

| 12 | Оказание услуг общепита через объекты организации общепита, не имеющие залов обслуживания посетителей | Предприниматели и организации | Количество сотрудников, включая предпринимателя | 4500 |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) | Предприниматели и организации | Площадь, предназначенная для нанесения изображения (кв. м) | 3000 |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения | Предприниматели и организации | Площадь экспонирующей поверхности (кв. м) | 4000 |

| 15 | Распространение наружной рекламы посредством электронных табло | Предприниматели и организации | Площадь светоизлучающей поверхности (кв. м) | 5000 |

| 16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств | Предприниматели и организации | Количество транспортных средств, используемых для размещения рекламы | 10000 |

| 17 | Оказание услуг по временному размещению и проживанию | Предприниматели и организации | Общая площадь помещения для временного размещения и проживания (кв. м) | 1000 |

| 18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 кв. м | Предприниматели и организации | Количество торговых мест, объектов нестационарной торговой сети, организации общепита, переданных во временное владение и (или) в пользование | 6000 |

| 19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общепита, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 кв. м | Предприниматели и организации | Площадь торговых мест, объектов нестационарной торговой сети, организации общепита, переданных во временное владение и (или) в пользование (кв. м) | 1200 |

| 20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, не превышающей 10 кв. м, для размещения объектов стационарной и нестационарной торговой сети, а также организаций общепита | Предприниматели и организации | Количество земельных участков, переданных во временное владение и (или) в пользование | 10000 |

| 21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков площадью, превышающей 10 кв. м, для размещения объектов стационарной и нестационарной торговой сети, а также организаций общепита | Предприниматели и организации | Площадь земельных участков, переданных во временное владение и (или) в пользование (кв. м) | 1000 |

| 22 | Реализация товаров с использованием торговых автоматов | Предприниматели и организации | Количество торговых автоматов | 4500 |

Расчет ЕНВД для салона красоты

Считайте ЕНВД в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Получить бесплатный доступ на 14 дней

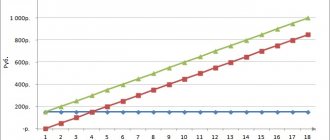

Отчетный и налоговый период по ЕНВД — квартал, поэтому платить налог нужно по итогам каждого квартала до 25 числа следующего месяца. Единый налог рассчитывается на основе нескольких показателей по формуле: ЕНВД = (ФП × БД × К1 × К2) × 3 × 15%.

Физический показатель (ФП) зависит от вида деятельности. Услуги индустрии красоты относятся к бытовым. По ст. 346.29 Налогового кодекса ФП для бытовых услуг — количество работников. Если вы ИП, не забудьте посчитать себя.

Базовая доходность (БД) тоже определяется с учетом вида деятельности. Для бытовых услуг она составляет 7 500 рублей на единицу ФП, то есть на одного сотрудника. Для расчета ЕНВД фактический доход не имеет значения.

К1 – каждый год рассчитывается министерством экономического развития и зависит от инфляции. В 2021 году коэффициент равен 2,005.

К2 – понижающий коэффициент, установленный субъектами РФ. Чтобы узнать его, изучите региональное законодательство в разделе «Особенности регионального законодательства» на официальном сайте ФНС.

Ставка налога в общем случае составляет 15%, но региональные власти могут установить дифференцированные сниженные ставки от 7,5 до 15%. Важное преимущество вмененки — возможность уменьшить налог на страховые взносы. ИП, которые работают в одном лице и платят взносы только за себя, могут уменьшить налог на 100% и не платить его совсем. Организации и ИП с работниками ограничены в этом, они уменьшают налог не более чем на ½.

Вмененный доход: как рассчитать налог с момента перехода на ЕНВД

Размер вмененного дохода за квартал, в котором фирма перешла на уплату ЕНВД, рассчитывают, начиная с момента оформления ее в качестве плательщика единого налога. За не полностью отработанный на «вмененке» месяц база для расчета ЕНВД (вмененный доход) определяется по формуле:

ВД = БД мес х К1 х К2 х ФП / Дмес х Д,

где Д – количество дней реального ведения бизнеса, облагаемого ЕНВД, в месяце, а Дмес – число дней в месяце по календарю.

За остальные месяцы квартала вмененный доход исчисляется в обычном порядке, затем полученные результаты суммируются, составляя налоговую базу за отчетный период – квартал, и умножаются на ставку налога.

По тому же алгоритму рассчитывают налог за период, в котором фирма прекратила осуществление деятельности, облагаемой ЕНВД.

Разберемся, как рассчитывается ЕНВД для различных сфер деятельности.

Пример расчета ЕНВД салон красоты

В штате салона «Аэлита» числится 4 человека, включая ИП. Зарплата каждого сотрудника составляет 20 000 рублей, годовой фонд оплаты труда 720 000 рублей. Страховые взносы за сотрудников в год 216 000 рублей. За себя ИП сделает взносы в сумме 40 874 рублей в год, так как базовая доходность не превышает 300 000 рублей. Рассчитаем сумму налога:

- ЕНВД (мес.) = 4 × 7 500 × 2,005 × 0,65 × 15% = 5 864,6 рублей;

- ЕНВД (год) = 5 864,6 × 12 = 70 375,2 рублей;

- Из этой суммы можно вычесть половину за счет уплаченных страховых взносов, тогда ЕНВД составит 35 187,6 рублей в год.

Основные изменения 2017 года

Изменения расчета ЕНВД для ИП в 2021 году затронут предпринимателей, которые имеют работников.

Теперь они могут уменьшать размер налоговых выплат на страховые взносы и выплаты по временной нетрудоспособности как за сотрудников, так и за себя.

Однако лимит остается без изменений. Уменьшить размер единого налога можно максимум на 50%.

Отчеты ИП на ЕНВД по страховым взносам теперь целиком в ведении ФНС.

В связи с этим, произойдут изменения КБК для социальных взносов. Для уплаты единого налога КБК 182 1 0500 110.

Изменится порядок использования ККТ. Их можно использовать до 1 июля 2021 года.

Однако уже с 1 февраля регистрировать будут онлайн-кассы. С них данные будут поступать в налоговую службу, по запросу они предоставляются и клиентам.

Существенных изменений расчет ЕНВД для ИП в 2021 году не претерпел.

Увеличилось значение коэффициента-дефлятора, изменился порядок уменьшения налоговой базы.

Переход на этот режим осуществляется по-прежнему путем подачи заявления.

back to menu ↑