Налогообложение при выполнении НИОКР

Научная бюджетная организация ведет предпринимательскую деятельность в виде НИОКР на основе хоздоговоров (в том числе и с иностранными заказчиками), освобождаемую от НДС согласно п.п. 16 п. 3 ст. 149 НК РФ.

1. Должны ли мы регистрировать в книге продаж выставленные по данным операциям счета-фактуры, в том числе и на полученные авансы, если не возникает обязанность по исчислению НДС?

2. На какую дату считать курсовую разницу по выручке от иностранных заказчиков в целях определения налоговой базы для исчисления налога на прибыль, изменилось ли что-либо в нормативных актах по этим вопросам?

1

. В соответствии с

п.п. 16 п. 3 ст. 149 НК РФ

выполнение научно-исследовательских и опытно-конструкторских работ учреждениями образования и научными организациями на основе хозяйственных договоров является операцией, не подлежащей налогообложению на территории Российской Федерации.

Согласно п. 1 ст. 148 НК РФ

местом реализации работ

при проведении научно-исследовательских и опытно-конструкторских работ признается территория Российской Федерации, если

покупатель работ осуществляет деятельность на территории Российской Федерации

.

Местом осуществления деятельности покупателя считается

территория Российской Федерации в случае фактического присутствия покупателя работ на территории Российской Федерации на основе государственной регистрации организации, а при ее отсутствии – на основании места, указанного в учредительных документах организации, места управления организации, места нахождения его постоянно действующего исполнительного органа, места нахождения постоянного представительства (если работы (услуги) оказаны через это постоянное представительство).

Согласно п. 1 ст. 146

объектом налогообложения НДС признаются следующие операции:

1) реализация товаров (работ

, услуг)

на территории РФ

.

2) передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд

, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ

для собственного потребления;

4) ввоз

товаров на таможенную территорию РФ

.

То есть реализация работ

признается объектом налогообложения НДС только в случае, если

местом реализации работ является Российская Федерация

.

Поэтому выполнение НИОКР для иностранных фирм в Вашей ситуации не подлежит налогообложению НДС не в связи с освобождением на основании п.п. 16 п. 3 ст. 149 НК РФ

, а потому, что данная операция вообще

не является объектом налогообложения НДС

(если только Ваши иностранные заказчики не действуют через свое постоянное представительство на территории РФ).

Таким образом, при выполнении работ, освобождаемых

от налогообложения налогом на добавленную стоимость в соответствии со

ст. 149 НК РФ

или

не признаваемых объектом налогообложения

этим налогом согласно

ст. 148 НК РФ

, налог на добавленную стоимость

не исчисляется

. Соответственно, по таким операциям налоговая база по налогу на добавленную стоимость

не определяется

.

Следовательно, норма ст. 167 НК РФ

, на основании которой день получения

авансовых платежей

(частичной оплаты) в счет предстоящего выполнения работ является моментом определения

налоговой базы

по налогу на добавленную стоимость, в отношении таких работ

не применяется

.

В связи с этим авансовые платежи

, полученные Вами в счет предстоящего выполнения научно-исследовательских и опытно-конструкторских работ, освобожденных от налогообложения НДС в соответствии с

п.п. 16 п. 3 ст. 149 НК РФ

, а также научно-исследовательских и опытно-конструкторских работ, не являющихся объектом налогообложения НДС согласно

п.п. 4 п. 1 ст. 148 НК РФ

, налогом на добавленную стоимость

не облагаются

.

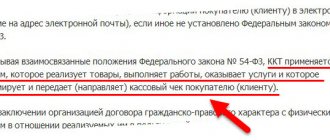

Что касается оформления счетов-фактур, то п. 3 ст. 169 НК РФ

обязывает налогоплательщиков

составлять счета-фактуры

, в частности, при совершении операций,

признаваемых объектом налогообложения НДС

, в том числе

не подлежащих налогообложению

(освобождаемых от налогообложения) в соответствии со

ст. 149 НК РФ

.

Так как выполнение НИОКР для иностранных заказчиков, не имеющих постоянных представительств на территории РФ, является операцией, не признаваемой объектом налогообложения НДС

, то оформлять счета-фактуры по этим работам (в том числе при получении авансовых платежей) Вы

не должны

.

В соответствии с п. 5 ст. 168 НК РФ

при реализации товаров (работ, услуг), операции по реализации которых

не подлежат налогообложению

(освобождаются от налогообложения), расчетные документы, первичные учетные документы оформляются и

счета-фактуры выставляются

без выделения соответствующих сумм налога. При этом на указанных документах делается соответствующая надпись или ставится штамп «Без налога (НДС)».

Такой порядок оформления счетов-фактур Вы должны применять при выполнении НИОКР для заказчиков, осуществляющих деятельность на территории РФ (в том числе для иностранных заказчиков, действующих через свои постоянные представительства на территории РФ).

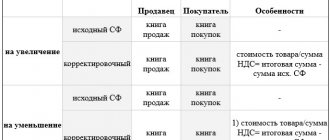

По вопросу составления счетов-фактур при получении авансов

от покупателей в счет предстоящей поставки товаров (а равно выполнения работ, оказания услуг),

освобождаемых

от налогообложения НДС, Минфин РФ в письме от 25.08.2005 г. № 03-04-11/209 сообщил, что поскольку по таким авансам

НДС не исчисляется

и соответственно налоговые вычеты по НДС

не производятся

, составлять счета-фактуры при получении авансов в счет предстоящей поставки таких товаров

не следует

.

Однако есть и другая точка зрения.

Ее сторонники отмечают, что п. 18 Правил ведения

журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 02.12.2000 г. № 914, обязывая продавцов составлять и регистрировать в книге продаж счета-фактуры при получении денежных средств в виде оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг),

не делает исключений

для случаев получения предоплаты по операциям, освобожденным от налогообложения в соответствии со

ст. 149 НК РФ

.

Хотя очевидно, что оформление такого счета-фактуры и его регистрация сначала в книге продаж, а затем (на основании п. 13 Правил…) в книге покупок при отгрузке товаров (выполнении работ, оказании услуг) не имеет никакого смысла, ведь величина налоговой базы по НДС от этого не меняется.

К тому же Правительство РФ согласно п. 8 ст. 169 НК РФ

наделено полномочиями устанавливать только

порядок ведения журнала учета

полученных и выставленных счетов-фактур,

книг покупок и книг продаж

, а не определять, когда налогоплательщики должны составлять счета-фактуры.

При этом самим НК РФ обязанность налогоплательщиков составлять счета-фактуры на авансы прямо не предусмотрена

.

Таким образом, на вопрос о необходимости оформления счетов-фактур при получении Вами предоплаты по НИОКР, заказчик которых осуществляет деятельность на территории РФ, однозначного ответа нет.

В то же время отсутствие счетов-фактур является согласно ст. 120 НК РФ

грубым нарушением правил учета доходов и расходов и объектов налогообложения и наказывается штрафом в размере

от 5 до 15 тысяч рублей

.

Чтобы подстраховаться, Вы можете направить запрос в свою налоговую инспекцию, не забыв упомянуть выгодную для Вас позицию чиновников Минфина РФ, либо задать этот вопрос непосредственно в Минфин, и руководствоваться полученными разъяснениями.

2

. По доходам в виде

положительной курсовой разницы

по имуществу и требованиям (обязательствам), стоимость которых выражена в иностранной валюте, датой получения дохода признается дата перехода права собственности на иностранную валюту, а также последний день текущего месяца (

п.п. 7 п. 4 ст. 271 НК РФ

).

По расходам в виде отрицательной курсовой разницы

по имуществу и требованиям (обязательствам), стоимость которых выражена в иностранной валюте, датой осуществления расходов признается дата перехода права собственности на иностранную валюту при совершении операций с иностранной валютой, а также последний день текущего месяца (

п.п. 6 п. 7 ст. 272 НК РФ

).

Доходы и расходы, выраженные в иностранной валюте

, для целей налогообложения пересчитываются в рубли по официальному курсу, установленному ЦБ РФ

на дату признания соответствующего дохода (расхода)

.

Обязательства и требования, выраженные в иностранной валюте, имущество в виде валютных ценностей пересчитываются в рубли

по официальному курсу, установленному ЦБ РФ

на дату перехода права собственности

при совершении операций с таким имуществом, прекращения (исполнения) обязательств и требований и (или)

на последний день отчетного (налогового) периода

в зависимости от того, что произошло раньше (

п. 8 ст. 271 НК РФ, п. 10 ст. 272 НК РФ

).

Таким образом, Вы должны признавать доходы и расходы в виде курсовых разниц, возникающих при расчетах с иностранными заказчиками, на дату совершения иностранным заказчиком платежа либо на последний день отчетного (налогового) периода – в зависимости от того, что произошло раньше.

Учет других расходов

Расходы, прямо не поименованные в пункте 2 статьи 262 Налогового кодекса РФ, организация вправе учесть как другие расходы на НИОКР. Условие одно: расходы должны быть непосредственно связаны с выполнением исследований или разработок. Например, это могут быть:

- расходы на консультационные услуги;

- продукция собственного производства, используемая в качестве комплектующих изделий и полуфабрикатов при выполнении НИОКР;

- работы и услуги производственного характера, выполняемые хозспособом;

- начисленная амортизация по основным средствам, частично используемым для выполнения НИОКР.

Такие разъяснения следуют из письма ФНС России от 31 мая 2013 г. № ЕД-4-3/9941.

Сумму других расходов, не превышающую 75 процентов от расходов организации на оплату труда привлеченных к НИОКР сотрудников, организация, выполняющая НИОКР по перечню, утвержденному постановлением Правительства РФ от 24 декабря 2008 г. № 988, вправе учесть в размере фактических затрат, увеличенном на повышающий коэффициент 1,5 (п. 7 ст. 262 НК РФ). Сумму других расходов, превышающую лимит, (в т. ч. начисленную амортизацию, оплату труда и материальные расходы) можно будет списать только в размере фактических затрат (без учета повышающего коэффициента).

Такой порядок установлен подпунктом 4 пункта 2 и пунктом 5 статьи 262 Налогового кодекса РФ.

ОСНО и ЕНВД

Расходы на НИОКР учитывайте по правилам той системы налогообложения, в деятельности которой будут использоваться результаты разработок.

Если результаты проводимых НИОКР будут использоваться в обоих видах деятельности организации, то расходы на проведение таких работ нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Это связано с тем, что при расчете налога на прибыль расходы, относящиеся к деятельности организации на ЕНВД, учитывать нельзя. Такая ситуация может возникнуть, например, если проводятся работы по усовершенствованию продукта, который будет реализовываться как через оптовую, так и через розничную торговлю. Стоимость НИОКР, относящихся только к одному виду деятельности, распределять не нужно.

Подробнее о том, как распределить расходы, относящиеся к обоим режимам налогообложения, см.:

- Как по налогу на прибыль учесть расходы при совмещении ОСНО с ЕНВД;

- Как принять к вычету входной НДС при раздельном учете облагаемых и необлагаемых операций.

УСН

Организации, которые платят единый налог с доходов, при определении налоговой базы не учитывают никакие расходы (в т. ч. и расходы на НИОКР) (п. 1 ст. 346.14 НК РФ).

Организации, которые выбрали объектом налогообложения разницу между доходами и расходами, учитывают расходы на НИОКР при расчете единого налога. Расходы признавайте в порядке, установленном для организаций, применяющих общую систему налогообложения. Такой порядок предусмотрен подпунктом 2.3 пункта 1 статьи 346.16 Налогового кодекса РФ.

Ситуация: можно ли учесть в первоначальной стоимости основных средств (нематериальных активов) расходы на НИОКР? Организация применяет упрощенку.

Да, можно.

Это объясняется следующим. Первоначальная стоимость основных средств и нематериальных активов при применении упрощенки формируется по правилам бухучета (абз. 9 п. 3 ст. 346.16 НК РФ). А в бухучете расходы на НИОКР включаются в состав первоначальной стоимости основных средств и нематериальных активов (абз. 2 п. 8 ПБУ 6/01, п. 7, 9 ПБУ 14/2007).

Если в результате НИОКР получен промышленно применимый образец, на который организация не планирует получать исключительные права, расходы на НИОКР включаются в первоначальную стоимость основного средства.

Если в результате НИОКР получен образец, на который организация планирует получить исключительные права, то стоимость НИОКР отражается также одним из двух способов:

- учитывается в составе нематериальных активов;

- списывается в прочие расходы в течение двух лет.

Такой порядок установлен пунктом 9 статьи 262 Налогового кодекса РФ и следует из права организации самостоятельно выбрать группу расходов, если произведенные затраты могут одновременно относиться к нескольким группам (п. 4 ст. 252 НК РФ).

Если организация применяет упрощенку и является исполнителем НИОКР по заказам других организаций, то понесенные ею затраты учитываются в составе расходов, связанных с осуществлением деятельности, направленной на получение доходов (см., например, письмо УФНС России по г. Москве от 16 января 2004 г. № 21-09/02809). Такие расходы учитываются при расчете единого налога по статьям затрат (например, расходы на оплату труда, приобретение материалов и т. д.) (ст. 346.16 НК РФ).