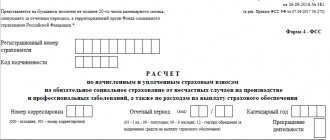

Форма отчета

Форма 4-фсс за 1 квартал 2021 состоит из титульного листа и таблиц, которые необходимо заполнять только при наличии в учете определенных показателей. Обязательными для всех работодателей являются заполнение титульного листа и таблиц 1, 3, 6, 7 и 10. Остальные таблицы 2, 3.1, 4, 4.1, 4.2, 4.3, 5, 8, 9 нужно заполнять, только если есть данные. В противном случае эти листы просто не нужно представлять в территориальный орган ФСС России. По общему требованию в одну графу или строку можно вписать только один показатель, если данных нет, то проставляется прочерк. Новый бланк 4-фсс в 2021 году скачать можно здесь

.

Кроме того, в статье приведен порядок заполнения 4 фсс.

4-ФСС в excel формате

Другие изменения

Остальные изменения, внесенные комментируемым приказом в форму 4-ФСС и порядок ее заполнения, не затрагивают большинство страхователей или носят технический характер. Отметим только одно из таких новшеств. Речь идет о порядке заполнения строк, в которых отражается списанная сумма задолженности страхователя перед ФСС (строка 17 таблицы 1 раздела I и строка 17 таблицы 7 раздела II). В прежней форме 4-ФСС в этих строках следовало указывать задолженность, списанную на основании нормативных правовых актов РФ. Теперь в эти строки нужно будет также вносить сумму долга, которую органы ФСС не могут взыскать по причине пропуска срока на взыскание. Данное обстоятельство должно быть подтверждено судебным актов, в том числе определением суда об отказе в восстановлении пропущенного срока подачи заявления о взыскании недоимки и задолженности по пеням (новые редакции п. 7.15 и п. 26.14 Порядка заполнения 4-ФСС).

Заполнение титульного листа

Новая форма 4 фсс имеет измененный титульный лист, в сравнении с предыдущей версией документа. Страхователи должны заполнить его целиком, за исключением подраздела «Заполняется работником территориального органа Фонда». В 4-ФСС за 1 квартал 2021 года необходимо заполнить только первые две ячейки в поле «Отчетный период (код)». Однако если работодатель обращался в Фонд социального страхования РФ с заявлением о выделении ему денежных средств на выплату страхового обеспечения в пользу работника, он должен также заполнить две последние ячейки в этом поле.

Образец заполнения титульного листа форма 4 фсс за 1 квартал 2016

Поскольку по социальным взносам отчетными периодами являются квартал, полугодие и девять месяцев, в расчете за 1 квартал 2016 года необходимо проставить код «03». Если организация находится в стадии ликвидации, то в поле «Прекращение деятельности» необходимо поставить код «Л». В противном случае заполнять это поле не нужно. Однако поле «Полное наименование» необходимо заполнить всем страхователем. В нем должно быть указано наименование организации так, как прописано в учредительных документах.

Кроме того, следует проставить все реквизиты организации (ИНН, КПП, ОГРН). При этом следует обратить внимание на то, что в поле «ИНН» все организации в первых 2 ячейках должны указать «00». В полях для указания адреса в новой форме 4фсс с 2021 года появилось поле “Район”. Его нужно указывать только в том случае, если он есть в учредительных документах организации.

Особое внимание следует уделить полю «Шифр плательщика». В нем нужно указать правильную категорию плательщика страховых взносов, которую можно найти в таблице из приложений № 1-3 к приказу ФСС России. Причем, в первых 3 ячейках поля заполняется шифр из приложения № 1, в следующих двух ячейках – из приложения № 2, а в последних ячейках — из приложения № 3. Ошибки могут привести к тому, что отчет не будет принят контролирующим органом.

В поле 4 фсс последняя редакция 2021 «Среднесписочная численность работников» нужно указать численность всех застрахованных сотрудников организации. Однако это не списочная численность сотрудников на момент составления отчета, а численность, рассчитанная в соответствии с ежегодными указаниями Росстата. Обратите внимание, что в поле, предназначенном для заполнения показателя «из них: «женщин», необходимо также указать среднесписочную (рассчитанную по форме) численность женщин, трудоустроенных в организации за отчетный период.

После того, как весь отчет будет заполнен, его страницы необходимо пронумеровать и поставить их количество в поле «Расчет представлен на»

Отчет 4-ФСС в 2021 году. Бланк. Образец

В текущем году работодатели (к ним также относят ИП и частные организации) сдают отчеты в Фонд социального страхования о соответствующих взносах на соцстрахование своих работников. Сюда входят начисленные и уже уплаченные взносы по временной нетрудоспособности, по беременности и родам, на травматизм. Для этого существует специальный бланк по форме 4-ФСС, который утвержден приказом №59 от 26.02.2015 г. В данной статье специалисты подскажут, как правильно составить отчет по этой форме, и рассмотрят актуальные в 2021 году вопросы, касающиеся бланка 4-ФСС.

22.01.2016

Какие могут быть отчеты для ФСС по форме 4-ФСС?

С этого года отчетная документация 4-ФСС, подлежащая предъявлению в соответствующий Фонд, имеет новые сроки сдачи – ФЗ, №406 от 01.12.2014 г., статьи №2 (пункт 2) и №6. Это зависит от того, в каком виде данная документация предоставляется: в электронном или обычном, распечатанном на бумажном листе. В зависимости от способа подачи отчета в ФСС зависит и предельный срок самой сдачи заполненного документа:

- бумага – по 20 число того месяца, который следует сразу же после отчетного;

- электронный вид – по 25 число.

Такие сроки установлены официально для всех на федеральном уровне, что подтверждается соответствующим законом №212-ФЗ от 24.07.2009 (статья №15, пункт 9). Согласно данным, взятым из этого закона, составлена следующая информационная таблица.

Таблица: сроки сдачи в 2021 году отчетной документации в ФСС

Отчетный период в 2021 году | Крайний срок сдачи отчетных документов | |

| на бумажном носителе | в электронном виде | |

| I квартал 2021 года | 20.04.2016 | 25.04.2016 |

| Полугодие 2021 года | 20.07.2016 | 27.07.2016 |

| 9 месяцев 2021 года | 20.10.2016 | 26.10.2016 |

| 2016 год | 20.01.2017 | 25.01.2017 года |

Заполняем бланк 4-ФСС: кто сдает этот отчет в бумажном виде, а кто – в электронном?

Как уже говорилось ранее, российские законы предусматривают сдачу отчетной документации в ФСС в двух видах: электронном и бумажном. Рассмотрим более подробно, для чего необходимы такие нюансы.

Электронный вид отчетности предназначен для тех ИП и организаций, у которых среднесписочная численность рабочих составляет более 25 человек (для давно работающих компаний – за прошлый 2015 год, для вновь образованных – за текущий 2021 год) – ФЗ, №188 от 28.06.2014 (статья №5, пункт 3, подпункт «в»). В данном случае бумажный вариант будет считаться нарушением официальных общепринятых правил. Такой отчет, распечатанный на бумаге, конечно же, примут в ФСС, но за нарушение придется заплатить денежный штраф в размере 200 рублей – ФЗ, закон №212, статья №46, пункт 2.

Необходимые таблицы для заполнения бланка 4-ФСС в 2016 году (в случае отсутствия деятельности)

Многие предприниматели, работающие по УСН, не ведут трудовой деятельности, поэтому не производят отчислений на своих рабочих в Фонд соцстраха. Что делать в данной ситуации: нужна ли процедура заполнения отчетных документов в ФСС в текущем году, с последующей сдачей в соответствующие органы? Специалисты отвечают: да, нужно данную документацию и заполнять, и сдавать. С единственной разницей – этот отчет будет нулевым. Эта процедура необходима, для информирования ФСС, что деятельность данной организации или ИП фактически не ведется. Для этого следует заполнить в бланке 4-ФСС только обязательные сведения, согласно официально утвержденному на государственном уровне Порядку – приказ №107н Минтруда от 19.03.2013 г., пункт 2. При отсутствии дополнительных сведений в стандартном бланке нужно ставить прочерки.

К такому «нулевому» отчету можно приложить письменное пояснение о том, что деятельность в отчетном периоде не производилась, заработная плата рабочим не начислялась, взносы в Фонд соцстраха на рабочих не отчислялись. Но это письменное пояснение не является обязательным, так как при возникновении необходимости специалисты данного Фонда сами запросят соответствующие данные.

Разделы для обязательного заполнения бланка 4-ФСС в 2016 году (при отсутствии деятельности)

Рассмотрим все разделы данного бланка, которые должны быть обязательно заполненными руководителями организаций и ИП в случае фактического отсутствия деятельности.

I раздел «Расчет по начисленным, уплаченным страховым взносам на обязательное страхование на случай временной и в связи с материнством и произведенными расходами» — графы1, 3.

II раздел: «Расчет по начисленным, уплаченным страховым взносам на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения» — графы 6, 7, 10.

Все оставшиеся графы в бланке формы 4-ФСС следует заполнять в тех случаях, когда необходимые сведения имеются в наличии. При отсутствии таких данных графы разделов таблицы не заполняют, так как в фонд их не сдают.

Правила сдачи бланка формы 4-ФСС в вопросах и ответах

1. Кто сдает данный отчет в Фонд соцстраха?

— Данный отчет по форме 4-ФСС обязаны сдавать в Фонд соцстраха все российские работодатели (к ним относятся и предприниматели, и организации), что отражено в ФЗ, закон №212 от 24.07.2009 г. (статья №15, пункт 9, часть 9).

2. Кто сдает заполненный бланк отчета 4-ФСС в электронном виде?

— Электронная форма отчета в Фонд соцстраха бланка 4-ФСС предназначена для тех работодателей, которые:

в прошедшем 2015 году имели среднесписочную численность рабочих свыше 25;

были зарегистрированы в прошлом году с численностью рабочих свыше 25 и получившие от них доход.

Остальные категории работодателей определяются самостоятельно – бумажная форма отчетного документа или электронная.

3. Какие сроки сдачи данного отчетного документа по форме 4-ФСС предусмотрены за прошедший 2015 год?

— Для бумажного варианта формы отчета 4-ФСС за прошедший 2015 год крайний срок сдачи до 20.01.2016 года, а для электронного варианта – до 25.01.2016 (ФЗ, закон №212, статья 15, пункт 2, часть 9).

4. Следует ли отчитываться тому работодателю, который в 2015 году не производил начисление заработной платы и не выдавал денежные суммы рабочим?

— Отчет по форме 4-ФСС в Фонд соцстрахования является обязательным и в тех случаях, когда в прошедшем 2015 году работодатели не начисляли своим рабочим заработную плату и не выплачивали им ее.

5. Существует ли ответственность для работодателя при опоздании со сдачей отчетов по форме 4-ФСС?

— В случае предоставления работодателем данного отчета после крайнего срока сдачи, предусмотрены следующие штрафные санкции:

- за каждый полный или неполный месяц просрочки сдачи отчета денежный штраф взимается с работодателя в размере 5% от общей суммы взносов, которые начислялись за октябрь, ноябрь, декабрь;

- минимальная денежная выплата штрафной санкции в случае задержания сдачи отчета – 1 тысяча рублей;

- максимальная – 30% от размера общей суммы взносов за 3 последних месяца прошедшего отчетного периода.

Эти сведения о штрафных санкциях прописаны в ФЗ – закон №212, статья №46, часть 1.

6. Какая сумма штрафной санкции предусмотрена на законодательном уровне для работодателя, задержавшего «нулевой» отчет по форме 4-ФСС?

— При опоздании со сдачей «нулевого» отчета по форме 4-ФСС работодатель должен уплатить денежный штраф в размере 1 тысячи рублей – письмо №17-4/ООГ-817 Минтруда от 29.09.2014.

7. Возможен ли денежный штраф с работодателя, сдавшего отчеты по форме 4-ФСС не в электронном, а в бумажном виде?

— Да, за неправильно выбранный вид отчета по форме 4-ФСС для сдачи в Фонд соцстрахования предусмотрена штрафная санкция в размере двухсот рублей – ФЗ, закон №212, статья №46, часть 2.

8. Входит ли в обязанности работодателя заполнение специального отчета по форме 4-ФСС, если у него трудятся рабочие особого подразделения?

— Подобные специальные отчеты по рабочим сдают те работодатели обособленных подразделений, имеющие свой баланс, расчетный счет в банке и начисляющие заработную плату своим сотрудникам – ФЗ, Закон №212, статья №15, часть 11. Но при наличии у работодателя обычного обособленного подразделения (например, торговой точки, офиса, склада) без своего баланса, банковского расчетного счета, заполнение бланка производится единожды по взносам с выплат всем рабочим. Этот отчет должен быть сдан в местное отделение Фонда соцстрахования по месту регистрации головной организации.

Правила заполнения бланка формы 4-ФСС в вопросах и ответах

1. Какая форма отчета 4-ФСС должна быть за прошедший 2015 год?

— Отчет по форме 4-ФСС заполняется в соответствии с приказом №59 Фонда соцстрахования от 26.02.2015 г. (окончательная редакция 20.07.2015 г). Это совпадает с формой заполнения данного бланка за прошедшие 9 месяцев того же года. Что касается 1 квартала текущего 2016 года, отчет будет производиться уже по нововведенной форме (проект приказа размещен regulation.gov.ru).

2. Какие графы бланка 4-ФСС заполняют российские работодатели в обязательном порядке?

— Обязательными для заполнения работодателей являются:

- титульный лист;

- разделы I, II;

- графы 1,3,6,7,10.

В этих графах должны отражаться такие правдивые сведения:

- общая сумма взносов в ФСС по временной нетрудоспособности и травматизму;

- база для начисления перечисленных взносов;

- данные о специальной оценке и ее аттестационных результатах;

- данные об обязательных медицинских осмотрах рабочих.

Остальные графы разделов заполняют в случае, когда работодатели имеют необходимые сведения. Так, предприниматели, работающие по УСН и применяющие сниженные тарифы, вносят данные в графу 4.1, а те, у которых работают временно пребывающие в России иностранцы – графу 3.1.

3. Можно ли ознакомиться с заполненным образцом бланка формы 4-ФСС?

— Примеры заполнения бланка 4-ФСС размещены на сайте «Упрощенка». Для его просмотра нужно зайти в раздел «Формы» и в поиске набрать «Пример заполнения формы 4-ФСС».

4. Заполнение титульного листа: проставление шифра страхователя.

— Шифр страхователя должен указываться в первых трех клетках одноименного поля:

- «071» – при использовании обычного тарифа;

- «121» – пониженные тарифы, установленные для УСН – ФЗ, закон №212, статья №58, пункт 8, часть 1;

- «151» – пониженные тарифы, рассчитанные специально для некоммерческих организаций, работающих по УСН – ФЗ, закон №212, статья №58, пункт 11, часть 1;

- «161» – тарифы для благотворительных организаций, работающих по УСН – ФЗ, закон №212, статья №58, пункт 12, часть 1.

В следующих двух клеточках (4 и 5), записывают «01» – при работе на УСН. В 6 и 7 проставляется два нуля – «00».

Таким образом, при работе предпринимателя по УСН с пониженной тарификацией шифр будет «1210100».

5. Заполнение титульного листа: численность рабочих.

— При отчете за организацию показатель графы «Численность работников» заполняется следующим образом:

- вычисляется среднесписочная численность рабочих за прошедший 2015 год (порядок расчетов предусмотрен специально для статистических форм);

- к полученному числу прибавляют количество тех рабочих, которые находились в декрете или в отпуске по уходу за детьми на 01.01.2016 г.

Для ИП в данной графе следует указать количество всех рабочих, которым в отчетном году выдавалась заработная плата.

6. Заполнение титульного листа: численность женщин.

— При внесении сведений о численности рабочих, отдельно записывается число сотрудниц, находящихся в декрете или отпуске по уходу за детьми до 3-х лет (на 01.01.2016 г.).

7. Заполнение раздела I: указываем ОКВЭД в случае нескольких видов деятельности.

— При использовании пониженных тарифов по страховым выплатам заполняются сведения про ОКВЭД – ФЗ, закон №212, статья №58, пункты 8 или 11 (часть 1). Данный код записывается перед заполнением первого раздела. Он должен соответствовать виду основной деятельности, который входит в список льготных (при этом следует учитывать, что к основной деятельности относят ту, в результате которой получают наибольшую прибыль, облагаемую УСН).

8. Заполнение раздела I: показатели в графе 1 «На начало отчетного периода».

— При заполнении отчета за полный год, в данных строчках графы 1 нужно указывать сведения актуальные на 01.10.2015 г., совпадающие с данными в графе 3 подобного отчета за 9 месяцев прошедшего года.

9. Заполнение раздела I: реквизиты платежных поручений, записываемые в 16 строке (в случае многоразовых перечислений за один месяц).

— В данной строке – 16, следует указывать стандартные реквизиты всех платежных поручений, согласно которым производились денежные отчисления работодателей за своих рабочих в Фонд соцстрахования в период с октября по декабрь 2015 года. Основным моментом заполнения шестнадцатой строки является правильность отображения общей денежной суммы всех внесенных отчислений в ФСС за каждый месяц, последний квартал и целый год. При этом, если все реквизиты не помещаются, то записываются некоторые из них.

10. Заполнение раздела I: фиксирование больничных пособий за декабрь 2015 года (при их выплате в январе 2021 года).

— Данная запись необходимых сведений о больничных выплатах в 2015 году производится в пятнадцатой строке. Сюда вносят следующие суммы:

- больничных пособий, выплаченных в этом году;

- выданные в прошлых годах.

Сведения о суммах пособий за декабрь 2015 года фиксируют в отчет для ФСС за 1 квартал текущего года.

11. Заполнение раздела I: проверка правильности расчетов сумм задолженности по взносам на начало и конец отчетного года (строки 1,9,12,18).

— Для проверки расчетов необходимо сравнить данные формы 4-ФСС и аналогичные сведения, взятые из бухгалтерских счетов (на начало и конец отчетного года). При обнаружении задолженности по взносам перед ФСС, цифры в строках 1 и 19 будут соответствовать остатку по кредиту счета 69 субсчета «Расчеты с ФСС по взносам на страхование на случай временной нетрудоспособности и в связи с материнством». При обратной ситуации, суммы в строках 9 и 12 совпадают с остатками по дебету этого же субсчета.

12. Заполнение раздела II: указываем дни выплат денежных пособий по временной нетрудоспособности.

— В третей графе данного раздела таблицы формы 4-ФСС следует проставить только те дни, которые оплачиваются самим Фондом соцстрахования – это первые три дня, когда рабочий находится на больничном. Дни, оплаченные работодателем, в данной графе не указываются.

13. Заполнение раздела II: совпадение показателей первых двух разделов таблицы бланка 4-ФСС.

— Совпадать должна цифра общей суммы расходов, которые оплачивал Фонд соцстрахования за весь 2015 год: в разделе II графа 4 строка 15 и в разделе I строка 15.

14. Заполнение раздела III «Расчет базы для начисления страховых взносов»: отражение компенсационной суммы в 50 рублей, выплачиваемой сотрудницам, которые пребывают в отпуске по уходу за ребенком (до трех летнего возраста).

— В этом разделе фиксируются только выплаты, совершенные согласно трудовому договору – ФЗ, закон №212, статья №7, часть 1. Названная компенсационная выплата в размере 50 рублей трудовыми договорами не предусматривается – Указ №1110 Президента России от 30.05.1994 г. В связи с этим данную сумму нельзя относить к объекту обложения взносами, потому и надобность в ее указывании в данном разделе отпадает – письмо №1239-19 Минздравсоцразвития от 19.05.2010 г.

15. Заполнение раздела III: выплаты, начисленные по гражданско-правовым договорам.

— Цифры, которые соответствуют суммам выплат по гражданско-правовым договорам, должны прописываться в строке 1 и в строке 2 (так как взносы в ФСС на эти выплаты не начисляются) – ФЗ, закон №212, статья №9, пункт 2, часть 3.

16. Заполнение раздела III: вносим в 8 строку выплаты в пользу временно пребывающих в России граждан Киргизии.

— В случае, когда работодатель выплачивал заработную плату рабочим, которые являлись гражданами Киргизии и временно пребывали на территории нашего государства, до 12.08.2015 года, то цифра общей суммы таковых выплат записывается в 8 строке, а данные рабочих-киргизов – в разделе 3.1. Более поздние суммы выплат заработных плат, которые совершались после 12.08.2015 г., в 8 строке не записываются и не вносятся в раздел 3.1. Это связано с присоединением Киргизии к Евразийскому экономическому союзу – Протокол от 08.05.2015, Договор о ЕАЭС от 29.05.2014.

17. Заполняем раздел 4.1 «Расчет соответствий условий на право применения пониженного тарифа страховых взносов…»: кто заполняет данный раздел?

— Тот работодатель, который использует пониженные тарифы по УСН, обязан заполнять раздел 4.1 бланка формы 4-ФСС – ФЗ, закон №212, статья №58, пункт 8, часть 1.

18. Заполняем раздел 4.1: какие фиксируем доходы в строках 1 и 2?

— В строке 1 данного раздела фиксируют только те доходы, которые включаются в налоговую базу при работе по УСН – НК, статья №346.15. Это итоговая сумма всей прибыли, взятая из Книги учета доходов и расходов. В строке 2 – поступления, относящиеся к основному виду деятельности работодателя.

Как правильно произвести в 2021 году расчеты доли доходов от основного вида деятельности для заполнения формы 4-ФСС?

Работодатели, работающие по УСН и занимающиеся льготными видами деятельности, которые указаны в ФЗ (закон № 212, статья №58, пункт 1, подпункт 8), не выплачивают следующие страховые отчисления в ФСС:

- на случай временной нетрудоспособности рабочего;

- в связи с материнством сотрудницы.

Это связано с «нулевой» ставкой страховых взносов, установленной самим Фондом – ФЗ, закон №212, статья №58, пункт 3.4. Это могут быть льготники из строительной сферы, транспортники, из области образования и т. д. Но и на них возможность воспользоваться подобными льготами распространяется, если доля их прибыли по основному виду деятельности за отчетный период будет больше 70% от общего объема – ФЗ, закон№212, статья №58, пункт 1.4. Согласно правилам Порядка (пункт 19) расчет этой доли производится в бланке формы 4-ФСС в разделе 4.3.

Как это сделать правильно? Следуйте несложной инструкции:

1. Определите всю прибыль за отчетный период по сведениям из налогового учета при УСН:

- общая сумма за необходимый период из графы «Доходы» учетной Книги доходов и расходов записывается в таблицу 4.3 – строка 1;

- выделите все поступления, которые относятся к основному виду деятельности предприятия и запишите их в 2 строку;

- найдите частное двух этих чисел;

- полученную цифру умножьте на 100%.

2. При доле свыше 70% пониженный тариф учитывается – ФЗ, закон 212, статьи №8 (пункт 3) и №58 (пункт 1.4).

3. При получении доли менее 70% расчет составляется, учитывая обычный тариф – 2,9%.

Даже если в предыдущие отчетные периоды работодатели оплачивали страховые отчисления с использованием льгот, то они должны быть пересчитаны в пользу повышения – письмо №17-4/В-295 Минтруда от 02.07.2014 г.

2016: пример заполнения бланка формы 4-ФСС, при появлении права на льготный тариф взносов 0% (по итогам полугодия)

Например, некая строительная , работающая с УСН, по итогам первого квартала этого года не имеет доходов, получаемых от основного вида деятельности. Остальные денежные поступления составляют 2 миллиона 500 тысяч рублей. Значит, «Лето» согласно итогам 1 квартала не может использовать льготный тариф, а должна отчислять страховые выплаты по общему тарифу – 2,9%. При этом общая сумма таких отчислений составляет 23 тысячи 200 рублей. Во 2 квартале текущего года «Лето» зафиксировало прибыль от основного вида деятельности – 10 миллионов рублей.

Расчеты:

- доля доходов от основной деятельности за первые полгода: 10000000:(10000000+2500000)*100%=80% — записывается в разделе 4.3 (строка 3);

- так как это выше установленного предела в 70%, то ООО «Лето» может использовать «нулевой» тариф, что отражается в разделе I строке 2 как «0 руб.»;

- переплата в 23 тысячи 200 рублей фиксируется в разделе I – строки 9 и 11;

- в разделе 4.3 в строке 1 – 12 миллионов 500 тысяч рублей, в строке 2 – 10 миллионов рублей, в строке 3 – 80%.

Разместить:

Комментарии

Заполнение таблицы 1

В поле «Код по ОКВЭД» необходимо указать код страхователя в соответствии с Общероссийским классификатором видов экономической деятельности только в том случае, если организация, сдающая расчет, применяет в соответствии со статьей 58 Федерального закона от 24.07.2009 г. № 212-ФЗ пониженный тариф страховых взносов.

В этой таблице новой формы 4 фсс с 2021 года следует указать все взаиморасчеты с ФСС России. В том числе, сумму задолженности у организации по страховым взносам по состоянию на 1 января 2021 года. Чтобы проверить этот показатель, его нужно сравнить с данными из строки 19 раздела 1 расчета за 2015 год. Он не изменяется в течение всего календарного года.

Обязательно следует указать сумму страховых взносов, которая была начислена в отчетном периоде и подлежит уплате в Фонд. Необходимо обязательно детализировать эту сумму по месяцам — в 1 квартале это будет январь, февраль и март. Как показано в образце бланка 4 фсс за 1 квартал 2021.

Сумму взносов, доначисленную организации специалистами ФСС РФ по результатам камеральных и выездных проверок также следует указать в столбце обязательств страхователя. При условии, что это было в отчетном периоде. В противном случае нужно проставить прочерк. Кроме того, отражается сумма доначисленных взносов за прошлые отчетные периоды и сумма расходов организации на социальное страхование, которая не была принята соцстрахом к зачету.

В шестой строке таблицы 1 формы 4 фсс за 1 квартал 2016 указываем сумму денег, которые были получены компанией из Фонда социального страхования РФ и направлены на оплату социальных пособий работникам. Отдельно отражается сумма средств, которые вернулись организации из Фонда, как излишне уплаченные. В строке 8 приводится сумма строк 1-7, она является контрольной. Организация обязательно отражает в отчете сумму всех перечисленных ей страховых взносов. Их необходимо детализировать, указав все номера и даты платежек, которыми они были перечислены за три месяца квартала.

Ниже отражается задолженность Фонда перед страхователем на конец отчетного периода. Значит, в расчете форме 4фсс за 1 квартал 2021 года следует указать сумму задолженности по состоянию на 31 марта 2021 года. Сумма задолженности соцстраха также должна быть отражена по состоянию на 1 января 2021 года. При этом проверочными строками будут являться строки 9-11 из формы 4 фсс 2015, бланк скачать бесплатно которой можно на официальном сайте ФСС РФ. Отдельно выделяется сумма недоимки, которую списал с организации соцстрах. В строке 18 отражают сумму показателей строк 12, 15- 17, для контроля. Ниже следует указать сумму задолженности организации перед фондом на конец отчетного периода, то есть на 31 марта 2021 года.

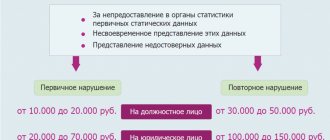

Штрафы за несвоевременную сдачу формы 4-ФСС

За несвоевременное представление формы 4-ФСС страхователь может быть оштрафован сразу по двум основаниям:

- за нарушение срока сдачи отчетности по взносам на случай временной нетрудоспособности и в связи с материнством (ст. 46 Закона № 212-ФЗ);

- за опоздание с отчетностью по взносам на «травматизм» (ст. 19 Федерального закона от 24.07.98 № 125-ФЗ).

С 2021 года сумма штрафа по каждому из этих оснований составляет 5 процентов от суммы взносов, начисленных к уплате за последние три месяца отчетного (расчетного) периода. Данный штраф рассчитывается за каждый полный или неполный месяц просрочки. При этом общая сумма штрафа (по каждому основанию) за весь период опоздания не должна превышать 30 процентов от указанной суммы взносов, но не может быть менее 1 000 рублей (подробнее о расчете штрафов см. «Страховые взносы «на травматизм»: что изменилось с 2021 года» и «Минтруд: штраф за непредставление формы 4-ФСС рассчитывается исходя из суммы взносов, уменьшенных на сумму выплаченных пособий»).

Кроме этого, за просрочку подачи расчета 4-ФСС суд может оштрафовать должностных лиц страхователя (например, директора организации или главного бухгалтера) на сумму от 300 до 500 рублей (ч. 2 ст. 15.33, ч. 1 ст. 23.1 КоАП РФ).

Заполнение таблицы 2

В данном разделе бланка 4 фсс за 1 квартал 2021 необходимо указать все сведения о расходах организации в отчетном периоде, произведенных на цели обязательного социального страхования. Сперва следует указать количество дней, оплаченных работникам за нахождение на больничном листе, а также число осуществленных выплат по временной нетрудоспособности работников и количество оплаченных пособий.

В строке 1 формы 4 фсс за 1 квартал 2021 следует указать число случаев назначения пособий по временной нетрудоспособности и их сумму, которая была выплачена за счет средств ФСС РФ. Расходы на оплату пособий по больничным листам внешним совместителям отражаются отдельно ( данные по иностранным гражданам и лицам без гражданства в обоих случаях отражению в расчете не подлежат).

Суммы средств, зачтенные в счет страховых взносов, которые должны были быть перечислены в Фонд, отражаются нарастающим итогом. В поле 6 следует отдельно выделить сведения о социальных пособиях работников, которые оплачивает федеральный бюджет. В строке 16 нужно отразить сумму пособий, которые были начислены, но не были выплачены застрахованным гражданам. Как правило, это суммы пособий за последний календарный месяц квартала. В 4 фсс новой форме 2016 это март 2021 года. Обратите внимание, что нужно указывать только те пособия, срок выплаты по которым не был пропущен.

Заполнение формы 4-ФСС участниками пилотного проекта

В настоящее время в пилотном проекте по выплате пособий напрямую из ФСС участвуют 14 субъектов РФ (см. «Отчетность в ФСС за 9 месяцев 2015 года: как изменился порядок ее заполнения»). В этих регионах страхователи выплачивают пособия по временной нетрудоспособности только за первые три дня болезни. Оставшуюся часть больничного, а также другие пособия работникам перечисляют территориальные органы ФСС. Особенности заполнения расчета 4-ФСС страхователями, участвующими в пилотном проекте, установлены приказом ФСС России от 23.06.15 № 267 (далее — приказ № 267).

Заметим, что для страхователей из четырех субъектов РФ, которые присоединились к пилотному проекту с 1 июля 2015 года (республика Татарстан, Белгородская, Ростовская и Самарская области), в приказе № 267 предусмотрены отдельные положения. В частности, начиная с расчета за I квартал 2021 года, страхователи из этих регионов не должны заполнять таблицы 2 и 5 раздела I и таблицу 8 раздела II. В отчетности за 9 месяцев 2015 года и за 2015 год в этих таблицах следовало отражать расходы на выплату пособий по состоянию на 1 июля 2015 года.

Также обратите внимание, что с 1 июля 2021 года к пилотному проекту присоединятся еще шесть субъектов РФ: республика Мордовия, Брянская, Калининградская, Калужская, Липецкая и Ульяновская области (постановление правительства РФ от 19.12.15 № 1389). Однако до 1 июля 2021 года страхователи из данных субъектов РФ должны заполнять 4-ФСС в общем порядке.

Заполнение таблицы 3

Данный раздел формы 4 фсс за 1 квартал 2021 предназначен для отражения базы организации, облагаемой взносами на обязательное социальное страхование, в силу законодательства о социальном обеспечении.В строке 1 отражается сумма выплат, которые были начислены по доходам всех работников организации. Традиционно требуется детализация по месяцам отчетного квартала. Дальше отражаются выплаты в пользу работников, которые не облагаются страховыми взносами. Следующее поле (отмечено на картинке) заполняется только, если в отчетном периоде были выплаты, которые превысили предельный размер, подлежащий обложению страховыми взносами в соцстрах. В 2021 году такой предел выплат по базе в ФСС России составляет 718 тысяч рублей. В итоговой строке отчета 4 фсс 2016 должна быть указана фактическая база выплат для начисления страховых взносов. Она исчисляется как разность строк 1-3. Эти сведения также требуют детализации.

Дальше указывают суммы выплат, осуществленных по некоторым компаниям, ИП и сотрудникам. В частности, требуется указать:

- выплаты аптечных организаций;

- выплаты членам экипажей морских и речных судов (исключение — танкеры, предназначенные для хранения нефти в морских портах РФ);

- выплаты работникам индивидуальных предпринимателей, применяющих патентную систему налогообложения;

- выплаты, осуществленные российскими работодателями в пользу иностранных граждан и лиц без гражданства (исключение — высококвалифицированные специалисты из перечня Минтруда и граждане государств-членов ЕАЭС).

Кто должен отчитаться

Сдавать расчет по форме 4-ФСС обязаны все страхователи (организации и ИП), выплачивающие физическим лицам вознаграждения, облагаемые взносами на обязательное социальное страхование (п. 1 ч. 1 ст. 5, п. 2 ч. 9 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ).

При этом если организация в период с января по сентябрь 2016 года не производила никаких выплат в пользу физических лиц, то сдать расчет 4-ФСС за 9 месяцев 2021 года ей, все равно, нужно. Объясняется это тем, организации всегда являются страхователями. Данный статус «страхователя» присваивается им почти сразу после государственной регистрации. В этом статусе организации пребывают всегда, независимо от характера и наличия договоров с работниками (подп. 1 ч. 1 ст. 2.3 Федерального закона от 29.12.2006 № 255-ФЗ). Соответственно, даже если никаких выплат в пользу физлиц в отчетном периоде не было, нужно сдать хотя бы нулевой расчет 4-ФСС за 9 месяцев.

Не сдавать 4-ФСС за 9 месяцев могут лишь ИП без работников. Они не страхователями не признаются.

Заполнение таблицы 5

Форма 4 фсс 2021 содержит данные о таких пособиях, как:

- пособие по временной нетрудоспособности;пособие по беременности;

- ежемесячное пособие по уходу за ребенком ( с детализацией на 1,2,3 и последующих детей);

- оплата дополнительных выходных родителям детей-инвалидов;страховые взносы, начисленные на оплату таких дополнительных выходных.

Работодатели должны не только указать все суммы, но и детализировать их по категориям работников, выделив ликвидаторов аварий на Чернобыльской АЭС, работников ПО “Маяк” и Семипалатинского полигона.

В 4фсс последняя редакция 2021 необходимо показать базу, тарифные ставки и взаиморасчеты с Фондом по страховым взносам на травматизм. Все без исключения страхователи должны проставить в данном разделе код ОКВЭД. Размер тарифной ставки по страховым взносам на травматизм и профессиональные заболевания зависит от класса профессионального риска, который присваивается каждому работодателю. Он зависит от вида экономической деятельности организации, поэтому работодатели, которые осуществляют деятельность сразу в нескольких сферах, могут иметь сразу несколько классов профессионального риска. Их все необходимо указать в расчете. Поэтому данный раздел заполняется столько раз, сколько существует классов, присвоенных работодателю.

В новой форме 4 фсс следует указывать среднесписочную численность работающих в организации инвалидов, а также численность сотрудников, которые заняты на работах с вредными или опасными производственными факторами.

Изменения в разделе I

В разделе I формы 4-ФСС отражаются показатели, необходимые для расчета страховых взносов на случай временной нетрудоспособности и в связи с материнством, а также сами суммы больничных, «детских» пособий и других выплат. Рассмотрим основные новшества, которые внесены в таблицы 2 и 5 этого раздела.

Таблица 2

В таблице 2 раздела I указываются, в том числе, расходы на выплату пособий по временной нетрудоспособности и в связи с материнством.

В этой таблице изменилось наименование показателя строки 3. Напомним, что в данной строке приводится информация о больничных пособиях, выплаченных иностранцам, которые временно пребывают в РФ. В новой форме 4-ФСС название строки 3 дополнено фразой: «кроме лиц, являющихся гражданами государств — членов ЕАЭС». Соответственно, по данной строке не нужно показывать пособия по временной нетрудоспособности, выплаченные гражданам из стран Евразийского экономического союза.

Напомним, что в ЕАЭС помимо Российской Федерации входят республики Беларусь, Казахстан, Армения и Кыргызская республика. Граждане перечисленных государств имеют право на социальное обеспечение на тех же условиях, что и граждане РФ (п. 3 ст. 98 договора о ЕАЭС). А социальное обеспечение включает в себя, в том числе, страхование на случай временной нетрудоспособности (абз. 9 п. 5 ст. 96 Договора о ЕАЭС). В связи с этим гражданам государств, входящих в ЕАЭС, которые работают в РФ по трудовым договорам, пособие по болезни следует выплачивать по российскому законодательству. Перечисленные им пособия нужно отражать по строке 1 таблицы 2 (то есть вместе с пособиями, которые выплачены гражданам РФ).

Таблица 5

В таблице 5 раздела I показываются выплаты, производимые за счет средств федерального бюджета. Например, к ним относятся доплаты к больничным пособиям, начисленные бывшим военнослужащим, а также выплаты сверх установленных размеров пособий лицам, пострадавшим от радиации (в частности, на Чернобыльской АЭС, ПО «Маяк», Семипалатинском полигоне). Комментируемым приказом уточняется, что по графам 4, 7, 10 и 16 таблицы 5 нужно фиксировать количество оплаченных дней (а не количество выплаченных пособий). Что же касается строк 3-5 таблицы 5, то по ним, как и прежде, следует показывать количество выплат пособий по уходу за ребенком, если размер выплат превышает установленный законодательством РФ (п.22.2 Порядка заполнения 4-ФСС).

Кроме этого, из таблицы 5 исключена строка 6, в которой следовало указывать расходы на выплату социального пособия на погребение или возмещение стоимости гарантированного перечня услуг по погребению. Отметим также, что в графу 5 строки 14 таблицы 2 больше не нужно вписывать сумму расходов на эти цели, возмещенную за счет средств ФСС. Теперь страхователям достаточно заполнить графу 4 строки 14 таблицы 2, указав в ней, сколько всего средств было направлено на выплату пособия на погребение или возмещение стоимости услуг по погребению. Напомним, что работодатели выплачивают пособие на погребение:

- своим работникам — в случае смерти несовершеннолетних членов семьи;

- родственникам умершего работника или другим гражданам, которые оплатили расходы по его погребению (п. 1, 2 ст. 10 Федерального закона от 12.01.96 № 8-ФЗ). Работодатель, выплативший социальное пособие на погребение, возмещает соответствующие суммы за счет средств ФСС.

Заполнение таблицы 6

Порядок заполнения 4 фсс предполагает, что в данной таблице нужно проставить сумму выплат в пользу работников. Они отражаются нарастающим итогом с начала года. Отдельно указывается каждый из трех месяцев текущего отчетного периода. Далее следует указать суммы выплат, не облагаемых страховыми взносами на травматизм. Традиционно с детализацией. В строке 3 указывается разница между этими двумя показателями, что и будет базой для начисления страховых взносов. В строке 4 нужно выделить все выплаты, сделанные работникам-инвалидам.Размер страхового тарифа организации следует указать в строке 5. При наличии права на скидку, обязательно указывается ее процент. А надбавка к тарифу, соответственно, проставляется в строке 7, следующее поле укажет проверяющим на дату, когда эта надбавка была установлена. Итоговый тариф нужно указать с двумя знаками после запятой.

Заполнение раздела II

В раздел II формы 4-ФСС вносятся показатели, на основании которых рассчитываются страховые взносы на «травматизм», и отражаются расходы на выплату страхового обеспечения. В начале раздела II укажите списочную численность работающих инвалидов, а также работников, занятых на работах с вредными и (или) опасными производственными факторами. Также укажите код ОКВЭД.

Таблица 6

Эта таблица называется «Расчет базы для начисления страховых взносов». По строке 1 таблицы 6 укажите общую сумму выплат, облагаемых страховыми взносами с начала 2021 года, а также отдельно – за июль, август и сентябрь 2021 года. По строке 2 – выплаты, которые страховыми взносами не облагаются. По строке 3 – отразите налоговую базу. Она равна разнице между показателями строки 1 и строки 2. В графе 3 приведите показатели, рассчитанные нарастающим итогом с начала года (с января по сентябрь включительно). А в графах 4–6 – показатели за последние три месяца отчетного периода (за июль, август и сентябрь).

Таблица 6.1

Это новая таблица 4-ФСС. Её нужно заполнять только тем, кто временно сдает своих работников «в аренду». Страховые взносы с выплат этим сотрудникам начисляет именно работодатель, а не тот, кто берет сотрудников внаем. Если никого «в аренду» не сдаете, то и таблицу не заполняйте.

Таблица 7

Поясним заполнение некоторых строк таблицы 7:

- строка 1 – покажите задолженность перед ФСС России на начало 2016 года (если она была). Даже если она уже погашена ее нужно, все равно, отразить;

- строка 2 – выделите сумму начисленных страховых взносов на начало 2021 года и отдельно за июль, август и сентябрь 2016 года;

- строка 8 – укажите итоговую сумму. Она получается при сложении строки с 1 по 7;

- строка 16 – заполните страховые взносы, уплаченные в ФСС с разбивкой за июль, август и сентябрь.

- строка 18 укажите итоговую сумму (строки с 12 по 17, кроме 13 и 14).

- строка 19 – задолженность на 30 сентября 2021 года.

Таблица 8

Заполняйте таблицу 8 если за 9 месяцев 2021 года работникам выплачивались, в частности, больничные пособия в связи с производственными травмами и профзаболеваниями или имели место другие расходы по «травматизму». Перечень таких расходов приведен в пункте 1 статьи 8Федерального закона от 24.07.1998 № 125-ФЗ. В таблице указывайте расходы нарастающим итогом: с января по сентябрь включительно.

Таблица 9

Таблицу 9 раздела II формы 4-ФСС заполняйте, если в 2021 году у страхователя имели место несчастные случаи на производстве или были профзаболевания.

Таблица 10

Таблица 10 является обязательной в форме 4-ФСС. Ее должны заполнять все страхователи. Она заполняется на основании (п. п. 29.1, 29.2 Порядка):

- отчета о проведенной в организации специально оценки (аттестации) условий труда;

- медицинских книжек, заключений и других документов, выданных по результатам обязательных предварительных и периодических медосмотров работников.

Все данные в Таблице 10 указываются на 1 января 2021 года. Следовательно, таблица 10 расчета 4-ФСС за 9 месяцев будет точно такой же, как в 4-ФСС за I квартал и полугодие 2021 года. Но если организация зарегистрирована в 2021 году, то в таблице 10 проставьте прочерки (п. 2 Порядка).

Заполнение таблицы 4 форма 4фсс за 1 квартал 2021

Расчет 4 фсс последняя редакция образец заполнения которого приведен выше, может быть направлен в Фонд социального страхования в электронном виде. Электронный формат бланка 4 ФСС можно скачать бесплатно на официальном сайте Фонда. Также подготовить отчет по форму 4-ФСС можно в бухгалтерских программах.

Срок сдачи расчета за 1 квартал 2021 года в электронном виде — 25 апреля 2021 года.

Данная инструкция поможет заполнить расчет 4 ФСС за 1 квартал 2016 года с учетом всех изменений в законодательстве и рекомендаций соцстраха. На Петербургском правовом портале вы всегда сможете найти самые актуальные отчетные формы и нормативно правовые акты, их регулирующие.

Новый бланк 4-ФСС

Форма бланка 4-ФСС утверждена Приказом ФСС РФ от 26.02.2015 № 59. Именно его и нужно применять при заполнении 4-ФСС за 9 месяцев 2016 года. Однако Приказом ФСС РФ от 04.07.2016 № 260 в указанную форму 4-ФСС внесены изменения.

В обновленной форме 4-ФСС появилась новая таблица 6.1 «Сведения необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ». Эту таблицу должны заполнять страхователи, предоставляющие своих сотрудников «в аренду». См. «Новая форма 4-фсс с отчетности 9 месяцев 2021 года: что изменилось».

Вы можете новой формы 4-ФСС в формате Excel. См. «Бланк формы 4-СС с отчетности за 9 месяцев 2021 года».

Как заполнить 4-ФСС за 3 квартал 2021

Титульный лист.

Поле «Район» появилось в I квартале 2021 года. Это поле заполняют, если район указан в адресе регистрации. Остальные данные заполнить просто, это: субъект РФ, город, улицу, дом и номер офиса.

Поле «Среднесписочная численность работников». В нем нужно указать среднесписочную численность работающих сотрудников на 30 сентября 2021 года, включая тех, кто находится в ежегодном отпуске.

А вот тех, кто находится в отпуске по беременности и родам или в отпуске по уходу за ребенком, считать не нужно. Читайте Порядок заполнения 4-ФСС (п. 5.14 Порядка, утв. приказом № 59 в новой ред.).

Таблица 4.3

Таблицу 4.3 заполняют, в общем случае, ИП на патенте. В таблице перечислите сведения о выданных патентах, а также приведите данные по выплатам работникам с начала 2021 года и отдельно покажите выплаты за октябрь, ноябрь и декабрь 2021 года. При этом некоторым ИП заполнят эту таблицу не нужно. Это касается тех бизнесменов, которые:

- оказывают услуги общественного питания;

- занимаются розничной торговлей через торговые залы или торговые места;

- сдают в аренду недвижимость, принадлежащую им на праве собственности.

Таблица 5

Таблица 5 в составе расчета 4-ФСС за 4 квартал 2021 года предназначена для выплат, произведенных за счет федерального бюджета. Обратите внимание: не за счет ФСС, а именно за счет федерального бюджета. К таким выплатам можно отнести, к примеру, выплаты сверх установленных размеров пособий гражданам, пострадавшим от радиации (при авариях на Чернобыльской АЭС, ПО «Маяк», Семипалатинском полигоне и т. д.).