Счет 94: основная информация

Счет 94 позволяет обобщить суммы недостач и потери товаров, включая денежные ресурсы. Также с его помощью можно определить величину, которую в будущем необходимо идентифицировать как недостачу или потерю. Изначально вычисленные суммы не подлежат квалификации.

Недостача – это несоответствие между фактически имеющимися товарами и количеством ценностей, которые отражены в отчетных документах.

На практике недостача выявляется в результате следующих действий:

- инвентаризации;

- приемки товаров;

- проверки документации.

Счет 94 относится к категории активных счетов бухгалтерского учета. На нем обобщаются сведения о состоянии и изменении ценностей, находящихся во владении организации. Кроме того, счет 94 – синтетический. Информация на нем регистрируется в денежном эквиваленте.

Дебет и кредит счета 94

Дебет учитывает порчу имущества в зависимости от его категории:

- товары – по себестоимости;

- основные активы – по остаточной стоимости;

- частично непригодные товары – по сумме потерь.

Кредит отражает списание недостач в зависимости от их величины. Величина устанавливается заключенными договорами:

- допустимые потери в пределах нормы – засчитываются в счет учета материальных ценностей;

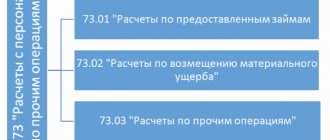

- выше установленных пределов при наличии вины конкретного лица – в счет 73;

- сверх допустимого значения и без виновного лица – в счет 91.

Кредит отражается в тех же размерах и величинах, что и дебет. Все, что отражает дебет счета 94, подлежит списанию.

Счет 94 «Недостачи и потери от порчи ценностей»

Если в процессе заготовления, хранения и продажи материальных и иных ценностей (включая денежные средства) будет выявлена недостача, то первоначально она отражается на счете 94 «Недостачи и потери от порчи ценностей». Данный счет предназначен для обобщения информации о суммах недостач материальных ценностей, выявленных в процессе их заготовления, хранения и реализации, независимо от того, подлежат они отнесению на счета учета затрат на производство или виновных лиц.

Обратите внимание, если в организации возникла недостача по причине стихийного бедствия (наводнения, урагана и тому подобное), то в этом случае недостача относится на счет 99 «Прибыли и убытки», как убытки отчетного года (некомпенсированные убытки от стихийных бедствий).

Посмотрим, как «работает» счет 94 «Недостачи и потери от порчи ценностей». По дебету данного счета отражаются суммы:

- по недостающим или полностью испорченным товарно-материальным ценностям — их фактическая себестоимость;

- по недостающим или полностью испорченным основным средствам — их остаточная стоимость (первоначальная стоимость за минусом суммы начисленной амортизации);

- по частично испорченным материальным ценностям — сумма определившихся потерь и тому подобное.

По недостачам и порче ценностей записи производятся по дебету счета 94 «Недостачи и потери от порчи ценностей» с кредита счетов учета названных ценностей. При этом используемая бухгалтерская проводка выглядит следующим образом: Дебет 94 «Недостачи и потери от порчи ценностей» Кредит 01 «Основные средства», Кредит 10 «Материалы», Кредит 41 «Товары», Кредит 43 «Готовая продукция», Кредит 50 «Касса». Если недостача выявляется при приемке товарно-материальных ценностей, поступивших от поставщиков, то сумму недостачи в пределах, предусмотренных договором, покупатель относит при постановке на учет данных товарно-материальных ценностей в дебет счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками», а сумму потерь сверх предусмотренных в договоре величин, в дебет счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям» с кредита счета 60 «Расчеты с поставщиками и подрядчиками». Если судебные инстанции отказывают во взыскании сумм потерь с поставщиков или транспортных организаций, то сумма данной недостачи, первоначально учтенная на счете 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям», списывается на счет 94 «Недостачи и потери от порчи ценностей». По кредиту счета 94 «Недостачи и потери от порчи ценностей» отражается списание: — недостач и порчи ценностей в пределах предусмотренных в договоре величин — на счета учета материальных ценностей (когда они выявлены при заготовлении) или в пределах норм естественной убыли — затрат на производство и расходов на продажу (когда они выявлены при хранении или продаже); — недостач ценностей сверх величин (норм) убыли, потерь от порчи — в дебет счета 73 «Расчеты с персоналом по прочим операциям»/субсчет «Расчеты по возмещению материального ущерба»; — недостач ценностей сверх величин (норм) убыли и потерь от порчи ценностей при отсутствии конкретных виновников, а также недостач товарно-материальных ценностей, во взыскании которых отказано судом вследствие необоснованности исков, — на счет 91.2 «Прочие расходы». По кредиту счета 94 «Недостачи и потери от порчи ценностей» отражаются суммы в размерах и величинах, принятых на учет по дебету указанного счета. При этом на счета учета затрат на производство (расходов на продажу) списываются недостающие или испорченные материальные ценности по их фактической себестоимости. При взыскании с виновных лиц стоимости недостающих ценностей разница между стоимостью недостающих ценностей, зачисленной на счет 73 «Расчеты с персоналом по прочим операциям», и их стоимостью, отраженной на счете 94 «Недостачи и потери от порчи ценностей», относится в кредит счета 98 «Доходы будущих периодов». По мере взыскания с виновного лица причитающейся с него суммы указанная разница списывается со счета 98 «Доходы будущих периодов» в корреспонденции со счетом 91 «Прочие доходы и расходы». Недостачи ценностей, выявленные в отчетном году, но относящиеся к прошлым отчетным периодам, признанные материально-ответственными лицами или на которые имеются решения суда о взыскании с виновных лиц, отражаются по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счета 98 «Доходы будущих периодов». Одновременно на эти суммы дебетуется счет 73 «Расчеты с персоналом по прочим операциям»/субсчет «Расчеты по возмещению материального ущерба» и кредитуется счет 94 «Недостачи и потери от порчи ценностей». По мере погашения задолженности кредитуется счет 91 «Прочие доходы и расходы» и дебетуется счет 98 «Доходы будущих периодов». Таким образом, на счете 94 «Недостачи и потери от порчи ценностей» собираются все потери и недостачи, выявленные:

- в ходе инвентаризации;

- при приемке ценностей от поставщиков (транспортных организаций);

Фактически счет 94 выполняет две основные функции:

- статистическую (отражает количество недостач на предприятии). На основании этой функции можно судить о работе администрации предприятия. Ведь там, где обеспечен должный учет и контроль, недостачи, как правило, случаются довольно редко;

- указывает на величину, которую необходимо квалифицировать как недостачу или потерю.

Выявив недостачу и отразив данную сумму первоначально на счете 94, организация должна ее классифицировать, то есть определить, является ли данная сумма именно недостачей. Если да, то администрация организации должна взыскать данную сумму с виновного лица. Если же данная сумма будет классифицирована как потеря от порчи ценностей, то в этом случае организация имеет право списать данную сумму на убытки. Как видим, данная функция счета 94 представляется достаточно важной, так как от «статуса» данных сумм, зависят правила их списания. Нужно отметить, что на практике, при выявлении расхождений между данными бухгалтерского учета и фактическим наличием ценностей, администрация организации зачастую пытается эту разность взыскать с виновных лиц, классифицируя ее как недостачу. Однако те, кого администрация считает виновным, не всегда с этим согласны, и, как правило, прилагают много усилий, чтобы доказать свою непричастность. Помните: никого нельзя сделать должником без его согласия! Иначе говоря, ответчик должен признать свою вину, только тогда у администрации появится право классифицировать эту разность как недостачу и тем самым создать дебиторскую задолженность работника. Взыскание сумм недостач с виновного лица в возмещение товарно-материальных ценностей, выявленных в результате инвентаризации, должно производиться в соответствии с Трудовым кодексом Российской Федерации (далее ТК РФ). Материальная ответственность за ущерб, причиненный организации при исполнении трудовых обязанностей, возлагается на работника при условии, что его вина доказана. Однако при этом необходимо помнить, что в соответствии со статьей 241 ТК РФ за причиненный ущерб работник несет материальную ответственность в пределах своего среднего месячного заработка, если иное не предусмотрено ТК РФ или иными федеральными законами.

Определяя размер причиненного ущерба, учитывается только прямой действительный ущерб, данное правило вытекает из статьи 238 ТК РФ, в соответствии, с которойработник обязан возместить работодателю причиненный ему прямой действительный ущерб. Неполученные доходы (упущенная выгода) взысканию с работника не подлежат. Под прямым действительным ущербом понимается реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если работодатель несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение или восстановление имущества. Работник несет материальную ответственность как за прямой действительный ущерб, непосредственно причиненный им работодателю, так и за ущерб, возникший у работодателя в результате возмещения им ущерба иным лицам.

Работник, по вине которого был причинен ущерб предприятию, может признать свою вину и возместить организации сумму причиненного ущерба, полностью или частично. Если сумма причиненного ущерба не превышает средний месячный заработок работника, взыскание производится на основании распоряжения руководителя организации.

Обратите внимание, распоряжение руководителя о взыскании должно быть сделано не позднее одного месяца со дня окончательного установления организацией размера причиненного ущерба.

Если месячный срок истек или работник не согласился добровольно возместить причиненный работодателю ущерб, а сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок, то организация должна обратиться в судебные органы. Если работодатель нарушит установленный порядок взыскания причиненного ущерба, работник может обжаловать действия администрации предприятия, обратившись в суд. При возмещении причиненного ущерба допускается возмещение последнего с рассрочкой платежа (такой пункт должен быть указан в трудовом договоре). В этом случае работник должен предоставить письменное обязательство о возмещении ущерба с указанием конкретных сроков платежей. В случае увольнения работника, который дал письменное обязательство о добровольном возмещении ущерба, но отказался возместить указанный ущерб, непогашенная задолженность взыскивается в судебном порядке. С согласия работодателя работник может передать ему для возмещения причиненного ущерба равноценное имущество или исправить поврежденное имущество. Возмещение ущерба производится независимо от привлечения работника к дисциплинарной, административной или уголовной ответственности за действия или бездействие, которыми причинен ущерб работодателю.

Проводки по счету 94

Типовые проводки используются по итогам проведенной инвентаризации. К числу проводок с дебетом счета 94 относятся:

| Кредит счета | Наименование операции |

| Списание остаточной стоимости основных средств | |

| Списание цены животных на животноводческих предприятиях | |

| Недостача оборудования | |

| Недостача вложений во внеоборотные активы | |

| Недостача материалов | |

| Фактическая цена утраченного товара |

Недостачи продукции на производстве отражаются следующими дебетовыми проводками:

| Кредит счета | Наименование операции |

| 20 | Недостача продукции, которая была выявлена в основном незавершенном производстве |

| 23 | Недостача продукции, которая была выявлена во вспомогательном незавершенном производстве |

| 29 | Недостача продукции, которая была выявлена в незавершенном обслуживающем производстве |

Корреспонденциями учитываются как естественная убыль ценностей, так и порча имущества при наличии вины материально ответственного лица. Более того, проводки позволяют учитывать потери и без вины конкретного лица.

Списание недостач в пределах норм естественной убыли

В результате естественных физико-химических процессов, таких, как выветривание, усушка, распыление, крошение, вымораживание, утечка, разлив (при перекачке и отпуске жидких товаров) и так далее, масса товара или продукции во время хранения может измениться.

Кроме того, товар может испортиться в процессе транспортировки или разгрузки по причине его естественной ломкости, нежности (фрукты) или других свойств. Принято считать, что перечисленные процессы приводят к естественной убыли товаров.

Под нормами естественной убыли следует понимать предельно допустимую величину безвозвратных потерь материалов, которые возникают при транспортировке и хранении товарно-материальных ценностей вследствие изменения физико-химических и биологических свойств материалов.

И для этих процессов государственными органами устанавливаются ее нормы, в пределах которых организация может списывать недостачу на издержки производства или обращения и учитывать при налогообложении

Нормы естественной убыли различаются в зависимости от параметров хранения: климатической зоны, условий и срока хранения. К условиям хранения относятся качество упаковки, температурный режим, качество помещений.

Существуют нормы для транспортировки различными видами транспорта и хранения непродовольственных товаров (нефтепродукты, легко испаряющиеся продукты химической промышленности, некоторые сыпучие грузы).

Как мы уже отметили, списание выявленных недостач товарно-материальных ценностей в пределах норм естественной убыли производится на издержки производства или обращения.

Обратите внимание!

Применение норм естественной убыли возможно только в том случае, если такие нормы утверждены нормативными актами соответствующих министерств и ведомств. Если такие нормы отсутствуют, вся недостача считается сверхнормативной и подлежит отнесению на виновных лиц в полном размере.

Суммы недостач, учтенные первоначально на счете 94 «Недостачи и потери от порчи ценностей», в пределах естественной убыли списываются по фактической себестоимости в дебет счетов учета затрат на производство (расходов на продажу), например, в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 29 «Обслуживающие производства и хозяйства», 44 «Расходы на продажу».

Рассмотрим сказанное на конкретном примере — аптечном учреждении. Для аптечных учреждений сегодня существуют нормы естественной убыли, утвержденные Приказом Минздрава России от 20 июля 2001 года №284 «Об утверждении норм естественной убыли лекарственных средств и изделий медицинского назначения в аптечных организациях независимо от организационно-правовой формы и формы собственности».

Пример.

Аптека «Здоровье» изготавливает лекарственные средства. В результате инвентаризации в производственном отделе аптеки была выявлена недостача этилового спирта — 200 мл на сумму 100 рублей, которая образовалась вследствие изготовления лекарственных средств по рецептам врачей.В соответствии с приложением 1 к Приказу Минздрава России от 20 июля 2001 года №284 «Об утверждении норм естественной убыли лекарственных средств и изделий медицинского назначения в аптечных организациях независимо от организационно-правовой формы и формы собственности» норма естественной убыли — 1,9% от реализованного количества спирта за межинвентаризационный период.

Чтобы определить, какое количество спирта подлежит списанию на издержки производства, бухгалтер аптечного учреждения должен составить бухгалтерскую справку, отразив в ней, какое количество спирта было использовано аптечным учреждением с момента предыдущей инвентаризации. Затем количество спирта, использованное в период между инвентаризациями, необходимо умножить на норму естественной убыли.

Предположим, что в период между инвентаризациями аптека «Здоровье» использовала 15 л этилового спирта, умножив их на норму, получим количество спирта, которое списывается на издержки производства и обращения: 15 л х 1,9% = 0,28 л. Исходя из данного расчета, недостача спирта (200 мл) может быть в полном объеме отнесена на издержки.

В бухгалтерском учете необходимо сделать следующую запись: Дебет 20 «Основное производство», Дебет 44 «Расходы на продажу» Кредит 94 «Недостачи и потери от порчи ценностей» — 100 рублей — недостача в пределах норм естественной убыли списана на издержки.

Окончание примера.

Обратите внимание!

Нормы естественной убыли очень важны для многих отраслей народного хозяйства, в особенности для торговли и общественного питания. Однако именно в отношении данных отраслей этот вопрос остается неурегулированным.

Приказом МВЭС России от 19 декабря 1997 года №631 «О нормах естественной убыли» было установлено действие определенных в нем норм с 1997 года.

Нормы были разработаны, всем организациям торговли независимо от форм собственности с 1 января 1997 года было предписано руководствоваться следующими нормами естественной убыли, приведенными в Приложении к этому приказу:

- Нормы естественной убыли продовольственных товаров в торговле, утвержденные Приказом Министерства торговли СССР от 2 апреля 1987 года №88 «Об утверждении норм естественной убыли продовольственных товаров в торговле и инструкций по их применению».

- Нормы естественной убыли свежих картофеля, овощей и плодов в розничной торговой сети, утвержденные Приказом Министерства торговли РСФСР от 22 февраля 1988 года №45 «Об утверждении норм естественной убыли свежих картофеля, овощей и плодов в городской и сельской розничной торговой сети и инструкции по их применению».

- Нормы естественной убыли свежих картофеля, овощей и плодов при длительном и кратковременном хранении на базах и складах разного типа, утвержденные Приказом Министерства торговли СССР от 26 марта 1980 года №75 «Об утверждении норм естественной убыли продовольственных товаров в торговле», — Приложения №№12 — 15.

- Нормы естественной убыли мяса и мясопродуктов при холодильной обработке и хранении на холодильниках (приложение №1, таблицы 3 — 7 к Приказу Минторга СССР от 27 декабря 1983 года №309 «Об утверждении норм естественной убыли мяса и мясопродуктов при холодильной обработке и хранении на распределительных холодильниках торговли»).

- Нормы естественной убыли колбас и копченостей при хранении их на холодильниках (приложения №1 и №2, таблица 10 к Приказу Минторга СССР от 27 декабря 1983 года №309 «Об утверждении норм естественной убыли мяса и мясопродуктов при холодильной обработке и хранении на распределительных холодильниках торговли»).

- Нормы естественной убыли импортных колбас при хранении на распределительных холодильниках (приложение №2 к Приказу Минторга РСФСР от 23 июля 1976 года №243).

- Нормы естественной убыли мороженого мяса птицы и кроликов при домораживании и хранении на холодильниках (приложения №1 и №2, таблицы 1 — 3 к Приказу Минторга СССР от 6 февраля 1991 года №13).

- Нормы естественной убыли мяса птицы и кроликов при холодильной обработке (Приказ Минмясомолпрома СССР от 31 декабря 1982 года №291 «Об утверждении норм усушки мяса и субпродуктов птицы и кроликов при холодильной обработке и хранении»).

- Нормы естественной убыли охлажденного мяса и субпродуктов при холодильной обработке и хранении на холодильниках (приложения №1 и №2, таблицы 1 — 3 к Приказу Минторга СССР от 18 августа 1988 года №150 «Об утверждении норм естественной убыли охлажденного мяса и субпродуктов при холодильной обработке и хранении на распределительных холодильниках торговли»).

- Нормы естественной убыли субпродуктов, замороженных в блоках, при хранении в камерах холодильников (утверждены Комитетом Российской Федерации по пищевой и перерабатывающей промышленности 29 июля 1993 года).

- Нормы потерь яиц при длительном хранении на распределительных холодильниках оптовой торговли городов Москвы и Ленинграда (приложения №1 и №2 к Письму Минторга РСФСР от 25 января 1988 года №1-733/62-28).

- Нормы естественной убыли мяса и неблочных субпродуктов в камерах Мосхладокомбината №12 — ныне АО «Торговый дом «Преображенский» (Приказ Минторга РСФСР от 2 октября 1961 года №594 «Об изменении норм естественной убыли мяса и субпродуктов при хранении в камерах на Московском холодильнике №12»).

- Нормы естественной убыли мяса и мясопродуктов при междугородных перевозках в авторефрижераторах (приложение №2 к Приказу Минторга РСФСР от 1 марта 1985 года №54 «О нормах естественной убыли и отходов продовольственных товаров в торговле»).

Нормы были утверждены:

- для продовольственных товаров в розничной сети государственной и кооперативной торговли;

- продовольственных товаров при хранении на складах и базах розничных и торговых организаций общественного питания;

- продовольственных товаров при хранении и отпуске на мелкооптовых базах, хранении и отпуске в кладовых предприятий общественного питания;

- сыров при хранении на распределительных холодильниках торговли;

- продовольственных товаров при транспортировании автомобильным и гужевым транспортом.

Однако Приказом Министерства экономического развития и торговли Российской Федерации от 17 января 2001 года №8 «О приостановлении действия Приказа МВЭС России от 19 декабря 1997 года №631 «О нормах естественной убыли» действие вышеназванного документа было приостановлено в связи с тем, что он не прошел государственную регистрацию.

Введение в силу главы 25 Налогового кодекса Российской Федерации (далее НК РФ) несколько изменило ситуацию и нельзя сказать, что к лучшему. В соответствии с подпунктом 2 пункта 7 статьи 254 главы 25 НК РФ к материальным расходам для целей налогообложения приравниваются потери от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством Российской Федерации.

Таким образом, нормы естественной убыли товарно-материальных ценностей при их реализации, хранении и транспортировке, утвержденные нормативными актами соответствующих министерств и ведомств и действующие до 1 января 2002 года в связи с введением в действие главы 25 НК РФ, признаны утратившими силу.

Следовательно, в соответствии с главой 25 НК РФ не относится к материальным расходам для целей налогообложения списание в пределах норм естественной убыли потерь от недостачи и (или) порчи товарно-материальных ценностей при их реализации на предприятиях торговли.

В настоящее время заинтересованными министерствами и ведомствами во главе с Министерством экономического развития и торговли Российской Федерации проводится работа по подготовке проекта постановления Правительства Российской Федерации, утверждающего порядок согласования, утверждения, пересмотра и применения норм естественной убыли в части потерь от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей по отраслям экономики.

Впредь до утверждения Правительством Российской Федерации порядка согласования, утверждения, пересмотра и применения норм естественной убыли в части потерь от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей по отраслям экономики расходы, связанные с потерями от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей в пределах норм естественной убыли, не могут быть приравнены к материальным затратам для целей налогообложения и должны списываться за счет расходов, не уменьшающих налогообложения прибыли.

Следует помнить, что списание потерь на издержки обращения при транспортировке и хранении товаров будет возможно лишь в случае утверждения новых норм естественной убыли.

Сумма товарных потерь вследствие естественной убыли при перевозках определяется исходя из массы товаров (нетто), принятых для перевозки, и норм естественной убыли. Естественная убыль не начисляется на товары, принимаемые и отпускаемые без перевеса по массе отправителя, без вскрытия тары, по товарам, реализованным транзитом, по штучным товарам и товарам, списанным в результате боя, лома, порчи.

Порядок утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей в соответствии со статьей 254 НК РФ установлен только 12 ноября 2002 года Постановлением Правительства Российской Федерации от 12 ноября 2002 года №814 «О порядке утверждения норм естественной убыли при хранении и транспортировке товарно-материальных ценностей». Причем, в пункте 5 этого Постановления федеральным органам исполнительной власти предложено утвердить эти нормы до 1 января 2003 года. Однако на сегодня нормы естественной убыли при хранении и транспортировке товарно-материальных ценностей так и не приняты.

Таким образом, в течение всего 2002 года, по мнению Минфина России и МНС России, в целях налогообложения все ранее утвержденные министерствами и ведомствами нормы естественной убыли не применяются. В целях бухгалтерского учета данные нормы использовать можно.

Получается, что норм естественной убыли, разработанных после 2001 года российскими профильными ведомствами, в настоящее время нет. Нет ясности и с возможностью применения норм естественной убыли, разработанными и принятыми в 1960-е и 1980-е годы. Исключением является Минздрав России, который Приказом от 20 июля 2001 года №284 «Об утверждении норм естественной убыли лекарственных средств и изделий медицинского назначения в аптечных организациях независимо от организационно-правовой формы и формы собственности» утвердил нормы естественной убыли лекарственных средств и изделий медицинского назначения в аптечных организациях независимо от их организационно-правовой формы и формы собственности.

Кроме этого в 2004 году Министерством промышленности, науки и технологий Российской Федерации, по согласованию с Министерством экономического развития и торговли Российской Федерации, утверждены:

- Нормы естественной убыли при хранении химической продукции (Приказ от 31 января 2004 года №22 «Об утверждении норм естественной убыли при хранении химической продукции»).

- Нормы естественной убыли массы грузов в металлургической промышленности при перевозках железнодорожным транспортом (Приказ от 25 февраля 2004 года №55 «Об утверждении норм естественной убыли», разработанные совместно с Министерством путей сообщения Российской Федерации).

Возникает вопрос: можно ли пользоваться перечисленными выше нормами естественной убыли?

По мнению большинства авторов, в бухгалтерском учете эти нормы применять можно. А вот применение нормы естественной убыли, действие которых на сегодняшний день приостановлено, для целей налогообложения — это вопрос спорный.

В бухгалтерском учете недостача товаров, выявленная в результате инвентаризации, отражается по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 41 «Товары» на сумму их фактической себестоимости.

В зависимости от источников возмещения, суммы потерь товаров, учтенные на счете 94 «Недостачи и потери от порчи ценностей», списываются в дебет различных счетов.

Согласно пункта 3 статьи 12 Закона №129-ФЗ потери товаров в пределах норм естественной убыли относятся на издержки обращения, а сверх этих норм — за счет виновных лиц.

Если виновные лица не установлены или суд отказал во взыскании с них убытков, то убытки списываются на финансовые результаты организации.

Списание потерь товаров в пределах норм естественной убыли отражается следующей записью:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 44 | 94 | Списывается стоимость недостающих товаров |

| 73, 76 | 94 | Списываются потери сверх норм естественной убыли |

| 91-2 | 94 | При отсутствии виновных лиц или отказе суда во взыскании убытков делается следующая запись |

Обратите Ваше внимание! Применяя нормы естественной убыли, необходимо помнить, что эти нормы являются предельными, то есть это максимальная величина потерь, которая может быть отнесена на издержки обращения.

Если выявленные в результате инвентаризации потери меньше этой предельной величины, то списывается именно фактическая величина потерь.

Нормы естественной убыли применяются только к тем товарам, которые были проданы за отчетный период, независимо от срока их хранения в магазине розничной торговли.

Обратите внимание!

В настоящее время вопрос о необходимости восстановления «входного» НДС, приходящегося на сумму недостачи, на нормативном уровне не урегулирован.

Представители налоговых органов в частных ответах на запросы налогоплательщиков придерживаются такой позиции: суммы НДС по недостающему товару подлежат восстановлению, если они ранее были предъявлены к вычету.

Если недостача взыскивается с виновных лиц, то суммы НДС также подлежат взысканию с виновных лиц. Этот вывод работники налоговой службы делают на основании пункта 2 статьи 171 НК РФ, который определяет, что вычетам подлежат суммы НДС по товарам, приобретенным для осуществления операций, признаваемых объектами налогообложения. В случае недостачи такое имущество уже не может быть использовано для осуществления облагаемых операций, поэтому НДС подлежит восстановлению.

Однако, ряд авторов позицию налоговой службы не считает бесспорной на том основании, что необходимость восстановления НДС при выявлении недостачи товаров, в том числе и в пределах естественной убыли, законодательством не установлена.

По общему правилу суммы НДС, предъявленные поставщиком покупателю товаров, подлежат вычету у покупателя по правилам статьи 172 НК РФ. Получив и оплатив товары, предназначенные для дальнейшей перепродажи, покупатель совершенно правомерно воспользовался своим правом на вычет НДС.

Права на вычет у покупателя нет, если в момент приобретения товаров имеют место случаи, перечисленные в пункте 2 статьи 170 НК РФ:

- приобретение (ввоз) товаров, используемых для операций, не подлежащих налогообложению (освобожденных от налогообложения);

- приобретение товаров для их реализации за пределами территории Российской Федерации;

- приобретение товаров организациями, не являющимися налогоплательщиками в соответствии с законодательством либо освобожденными

- от исполнения обязанностей налогоплательщика по исчислению и уплате НДС;

приобретение товаров для их дальнейшей передачи, если такая их передача не признается реализацией товаров в соответствии с пунктом 2 статьи 146 НК РФ.

В этих случаях, в соответствии с пунктом 3 статьи 170 НК РФ, суммы НДС, принятые к вычету по приобретенным товарам, подлежат восстановлению и уплате в бюджет.

Выбытие товаров в результате потерь при их реализации к вышеперечисленным случаям не относится. Других же случаев и оснований для восстановления сумм НДС налоговое законодательство не содержит.

Поэтому можно сделать вывод, что налоговое законодательство не обязывает налогоплательщиков восстанавливать «входной» НДС, который приходится на стоимость товарных потерь.

Но при этом нужно учитывать, что такой подход, скорее всего, приведет к спору с налоговым органом. Тогда свою правоту организации придется отстаивать в суде.

Следует отметить, что известны случаи, когда организации выигрывали иск в аналогичной ситуации. Например, ФАС Волго-Вятского округа в Постановлении от 23 мая 2003 года по делу №А31-2989/15, встал на сторону организации, сославшись на положения пункта 2 статьи 171 НК РФ.

Суд посчитал, что организация правомерно предъявила НДС к вычету по приобретенным для дальнейшей перепродажи товарам, которые впоследствии были утрачены.

Суд отказал ИМНС во взыскании с организации суммы НДС, приходящейся на утраченные (похищенные) товары, так как кроме пункта 2 статьи 171 НК РФ, других ограничений на применение вычетов в законодательстве нет.

Теперь о вопросе применения норм естественной убыли для целей налогообложения прибыли. Позиция налоговых органов в этом вопросе однозначна.

Она изложена в пункте 5.1 Методических рекомендаций по применению главы 25 «налог на прибыль организаций» части второй Налогового кодекса Российской Федерации, утвержденных Приказом МНС России от 20 декабря 2002 года №БГ-3-02/729 «Об утверждении Методических рекомендаций по применению главы 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации».

В соответствии с этим пунктом, потери можно учесть, только если утверждены нормы естественной убыли. Министерство финансов Российской Федерации своим Письмом от 6 ноября 2003 года №04-02-03/140 сообщает, что в соответствии с подпунктом 2 пункта 7 статьи 254 главы 25 «Налог на прибыль организаций» Налогового кодекса Российской Федерации с 1 января 2002 года к материальным расходам для целей налогообложения приравниваются потери от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством Российской Федерации.

Таким образом, нормы естественной убыли товарно-материальных ценностей при их реализации, хранении и транспортировке, утвержденные нормативными актами соответствующих министерств и ведомств и действовавшие до 1 января 2002 года, в связи с введением в действие главы 25 НК РФ не могут быть приравнены к материальным затратам для целей налогообложения прибыли и применяться при определении налоговой базы по налогу на прибыль.

Это означает, что из-за нерасторопности чиновников организации не могут применять нормы естественной убыли для уменьшения налога на прибыль.

Многие с этим положением не согласны и обращаются в суд. Известна арбитражная практика, когда суды встают на позицию организаций.

Так, например, в Постановлении ФАС Западно-Сибирского округа от 5 апреля 2004 года по делу №Ф04/1731-330/А46-2004 указывается, что несвоевременное утверждение органами власти новых норм естественной убыли не должно препятствовать применению налогоплательщиками статьи 254 НК РФ, если нормы естественной убыли, действовавшие до 1 января 2002 года, не были отменены.

Закрытие Счета 94

Счет 94 закрывается по кредиту с теми же величинами и значениями, которые предусмотрены дебетом. Списание зависит от фактической себестоимости товаров:

- основные издержки – дебет счета 20;

- вина работника – дебет счета 73;

- отсутствие виновника – дебет счета 91;

- форс-мажорные обстоятельства – дебет счета 99.

В Счет 94 не входят ценности, которые были испорчены в результате стихийных бедствий. Перед закрытием счета устанавливается недостача и выявляются причины, которые привели к несоответствию между фактическим количеством товаров и значениях в учетной документацией. Вычисленные суммы списываются либо на виновника, либо на саму организацию.