Поступление исполнительных документов

Исполнительный лист может поступить в организацию от судебного пристава (как правило, по почте) или от самого взыскателя (например, от бывшей жены сотрудника с требованием выплатить алименты). О поступлении исполнительного листа уведомите сотрудника. Сделать это надо под подпись (письмо Роструда от 19 декабря 2007 г. № 5204-6-0).

Если исполнительный лист пересылается по почте, то вместе с ним придет специальное уведомление. Его нужно вернуть судебному приставу (об этом сказано на обратной стороне уведомления). В уведомлении необходимо сделать отметку о получении исполнительного документа (входящий номер и дата), указать телефон организации, а также поставить подпись бухгалтера и печать организации. Это будет доказательством того, что организация получила исполнительный лист и начала удерживать указанные в нем суммы. Такие разъяснения содержатся в пункте I приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16.

Ситуация: как вести учет поступивших в организацию исполнительных документов?

Поступившие исполнительные документы регистрируйте в специальном журнале (п. I приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16).

Кроме того, исполнительные документы можно регистрировать и в журнале учета входящей корреспонденции. Такой вариант удобен, если в организацию приходит немного исполнительных документов.

Как проводить в 1с оплату судебным приставам

» » В этой статье юрист Алексей Князев отвечает на популярный вопрос: «?». К сожалению, периодически встречаются ситуации, когда организация выполняет работы, а заказчик с ней не рассчитывается.

В результате приходится обращаться в суд и принудительно взыскивать долги. В таком случае существуют некоторые особенности отражения данного факта хозяйственной деятельности в информационной системе 1С Бухгалтерия.

Обычной практикой делового оборота, действующими нормативными актами и вступившими в силу решениями судов различных инстанций установлено, что заказчик, если у него отсутствуют претензии к результатам работ, обязан их принять и оплатить в соответствии с положениями заключенного договора. В ситуации, когда заказчик нарушает свои обязательства, и не производит своевременной оплаты, в 1С Бухгалтерия 8.3 должна быть сформирована задолженность.

Причем ей присваивается статус сомнительной, а значит, требуется создание резерва по сомнительным долгам (предусмотрено нормативными документами Минфина РФ, регламентирующими осуществление учета в организациях).

Необходимо иметь в виду, что имеется разница между отражением факта создания описанного резерва в налоговом и бухгалтерском учете.

Когда осуществляется в 1С Бухгалтерия учет резерва по сомнительной задолженности, необходимо формировать следующие проводки:

- Дебет счета 91.2 – Кредит счета 63. Данной проводкой формируется непосредственно сам резерв и относится на прочие расходы предприятия.

После получения положительного судебного решения и взыскания долга через суд, в 1С Бухгалтерия 8.3 должны быть сформированы проводки следующего содержания:

- Дебет счета 51 – Кредит счета 62 – отражается погашение дебиторской задолженности заказчика (поступление средств на расчетный счет).

Документальное оформление удержаний

Организация может по собственному выбору:

- использовать унифицированные формы документов, если это утверждено руководителем организации в приказе по учетной политике;

- применять самостоятельно разработанные формы, утвержденные руководителем (при условии что в них содержатся все необходимые реквизиты, предусмотренные ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ).

Такой порядок следует из части 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и подтверждается письмом Роструда от 14 февраля 2013 г. № ПГ/1487-6-1.

Суммы, удержанные по исполнительным листам, отражайте:

– в графе «Удержано и зачтено» расчетно-платежной (платежной) ведомости формы № Т-49 (№ Т-51), если организация применяет унифицированные формы;

– в соответствующей графе расчетно-платежной (платежной) ведомости, если организация использует самостоятельно разработанные формы.

Сведения о взысканных суммах зафиксируйте в лицевом счете сотрудника (унифицированные формы № Т-54 или № Т-54а, либо самостоятельно разработанная форма). Укажите вид удержания, период, за который оно производится, сумму или процент взысканий, размер удержаний за месяц.

Перечисление удержаний

Удержанные суммы могут быть перечислены взыскателю по почте или на его расчетный счет (подп. 9 п. II приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16).

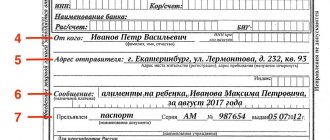

При отправке удержанной суммы по почте на оборотной стороне талона почтового перевода в разделе «Для письменного сообщения» укажите реквизиты исполнительного документа, вид удержаний и их размер. Например, запись может выглядеть так: «По исполнительному листу № 125/1 за март 2015 года взысканы алименты в размере 1/3 заработка А.С. Кондратьева. Сумма алиментов – 2160 руб.».

В случае если адрес лица, в пользу которого взыскиваются алименты, неизвестен, ФССП России рекомендует перечислять алименты по платежному поручению на расчетный счет структурного подразделения территориального органа ФССП России (подп. 9 п. II приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16).

С каких доходов можно удерживать суммы по исполнительному листу

Удержания по исполнительному листу возможны из:

- заработной платы, в т. ч. выплачиваемой в натуральной форме, аванса по зарплате, среднего заработка, сохраняемого на время командировки;

- премий, надбавок, в т.ч. за работу во вредных условиях;

- выплат за совместительство (как внутреннее, так и внешнее);

- оплаты времени простоя;

- отпускных, в т. ч. компенсацию за неиспользованный отпуск;

- пособий по временной нетрудоспособности;

- материальной помощи;

- других доходов, выплачиваемых работодателем работнику.

Удерживать деньги по исполнительному листу можно и из сумм, выплачиваемых по гражданско-правовому договору (например, за аренду личного имущества работника или за выполнение работ по договору подряда).

Почтовые расходы

Стоимость почтовых услуг можно удержать из дохода сотрудника (ст. 109 Семейного кодекса РФ).

Ситуация: как рассчитать максимальную сумму алиментов, которую можно удержать из дохода сотрудника, – с учетом затрат на пересылку почтой или без них?

Максимальную сумму алиментов, которую можно удержать из дохода сотрудника, рассчитывайте без учета расходов на пересылку. Ограничение по размерам распространяется только на сумму удержания, указанную в исполнительном документе (ст. 99 Закона от 2 октября 2007 г. № 229-ФЗ). Расходы на пересылку алиментов, предусмотренные статьей 109 Семейного кодекса РФ, в эту сумму не входят.

Они представляют собой не удержание, а дополнительные затраты, которые должен компенсировать сотрудник (ст. 109 Семейного кодекса РФ, ч. 3 ст. 98 Закона от 2 октября 2007 г. № 229-ФЗ, подп. 9 п. II приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16, письмо Роструда от 11 марта 2009 г. № 1147-ТЗ).

Пример удержания из дохода сотрудника почтовых расходов на перевод алиментов

Организация по исполнительному листу удерживает со специалиста А.С. Кондратьева алименты на содержание двоих несовершеннолетних детей. Размер удержаний – 1/3 заработка сотрудника за месяц.

Алименты переводят получателю по почте. Размер почтового сбора составляет 3 процента от суммы перевода.

За отчетный месяц сотруднику начислена зарплата в сумме 32 000 руб. С нее удержан НДФЛ – 4160 руб. (32 000 руб. × 13%).

Алименты взыскиваются с Кондратьева в размере 9280 руб. ((32 000 руб. – 4160 руб.) × 1/3).

Сумма к удержанию по алиментным обязательствам (включая расходы на почтовый перевод) составляет: 9280 руб. + 9280 руб. × 3% = 9558 руб.

Общая сумма удержаний равна: 4160 руб. + 9558 руб. = 13 718 руб.

Кондратьеву выплачивается доход в размере: 32 000 руб. – 13 718 руб. = 18 282 руб.

Отражение в бухгалтерском учете санкций по договорам с контрагентами

Как в бухучете проводками отразить штрафы или пени, возникающие в отношениях с контрагентами? Расходы или доходы, образующиеся у юрлица в этом случае, относятся к числу прочих (п. 7 ПБУ 9/99 и п. 11 ПБУ 10/99, утвержденные приказами Минфина России от 06.05.1999 № 32н и № 33н). План счетов бухучета (утвержден приказом Минфина РФ от 31.10.2000 № 94н) рекомендует для их отражения использовать счет 91, по кредиту которого будут показываться доходы, а по дебету — расходы.

Корреспондирующим счетом для счета 91 в проводке по отражению штрафа или пени в бухгалтерском учете станет счет учета расчетов 76, к которому Планом счетов бухучета предусмотрено открытие субсчета, именующегося «Расчеты по претензиям». Аналитика на этом субсчете организуется по контрагентам и каждой возникающей претензии.

То есть записи проводок по начислению штрафных санкций будут иметь следующий вид:

- Дт 91 Кт 76 у юрлица, отражающего адресованную ему претензию (т. е. свой расход);

- Дт 76 Кт 91 у юрлица, выставившего претензию своему контрагенту и рассчитывающего на поступление средств в свой адрес.

Сумма, сопровождающая эти проводки, для обеих записей будет определяться одинаково: как соответствующая объему начислений, либо признанных должником, либо установленных судом (п. 10.2 ПБУ 9/99, п. 14.2 ПБУ 10/99). Соответственно, и момент отражения в учете совпадет с моментом либо признания, либо принятия судебного решения.

Оплата санкций выразится проводкой Дт 76 Кт 51 (перечисление контрагенту) или Дт 51 76 (поступление от контрагента).

Возврат исполнительного листа судебному приставу

После того как организация удержала все суммы, указанные в исполнительном листе (или по окончании срока, в течение которого нужно было производить удержания), этот документ надо вернуть судебному приставу (например, переслать по почте).

Так же следует поступить, если сотрудник, из дохода которого производятся удержания, уволился.

При этом на обратной стороне исполнительного листа напишите, какую сумму по нему организация удержала и перечислила взыскателю, а также остаток задолженности. Например, запись может выглядеть так: «Алименты в сумме 21 100 руб. удержаны и перечислены взыскателю полностью. Оставшаяся сумма в размере 10 000 руб. не удержана в связи с увольнением сотрудника. Новое место работы сотрудника неизвестно». Кроме того, укажите номера платежных поручений (квитанций) и даты перечисления средств. Сделанная запись должна быть заверена подписью главного бухгалтера и печатью организации. Аналогичные разъяснения содержатся в подпункте 10 пункта II приложения № 1 к Методическим рекомендациям ФССП России от 19 июня 2012 г. № 01-16, письме ФССП России от 25 июня 2012 г. № 12/01-15257.

Как правило, исполнительный лист пересылается судебному приставу в течение трех дней после увольнения сотрудника. В отношении алиментов такой срок установлен статьей 111 Семейного кодекса РФ. В отношении остальных удержаний в законодательстве конкретный срок не установлен. Однако в части 4 статьи 98 Закона от 2 октября 2007 г. № 299-ФЗ сказано, что возвратить исполнительный лист нужно незамедлительно после перемены должником места работы.

Ситуация: как удержать алименты за месяц, в котором ребенку сотрудника исполняется 18 лет?

Выплата алиментов прекращается по достижении ребенком совершеннолетия (п. 2 ст. 120 Семейного кодекса РФ). Поэтому для расчета алиментов зарплату, начисленную сотруднику за месяц, в котором его ребенку исполнится 18 лет, надо разделить на две части.

Первая – та, которая приходится на период с начала месяца до дня совершеннолетия ребенка. С этой суммы алименты нужно удержать.

Вторая – та часть зарплаты, которая начислена за время, когда ребенку сотрудника уже исполнилось 18 лет. С этой суммы удерживать алименты не нужно.

Бухучет

Для бухучета обязательных удержаний по исполнительным документам к счету 76 откройте субсчет «Расчеты по исполнительным документам».

При удержании сумм по исполнительным документам из зарплаты сотрудника в учете сделайте запись:

Дебет 70 Кредит 76 субсчет «Расчеты по исполнительным документам»

– удержано из зарплаты сотрудника по исполнительному документу.

При выплате удержанных средств взыскателю из кассы сделайте проводку:

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 50

– выдана получателю сумма, удержанная по исполнительному листу.

При перечислении удержанных средств на банковский счет взыскателя сделайте запись:

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 51

– перечислена получателю сумма, удержанная по исполнительному листу.

Комиссию за перевод отразите проводками:

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 51

– банком удержана комиссия за перевод суммы, удержанной по исполнительному листу.

Комиссию за банковский перевод или почтовые расходы оплачивает должник, то есть сотрудник (ч. 3 ст. 98 Закона от 2 октября 2007 г. № 229-ФЗ).

Поэтому комиссию за банковский перевод удержите из зарплаты сотрудника:

Дебет 70 Кредит 76 субсчет «Расчеты по исполнительным документам»

– комиссия за банковский перевод суммы по исполнительному листу погашена из зарплаты сотрудника.

Если удержанная сумма переводится по почте, сделайте проводки:

Дебет 71 Кредит 50

– выдана под отчет сумма алиментов, которую нужно отправить почтовым переводом, и деньги на оплату почтового сбора;

Дебет 76 субсчет «Расчеты по исполнительным документам» Кредит 71

– перечислена почтовым переводом сумма, удержанная по исполнительному листу, оплачен почтовый сбор.

Дебет 70 Кредит 76 субсчет «Расчеты по исполнительным документам»

– почтовый сбор за перечисление суммы по исполнительному листу погашен из зарплаты сотрудника.

На какой счет отнести платежи судебным приставам

» » В этой статье юрист Алексей Князев отвечает на популярный вопрос: «?».

Вопрос: Организация платит исполнительный сбор службе судебных приставов. Куда отнести эту сумму в бухучете и уменьшает или нет эта сумма налогооблагаемую базу по налогу на прибыль. Спасибо. Ответ: Согласно ст. 112 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» исполнительский сбор является денежным взысканием, налагаемым на должника в случае неисполнения им исполнительного документа в срок, установленный для добровольного исполнения исполнительного документа, а также в случае неисполнения им исполнительного документа, подлежащего немедленному исполнению, в течение суток с момента получения копии постановления судебного пристава-исполнителя о возбуждении исполнительного производства.

Исполнительский сбор зачисляется в федеральный бюджет. Исполнительский сбор устанавливается в размере 7% от подлежащей взысканию суммы или стоимости взыскиваемого имущества, но не менее пятисот рублей с должника-гражданина и пяти тысяч рублей с должника-организации.

В случае неисполнения исполнительного документа неимущественного характера исполнительский сбор с должника-гражданина устанавливается в размере пятисот рублей, с должника-организации — пяти тысяч рублей. В п. 3 Постановления КС РФ от 30.07.2001 N 13-П разъясняется, что исполнительский сбор не указан в перечне налогов и сборов, которые устанавливаются, изменяются или отменяются Налоговым кодексом РФ (п.

п. 3 и 5 ст. 3 НК РФ), и, следовательно, он не относится к сборам в смысле ст.

57 Конституции РФ. Не является он также государственной пошлиной.

Сумма, исчисляемая в размере 7% от взыскиваемых по исполнительному документу денежных средств, относится, по сути, к мерам принуждения в связи с несоблюдением законных требований государства.

Данная мера представляет собой санкцию штрафного характера, то есть возложение на должника обязанности произвести определенную дополнительную выплату в качестве меры его публично-правовой ответственности, возникающей в связи с совершенным им правонарушением в процессе исполнительного производства.

Взыскание задолженности через суд (проводки)

› › › Часто предприятия, предоставляющие услуги по поставке товаров или выполнению услуг, не могут работать по предварительной оплате со всеми своими клиентами. И поэтому сталкиваются со злостными должниками среди них. Когда все попытки урегулирования этой ситуации исчерпаны, руководству фирмы не остается ничего другого, кроме как обращаться в суд за взысканием задолженности.

Рассмотрим ситуацию, когда суд принял решение в пользу взыскателя и помимо задолженности обязал должника вернуть судебные издержки и назначил пени.

Для начала приобретенный штраф или сумма процентов за просроченный платеж относится в доходы. В п. 3 ст. 250 НК РФ прописано подробно об этих средствах. Бухгалтерский учет эти суммы отнесет к прочим доходам.

Учитывается исключительно штраф, указанный в решение суда, поскольку он имеет возможность уменьшить запрошенную неустойку в случае если посчитает, что запрошенная пеня слишком высокая. Налоговую базу для налога на прибыль сделает больше госпошлина, которая будет компенсирована. Поскольку ответчик вернет ее сполна.

Когда исковое заявление направлялось, эта сумма была списана на расходы.

Взыскание задолженности через суд – процедура, предусматривающая принудительное возвращение долга — осуществляется в порядке судебного производства и исполнительного производства Что же касается суммы задолженности, товар был отправлен, но не оплачен, следовательно, выручка уже отражена.

Метод начисления подразумевает, что не имеет значения, в какое время фирма получит денежные средства. Такие же нормы приходят в действие в случае, если фирма осуществила работы, либо оказала услуги. Для принятия расходов к учету необходимо получить постановление суда, которое подтвердит расходы (ПБУ 10/99 п.

14.2). Постановление суда считается законным по мере вступления в силу.

Госпошлина учитывается на сч. 68, судебные издержки на субсчете «Расчеты по претензиям» сч.