Безвозмездная финансовая помощь от учредителя — как оформить ее правильно?

Безвозмездная помощь учредителя – это внесение денежных средств на счет компании или передача иного имущества с определенными целями: увеличение оборотных средств, погашение финансовых обязательств, расширение или модернизация и т.д. Для того, чтобы налоговые органы не сочли внесенную сумму прибылью и не удержали с нее налог нужно выполнить некоторые условия.

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Данный перечень можно найти в пп. 11 п. 1 ст. 251 НК РФ. Во всех остальных случаях помощь, которая выражается в денежных единицах, должна быть включена в расчет налога.

Федеральный закон «О бухучете» от 06.12.11 № 402-ФЗ требует, чтобы все поступления на расчетный счет и в кассу организации, в том числе и безвозмездная помощь, были документально оформлены.

Самый распространенный способ безвозмездной помощи – это заключение договора дарения или безвозмездной финансовой помощи между тем, кто вносит деньги и тем, кто их получает.

Также учредитель может направить средства на увеличение уставного капитала, но в этом случае, его доля должна быть увеличена (естественно за исключением случая, когда у компании один учредитель), а помощь уже нельзя считать безвозмездной. В этом случае оформление происходит следующим путем:

- Составляется заявка, в которой указывается сумма и условия ее внесения в уставной капитал.

- Прочие собственники выражают согласие и принимают решение о внесении дополнений в устав компании.

- Все изменения (переоформление долей) нужно произвести в течение 6 месяцев после принятия решения.

В любом случае, прежде чем оказать помощь, учредитель должен согласовать это на общем собрании (или принять решение единолично, если учредитель единственный).

Договор оформляется в письменном виде, в двух экземплярах – по одному для каждой из сторон.

Для того чтобы составленный документ можно было квалифицировать именно как договор дарения или безвозмездной помощи, в нем должны присутствовать следующие признаки:

- Предмет договора, он должен быть указан как можно точнее. Денежная сумма указывается цифрами и прописью.

- Факт безвозмездности. То есть нужно указать, что помощь оказывается только в одностороннем порядке, у принимающей стороны не должно возникать никаких обязательств.

Договор безвозмездной помощи учредителя, образец заполнения, можно посмотреть далее.

Отдельно стоит сказать о договоре, когда помощь оказывается одним юридическим лицом другому. В этом случае договор дарения делать нельзя – его могут признать ничтожным.

Это следует из положений статьи 575 Гражданского Кодекса РФ, которая запрещает договоры дарения между юридическими лицами, если предмет договора (в том числе и денежные средства) оценивается в сумму более 3000 рублей.

В этом случае можно воспользоваться следующими способами:

- Заключить договор о безвозмездном финансировании.

- Заключить договор о беспроцентном займе, а затем не истребовать его и списывать просроченные платежи (ст. 415 ГК РФ). Полученные взаймы средства налогом не облагаются, как и экономия на процентах, но под налогообложение подпадает прощенная сумма займа, которая образует внереализационный доход у заемщика. Налоговая база не образуется, когда средства получены от учредителя, владеющего не менее 50% уставного капитала заемщика.

- Внести денежные средства в увеличение уставного капитала. В этом случае организация, внесшая деньги должна увеличить долю в уставном капитале.

Учредитель имеет право оказать своей компании денежную помощь. Закон не устанавливает перечень целей, на которые можно истратить эти деньги. В соответствии с законодательством поступившие средства должны быть оформлены документально.

Если учредитель, внесший помощь является физическим лицом, то с ним можно заключить договор дарения. В случае, когда помощь оказывает другая организация оформлять ее путем дарения нельзя.

В отдельных случаях безвозмездно внесенная учредителем денежная сумма не облагается налогом.

{amp}gt; Бухучет {amp}gt; Капитал {amp}gt; Уставный {amp}gt; Документы УК {amp}gt; Образцы оформления договора о финансовой помощи от учредителя ООО (безвозмездная и возвратная временная)

16 апреля 2021 Документы УК

В период экономического кризиса в большей части компаний наблюдается финансовая нестабильность. В такие времена кредитные учреждения приостанавливают выдачу кредитов, помощь от учредителя предприятия становится востребованной и актуальной.

Вклад может осуществляться в имущество или проводиться как материальная помощь компании. Любые учредители (физические и юридические лица) вправе поддерживать собственную фирму.

При внесении дополнительных средств, чтобы не увеличивать базу для налогообложения налога на прибыль, необходимо придерживаться обозначенных норм при получении безвозмездного имущества:

- учредитель (физическое или юридическое лицо) имеет больше половины уставного капитала;

- предприятие, получающее средства на безвозмездной основе, должно иметь часть уставного капитала, превышающую 50%, вносящей средства компании.

Перечень условий прописывается в статье 251 НК РФ (пп.11 п. 1). Остальной вклад, выраженный в денежных единицах, необходимо включить в расчет налога.

К передаваемой финансовой помощи от учредителя относятся:

- права на движимое и недвижимое имущество;

- интеллектуальная собственность;

- денежные средства;

- работы и услуги;

- ценные бумаги.

В качестве целей финансовой помощи (на законодательном уровне ограничений нет) предприятие может обозначить:

- увеличение оборотных активов;

- покрытие понесенных убытков;

- выплата заработной платы сотрудникам;

- погашение обязательных платежей в бюджет;

- пополнение резерва;

- приобретение активов.

Статья 209 ГК РФ (п.2) позволяет компании после получения денег в собственность самостоятельно ими распоряжаться.

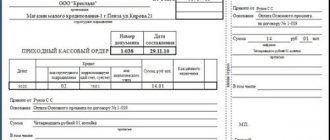

Закон №402-ФЗ от 6 декабря 2011 г. регламентирует документальное оформление любого поступления денежных средств на расчетный счет или кассу компании, безвозмездная помощь не является исключением.

Наиболее распространенный метод оформления вклада — подписание договора дарения или безвозмездной финансовой помощи.

Для внесения денежных средств или имущества учредителю необходимо согласовать свои действия на общем собрании участников общества, если он не является единственным владельцем.

Договор составляется по одному экземпляру для каждой стороны.

Помимо обязательных реквизитов при составлении подобного рода документа (название организации, ФИО учредителя, место и дата составления), обозначая соглашение именно как договор дарения или безвозмездной помощи, необходимо прописать в тексте бланка информацию:

- фиксируется наиболее точный предмета договора;

- передаваемая сумма прописывается прописью и цифрами;

- прописывается факт безвозмездности, оказание помощи лишь в одностороннем порядке, отсутствие обязательств у принимающей стороны.

Но существуют некоторые тонкости при составлении подобного документа.

Гражданский кодекс (статья 575 п.1) не приемлет оформление договора дарения, если в качестве учредителя выступает иная коммерческая компания, подобные сделки между коммерческими фирмами запрещены (подарки до 3000 разрешаются).

Также необходимо учитывать долю в капитале общества отдельного учредителя для послабления налогового бремени. Данная норма в отношении вещей действует аналогично при передаче имущества, которое находилось в собственности учредителя в течение 1 года.

Льготы распространяются на компании с УСН, не перечисляющие налог на прибыль (ст. 346.15 НК РФ).

Безвозмездная финансовая помощь от учредителя в 2021 году может быть оформлена также договором дарения (предоставления так называемой матпомощи). Однако данный вариант, несмотря на необходимость оформления всего лишь одного документа, имеет свои ограничения.

В частности, в силу положений пункта 1 статьи 575 ГК РФ он неприемлем в том случае, если учредителем коммерческой организации выступает иная коммерческая фирма, так как сделки по дарению между коммерческими организациями запрещены, за исключением подарков на сумму до 3000 руб.

Другой минус данного способа — это необходимость учитывать величину доли в ООО конкретного учредителя. Так, в силу подпункта 11 пункта 1 статьи 251 НК РФ в том случае, если доля данного учредителя превышает 50% величины всего уставного капитала организации, передаваемые в качестве безвозмездной помощи средства под налогообложение налогом на прибыль не попадают.

Кроме того, важно помнить, что данное правило в отношении вещей (на деньги данное ограничение не распространяется) действует также тогда, когда переданное учредителем имущество в течение 1 года не передается иным лицам. Подобная «привилегия» учредителя в силу положений подпункт 1 пункта 1.1 статьи 346.15 НК РФ распространяется и на организации с УСН, которые не платят налог на прибыль в общем порядке.

В случае если предоставляющий помощь учредитель не владеет долей в размере больше половины общей величины уставного капитала, переданные средства в силу положений пункта 8 части 1 статьи 250 НК РФ подпадут под внереализационные доходы и, следовательно, войдут в состав налогооблагаемой базы.

Помимо взноса в уставный капитал компании денежных средств на безвозмездной основе (безвозвратной помощи) учредитель может перечислить финансовую помощь временно, с условием последующего возврата. Такой договор некоторые называют договором временной финансовой помощи, однако ГК РФ такого договора не содержит.

В рассматриваемом случае может быть использован обыкновенный договор займа (подробнее о займе можно узнать из соответствующей статьи), заемщиком по которому в силу статьи 807 ГК РФ выступает организация в лице ее директора, заимодавцем — учредитель.

Договор займа, как и договор дарения между гражданином (организацией) и иной организаций, в силу статьи 161 ГК РФ должен быть письменным.

Ситуация, при которой применим Договор о предоставлении безвозмездного финансирования:

Иногда в хозяйственной деятельности юридического лица возникают финансовые трудности, разрешить которые возможно финансовой помощью. Вместе с тем, получение, например, банковского кредита невозможно или нецелесообразно. В этой ситуации финансовую помощь предприятию может оказать его учредитель. Финансовую помощь учредитель может оказать не только денежными средствами, но и имуществом, ценными бумагами, имущественными правами и иными видами, не запрещенными законодательством. При передаче от учредителя денежных средств или иных ценностей предприятию в целях улучшения его финансового положения, заключается договор безвозмездного финансирования.

Фактически безвозмездное финансирование это дарение денежных средств. Следует отметить, что действующим законодательством запрещено дарение между коммерческими организациями. Вместе с тем, договор дарения не запрещено заключать между юридическими лицами, не являющимися коммерческими организациями, а также между индивидуальными предпринимателями или если сторонами договора дарения являются индивидуальный предприниматель и юридическое лицо, в том числе и коммерческая организация. Однако при нарушении запрета на дарение между коммерческими организациями есть риски признания судом такого договора ничтожным.

В данной ситуации представлен Договор о предоставлении безвозмездного финансирования деньгами. Следует отметить, что если безвозмездное финансирование осуществляется учредителем организации его собственными средствами на основании его письменного решения, такое финансирование должно осуществляться на условиях безвозвратности. Учредитель — физическое лицо может оказать финансовую помощь путём дарения денежных средств, но в случае оказании помощи со стороны учредителя — юридического лица рекомендуется заключать договор безвозмездного финансирования, в котором обязательно указать с какой целью будут использованы деньги (например, погашение задолженности по налогам, перед кредиторами или работниками, пополнение активов и т.д.), полученные в качестве безвозмездного финансирования. Отсутствия признака свободного получения и распоряжения даром обезопасит от признания сделки недействительной.

Безвозмездная финансовая помощь от учредителя с 2018 года — общие вопросы

С 2021 года процедура оказания организации безвозмездной помощи ее участниками не изменилась. Перечисление собственных средств участника (как гражданина, так и юридического лица) на расчетный счет компании — стандартная процедура, проводимая по самым различным причинам:

- для погашения задолженности организации по своим обязательствам;

- приобретения необходимого имущества;

- расширения деятельности и т. д.

При этом пополнение счета организации технических сложностей у учредителя обычно не вызывает. Однако в силу требований статьи 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ организации, счет которой пополняется, необходимо грамотно отразить факт поступления средств, дабы они не были расценены контролирующими органами как выручка с последующей уплатой налоговых платежей в полном объеме.

Среди целей перечисления денег учредителя на счета компании могут быть:

- взнос в уставный капитал ООО согласно требованиям статьи 19 ФЗ «Об обществах…» от 08.02.1998 № 14-ФЗ;

- перечисление денег на счет в качестве дара (безвозмездной помощи) без изменения размера долей участников, например в силу статьи 572 ГК РФ;

- предоставление временной возвратной помощи в виде займа согласно статье 807 ГК РФ.

При выборе в пользу одного из перечисленных способов рекомендуется обращать внимание на 2 момента:

- Сложность и длительность процесса оформления документов.

- Возможность освобождения организации от уплаты налога на внесенные участником средства, что зачастую является определяющим фактором при проведении подобных операций.

Решение учредителя о внесении безвозмездной помощи

209 ГК РФ компания после того, как получает деньги в собственность, имеет возможность распоряжаться ими по своему усмотрению.

Существует ряд способов помочь своей организации:

- передача имущества или денег в собственность компании.

- временная финансовая помощь от учредителя(заем);

Выбирая тот или иной способ, необходимо оценить финансовые риски и знать налоговые последствия каждой операции. Наиболее простым способом финансово поддержать предприятие является безвозмездная помощь учредителя.

Такая операция должна иметь обязательное отражение в бухучете (абз. 10 п. 7 ПБУ 9/99). Необходимо оформить приход денежных средств, для чего делается проводка: Дт 51 Кт 91, субсчет «Прочие доходы».

После этого компания может направлять денежные средства по назначению.

Все договоренности и согласованные решения фиксируются в протоколе собрания. Следующим этапом оформления помощи, в том числе и в виде передачи имущества, является заключение одного из следующих соглашений: К льготной категории денежной помощи по части налогообложения относят договор займа. На полученные по нему деньги не начисляется процент.

Сами денежные средства передаются на возвратной основе. Посему налог по прибыли с этих денег не исчисляется.

При такой форме финансовой поддержки важно учитывать такие факторы:

- передаваемые средства никак не влияют на размер уставного капитала;

- данные финансы не увеличивают и не уменьшают долю ни одного участника юрлица;

- организация получает деньги без дополнительных условий.

Оформление безвозмездной помощи Решение об оказании денежной помощи на безвозмездной основе требует договорного оформления. ВАЖНАЯ ИНОФРМАЦИЯ! Налоговый Кодекс РФ не облагает переданные средства налогом на прибыль, если оказавший помощь участник юридического лица владеет половиной и более уставного капитала организации.

Также, принимая помощь от учредителя, можно прописать условие о том, что заем беспроцентный (ст. А значит, в дальнейшем придется включать данные затраты в расходы при УСН.

Договор займа можно заключить на достаточно длительный срок, законодательством это никак не ограничено. Если же срок возврата денег подошел, а возвращать нечем, то можно продлить договор.

Имущество или денежные средства, полученные по договору займа, в доходах при упрощенной системе не учитывают (подп.

1 п. 1.1 ст. 346.15 и подп. 10 п. 1 ст. 251 НК РФ)

Соответствие решения представленному выше образцу поможет Вам не допустить досадных ошибок И нормативными актами по бухгалтерскому учету (см. например, п. 10 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 N 26н), и налоговым законодательством [п. 8 ст.

250 Налогового кодекса Российской Федерации (НК РФ)] безвозмездное получение имущества коммерческими организациями не запрещено. Следовательно, к таким сделкам нельзя отнести запрещение на дарение имущества, превышающее пять минимальных размеров оплаты труда, одной коммерческой организации другой.

Таким образом, можно сделать вывод, что договор безвозмездной передачи имущества, не являющийся договором дарения, является одним из немногих видов договорных отношений, не предусмотренных ГК РФ.

Иными словами, учредитель безвозмездно передает имущество своей организации, однако не дарит его.

Есть три способа оформить денежные средства от учредителя.

При этом нужно оформить решение общего собрания участников общества, тогда все полученные средства можно будет вывести из-под налогообложения.

Вы можете выбрать любой способ, оценив предварительно его плюсы и минусы.

Самый распространенный вариант, когда денежные средства от учредителя получают по договору займа в письменном виде (п. 1 ст. 808 ГК РФ)

- ценные бумаги;

- недвижимость;

- имущественные права.

- движимое имущество;

- денежные средства;

- интеллектуальную собственность;

- работы или услуги;

Цели, на которые компания может потратить финансовую помощь от учредителя.

закон никак не ограничивает, поэтому деньги могут быть потрачены на любые цели, которые не противоречат законодательству, например:

- выплата зарплаты;

- погашение задолженности по платежам в бюджет;

- выполнение обязательств перед кредиторами и предотвращение банкротства;

- пополнение резервных фондов;

- покрытие убытков.

- приобретение активов;

- увеличение оборотных средств;

Согласно положениям п.

- предметом правоотношений является безвозмездная передача денег в собственность, где одна сторона передает в собственность другой деньги, а вторая сторона обязуется своевременно возвратить такую же сумму денег.

- возвратность займа обеспечивается только неустойкой иные способы обеспечения, предусмотренные законодательством Республики Казахстан (например, залог, гарантия, поручительство и т.п.) не учтены в положениях Договора финансовой помощи .

- Заимодатель – лицо (физическое или юридическое лицо, или индивидуальный предприниматель), которое обязуется безвозмездно передать деньги в собственность другой стороне;

- Заемщик – лицо (физическое или юридическое лицо, или индивидуальный предприниматель), которое обязуется принять и своевременно возвратить другой стороне такую же сумму денег.

- условие о предмете займа, т.е.

В отличие от бухгалтерского в налоговом учете такая операция отражается не всегда — здесь работает правило контрольного пакета (подп. 11 п. 1 ст. 251 НК РФ)

Если установленный по договору процент превышает ставку рефинансирования более чем на 20 %, тогда и предприятие «попадает» на НДС с суммы, выплаченной сверх долга.

Именно поэтому обычная практика — заключение беспроцентного договора займа между учредителем и ООО, а вопрос, каким образом компенсировать кредитору его финансовую помощь, решается уже между участниками общества. На общем собрании они могут договориться о временном увеличении доли заимодавца в общем доходе.

Для банка потребуется собрать целую кучу документов, подтверждать надежность, добросовестность и кредитоспособность компании. И указывать цели, на которые этот кредит выдается. А еще банк и отказать может по ведомым лишь ему причинам. Получается, у договора займа много плюсов. Есть и минусы. Во-первых, займ нужно отдавать.

Тема финансовой помощи учредителя в пользу организации периодически обсуждается, в том числе, на Регфоруме. Я решил собрать всю найденную на сегодняшний день информацию и опубликовать в качестве ликбеза.

Думаю, многим будет интересно.

Для начала хочу указать, что использованное в названии слово «учредитель» применено специально, так как очень часто его отождествляют с участником хозяйственного общества, что не всегда корректно.

Однако если учредитель того же ООО остался его участником, и других участников не добавлялось – то тут назвать его учредителем вполне можно, соответственно вполне можно назвать это «помощью учредителя». В частном случае, описанном в пп.

Согласно ст. 39 Закона N 14-ФЗ в обществе, состоящем из одного участника, решения по вопросам, относящимся к компетенции общего собрания участников общества, принимаются единственным участником общества единолично и оформляются письменно.

Таким образом, для документального оформления вклада единственного участника общества необходимо оформить в письменном виде решение участника ООО, в котором рекомендуем отразить: цель внесения дополнительного вклада размер дополнительного вклада форму внесения дополнительного вклада. Согласно п. 8 ст. 250 НК РФ внереализационными доходами признаются доходы в виде безвозмездно полученного имущества, за исключением случаев, указанных в ст.

251 НК РФ. При этом полученное имущество не признается доходом для целей налогообложения только в том случае, если в течение одного года со дня его получения указанное имущество (за исключением денежных средств) не передается третьим лицам.

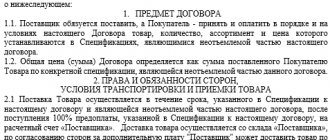

надежная правовая поддержка бухгалтера Договор безвозмездного финансирования 1.1.

1.2. Общая сумма финансирования составляет ___ (_____) рублей __ копеек.

2.1. Учредитель принимает на себя обязанности по одноразовому целевому безвозмездному финансированию Организации.

2.2. Организация принимает на себя обязанности по использованию финансирования исключительно на заявленные цели, а именно – выплату заработной платы и налогов и взносов с нее.

В этом случае при отражении в бухгалтерском учете – первичный документ – Решение участника Общества с ограниченной ответственностью

- Оказать безвозмездную финансовую помощь Обществу в размере _____ (____________) рублей 00 копеек в связи с недостаточностью оборотных средств Общества.

Настоящее Решение составлено в 2 экземплярах, один из которых хранится в Обществе, другой – у участника Общества Участник ООО «_____________» ______________/____________./

То есть передать организации основные средства, материалы, товары, нематериальные активы.

Порядок учета в этом случае зависит от вида имущества. Подробнее об этом см.: Если финансовая помощь от участника поступает в денежной форме, то порядок ведения бухучета зависит от периода, в котором она получена:

- в течение отчетного года – на любые цели;

- по окончании отчетного года – на покрытие убытка, сформированного на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

- условие о предмете займа, т.е.

- для погашения задолженности организации по своим обязательствам;

- приобретения необходимого имущества;

- расширения деятельности и т. д.

Взнос в уставный капитал

При внесении средств в уставный капитал следует помнить, что в силу подпункта 3 пункта 1 статьи 251 НК РФ организация не должна включать полученные таким образом средства в налогооблагаемую базу. Внести деньги таким способом может как уже действующий участник (гражданин либо организация), так и лицо, намеревающееся стать участником данной компании в силу положений пункта 2 статьи 19 ФЗ № 14.

Процедура внесения вклада выглядит следующим образом:

- Участнику (либо третьему лицу) необходимо подать заявление о внесении им дополнительного вклада в уставный капитал (либо принятии его в состав участников организации), в котором следует указать:

- размер и состав вклада;

- процедуру и срок его внесения;

- размер той доли, которую участник или третье лицо планирует приобрести в ходе данной операции.

- Другим участникам общества на своем собрании необходимо одобрить заявление своим решением об увеличении уставного капитала, а также принять решение о внесении изменений в устав компании в связи с изменением процентного соотношения долей других участников.

После принятия обществом перечисленных решений участнику необходимо в течение 6 месяцев полностью внести обозначенную в заявлении сумму. После внесения доли в силу пункта 2.1 статьи 19 ФЗ № 14 директор компании обязан в течение 1 месяца подать заявление в орган, осуществляющий ведение ЕГРЮЛ, о внесении изменений в реестр, а также документы, подтверждающие факт полной оплаты доли участником. Процедура внесения вклада будет считаться завершенной после государственной регистрации вносимых в устав изменений.

Временная финансовая помощь от учредителя — как оформить?

- Точное указание суммы передаваемых взаймы денег или перечень иных неупотребляемых вещей, которые могут быть возвращены в том же количестве.

- Возвратность займа.

В силу требований статьи 809 ГК РФ договор займа предполагается возмездным, то есть у заемщика возникает обязанность вернуть заем с процентами, указанными в договоре либо исчисленными по ставке рефинансирования ЦБ РФ, если в соглашении не указано иное. Именно поэтому сторонам, если речь о безвозмездной помощи, необходимо указать в договоре, что предоставляемый компанией заем является беспроцентным.

Срок по договору займа, согласно статье 810 ГК РФ, не является обязательным условием. Это означает, что заем может быть предоставлен на неопределенный срок (например, до момента, когда у организации улучшиться финансовое положение и она сможет возвратить полученные средства).

Если у вас остались нерешенные вопросы, ответы на них вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

При отсутствии в договоре займа точного срока возврата займодавец вправе потребовать вернуть переданные деньги обратно в любой момент. При этом заемщик обязан в силу пункта 1 статьи 810 возвратить полученные средства в течение 1 месяца со дня получения соответствующего уведомления. Однако в силу диспозитивности норм указанного пункта статьи данный срок может быть и увеличен в интересах компании.

Преимущество данного способа оказания финансовой помощи состоит в отсутствии возникновения налоговых обязательств как у организации, так и у учредителя при возврате средств.

Организация, согласно подпункту 10 пункта 1 статьи 251 НК РФ, не должна включать в налогооблагаемую базу денежные средства, которые ей предоставлены по сделкам займа или кредита. Аналогичное правило закреплено и в пункте 1.1 статьи 348.15 НК РФ — оно касается организаций, работающих по УСН, которые также вправе не включать заемные средства в перечень полученных ими доходов.

Что касается самого учредителя, то в силу статьи 38 НК РФ полученные им обратно от компании средства не подпадают под понятие дохода, потому не могут быть объектом налогообложения.

Договор финансовой помощи между юридическими лицами образец – Управление персоналом

ООО согласно требованиям статьи 19 ФЗ «Об обществах…» от 08.02.1998 № 14-ФЗ;

- перечисление денег на счет в качестве дара (безвозмездной помощи) без изменения размера долей участников, например в силу статьи 572 ГК РФ;

- предоставление временной возвратной помощи в виде займа согласно статье 807 ГК РФ.

- Сложность и длительность процесса оформления документов.

- Возможность освобождения организации от уплаты налога на внесенные участником средства, что зачастую является определяющим фактором при проведении подобных операций.

- дата и место заключения договора займа от учредителя;

- общие положения с указанием лиц — участников соглашения;

- предмет договора — фиксирует сумму займа или количество имущества и условия о выплате процентов.

Взнос в уставный капитал При внесении средств в уставный капитал следует помнить, что в силу подпункта 3 пункта 1 статьи 251 НК РФ организация не должна включать полученные таким образом средства в налогооблагаемую базу.ВажноОказание временной помощи компании оформляется, как правило, договором беспроцентного займа. С такой операции не нужно платить НДС и налог на прибыль.

18 ст. 250 НК РФ). Если учредитель простит заем своей компании, такая операция расценивается как передача имущества безвозмездно, т. е. дарение. В случае если нет оснований, указанных подп. 11 п. 1 ст.251 НК РФ (т. е. доля учредителя меньше 50%), это также станет поводом доначислить налог на прибыль.

Как составить договор займа между учредителем и ООО (образец) Договор заключается между учредителем-физлицом и компанией в лице директора. ВНИМАНИЕ! Если директор и учредитель — один человек, то и подписывать договор он должен дважды: за займодавца и за заемщика.В документе обязательно указываются следующие сведения:

ВАЖНО! Если заем предоставляется учредителем в иностранной валюте, то сделка подлежит валютному контролю.

В результате у лица, которое ее оказывает, обязанности уплачивать НДС не возникает. Объекта налогообложения нет также у компании, которая получила деньги, поскольку их получение не связано с расчетами за продукцию или услуги (п.2 ст. 153 НК РФ).

Договор займа относится к числу возмездных договоров, и законодатель предоставляет возможность установления процентов за пользование заёмными средствами. В случае если вы составляете беспроцентный договор, это так же должно быть прямо указано в договоре.Если устанавливаете проценты, то их размеры и порядок уплаты также должны быть отражены в документе.

3 Укажите порядок передачи заемных средств. Это внесение денег в кассу организации, либо перечисления на счет.В бухгалтерии Заёмщика обязательно должен появиться оправдательный документ, подтверждающий факт передачи суммы займа.4 Желательно установить срок возврата займа, в противном случае, если срок возврате не установлен договором, заёмная сумма должна быть возвращена в течении тридцать дней с момента предъявления учредителем требования о возврате.

ВниманиеПорядок отражения совершаемых предприятиями хозяйственных операций регулируется бухгалтерским законодательством, которое, как и налоговое, независимо от того, кто выступает сторонами этих отношений, допускает данные сделки. Договор обычного и безвозмездного займа от учредителя ВАЖНО! Если заем предоставляется учредителем в иностранной валюте, то сделка подлежит валютному контролю.

- Условия и сроки возврата средств;

- Реквизиты и подписи участников сделки.

- Ответственность сторон;

К договору займа от учредителя, как правило, прикладывается график уплаты процентов и основного долга.

Акционер/Участник», с одной стороны, и , именуем в дальнейшем «Общество», в лице , действующ на основании , с другой стороны, заключили настоящее соглашение о нижеследующем: 1. ПРЕДМЕТ СОГЛАШЕНИЯ 1.1. Акционер/Участник передает Обществу в качестве безвозмездной финансовой помощи денежные средства в размере ( ) руб. 1.2.

Указанные денежные средства должны использоваться Обществом для осуществления его деятельности, предусмотренной (Уставом, Положением и т.п.) Общества. 1.3. Срок передачи денежных средств: до » » г. 1.4. Денежные средства передаются путем их зачисления на банковский счет Общества. 1.5.

Факт передачи денежных средств удостоверяется платежным поручением с отметкой банка об исполнении и актом, в котором стороны обязаны указать фактически полученные Обществом денежные средства. 2. КОНФИДЕНЦИАЛЬНОСТЬ 2.1.

Финансовая помощь от учредителя оформляется в виде передачи имущества договором дарения (п. 1 ст. 572 ГК РФ). Приложением к договору, как правило, является акт о безвозмездной передаче. Этот документ служит основанием поставить актив на учет.

Временная помощь Безвозмездная финансовая помощь от учредителя на возвратной основе допустима. На возможность ее оказания не влияет размер его доли и правовой статус. Основной недостаток такого способа — необходимость возвращать деньги.

Образцы договоров

Непременными условиями для такой сделки являются:

- согласие сторон;

- нотариальное заверение;

- получение согласия заинтересованных лиц;

- госрегистрация.

Согласно положениям п. 2 ст. 21 закона об ООО дарение доли можно совершить, не получая согласия других учредителей. Однако приоритет в данном вопросе имеет устав компании. Если устав предусматривает необходимость согласования дарения, то действуют его положения.

Если этот вопрос в уставе не затрагивается, учредители могут свободно распорядиться долей.

Таким образом, наиболее выгодным и простым в оформлении способом финансово помочь своей компании для учредителя, владеющего более 50% доли в уставном капитале, является безвозмездная передача денежных средств.

При этом действует также и другое важное ограничение: полученное имущество в течение одного года не должно передаваться третьим лицам.

Как указывается, в частности, в письме Минфина от 2 апреля 2008 года № 03-03-06/1/252, денежные средства также относятся к имуществу, о чем свидетельствует статья 128 Гражданского кодекса и статья 38 Налогового кодекса.

Следовательно, на них распространяется оговоренное выше правило.

Договор финансовой помощи (по состоянию на 2019 г.)

| Язык сайта | ||

| Поиск | ||

Два документа рядом (откл) Сохранить(документ) Распечатать Копировать в Word Скрыть комментарии системы Информация о документе Информация о документе Поставить на контроль В избранное Посмотреть мои закладки Скрыть мои комментарии Посмотреть мои комментарии Увеличить шрифт Уменьшить шрифт Корреспонденты Респонденты Сообщить об ошибке

Для покупки документа sms доступом необходимо ознакомиться с условиями обслуживания Я принимаю Условия обслуживания Продолжить

- Корреспонденты на фрагмент

- Поставить закладку

- Посмотреть закладки

- Судебные решения

Договор финансовой помощи

| ||||

| Тел., e-mail, Региональные представительства | ||||

| г. |

, именуемое в дальнейшем «Сторона 1», в лице , действующего на основании , с одной стороны, и

, именуемое в дальнейшем «Сторона 2», в лице , действующего на основании , с другой стороны,

вместе именуемые «Стороны», а по отдельности — как указано выше или — «Сторона», заключили настоящий Договор о нижеследующем:

1. Предмет Договора

1.1. Сторона-1 обязуется предоставить Стороне-2 временную возвратную финансовую помощь в размере () тенге (далее по тексту — «Предмет договора»), а Сторона-2 обязуется возвратить Стороне-1 Предмет договора в соответствии условиями, предусмотренными настоящим Договором.

1.2. Сторона-1 предоставляет Предмет договора Стороне-2 на безвозмездной основе и за пользование Предметом договора Сторона-2 не уплачивает Стороне-1 вознаграждение либо иное встречное предоставление.

1.3. Сторона-2 вправе использовать Предмет договора по своему усмотрению без осуществления Стороной-1 какого-либо контроля за использованием Предмета договора.

2. Обязанности Сторон

2.1. Сторона-1 обязуется предоставить Стороне-2 Предмет договора в течение банковских дней с момента подписания настоящего Договора путем перечисления на банковский счет Стороны-2 либо путем передачи наличных денег.

2.2. Предмет договора предоставляется Стороне-2 сроком до . Сторона-2 обязуется в срок до возвратить Стороне-1 Предмет договора в полном объеме.

2.3. Сторона-1 вправе потребовать возврата Предмета займа досрочно в любое время по любым причинам. Сторона-2 вправе возвратить Стороне-1 Предмет договора досрочно.

Оформление финансовой помощи — договор, образец

С 2021 года финансовая помощь учредителя оформляется точно так же, как и раньше, то есть путем заключения договора дарения (безвозмездной финансовой помощи), который заключается между учредителем и организацией с учетом требований статьи 572 ГК РФ. Составление письменного документа в силу требований статьи 161 ГК РФ в данном случае обязательно.

При этом передаваться помощь должна безвозмездно, то есть без каких-либо встречных обязательств со стороны организации. Также помощь должна быть безвозвратной.

Договоры — это…

База договоров «Договор-онлайн». Вы найдете на нашем портале: трудовые договоры, учредительные договоры, образцы и бланки накладных, образцы бухгалтерской и финансовой документации, различные формы исков, типовые документы для ликвидации предприятий. Кроме базы образцов договоров, Вы также найдете, замечательный форум. Cсылка на юридический форум находится в верхнем меню сайта сайта. У нас Вы сможете получить любую финансово-правовую консультацию. Мы будем рады, если наш юридический портал принесет Вам пользу.

[/td]

| © 2010 – 2019 |

Дополнительное соглашение к договор возвратной финансовой помощи учредителя

Применяется ли вычет по НДС по товарам, приобретенным за счет помощи, предоставленной учредителем? Законодательством не установлен запрет на применение вычета в зависимости от источника финансирования операции по приобретению товаров, используемых для последующей реализации.Вычет применяется в общем порядке. Вопрос №4.

Может ли третье лицо производить операции по взносу имущества или предоставлении помощи от имени учредителя? Аналогично другим сделкам, операциям гражданского характера лицо может производить действия через представителя.Для подтверждения полномочий представитель физического лица должен представить нотариально заверенную доверенность, организация – документ, удостоверенный руководителем и подтвержденный печатью предприятия.

- помощь передает компании учредитель, имеющий долю больше 50% в капитале компании;

- помогает организация-учредитель, вложившая в уставный фонд получающей компании больше 50% капитала;

- передающая помощь сторона имеет долю в капитале получателя, превышающую 50%.

Если учредителем, доля которого меньше 50%, оказывается безвозмездная помощь, налогообложение осуществляется в полном размере (п. 8 ст. 250 НК РФ). ОБРАТИТЕ ВНИМАНИЕ! Это правило касается и организаций, и граждан-учредителей, которым принадлежат свыше 50% капитала компании.Фискальное законодательство (подп. 3.4 п. 1 ст.

Кто может оказать финансовую помощь безвозмездно

Оказать финансовую помощь организации могут любые из ее учредителей, то есть как физические, так и юридические лица. Но при этом Налоговый Кодекс РФ четко устанавливает перечень случаев, когда безвозмездно полученное имущество можно не включать в налоговую базу:

- Физическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое вносит средства, имеет долю в уставном капитале более половины.

- Юридическое лицо, которое получает безвозмездно средства, имеет долю, превышающую 50% в уставном капитале организации, которая вносит средства.

Данный перечень можно найти в пп. 11 п. 1 ст. 251 НК РФ. Во всех остальных случаях помощь, которая выражается в денежных единицах, должна быть включена в расчет налога.