С 1 января 2021 применяется прогрессивная налоговая ставка по НДФЛ. На основании 372-ФЗ от 23.11.2020 теперь используются ставки:

- если сумма доходов (налоговых баз) за налоговый период меньше или равна 5 млн. руб. — 13%

- если сумма доходов за налоговый период больше 5 млн. руб. — 650 тыс. рублей (5 000 000 * 13%) и 15% от суммы налоговых баз (НБ), свыше 5 млн. руб.

Список кодов в справке 2-НДФЛ в 2021 г. Расшифровка.

Основные сведения, содержащиеся в справке — это начисления заработной платы по видам, имеющим специальную кодировку. Перечень таких кодов можно найти в Приказе ФНС России от 10.09.2015 г. №ММВ-7-11/[email protected] (в редакции от 24.10.2017 г.). Кроме того, в данном НПА содержатся и коды вычетов, предоставляемых в соответствии с законодательством, которые также нужно включать в справку.

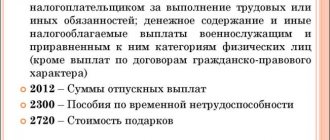

Наиболее распространенные коды:

- код 1010 — дивиденды;

- код 126 — вычет на первого ребенка;

- код 127 — вычет на второго ребенка;

- код 2000 — вознаграждение за трудовую деятельность;

- код 2002 — премии;

- код 2003 — вознаграждения за счет прибыли;

- код 2010 — вознаграждения по договорам ГПХ;

- код 2012 — отпускные выплаты;

- код 2013 — компенсация за не предоставленный отпуск;

- код 2300 — пособие по больничному листу (за исключением декретных выплат);

- код 2510 — оплата работодателем имущественных прав или услуг за сотрудника;

- код 2720 — подарки;

- код 2760 — материальная помощь работникам и сотрудникам-пенсионерам;

- код 2762 — единовременная помощь работодателя при рождении (усыновлении) ребенка;

- код 4800 — иные доходы;

- код 503 — вычет из материальной помощи работникам и сотрудникам-пенсионерам.

- код 501 — вычет указывает на получение подарка от организации или предпринимателя

Какие доходы не будут облагаться повышенным НДФЛ

При расчете налоговой базы не будут учитываться:

- продажа имущества, кроме ценных бумаг — дом, участок, квартира;

- подарки в виде имущества, кроме ценных бумаг — автомобиль, доля в доме.

- выплаты по договорам страхования.

Например, при продаже квартиры за 7200 000 руб. не будет применена ставка 15%. Если вам подарили дом за 10 млн. руб. ставка будет 13%.

Потребительский кредит наличными в Райффайзенбанке — до 2 млн. на 5 лет!

Подать заявку

В чём отличия справки 2021 г. от 2021 г.

В 2021 г. для формирования 2-НДФЛ за 2021 г. нужно использовать бланк справки, утвержденный Приказом ФНС РФ от 02.10.2018 г. №ММВ-7-11/[email protected] Он отличается от бланка, который использовался для справок, создаваемых в 2021 г. за 2021 г.

Главные изменения в справке заключаются в следующих моментах:

- бланк документа имеет две формы в зависимости от того, кто является пользователем — налоговая инспекция или сотрудник. При этом для работников представляется форма, которая похожа на бланк 2017 г., но из нее исключена информация — номер справки, ее признак, номер корректировки, код ИФНС, сведения о подтверждении права на уменьшение НДФЛ, фиксированные авансовые платежи. Называется — «Справка о доходах и суммах налога физического лица».

Для ИФНС используется измененный бланк на двух листах:

- первый лист называется — «Справка о доходах и суммах налога физического лица (форма 2-НДФЛ)»;

- второй лист называется — «Приложение. Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

- первый лист содержит основные сведения о справке, персональную информацию о сотруднике и работодателе, общие данные о сумме начисленного дохода и удержанного налога. Второй лист предназначен для помесячного отражения информации о доходах и вычетах по соответствующим кодам;

- в документ для ИФНС добавили некоторые графы, а именно информацию о реорганизованной компании, статусе налогоплательщика, предоставленных работодателем вычетах;

- из документа для ИФНС убрали графы, касающиеся адреса регистрации налогоплательщика;

- в справке все вычеты, в том числе и стандартные, соединены в один блок;

- в справке для ИФНС нужно указывать документ, согласно которому подтверждаются полномочия подписавшего должностного лица.

Внимание! По справке для сотрудников информацию сократили, убрав ненужные поля, а для ИФНС — объединили информацию, которая путем изменения структуры теперь содержится не в 5, а в 3 блоках и Приложении.

Новая форма, правила и бланк 2 НДФЛ в 2021 году

Справка в 2021 г. имеет новый формат по Приказу ФНС РФ от 02.10.2018 г. №ММВ-7-11/[email protected], который применяется с момента вступления его в законную силу, а именно с 01.01.2019 г.

Основные изменения в новом бланке:

- для налоговой инспекции бланк заполнения разделен на два листа, а для сотрудников документ формируется на одном листе;

- расширено поле для внесения наименования налогового агента, а его ИНН и КПП перенесены в «шапку» документа;

- в сведения о работодателе добавлены новые графы, касающиеся его реорганизации или ликвидации. Правопреемник хозяйствующего субъекта должен указывать также свои сведения, а именно наименование, ИНН и КПП;

- видоизменен блок для отражения персональной информации по сотруднику, а также из сведений исключены графы, в которых указывалась информация о месте его регистрации;

- детальная информация по суммам доходов и вычетов за каждый месяц перенесена на отдельный лист в качестве приложения;

- расширен блок, касающийся информации о стандартных, социальных и имущественных вычетах;

- внесено изменение в штрих-код справки.

Таким образом, форма справки для сдачи в инспекцию претерпела существенные изменения, а для передачи сотрудникам форма документа немного сокращена. Кодировка доходов и вычетов в 2021 г. по сравнению с 2021 г. осталась прежней.

НДФЛ. Что это такое и на чем он основан?

НДФЛ расшифровывается как налог на доходы физических лиц. Он идентифицирует обязательный сбор, применяемый к каждому виду прибыли. Она может быть получена:

- российским гражданином;

- иностранцем, который проживает в стране больше 183 дней;

- любым субъектом при получении дохода в результате взаимодействия с российскими источниками, вне зависимости от места его расположения.

Куда нужна форма 2-НДФЛ

2-НДФЛ необходима разным пользователям, в том числе:

- работодателям, которые отчитываются в налоговую инспекцию о произведенных начислениях и удержаниях по каждому сотруднику. Предоставляемые справки свидетельствуют о том, что хозяйствующий субъект заключил официальные трудовые отношения со своими работниками и выплачивает полагающиеся им суммы согласно требованиям трудового законодательства. Кроме того, документ подтверждает коды доходов 2-НДФЛ за 2021 год, исчисление по ним НДФЛ и его уплату в бюджет государства;

- налоговой инспекции, проверяющей соблюдение работодателями норм трудового и налогового законодательства. Согласно нормативно-правовым актам работодатель должен в установленные сроки сдавать сформированные на сотрудников 2-НДФЛ. Если работодатель этого не делает, инспекция применяет к нему штрафные санкции;

- сотрудникам, которые имеют право на налоговый вычет и используют 2-НДФЛ с кодами вычетов на детей для формирования декларации 3-НДФЛ. Кроме того, документ необходим им при подаче заявки на получение кредита, поскольку многие банки требуют сведения о зарплате именно по этой форме. Также справка нужна при трудоустройстве на новую работу, поскольку новому работодателю необходимы данные для предоставления вычетов.

Когда сдавать справку за 2021 г.

Сроки сдачи 2-НДФЛ зависят от признака документа. Справки за 2018 г. сдают:

- до 01.04.2019 г. для документов с признаком «1» (оформляются на всех сотрудников);

- до 01.03.2019 г. для документов с признаком «2» (оформляются при наличии доходов, по которым не удержан НДФЛ).

Если организация не представила справки в указанный срок, налоговые органы начисляют штраф. Согласно ст.126 ч. 1 НК РФ при непредставлении сведений, необходимых для проведения контроля, выписывается штраф на юр. лицо 200 руб. и 300-500 руб. на должностное лицо за каждый не представленный документ. Кроме того, на работодателя может быть наложен штраф в размере 500 руб. за документ, если в нем содержатся ложные сведения.

Важно! Избежать штрафных санкций удастся только в том случае, если работодатель самостоятельно найдет ошибку в справке и представит ее корректировочный вариант до начала проверки налоговой службой.

Как и куда сдавать справку за 2021 г.

Форма за 2021 г. регламентирована Приказом ФНС РФ от 02.10.2018 г. №ММВ-7-11/[email protected], и она обязательна к использованию всеми работодателями. Иная форма справки будет считаться ошибочной, поскольку официально зарегистрированный образец заполнения является унифицированной формой отчетности.

Законодательством предусмотрено два способа подачи справок в налоговую инспекцию:

- на бумажном носителе, если работодатель произвел начисления сотрудникам в количестве менее 25 человек;

- в электронном формате через телекоммуникационные каналы связи, если работодатель осуществил выплаты 25-ти сотрудникам и более.

Во втором случае организация должна заключить официальный договор с оператором передачи данных и получить электронную подпись, свидетельствующую о достоверности сведений и подписи документов официальным лицом компании. В такой ситуации считается, что справки передаются через Интернет посредством специализированной компании.

Важно! Документы необходимо отправлять налоговикам по адресу регистрации хозяйствующего субъекта, куда подается и иная отчетность.

Какие есть особенности расчета налога в 2021 и 2022 годах

2021 и 2022 года считаются переходными. Для упрощения расчетов, ставки для расчета налога будут применяться к каждой налоговой базе отдельно. То есть, если даже сумма всех налоговых баз за 2021 год будет больше 5 млн. руб, а каждая база в отдельности будет меньше порога, то применяться будет ставка 13 %.

Например, зарплата сотрудника 250000 рублей. За 12 месяцев 2021 года база будет 3 млн. рублей. Также в 2021 году, ему были выплачены дивиденды в размере 3,7 млн. рублей.

Сумма баз за 2021 год равна 6,7 млн. рублей.Но каждая база меньше 5 млн. руб., то есть и к зарплате и к дивидендам будет применяться ставка 13 %.

Справка 2-НДФЛ для налоговой

Бланк справки

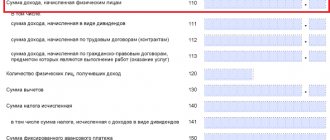

Документ для налоговой инспекции содержит информацию разного характера, разделенную на блоки:

Первый лист:

- «шапка документа», в которой проставляются ИНН и КПП налогового агента. Особо важно — в правом углу должен быть указан приказ, на основании которого введен в действие этот бланк;

- сведения о документе — номер, год представления, признак, номер корректировки, номер инспекции;

- сведения о налоговом агенте, по которым идентифицируется хозяйствующий субъект (наименование, код по ОКТМО, ИНН и КПП реорганизованной организации, номер телефона);

- сведения о сотруднике, в том числе ФИО, ИНН, дата рождения, статус налогоплательщика, гражданство, код вида документа, его серия и номер;

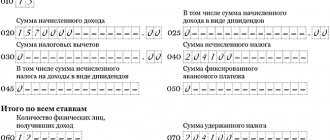

- обобщенная информация о сумме полученного дохода за весь период, сумме рассчитанного, удержанного и перечисленного налога, сумме излишне удержанного и не удержанного НДФЛ, сумме авансовых платежей;

- информация о стандартных, социальных и имущественных вычетах, полученных через работодателя. Сюда также вносятся сведения об уведомлении, полученном в налоговой инспекции;

- информация о агенте (ФИО руководителя, сведения о документе, подтверждающем полномочия, дата и подпись);

Второй лист:

- указываются ИНН и КПП агента;

- проставляется информация о номере справки, отчетном периоде, ставке НДФЛ, а также конкретные сведения по месяцам о кодах дохода или вычета и суммам по ним.

Важно! Основная информация в документе — это коды в справке 2-НДФЛ, имеющие непосредственное отношение к заполнению 2-НДФЛ по правилам и отражающие начисление заработной платы в бухгалтерском учете.

Правила заполнения справки

(Приложение №2 к приказу ФНС России от 02.10.2018 N ММВ-7-11/[email protected])

Этапы заполнения справки в инспекцию можно представить в таком порядке:

- указать основную информацию, касающуюся самой справки, налогового агента и налогоплательщика;

- внести общую информацию о доходах, НДФЛ и вычетах, предоставленных работодателем;

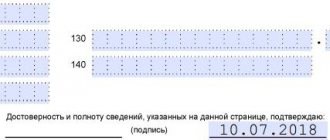

- подписать первый лист справки;

- внести помесячные сведения о кодах и суммах доходов и вычетов;

- подписать второй лист справки.

Образец заполнения для ИФНС

Справка 2-НДФЛ для физлица

Бланк справки для выдачи по просьбе

Если сотрудник запрашивает в бухгалтерии справку 2-НДФЛ за 2018 или 2021 гг., ее нужно формировать по следующим правилам:

- проставить дату справки и год, за который она сформирована;

- указать данные налогового агента (работодателя), в том числе код по ОКТМО, наименование, ИНН, КПП, номер телефона, сведения по реорганизованной компании;

- внести персональную информацию по сотруднику (ФИО, ИНН, статус, гражданство, дату рождения, паспортные данные)

- отразить коды и суммы доходов и вычетов по месяцам;

- внести информацию по предоставленным стандартным, социальным и имущественным вычетам;

- отразить общие суммы начисленного дохода, исчисленной, удержанной и перечисленной суммы НДФЛ;

- подписать справку и указать ФИО подписавшего.

Правила заполнения справки в 2019

Этапы заполнения справки для работника можно представить в таком порядке:

- внести основную информацию по справке, работодателю и сотруднику;

- заполнить сведения о доходах;

- отразить данные о полученных налоговых вычетах;

- внести обобщающие сведения о доходах и НДФЛ;

- подписать документ.

Образец заполнения справки для сотрудников

Регламент сдачи в налоговую

Регламент сдачи справки в инспекцию закреплен в Приложении 4 к Приказу ФНС РФ от 02.10.2018 г. №ММВ-7-11/[email protected] В нем содержится такая информация:

- кто представляет документы;

- каким способом их можно передать;

- какой считается дата представления справок в ИФНС;

- как нужно представлять справки на бумажных носителях;

- как нужно передавать справки в электронном формате посредством телекоммуникационных каналов связи.

В каких случаях не нужно сдавать

На некоторых сотрудников работодатель не должен подавать 2-НДФЛ, о чем конкретно указывается в нормативно-правовых актах. Так, документы не нужно отправлять:

- если сотруднику начислялись выплаты, не облагаемые НДФЛ. По ст. 217 НК РФ работнику могут выплачиваться доходы, которые не подлежат обложению, и, соответственно, если присутствуют только такие начисления, то справка в налоговые органы не подается. Такими доходами могут быть государственные пособия (пособия по безработице, по уходу за ребенком, декретные выплаты), компенсации по возмещению вреда, пенсии, натуральные довольствия, оплата питания или проживания и др.;

- если физическое лицо в соответствии со ст. 227, 228 НК РФ обязано само исчислять и уплачивать НДФЛ — ИП, нотариусы, адвокаты и др.;

- если физическому лицу осуществлялись выплаты, указанные в ст. 226.1 НК РФ. Этот момент касается доходов по операциям с ценными бумагами, финансовыми инструментами, по операциям РЕПО и займа ценными бумагами.

Рекомендация! Необходимо четко определять, к какому именно виду относится доход, и нужно ли по нему удерживать и перечислять налог, и, соответственно, представлять в налоговую инспекцию справку 2-НДФЛ. Если возникли какие-либо сомнения по данному вопросу, лучше обратиться на горячую линию, чтобы осуществить действие в соответствии с законодательством РФ и не получить штраф.

Дополнительные моменты

Существует несколько дополнительных моментов по 2-НДФЛ:

- время действия справки для вычета составляет 3 года, поскольку именно за этот период налогоплательщик может воспользоваться своим правом на льготу;

- время действия справки для кредита устанавливается самим банком, и, как правило, этот период составляет не более полугода;

- если у работника нет дохода, облагаемого налогом, на него не нужно сдавать справку в налоговую инспекцию. Кроме того, такой сотрудник не сможет получить вычет;

- справка о доходах физического лица 2-НДФЛ — основной документ, отражающий итоговые сведения о доходах и вычетах по конкретному сотруднику.

О том, что значат коды в справке 2-НДФЛ и вообще какие коды в справке 2-НДФЛ присутствуют, посмотрите по ссылке.

2-НДФЛ для налогового вычета

Чтобы получить вычет через налоговую инспекцию, к примеру, имущественный или социальный, необходимо взять 2-НДФЛ у работодателя и представить ее в налоговые органы. Сведения из этого документа вносятся в декларацию 3-НДФЛ с указанием организации-работодателя, его ИНН и КПП, а также помесячных сведений о доходах. Кроме того, данные по вычетам, предоставленным непосредственно работодателем, также должны отражаться в декларации для правильного исчисления НДФЛ к возврату.

Налоговая инспекция сравнивает сведения из представленного документа с информацией, полученной ранее от работодателя, и выявляет какие-либо неточности или устанавливает достоверность документа.

Внимание! Налоговики не принимают бумажную декларацию, если к ней не приложена 2-НДФЛ, причем это должен быть оригинал документа, а не его копия. Если налогоплательщик подает электронный расчет через личный кабинет на сайте ФНС, то там, как правило, справка 2-НДФЛ подгружается автоматически, когда работодатель сдает ее в соответствии со сроками представления. В этом случае налоговики могут и не запросить 2-НДФЛ у самого человека.

Зачем нужна 2-НДФЛ при устройстве на другую работу?

При устройстве на новую работу необходимо отдать в бухгалтерию 2-НДФЛ с предыдущего места, и при этом она должна быть сформирована за календарный год, то есть с начала года до момента увольнения сотрудника.

Необходимость передачи документа обусловлена тем, что эти сведения нужны для предоставления человеку стандартных вычетов на себя или на детей, социальных или имущественных вычетов, если у человека имеется такое право. По ст. 218 НК РФ стандартные вычеты предоставляются сотруднику до того, пока его совокупный доход за календарный год не достигнет 350 тыс. руб. При достижении указанного лимита вычет не предоставляется, а потому бухгалтеру необходимо точно знать, какие именно выплаты и в каком размере получал сотрудник на предыдущей работе.

В том случае, если человек не претендует на вычеты, то и 2-НДФЛ в бухгалтерию по новому месту подавать не нужно.

2-НДФЛ и кредит

При получении кредита многие банки требуют официального подтверждения дохода — либо 2-НДФЛ, либо справку по форме самого кредитного учреждения. Если необходимо представить 2-НДФЛ, то она заказывается в бухгалтерии в обычном порядке, и при этом в нее не нужно вносить какие-либо дополнительные сведения, поскольку она является унифицированным бухгалтерским регистром.

На основании сведений из справки кредитный работник рассчитывает вероятную сумму предоставляемого кредита, а также оценивает платежеспособность клиента. При этом банки проверяют и анализируют достоверность информации, содержащейся в справке, следующими методами:

- уточняют сведения по организации через официальные источники информации. Например, для определения, действительно ли существует данная организация, можно запросить выписку из ЕГРЮЛ, которая представляется бесплатно для любого пользователя;

- проверяется информация, касающаяся сотрудника, то есть его ФИО, паспортные данные, ИНН;

- особенно тщательно проверяется и анализируется информация, связанная с доходами, отраженными по справкам. В этом случае учитывается расшифровка кодов дохода в справке 2-НДФЛ, позволяющая понять, какие именно выплаты получил сотрудник от работодателя. Тщательному анализу подвергается информация, связанная с резким повышением или понижением заработной платы, и тогда сотрудник кредитного учреждения может попросить объяснение от работодателя, с чем связано такое изменение в оплате труда;

- банки имеют возможность запрашивать информацию из проверяющих органов и проверять справки на предмет достоверности внесенных сведений. Сотрудники оформляют официальный запрос, на который также получают официальный ответ из налоговой службы;

- для подтверждения сумм, указанных в 2-НДФЛ, банки могут запросить у организации иные регистры бухгалтерского учета по начислению зарплаты, к примеру, расчетные ведомости, лицевые счета, наличие исполнительных листов на сотрудника и т.д.

Распространенные ошибки при заполнении

Специалисты выделают следующие наиболее распространенные ошибки:

- ошибочное указание кода дохода в справке 2-НДФЛ. Бухгалтер может ошибиться и присвоить коду не тот номер, в соответствии с чем в справке будет указана неправильная позиция по начислениям;

- за один месяц зарплата может разбиваться на две суммы. Эта ошибка возникает потому, что работодатель обязан оплачивать труд работника не реже 2-х раз в месяц (аванс и основная зарплата). Однако обе эти суммы должны суммироваться и проставляться итоговым значением по каждому месяцу;

- ошибки в ОКТМО организации. Если работодатель имеет подразделения, то им присваиваются собственные номера ОКТМО. В справках обязательно должен указываться ОКТМО, соответствующий конкретному подразделению, в котором трудится работник;

- ошибки в отражении сумм вознаграждений по договорам ГПХ. Доходы должны указываться в том месяце, в котором они были фактически выплачены, а не начислены. В этом моменте заключается одно из основных различий между трудовыми договорами и ГПХ;

- ошибки в указании основных реквизитов организации или работника, к примеру, смена наименования или фамилии, неверный ИНН, смена паспортных данных.

Важно! Выявленные ошибки могут быть исправлены работодателем путем подачи корректирующей отчетности, но сделать это нужно до проверки налоговой службой, чтобы не получить штраф.

НДФЛ с сотрудника: 13 или 30

А. Балашова, гл. бухгалтер

Ставка налога на доходы физических лиц зависит от того, где гражданин провел больше времени в течение календарного года — в России или за ее пределами. Однако определить этот показатель в начале и даже в середине года еще невозможно. Как в таком случае рассчитать налог, чтобы не нарушить законодательство и не обидеть работника? Ответ вы найдете в статье.

Для расчета НДФЛ неважно, является ваш сотрудник гражданином России или нет. Имеет значение другое: подпадет ли он под определение резидента РФ. Таковыми признаются физические лица, которые в календарном году фактически находились на территории РФ не менее 183 дней (п. 2 ст. 11 НК РФ). Если физическое лицо является резидентом, то его доходы от выполнения трудовых обязанностей облагаются по ставке 13 процентов, в противном случае применяется ставка 30 процентов (ст. 224 НК РФ).

Но как при выплате доходов в течение года определить статус работника и, следовательно, верную ставку? Что касается российских граждан, то принято считать, что на начало налогового периода они являются резидентами. Однако на практике возникают ситуации, когда россиянин перестает быть резидентом. Тогда он, как и иностранный сотрудник, становится головной болью бухгалтера.

В уходящем году Минфин уделил данной проблеме большое внимание: из-под пера специалистов финансового ведомства вышло несколько полезных для бухгалтеров писем.

Сотрудник из-за границы

Первое разъяснение касается ситуации, когда фирма привлекает для работы специалистов, являющихся гражданами иностранных государств (письмо Минфина России от 30 июня 2005 г. № 03-05-01-04/225).

Предположим, что организация выплачивает доходы физическим лицам на основании срочных и бессрочных трудовых контрактов. До того, как гражданин сможет документально подтвердить, что он фактически находился на территории РФ в календарном году не менее 183 дней, НДФЛ с его доходов фирма удерживает по ставке 30 процентов. Многие задаются вопросом: а если у работника есть перспектива стать налоговым резидентом РФ в течение года, можно ли применять ставку 13 процентов еще до истечения 183 дней в календарном году? И если да, то какие документы должны быть для этого представлены?

Ответ Минфина порадовал многие фирмы и особенно их иностранных работников. Сотрудники финансового ведомства указали следующее. В некоторых случаях иностранные граждане могут рассматриваться в качестве налоговых резидентов РФ на начало налогового периода и уплачивать НДФЛ по ставке 13 процентов. Это возможно, если трудовой договор, заключенный между российской организацией и иностранным гражданином, предусматривает продолжительность работы в РФ в текущем календарном году свыше 183 дней.

Таким образом, у бухгалтера есть выбор. Первый вариант таков. С начала года удерживать с доходов иностранных сотрудников НДФЛ по ставке 30 процентов. Затем, в случае изменения их налогового статуса (если работники находятся на территории РФ уже более 183 дней в календарном году) произвести перерасчет сумм налога с начала календарного года по ставке 13 процентов.

Второй вариант основан на упомянутом письме Минфина и состоит в следующем. Если между иностранным работником и организацией заключен трудовой договор сроком более чем на 183 дня данного календарного года, то 13-процентная ставка применяется сразу с начала года (или начала работы). А в случае необходимости перерасчет сумм налога производится на дату фактического завершения пребывания иностранного гражданина на территории РФ. Очевидно, что второй вариант намного более выгоден для работника.

Россиянин за рубежом

В письме Минфина России от 30 июня 2005 г. № 03-05-01-04/226 рассматривается несколько иная ситуация. Гражданин РФ работал в начале года в российской организации, а затем в течение года уволился и переехал работать по найму в другую страну. Российская организация-работодатель с начала года рассчитывала, удерживала и перечисляла в бюджет НДФЛ по ставке 13 процентов, так как на дату фактического получения доходов сотрудник являлся налоговым резидентом РФ.

После того как в текущем году бывший сотрудник пробыл за границей 183 дня, он перестал считаться налоговым резидентом РФ. А значит, его доходы, полученные еще до отъезда за границу, должны были облагаться налогом по ставке 30 процентов. Как поступить бухгалтеру в подобной ситуации?

Минфин постарался успокоить всех, кто оказался в таком положении. Действительно, в описанном случае бывший работник перестал считаться резидентом РФ и фирме необходимо произвести перерасчет сумм НДФЛ с начала календарного года. Но при этом специалисты финансового ведомства напомнили, что налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). И если удержать у физического лица исчисленную сумму невозможно, то налоговый агент должен в течение одного месяца с момента возникновения таких обстоятельств письменно сообщить в налоговую инспекцию по месту своего учета о невозможности удержать налог и сумме задолженности гражданина. На этом обязанность фирмы считается выполненной.

С гражданином будет разбираться уже сама налоговая служба. Сдавать декларацию по форме 3-НДФЛ в такой ситуации инспекторы не потребуют, а вот погасить задолженность придется. В противном случае ее взыщут с гражданина в судебном порядке (ст. 45 НК РФ).

Брат-белорус

Отдельное разъяснение Минфина адресовано бухгалтерам фирм, где трудятся граждане республики Беларусь (письмо от 15 августа 2005 г. № 03-05-01-03/82).

В начале письма сотрудники главного финансового ведомства страны описали общее правило применения понятия «налоговый резидент» к иностранным гражданам. Те из них, кто получил разрешение на постоянное проживание или вид на жительство в нашей стране, считаются налоговыми резидентами РФ на начало налогового периода. И, следовательно, к их доходам от работы по найму применяется ставка НДФЛ в размере 13 процентов. По отношению ко всем остальным иностранцам в начале года используется ставка 30 процентов, а после истечения 183 дней пребывания физического лица на территории РФ налог пересчитывается.

Однако вновь прибывшие в Россию граждане Республики Беларусь являются исключением из этого правила. Дело в том, что между Правительством РФ и Правительством Республики Беларусь заключено Соглашение об избежании двойного налогообложения от 21 апреля 1995 г. В соответствии с пунктом 1 статьи 21 «Недискриминация» этого документа, граждане Беларуси не должны подвергаться в России более обременительному налогообложению, чем граждане РФ в сходных обстоятельствах. В то же время доходы российских граждан по трудовым договорам с первого дня налогового периода облагаются налогом по ставке 13 процентов.

Поэтому для граждан Беларуси с первого дня их пребывания в нашей стране ставка НДФЛ равна 13 процентам. Однако специалисты Минфина отмечают, что при этом необходимо учитывать срок заключаемого с работником трудового договора. Иными словами, «резидентская» ставка применяется только в том случае, если работник потенциально сможет пробыть в текущем календарном году на территории РФ более чем 183 дня.

Внимание

Налоговые вычеты (стандартный, социальный, имущественный и профессиональный) применяются только к тем доходам, которые облагаются по ставке 13 процентов (п. 3 ст. 210 НК РФ). В отношении доходов, по которым предусмотрены иные налоговые ставки, вычеты не применяются (п. 4 ст. 210 НК РФ).