Информация о подоходном налоге отражается налоговыми агентами в справках 2-НДФЛ и расчете 6-НДФЛ. Эти две формы связаны между собой. Для проверки используются контрольные соотношения – внутридокументные и междокументные. А что делать, если обнаружены расхождения между 6-НДФЛ и 2-НДФЛ? В каких случаях это считается ошибкой, а в каких – нормой? Разберемся в вопросе.

Читайте: Контрольные соотношения 2-НДФЛ и 6-НДФЛ

Консультант Плюс

Попробуйте бесплатно

Получить доступ

Допустимо ли расхождение в строке 040 расчета 6-НДФЛ?

Здравствуйте! Такое отклонение допустимо. Согласно Приказу ФНС России от 14.10.2015 N ММВ-7-11/[email protected] «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме» форма 6-НДФЛ заполняется на основании налоговых регистров по НДФЛ, заполняемых по каждому физлицу.

Цитата:1.1. Форма Расчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц (далее — налог), содержащихся в регистрах налогового учета.В каждом налоговом регистре Вы округляете НДФЛ до целого числа (ст 52 НК). Когда суммируете данные налоговых регистров по всем физлицам, возникает отклонение реально исчисленного налога (строка 040) от числа, рассчитанного по формуле (стр. 020 — стр. 030) * 13%. Ничего страшного в этом нет. В Письме ФНС России от 10.03.2016 N БС-4-11/[email protected] «О направлении Контрольных соотношений») написано: Цитата:если строка 020 — строка 030 / 100 * строка 010 <, > строка 040 (с учетом соотношения 1.2), то завышена/занижена сумма начисленного налога. При этом, с учетом пункта 6 статьи 52 К РФ, допускается погрешность в обе стороны, определяемая следующим образом: строка 060 * 1 руб. * количество строк 100Не сомневаюсь, что в такой значительный диапазон погрешности Вы укладываетесь.

Округление налога 3НДФЛ.

Округление налога 3НДФЛ – это правила и требования к округлению до полного рубля полученных сумм налогов. В налоговой декларации по форме 3-НДФЛ все показатели необходимо оставлять в том виде, в котором они получены, т.е. с копейками, однако есть исключение – общая сумма налога и авансовые платежи вносятся в округленном виде.

Также нужно отметить, что доходы физического лица, которые были получены от нероссийских источников, и налог, который уплачивается с этих доходов в иностранном государстве, подается в декларации сначала в иностранной валюте, а потом уже переводится в рубли и копейки (п. 1.6 Порядка заполнения формы 3-НДФЛ, утв. Приказом ФНС от 24.12.2014 № ММВ-7-11/).

Назначение формы 6-НДФЛ

Для улучшения контроля над своевременным поступлением в бюджет налога на доходы была разработана форма 6-НДФЛ.

Эту форму сдают предприниматели и организации, имеющие наемных работников или являющиеся налоговыми агентами к другим физлицам. Задача сдающих отчет — предоставить достоверную информацию по всем исчисленным доходам, вычетам, платежам по налогу. Задача проверяющих — проконтролировать, что налог рассчитан верно и уплачен вовремя.

Для заполнения отчета должны использоваться данные из налоговых регистров. Это требование ст. 80 НК РФ. Отсутствие такого регистра будет считаться нарушением и штрафоваться контролерами. Этот регистр можно разработать самостоятельно, утвердив в учетной политике его форму. Ежемесячно нужно вести учет начислений зарплаты и иных доходов, расчета и удержания налога, дат перечисления налога в бюджет.

Посмотреть, как правильно составить такой регистр, можно в нашей статье «Образец заполнения налогового регистра для 6-НДФЛ».

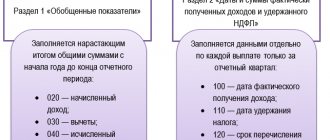

Данные в разделе 1 расчета указываются нарастающим итогом с начала года, во 2-м — только за 3 последних месяца. В отличие от отчетной формы 2-НДФЛ, в этом расчете вся информация обобщается без детализации по именам, зато с разбивкой по датам совершения операций.

Как заполнить остальные строки отчета пошагово рассмотрено в КонсультантПлюс. Авторитетное мнение экспертов К+ смотрите в Готовом решении, получив бесплатный пробный доступ к справочно-правовой системе.

Разница в значениях по формам

Трудность сверки в том, что ее можно провести только по окончании года, поскольку справка не формируется за кварталы . Следовательно, у вас один отчет готовится каждые 3 месяца, а другой – раз в год. Значения не будут совпадать.

Так, строка 020 формы 6 НДФЛ отражает полученные доходы. Если бланк подается, например, за III квартал, то в первом разделе будет сумма за все 9 месяцев, во втором – за III квартал. Потребуется учитывать эту разницу и складывать значения из прошлых отчетов по разделу 2 и убедиться, что они совпадут со значением строки 020 в последнем бланке.

Справочно! Б ухгалтерия может делать справки и по кварталам, чтобы сверять их с отчетами 6 НДФЛ.

Общие правила для 1-го раздела отчета

Первый раздел представляет собой сводную таблицу данных по налогу на доходы физлиц за период предоставления — налоговую базу и рассчитанные агентом показатели.

Как мы видим, здесь две своеобразные части отчета. Верхняя предназначена для доходов и налога, исчисленного по разным ставкам, нижняя — для суммирования информации по всем ставкам и указания деталей (налог не удержанный, возвращенный).

Верхнюю часть необходимо заполнить по каждой применяемой агентом ставке налога. Если помимо обычной заработной платы вы выплатили выигрыш какому-либо физическому лицу или у вас работает нерезидент, доходы которого облагаются по отличной от резидента ставке, вам предстоит заполнить несколько верхних частей, по одной на каждую ставку.

Вы укажете сумму дохода в поле 020, сумму вычетов — в поле 030, и в стр. 040 надо будет указать сумму исчисленного налога. Отдельно здесь надо выделить сумму налога, исчисленного с дивидендов (по строке 045) и указать авансовый платеж (если у вас работают иностранцы).

Все, верхнюю часть раздела вы уже заполнили.

См. также «Как заполнить раздел 1 в отчете 6-НДФЛ».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

- 13% начисляем с доходов, которые в пределах 5 млн руб. Показатель берем за год;

- 15% — для той части доходов, которая превышает допустимый предел в 5 млн руб. за год.

Данные для отражения по строке 040 6-НДФЛ

Согласно ст. 210 НК РФ налог исчисляется как процент от налоговой базы. При этом налоговая база — это общий доход налогоплательщика, уменьшенный на сумму предоставленных в соответствии с НК РФ вычетов.

Основные процентные ставки налога для резидентов, действующие на текущий момент, такие:

- 13% — это может быть зарплата, вознаграждения по договорам ГПХ, доходы от продажи недвижимости или некоторые прочие доходы;

- 35% — с суммы экономии на процентах при получении заемных средств в части превышения установленных размеров.

Общую картину по ставкам НДФЛ поможет понять наша рубрика «Ставка НДФЛ».

Расчетная формула для исчисления налога налоговым агентом проста:

(Доход физ. лица – Предоставленные вычеты) × Ставка налога для данного вида дохода.

Именно эта сумма должна будет появиться в строке 040 расчета 6-НДФЛ. То есть применительно к отчету это будет выглядеть так:

(Стр. 020 – Стр. 030) × Стр. 010 / 100.

Если расчетный показатель не совпадет с указанной суммой, то это не всегда будет ошибкой. Налог рассчитывается в полных рублях. По правилам округления сумма налога менее 50 коп. отбрасывается, а 50 коп. и более округляется до полного рубля (погрешность округления). Допустимым является расхождение в любую сторону до 1 руб. на каждое физлицо. В опубликованных контрольных соотношениях для проверки формы 6-НДФЛ приведена следующая формула для расчета допустимой погрешности:

Стр. 060 × 1 руб. × Количество строк 100.

Например, если по строке 060 «Численность» у вас указано 54 человека и за отчетный период доходы были выплачены 3 раза (то есть строка 100 «Дата фактического получения дохода» заполнена трижды), то сумма по строке 040 за 1-й квартал может на 162 руб. отличаться от рассчитанной по формуле (54 × 1 × 3). Количество строк 100 будет зависеть от количества дат получения дохода в отчетном периоде.

ВАЖНО! А вот если расхождение превысило максимальную погрешность, то налоговики посчитают, что сумма начисленного НДФЛ занижена или завышена. Следствием этого будет письмо с просьбой дать пояснения и предоставить корректировочный расчет.

Как это сделать, смотрите в нашей статье «Как правильно заполнить уточненку по форме 6-НДФЛ?».

Подробнее о контрольных соотношениях для проверки формы читайте в нашей статье «Контрольные соотношения для проверки формы 6-НДФЛ».

Налоговики также сверяют показатели форм 2-НДФЛ и 6-НДФЛ. Чему должна быть равна сумма стр. 040, узнайте в КонсультантПлюс, получив пробный доступ к системе бесплатно.

После заполнения строк 010–050 по всем применяемым на вашем предприятии ставкам налога можно переходить ко второй части первого раздела. Здесь есть строка 070, в которой будут подведены итоги по удержанному налогу.

ВАЖНО! Суммы исчисленного и удержанного налогов (строки 040 и 070 соответственно) могут не совпадать. Это возможно, если какой-либо доход уже начислен, налог по нему рассчитан, но выплаты дохода еще не было. Например, в ситуации, когда зарплата начислена в одном квартале, а выплачена в первом месяце следующего квартала.

Давайте сравним даты исчисления налога и даты удержания.

| Доход | Срок исчисления налога | Срок удержания налога |

| Оплата труда | Последний день отработанного месяца | В день выплаты в денежной форме |

| Выплаты при увольнении | Последний рабочий день | В день выплаты |

| Выплаты больничных и отпускных | В день выплаты | В день выплаты |

| Дивиденды | В день выплаты | В день выплаты |

| Командировочные расходы (не подтвержденные документально, «сверхсуточные») | Последний день месяца утверждения авансового отчета | В день выплаты зарплаты за месяц, в котором утвержден авансовый отчет |

| Доход в натуральной форме | В день передачи дохода | В день выплаты ближайшего дохода в денежной форме |

Таким образом, мы видим, что даты расчета налога и его удержания не совпадают довольно часто. А значит, неравенство строк 040 и 070 — обычное дело.

Подробнее о датах получения доходов рассказано в статье «Дата фактического получения дохода в форме 6-НДФЛ».

Об отражении дивидендов в 6 НДФЛ читайте статью «Как правильно отразить дивиденды в форме 6-НДФЛ?».

Трактовка терминов и их назначение

Несмотря на разницу , эти 2 бланка отражают схожие сведения – сколько работник получил доходов, сколько с них было удержано и уплачено налога. Поэтому они должны соответствовать друг другу.

Но в первую очередь удостоверьтесь, что в самих отчетах нет ошибок.

2 НДФЛ

Что представляет собой справка: это таблица с подробной информацией о доходах сотрудника, полученных у работодателя, за определенный период. Как правило, периодом является год. Но сотрудник вправе запросить документ и за меньший промежуток – за квартал и даже за последний месяц.

Справочно! Есть 2 версии бланка – для подачи в инспекцию и для выдачи работникам. С 1 января текущего года утверждена новая форма справки для ИФНС – машиноориентированная.

Она состоит из 2 частей:

В основной части 3 раздела:

информация о сотруднике;

сумма дохода и налога в общем за год;

А в приложении уже информация дробится по месяцам. Сложение сумм из приложения должно давать величины, указанные в разделе 2 и 3.

6 НДФЛ

Трудность с заполнения отчета связана с тем, что в форме вы заполняете:

первый раздел – сведения за весь период с начала года;

второй раздел – по суммам за последние 3 месяца;

с учетом инструкции ФНС России к отчету, по которой даты начисления доходов персоналу, удержания и перевода в казну н алога могут отличаться от дат по бухгалтерскому учету.

Сверка данных по бланку в первом разделе:

Величина графы 020 больше либо равна графе 030, поскольку налоговые вычеты не могут превышать доходы. Если по этому параметру у вас произошла ошибка, ИФНС потребует пояснений. Но если вы сами обнаружите ошибку и сдадите «уточненку», то избежите санкций.

Графа 040 равна: (графа 020 – графа 030) / 100 × графа 010, т. е. Графа 040 равна налоговой базе, умноженной на ставку. Иными словами, вы проверяете правильность расчета подоходного налога. Допускается погрешность, связанная с округлением.

Величина графы 040 больше либо равна графе 050 (авансу).

Во втором разделе указываются всего 3 даты и соответствующие им суммы:

перечисление в госбюджет.

Важно! При выборе даты для раздела 2 формы 6 НДФЛ учитывается день начисления, а не фактической транзакции.

При этом есть разница между разными видами дохода. Так, по зарплате пишите последний день месяца, при выплатах по увольнению – последний рабочий день лица, и т. п. согласно рекомендациям ФНС и Минфина.

Пример заполнения строки 040

Строка 040 в целом не сложна в заполнении. Но для наглядности рассмотрим пример.

Пример

В ООО «Сады» сумма начисленной заработной платы за 1-й квартал составила:

- январь — 30 000 руб.;

- февраль — 35 000 руб.;

- март — 49 000 руб.

Вычеты работникам не предоставляются. Отчет будет заполнен таким образом:

За что могут оштрафовать налогового агента

| Нарушение | Штраф | Основание |

| Сдали расчёт 6-НДФЛ не вовремя | 1000 рублей за каждый полный и неполный месяц | п. 1.2 ст. 126 НК РФ |

| Указали в расчёте 6-НДФЛ или в справке 2-НДФЛ недостоверные данные | 500 рублей за каждый ошибочный документ | ст. 126.1 НК РФ |

| Обязаны были сдать расчёт 6-НДФЛ в электронном виде, а сдали на бумаге | 200 рублей | ст. 119.1 НК РФ |

| Не сдали в срок сведения по форме 2-НДФЛ | 200 рублей за каждый непредставленный документ | п. 1 ст. 126 НК РФ |

Штрафа за подачу недостоверных сведений можно избежать при выполнении двух условий:

- ошибки в расчёте не влияют на сумму НДФЛ;

- вы подали уточнённый расчёт до того, как ошибку обнаружили налоговики.

О том, как подать корректирующую или аннулирующую справку 2-НДФЛ, рассказано в статье «Порядок подачи уточненок по 2-НДФЛ и 6-НДФЛ».

Заполнить, проверить и отправить 6-НДФЛ через Экстерн бесплатно со своим сертификатом

Подключиться бесплатно

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Итоги

Отражение в отчете 6-НДФЛ исчисленного налога на доходы физических лиц — процесс, требующий знания нюансов законодательства. При этом существующие основные формулы для расчета показателей отчета помогут вам самостоятельно проверить корректность своих учетных данных, не дожидаясь запроса из налоговой инспекции.

Проверить, не совершаете ли самые распространенные ошибки при заполнении 6 НДФЛ, поможет статья .

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

Отличия отчетности

Формы подачи отчета по доходу физлиц, работающих в организации или у частного предпринимателя и отчеты по доходам граждан имеют ряд принципиальных отличий:

- периодичность подачи нового 6-НДФЛ документа – ежеквартальная, а бланки 2-НДФЛ подаются раз в год;

- в новой форме отражены сводные показатели по организации, а в привычном 2-НДФЛ сведения подаются индивидуально по каждому конкретному работнику по отдельности.

Титульный лист

Налоговое законодательство разъясняет особенности каждого из отчетов и нюансы по возможным расхождениям, согласовав правила заполнения и расчета несколькими предписаниями. Так, например, отдельным письмом фискального органа, выпущенным в 2021 г., установлено, в чем должны сойтись 2-НДФЛ и 6-НДФЛ и указываются соотношения, позволяющие проверить показатели по налоговым отчислениям двух видов отчетностей.

В 6-НДФЛ разрешили погрешность по сумме налога с учетом округлений до целого рубля

Письмом от 10 марта 2021 г. N БС-4-11/[email protected] ФНС направила контрольные соотношения для проверки правильности заполнения расчета 6-НДФЛ. Это уже третья версия соотношений для данного расчета. Первая появилась в конце декабря, вторая была разослана январским письмом.

В новом письме изменено соотношение 1.3, в котором проверяется расчет суммы налога. Если доход уменьшить на вычеты, поделить на 100 и умножить на ставку, то сейчас полученное число должно быть равно сумме налога (согласно прежним соотношениям сумма налога не должна была быть меньше, то есть допускалось, что налог может оказаться больше исчисляемого). Вместе с тем, сейчас оговаривается, что при этом с учетом пункта 6 статьи 52 НК (то есть округлений до целого рубля) допускается погрешность в обе стороны, определяемая как строка 060 * 1 руб. * количество строк 100 (то есть с учетом количества физлиц).

Упразднено соотношение 1.5 «строка 070 = сумме строк 140» — проверка результирующего удержанного налога на равенство сумме его составляющих, исчисленных по разным датам и срокам.

Соотношения между отчетами

ФНС России предусмотрены контрольные соотношения 6 НДФЛ и 2 НДФЛ , по которым инспектор будет проверять вашу отчетность. Если он обнаружит отклонение от установленных соотношений, то направит вам уведомление с требованием дать письменные пояснения в течение 5 дней.

Если после изучения пояснений инспектор выявит нарушение НК РФ и налогового законодательства, то будет составлен акт проверки с вынесением решения о привлечении к ответственности.

Обратите внимание! За подачу отчетности с ошибками предусмотрены штрафные санкции.

Если будет выявлено, что вы умышленно занизили базу обложения или скрывали доходы каких-то сотрудников, то штраф будет больше.