Декларацию по НДС за I квартал 2021 г. сдаем по обновленной форме. Впервые по ней отчитывались за IV квартал 2021 года. Бланк берем из приказа ФНС от 29.10.2014 № ММВ-7-3/558, в редакции от 19.08.2020 № ЕД-7-3/591. Декларацию сдают все плательщики налога, в т. ч. посредники и налоговые агенты (п. 5 ст. 174, подп. 1 п. 5 ст. 173 НК РФ). Посмотрим, на что нужно обратить внимание, чтобы отчитаться без ошибок.

- Состав НДС-декларации за I квартал 2021

- Отчетность компаний с обособками

- Общие требования

- Обязательные к заполнению листы. Новое в форме НДС-декларации

- Листы НДС-декларации, заполняемые в зависимости от ситуации

- Сроки отчетности по НДС за I квартал в 2021 г.

- Ответственность за просрочку

Состав НДС-декларации за I квартал 2021

Если у вас нулевая отчетность, заполняйте титульный лист и первый раздел.

Для не нулевой декларации выбирайте из остальных 11 разделов лишь те, по которым есть данные. Пустые листы в декларацию не включают.

Удобный обзор листов декларации, которые заполняют в зависимости от ситуации, найдете в конце нашей статьи.

Большинство компаний заполняют:

- титульный лист;

- раздел 1;

- разделы 8 и 9;

- приложения 1 к разделам 8 и 9;

- раздел 12.

Организации, которые не являются плательщиками НДС или налоговыми агентами, но выставляют счета-фактуры с выделенным налогом, заполняют:

- титульный лист;

- раздел 1;

- раздел 12.

Экономические возможности после затяжного кризиса в стране в 2018 году

Известно, что кризис в экономике, который коснулся страны в 2014 году, существенно подорвал ситуацию в РФ. На сегодняшний день значительное улучшение пост кризисной ситуации не исключает факт осуществления некоторых реформ.

В планах правительства — некоторые изменения в налоговой системе, которые смогут поспособствовать улучшению экономики страны.

Кроме вопросов, связанных с увеличением прибыли, поступающей в федеральный бюджет, правительство обязано обратить внимание на финансовое положение каждого региона страны, большинство которых, стоит отметить, находятся в неудовлетворительном состоянии.

Если экономическая ситуация определенных регионов и дальше будет ухудшаться, то местная власть будет не в состоянии выполнить все возложенные обязательства. Это, в свою очередь, является признаком наступления дефолта.

Очевидно, что экономика страны требует проведения глобальной налоговой реформы. Власти рассматривают вопрос о пересмотре действующих на сегодняшний день льгот.

Также рассматривается вопрос реформирования системы страхования. Тем самым, могут увеличиться ставки по некоторым видам налогов.

Общие требования

Заполняйте отчет в специализированной программе печатными заглавными буквами.

В каждой ячейке ставим только один символ. Это может быть буква, цифра, знак препинания или пробел.

В разделах 1–7 суммы отражаем в полных рублях. Рубли с копейками округляем по нормам ст. 52 НК РФ.

В разделах 8–12 — в рублях и копейках (п. 15 Порядка заполнения декларации).

Если отчитываетесь на бумаге, имейте в виду: двусторонняя печать не допускается. Нельзя использовать в отчете корректирующие средства, зачеркивания и исправления. Правда, отчитаться на бумаге могут единицы:

- налоговые агенты, которые не являются плательщиками НДС и не ведут посреднической деятельности с оформлением счетов-фактур от своего имени (п. 5 ст. 174 и п. 3 ст. 80 НК). Налоговые агенты-покупатели вторсырья под это исключение не подпадают, сдают декларации в электронном виде (п. 5 ст. 174 НК);

- иностранные организации, которые оказывают в России электронные услуги, и иностранные налоговые агенты.

По общему правилу организации сдают НДС-декларацию только в электронной форме через уполномоченных спецоператоров, независимо от численности сотрудников. Это правило относится и к уточненкам за любые периоды (п. 7 ст. 5 Закона от 04.11.2014 № 347-ФЗ).

Если подать декларацию в бумажной форме, а должны — в электронной, ее посчитают непредставленной (п. 5 ст. 174 НК РФ). Штраф — 200 руб. (ст. 119.1 НК).

Распределение поступающих средств в федеральный и региональный бюджет

По словам правительства, новая реформа способна коснуться и налога на прибыль, что будет способствовать распределению поступающих средств в федеральный и региональный бюджет.

Стоит заметить, что снижение финансовых поступлений в региональные бюджеты заставит местные власти искать пути получения дополнительного финансирования.

По словам экспертов, будущие нововведения в системе налогообложения в 2021 годуокажут влияние на развитие предпринимательской деятельности в стране.

Но не стоит забывать, что увеличение налогов скажется на деятельности бизнесменов, не сумевших восстановить состояние своего дела после экономического кризиса 2014 года. Чтобы вывести экономику страны из кризиса, необходимы новые реформы.

Обязательные к заполнению листы. Новое в форме НДС-декларации

Новые шифры

Для уверенности, что используете актуальный бланк, проверьте штрихкод хотя бы на титульнике. Должно стоять 0031 2011.

Изменения в кодах операций

Привели в соответствии с формулировками НК РФ наименование отдельных операций. Например, с кодом 1010267 (подп. 22 п. 2 ст. 149 НК, приложение 1 к Порядку заполнения декларации).

Дополнительно в приложении 1 к Порядку заполнения декларации прописали коды операций, которые ФНС рекомендовала в своих письмах. Например, 1011208 (подп. 36 п. 2 ст. 149 НК). Изначально данный код ФНС привела в письме от 29.10.2019 № СД-4-3/22175.

Титульный лист без ОКВЭДа

С первого листа удалили реквизит «ОКВЭД». Указываем (рис. 1):

- ИНН,

- КПП,

- название фирмы или ФИО ИП,

- номер контактного телефона,

- код ИФНС,

- код отчетного периода. Для первого квартала — «21»,

- код по месту учета. Обычно — «214». Все возможные коды — в Приложении 3 к Порядку заполнения декларации.

На заметку:

поле «Номер корректировки» заполняем по новым правилам. В первичном отчете указываем 0. А корректировки сдаем только в хронологическом порядке: первая уточненка идет под номером 1, вторая — под номером 2 и т. д. Если номер не указать — декларация не пройдет форматно-логический контроль.

Важно:

Если указать неверный период или поставить номер корректировки, инспекторы направят требование об уточнении или вовсе не примут отчет.

Раздел 1 с дополнениями для участников СЗПК

Те, кто заключил соглашение о защите и поощрении капиталовложений (СЗПК), заполняют новую строку 085 «Признак СЗПК». Регулирует данную сферу Закон от 01.04.2020 № 69-ФЗ.

По строке 085 ставят:

- 1 — если налогоплательщик — сторона СЗПК, включенного в реестр СЗПК;

- 2 — если налогоплательщик не является стороной СЗПК.

Отдельно указывают суммы налога, которые относятся к деятельности с СЗПК:

- строка 090 — чтобы показать сумму к уплате;

- 095 — к возмещению.

Строки 090 и 095 заполняют на основании данных раздельного учета, который обязаны вести участники СЗПК (абз. 10 п. 4.3 ст. 5 НК). По деятельности в рамках СЗПК и по другой деятельности организация должна обеспечить раздельный учет объектов налогообложения, налоговой базы и сумм НДС.

Если организация участвует в нескольких СЗПК, то в строках 090 и 095 отражают суммарные показатели по всем СЗПК.

По-прежнему главной контрольной точкой остается строка 020 — с КБК. При ошибке деньги попадут не на те реквизиты, что грозит начислением пени и штрафом.

Обязательно инспекция проверит и строки 040 и 050 (рис. 2). Если заполнили строку 050, то есть поставили суммы к возмещению, контролеры назначат камеральную проверку.

Методы расчета налогов на прибыль в 2021 году

Под налогом на прибыль понимается уплата процентов от прибыли, которую получила организация. Взимание подобных платежей помогает пополнять региональный бюджет.

На сновании действующего законодательства существует несколько способов, по которым производится расчет денежной суммы данного налога:

- При помощи кассового метода. Налог рассчитывают на основании проведенных финансовых операций. Но стоит заметить, что законодательством установлено ограничение на использование данного метода расчета. Подобным способом исчислять сумму налога могут лишь ограниченное количество организаций, прибыль которых за квартал составляет менее миллиона рублей.

- Расчет налоговой суммы при помощи метода начисления. При этом учитываются показатели расходов и доходов.

Расчет налога на прибыль производится организациями за отчетный период времени. При этом многие используют авансовые платежи каждый квартал либо ежемесячно. Подобное действие не запрещено законодательством.

Особенностью исчисления налога на прибыль является фиксированная ставка, применяемая по отношению некоторых видов деятельности организаций.

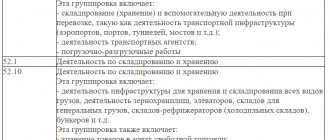

Листы НДС-декларации, заполняемые в зависимости от ситуации

| Номер раздела НДС-декларации | На что обратить внимание |

| 2 | Заполните данные в разрезе каждого налогового агента по НДС. Ставьте прочерки, если нет каких-либо данных. Например, ИНН. Сумму налога к уплате в бюджет за налогового агента укажите по строке 060. |

| 3 | Приведите данные по операциям реализации товаров, работ, услуг по ставкам 10% и 20%. Приложение 1 к разделу 3 заполняют на каждый объект недвижимого имущества отдельно. Актуально для компаний, которые совершали операции, облагаемые по ставкам 10% и 20%. |

| 4 | Заполняют компании, которые отгрузили товары на экспорт, обосновали и подтвердили применение ставки 0% документами. |

| 5 | Заполняют организации, которые проводили операции, облагаемые по ставке 0%. При этом в расчете за I квартал отражают вычеты, которые фактически были в IV квартале. Например, компания собирала все документы, подтверждающие нулевую ставку в предыдущем квартале, но выполнила все условия только в текущем. |

| 6 | Заполняйте, если не получилось подтвердить право на ставку 0%. Напоминаем: на то, чтобы представить подтверждающие документы, закон дает 180 дней. |

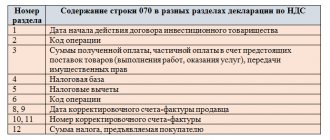

| 7 | Заполняйте, если были операции, которые не облагаются НДС:

|

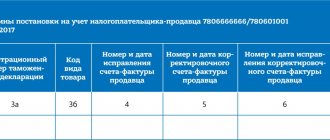

| 8 | В электронном виде раздел представляет собой книгу покупок в табличном формате. Приводим большинство данных из счетов-фактур, которые получили от поставщиков и сформировали сами при восстановлении налога. В бумажном отчете заполняем отдельный лист раздела 8 на каждую счет-фактуру. Заполняют организации, которые заявляют налоговые вычеты. |

| 9 | Здесь — сведения из книги продаж. Порядок заполнения аналогичен правилам заполнения раздела 8. В электронном формате раздел 9 предоставляем в виде таблицы из книги продаж. В бумажном отчете нужны данные каждого счета-фактуры, который выставили в адрес покупателей и заказчиков. А именно это счета-фактуры на реализацию и полученные авансы, в т.ч. сформированные при зачете НДС. Заполняют те, кто регистрировал счета-фактуры в книге продаж. Важно: Показатели в книгах покупок и продаж отражаем в рублях с копейками. В декларации начисленный к уплате НДС округляем до рублей. Разницу с книгой продаж недоимкой не признают (письмо Минфина РФ от 15.10.2019 № 02-07-10/79001). Для проверки разделов 8 и 9 ФНС использует программу АСК НДС-2. |

| 10 | Заполняют посредники, в т.ч. комиссионеры, агенты, застройщики, экспедиторы, которые получали счета-фактуры в интересах другого лица. Укажите данные по полученным счетам-фактурам. |

| 11 | Заполняют посредники, в т.ч. комиссионеры, агенты, застройщики, экспедиторы, которые выставляли счета-фактуры в интересах другого лица. Укажите данные по выставленным счетам-фактурам. |

| 12 | Раздел для компаний на спецрежимах, кто не должен платить НДС, но выставляет счета-фактуры с выделенной суммой налога (п. 5 ст. 173 НК). Его также заполняют общережимники при выставлении счета-фактуры по необлагаемым операциям. |

Процентные ставки налога на прибыль с нового 2021 года

В 2021 году юридические лица будут уплачивать налог на прибыль по той же ставке — 20 процентов. Но власти решили внести значительные изменения, касаемые распределения налоговых поступлений.

Исчисления, которые будут поступать в федеральный бюджет, увеличили до трех процентов. А поступающие средства в региональные бюджеты было решено уменьшить до семнадцати процентов.

К тому же, на усмотрение местных властей будет возможным проведение снижения ставок. Подобные новшества уже внесены в Налоговый Кодекс Российской Федерации еще в 16 году.

С нового года правительство снизит минимальное значение ставок для определенных категорий налогоплательщиков. Если раньше показатель был в 13.5 процентов, то с 2021 года он составит на процент меньше.

Видео новости изменений в налогах на прибыль

2018 год не предусматривает внесения изменений специальных ставок на налог на прибыль. А вот получение дохода по ценным бумагам планируется обложить 15-процентным налогом.

Для организаций, участвующих в реализации некоторых проектов, направленных на экономическое развитие Дальнего Востока, будет введен период налоговых каникул.

Распределение средств, полученных от организаций в 2021 году на налог на прибыль, по мнению чиновников, будет способствовать улучшению экономики страны.