Что учесть при отражении в учетной политике косвенных расходов

Таких требований в законодательстве содержится немного. В их числе:

- Список косвенных расходов в своей учетной политике (УП) установить обязаны фирмы, применяющие метод начисления (у ведущих учет доходов и расходов кассовым методом компаний такая обязанность отсутствует).

- Полная самостоятельность фирмы в выборе набора косвенных расходов: законодательство не содержит жестких ограничений в этом вопросе. При этом разграничение расходов на прямые и косвенные должно быть обоснованным и не противоречить НК РФ.

- Основной ориентир при отнесении расходов к разряду косвенных — установленный в ст. 318 НК РФ перечень прямых расходов, а все остальные расходы фирмы (исключая внереализационные), автоматически формируют перечень косвенных расходов.

ВНИМАНИЕ! С 2021 года все организации обязаны применять новое ФСБУ 5/2019 «Запасы», согласно которому В фактическую себестоимость войдут прямые и косвенные затраты. Разделить их организация должна будет самостоятельно. Косвенные затраты потребуется распределять между видами продукции, работ, услуг. Способ распределения нужно установить в учетной политике.

- Важный классификационный признак косвенных расходов — степень взаимосвязи с производственным процессом: чем слабее эта связь, тем более обоснованно включение того или иного расхода в состав косвенных.

- Основной признак косвенных расходов — быстрое списание на финансовый результат по окончании отчетного периода.

- Распределение косвенных расходов — процесс, касающийся части косвенных расходов, относящихся к нескольким отчетным периодам («страховые» расходы, расходы на НИОКР, рекламу).

О некоторых нюансах разделения расходов на прямые и косвенные читайте в статьях:

- «Как разделить расходы по налогу на прибыль на прямые и косвенные?»;

- «Как учесть прямые и косвенные расходы в налоговом учете».

Остановимся на нюансах отражения в УП отдельных видов косвенных расходов.

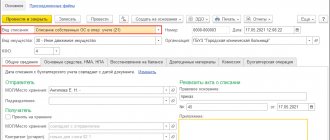

Образец отражения косвенных затрат в приказе по учетной политике

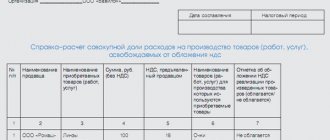

В Письме УМНС Российской Федерации по городу Москве от 28 июля 2004 года №24-11/50004 сказано, что порядок ведения раздельного учета затрат налогоплательщик устанавливает самостоятельно на основании Приказа Минфина Российской Федерации от 9 декабря 1998 года №60н «Об утверждении положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98». Установленный порядок ежегодно оформляется приказом руководителя организации, неотъемлемыми приложениями которого являются методика по раздельному учету затрат и рабочий план счетов (субсчетов).

Учетная политика в целях налогового учета

Этот термин упоминается во многих статьях, в которых рассматриваются те или иные вопросы налогообложения, налогового учета, подлежащие, в свою очередь, отражению в учетной политике для целей налогообложения.

Кроме того, целесообразно утвердить в данной учетной политике решения отдельных вопросов, которые не были раскрыты при регламентации расчетов с бюджетом по тому или иному налогу либо не имеют однозначного толкования. Налоговая политика, как и бухгалтерская, утверждается соответствующим приказом или распоряжением руководителя учреждения (организации) и применяется с 1 января года, следующего за годом ее утверждения.

При этом налоговая политика, принятая вновь созданным юридическим лицом, утверждается не позднее окончания первого налогового периода, а применяется со дня создания организации или учреждения. 12 ст. 167 НК РФ)

Формирование учетной политики: признание доходов и расходов

Иными словами, если в результате совершенной операции организация уже получила или получит в будущем деньги или какое-либо имущество, которое ей не надо будет возвращать, или если ей, скажем, простили долги — это доход.

При получении таких сумм следует формировать кредиторскую

Учет прямых и косвенных расходов

К ним, в частности, относятся затраты:

- оплату труда основных производственных рабочих (с отчислениями);

- покупные изделия и полуфабрикаты;

- на сырье и основные материалы;

- топливо и электроэнергию;

- амортизацию производственного оборудования.

Косвенные расходы Косвенные расходы — это затраты, которые связаны с производством нескольких видов продукции (работ, услуг).

Напрямую они не могут быть отнесены на конкретный вид продукции. Поэтому они распределяются по видам продукции косвенно (условно) согласно предусмотренным в учетной политике организации показателям, с помощью заранее рассчитанных коэффициентов. К косвенным относятся общепроизводственные и общехозяйственные расходы.

Отражение косвенных расходов в учетной политике — образец

318 НК РФ перечень прямых расходов, а все остальные расходы фирмы (исключая внереализационные), автоматически формируют перечень косвенных расходов.

- Важный классификационный признак косвенных расходов — степень взаимосвязи с производственным процессом: чем слабее эта связь, тем обоснованнее включение того или иного расхода в состав косвенных.

- Основной признак косвенных расходов — быстрое списание на финансовый результат по окончании отчетного периода.

- Распределение косвенных расходов — процесс, касающийся части косвенных расходов, относящихся к нескольким отчетным периодам («страховые» расходы, расходы на НИОКР, рекламу).

О некоторых нюансах разделения расходов на прямые и косвенные читайте в статьях:

Остановимся на нюансах отражения в УП отдельных видов косвенных расходов.

Учитывая, что специфика различных компаний

Положение об учетной политике на 2015 год: косвенные расходы в налоговой политике (Авдеев В.В.)

318 НК РФ содержит лишь рекомендуемый состав прямых расходов, согласно которому в качестве таковых могут учитываться:- материальные затраты на приобретение сырья и (или) материалов, используемых в производстве продукции и (или) образующих ее основу либо являющихся необходимым компонентом при ее производстве;- материальные затраты на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке у налогоплательщика;- расходы на оплату труда основного персонала, участвующего в процессе производства продукции;- расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной частей трудовой пенсии, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на

Учетная политика производственной организации

Вместе с учетной политикой организации следует утвердить: для целей бухгалтерского учета – рабочий план счетов, формы первичных учетных документов, регистров бухгалтерского учета, порядок проведения инвентаризации активов и обязательств, график документооборота; для целей налогового учета – формы налоговых регистров, на основании которых производственная организация будет производить расчет налогов.

Бесплатная юридическая помощь

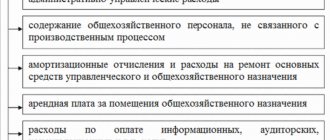

Косвенные расходы по налогу на прибыль: перечень Косвенные затраты включают в себя, например:

- амортизация основных средств общепроизводственного и общехозяйственного назначения;

- прочие расходы, связанные с производством и реализацией (ст. 264 НК РФ).

- расходы на оплату труда работников, кроме занятых в процессе производства, а также взносы во внебюджетные фонды с указанных расходов;

- расходы на обязательное и добровольное страхование;

- материальные расходы. Это могут быть материалы, используемые для упаковки товаров; приобретаемый инвентарь и спецодежда; расходы на приобретение топлива и воды, используемых на технологические цели; приобретенные услуги производственного характера;

НК РФ.Список расходов на НИОКР не является исчерпывающим, так как законодатель допускает учитывать в их составе другие расходы, непосредственно связанные с НИОКР,

Учетная политика: делим расходы на прямые и косвенные

Понятно, что за этим распределением внимательно следят налоговики, дабы не допустить произвольного уменьшения суммы налога, перечисляемой в бюджет (путем завышения косвенных расходов).

Поэтому и налогоплательщик должен четко понимать какие расходы (и, главное, — почему) он отнес к косвенным, а какие к прямым. Аргументированно изложить свою позицию по этому вопросу как раз и можно в учетной политике. Кто делит расходы Для начала определимся с тем, кто вообще должен задумываться о распределении расходов.

Тут можно сразу выделить две категории налогоплательщиков для которых данный раздел в учетной политике не актуален. Во-первых, правилами распределения расходов на прямые и косвенные могут воспользоваться только те организации, которые работают по методу начисления.

Источник: https://advokatssr.ru/obrazec-otrazhenija-kosvennyh-zatrat-v-prikaze-po-uchetnoj-politike-12148/

Как может выглядеть в учетной политике образец перечня косвенных расходов

Учитывая, что специфика различных компаний отражается на видах и соотношении устанавливаемых в УП прямых и косвенных расходов, универсального образца такого перечня не существует.

Тем не менее обозначить универсальный список косвенных расходов, которые могут присутствовать в УП множества компаний, возможно. К примеру, такой перечень в УП производственной компании может выглядеть следующим образом:

К косвенным относятся следующие расходы:

- коммунального характера: на отопление, освещение и водоснабжение административного корпуса;

- амортизация зданий, используемых для административно-управленческих нужд по перечню, указанному в приложении к учетной политике;

- на оплату труда (включая отчисления на социальные нужды) вспомогательных работников и административно-управленческого персонала;

- на размещение рекламы в СМИ;

- на аренду транспорта для административных нужд;

- на приобретение канцелярских принадлежностей и средств гигиены;

- представительские и иные расходы (кроме прямых и внереализационных).

О том, можно ли сократить перечень прямых и расширить список косвенных расходов, узнайте из материала «Перечень прямых расходов по налогу на прибыль».

Образец оформления затрат в учетной политике производственного предприятия на ОСНО подготовили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе К+ и бесплатно изучите материал.

Выписка из учетной политики косвенные расходы торговой организации образец

Документы бухгалтерского учета Раскрыть список рубрик 1 сентября — 25 сентября Подпишитесь на специальную бесплатную еженедельную рассылку, чтобы быть в курсе всех изменений в бухгалтерском учете: Присоединяйтесь к нам в соц.

сетях: НДС, страховые взносы, УСН 6%, УСН 15%, ЕНВД, НДФЛ, пени Отправляем письма с главными обсуждениями недели > > > Налог-налог 24 июня 2021 12636 Выписка из учетной политики — образец ее может потребоваться хозяйствующему субъекту для ответа на запрос налоговиков или контрагентов. Как оформить документ с таким названием, расскажем в нашем материале.

Выписка из учетной политики — документ, с оформлением которого приходится сталкиваться практически всем организациям и предпринимателям.

Основные свойства выписки: краткость — возможность представить

Прямые и косвенные расходы

5017 ФОРУМ!

страницы У любой организации, производящей продукцию и/или реализующей ее, существуют затраты. Если предприниматель использует в определении прибыли и затрат метод начисления, то Налоговый Кодекс в ст.

318 и 320 требует разделять расходы по их отношению к прямым или косвенным.

- В чем смысл такого разделения с точки зрения уплаты налогов?

- Кто принимает окончательное решение в этом вопросе – налоговики и предприниматели?

- Какие затраты считать прямыми, а какие отнести к косвенным?

- Всегда ли нужно это разделение?

Вносим ясность в этом материале. Распределение трат организации по данному основанию имеет значение для внутренней учетной политики, поскольку прямо отражается на налогообложении.

Они входят в налоговую базу при начислении налога на прибыль.

Формирование учетной политики в торговой организации

> > > Налог-налог 29 ноября 2021 7846 Учетная политика торговой организации — ее основной документ, устанавливающий порядок ведения учета — как бухгалтерского, так и налогового. В учетной политике торговой организации отражаются те учетные моменты, которые допускают возможность их выбора из нескольких вариантов.

Вне зависимости от специализации торговой фирмы (например, опт или розница), учетная политика (далее — УП) должна содержать некоторую вводную информацию: применяемая система налогообложения; методы организации бухгалтерского и налогового учета; возможные отступления от общеустановленных правил учета, допускаемые нормативными актами (например, субъекты малого предпринимательства могут применять упрощенный порядок отражения в учете и отчетности расходов по кредитам и займам,

Прямые расходы в торговле: свои особенности

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 15 апреля 2019 г.Л.А. Елина, экономист-бухгалтер Пришло время поговорить о списании расходов, непосредственно связанных с торговой деятельностью.

Для торговли Налоговый кодекс установил особые правила, а также свой список прямых расходов:

- транспортные расходы по доставке товаров до склада торговой организации (если такие расходы не включены в стоимость приобретения товаров).

- стоимость товаров;

Остальные расходы (кроме внереализационных) относятся к косвенным и сразу списываются при расчете «прибыльной» базы.

Это, например, уплаченные ввозные таможенные пошлины и сборы (не включенные в стоимость самих товаров) или затраты на предпродажную подготовку. Причем выбора тут нет.

Торговым организациям нельзя расширять список прямых расходов, ведь тогда пострадает «прибыльная» база текущего периода.

Но зато у них есть право выбора, куда относить прочие (нетранспортные) расходы, связанные с приобретением товаров.

Пример учетной политики организации для целей налогообложения (услуги, ОСНО)

Когда понадобится: при формировании учетной политики в организации, которая осуществляет деятельность в сфере услуг.

Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Источник: https://strahovanie-rf.ru/vypiska-iz-uchetnoj-politiki-kosvennye-rashody-torgovoj-organizacii-obrazec-24798/

Учетная политика для целей налогообложения.

Образцы

Основание: постановление Правительства РФ от 1 января 2002 г. № 1

«О Классификации основных средств, включаемых в амортизационные группы»

, пункт 1 статьи 258 Налогового кодекса РФ.

5. Срок полезного использования основных средств, бывших в употреблении, определяется равным сроку, установленному предыдущим собственником, уменьшенному на количество лет (месяцев) эксплуатации данных основных средств предыдущим собственником.

Основание: пункт 2 статьи 258 Налогового кодекса РФ. 7. Амортизацию по всем объектам амортизируемого имущества (основным средствам и нематериальным активам) начислять линейным методом.

Как выглядит образец выписки из учетной политики

: Бухгалтерский учет Должен фиксировать все хозяйственные операции, осуществляемые на предприятии Все виды сделок должны Учитываться в те периоды, когда они были совершены Хозяйственные операции Отражаются в налоговом и бухгалтерском учете вне зависимости от их правового оформления Как уже упоминалось выше учетная политика составляется на базе стандартной формы, которая обновляется из года в год. К готовому документу прилагаются такие бумаги, как (п.4.

ПБУ 1/2008):

- Методика учета активов и пассивов компании.

- Проведение контроля за операциями.

- Порядок осуществления документооборота.

- План счетов и порядок инвентаризации.

- Документы внутреннего и первичного учета (формы).

- Регистры учета.

Если предприятие меняет свою учетную политику, то ему следует делать это в начале года – с момента начала учета хозяйственных операций ().

Нюансы рекламных расходов в учетной политике

Попадание затрат на рекламу в перечень косвенных — распространенная ситуация для множества компаний вне зависимости от специфики, масштабов и иных особенностей их деятельности.

О том, как влияет система налогообложения на признание рекламных расходов, читайте в статьях:

- «Как учесть расходы на рекламу при УСН»;

- «Налог на прибыль: нормируемые и ненормируемые расходы на рекламу».

В УП этот вид косвенных расходов требует следующей детализации:

- перечень документов (договор на оказание рекламных услуг, протокол согласования цены, акт выполненных работ, маркетинговая политика, протоколы, приказы);

- разграничение видов рекламы для целей налогового учета — ненормируемые (в СМИ, интернете, на телевидении, посредством размещения информации на рекламных щитах) и нормируемые (проведение розыгрышей, вручение призов во время массовой рекламной кампании);

- алгоритм расчета нормируемых рекламных расходов при расчете налога на прибыль — совокупная сумма нормируемых рекламных расходов, рассчитанная нарастающим итогом с начала года, не должна превышать 1% от выручки без НДС и акцизов (п. 1 ст. 248, п. 3 ст. 318 НК РФ);

- конкретизация даты осуществления рекламных расходов (подп. 3 п. 7 ст. 272 НК РФ);

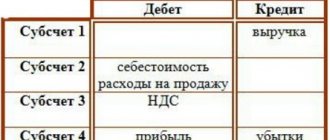

- применяемый для отражения рекламных затрат учетный счет — в соответствии с Планом счетов бухучета и инструкцией по его применению, утвержденными приказом Минфина РФ от 31.10.2000 № 94н, расходы на рекламу учитываются на отдельном субсчете сч. 44 «Расходы на продажу»;

- порядок списания рекламных расходов — списание в полной сумме в периоде возникновения или с распределением (способ распределения также необходимо отразить в УП);

- налоговый регистр аналитического учета расходов на рекламу — разрабатывается компанией самостоятельно или используются дополненные определенными реквизитами регистры бухучета (абз. 10 ст. 313 НК РФ), форма регистра закрепляется в УП.

Избежать ошибок при формировании налоговых регистров поможет знакомство с материалом «Как вести регистры налогового учета (образец)?».

Как прописать в учетной политике косвенные расходы

Подборки из журналов бухгалтеру

- Подробности Категория: Подборки из журналов бухгалтеру : 03.06.2015 00:00 Источник: журнал «Главбух» Рассмотрим практическую ситуацию. Организация выполняет общестроительные работы.

Учетной политикой предусмотрено, что доходы и расходы в целях исчисления налоговой базы определяются на основании форм № КС-2, подписанных заказчиком.

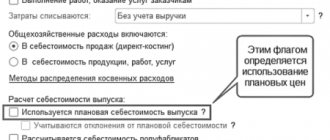

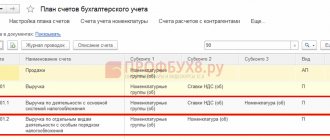

Распределение косвенных расходов в 1С 8.3: настройки и методы

15.07.2019 К косвенным расходам в 1С 8.3 относятся те расходы, которые невозможно отнести к конкретному выпускаемому изделию.

К ним можно отнести оплату за воду, электричество, заработную плату бухгалтера и т.

п. Организация производит товары, затрачивая на их изготовление материалы. Но мы не можем точно узнать, сколько ушло косвенных расходов на определенную единицу произведенной продукции.

В самом низу открывшегося окна нажмите на гиперссылку «Налог на прибыль».

После этого появится окно с несколькими разделами настроек. Выберите «Налог на прибыль» и в открывшемся разделе откройте ссылку «Перечень прямых расходов».

Учетная политика: доходы и расходы

Учетная политика разрабатывается и утверждается в каждой фирме ежегодно.

В ней необходимо закрепить порядок ведения учета для целей налогообложения. Налоговая политика должна содержать в себе полную и достоверную информацию о порядке отражения хозяйственных операций за отчетный период, а также сведения для контроля за правильностью, полнотой и своевременностью расчета и уплаты налогов в бюджет.

В этом документе каждая компания устанавливает свои особенности налогового учета, например, такие как порядок формирования суммы доходов и расходов.Налоговый консультант И.Р. Семенова Доходы От того, как фирма учитывает доходы, зависит величина ее налога на прибыль.

Поэтому ей необходимо прописать в учетной политике для целей налогообложения способы признания выручки, ее классификацию, а также как отражать доходы, которые относятся к нескольким отчетным периодам.

Признание доходовДля расчета налога на прибыль выручку можно признавать одним из методов: начисления или кассовым.

Загадочные транспортные расходы: когда их можно классифицировать как косвенные, а когда нельзя

Транспортные расходы — один из неоднозначных видов затрат, которые не всегда возможно отнести напрямую к разряду косвенных и отразить в соответствующем перечне расходов в УП.

Перед специалистами, формирующими УП, стоит непростая задача — безошибочно разграничить транспортные расходы прямые и косвенные. Чтобы найти решение, необходимо исходить из основного распределительного принципа: включение расхода в состав прямых или косвенных зависит от того, с какой стадией производства и (или) реализации он связан.

В УП транспортные расходы могут быть отражены в перечне:

- косвенных — если фирма доставляет товар (продукцию) покупателю (при этом не имеет значения способ доставки: собственным транспортом, арендованным или с привлечением стороннего перевозчика);

- прямых — если фирма осуществляет расходы по транспортировке приобретаемых товаров, сырья и материалов и учитывает их отдельно от стоимости МПЗ: такие расходы требуют распределения с учетом остатка нереализованных МПЗ на конец отчетного периода.

В соответствии с этими критериями определенные транспортные расходы могут быть отнесены к одной из этих групп или даже к обеим.

Познакомиться с алгоритмом распределения транспортных расходов и разобраться с соответствующими бухгалтерскими проводками на примерах поможет статья «Распределение транспортных расходов на остаток товара».

Состав прямых и косвенных расходов

Состав прямых и косвенных расходов отличается для производственных и торговых организаций.

Производство товаров, работ или услуг

Какие расходы при производстве товаров, работ или услуг относить к прямым, а какие к косвенным, вы вправе определить самостоятельно. Перечень расходов утверждает руководитель организации и фиксирует его в учетной политике.

Делая выбор, руководствуйтесь следующими принципами. В составе прямых расходов отражайте те затраты, которые непосредственно связаны с производством или реализацией. При этом можно ориентироваться на отраслевую специфику и исходить из конкретных особенностей производственного процесса в самой организации.

Обычно к прямым расходам производств относят:

- материальные затраты. В частности, издержки на покупку сырья и материалов, которые будут использованы непосредственно в производстве, а также комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, требующих дополнительной обработки;

- расходы на оплату труда сотрудников, занятых в производственной деятельности, и взносы на социальное страхование, начисленные с этих сумм. То же касается и взносов на страхование от несчастных случаев и профзаболеваний;

- амортизацию основных средств, которые используют при производстве товаров, работ или услуг.

Это следует из пункта 1 статьи 318 Налогового кодекса РФ.

Остальные расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят на косвенные. Кроме внереализационных расходов – их считают отдельно.

При этом косвенными признавайте только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включают в себестоимость единицы продукции, можно отнести только к прямым.

Все это следует из статьи 318 Налогового кодекса РФ. Подтверждают это письма ведомств – Минфина России от 7 февраля 2011 г. № 03-03-06/1/79 и ФНС России от 24 февраля 2011 г. № КЕ-4-3/[email protected] Аналогичная позиция выражена и в определении ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 и постановлении ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3.

Торговля

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

- покупная стоимость товаров. Как ее считать, организации вправе определить самостоятельно. Например, можно включить в нее расходы, которые связаны с покупкой товаров. Это, в частности, траты на фасовку, складские и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

- расходы на доставку товаров до склада покупателя (когда их считают отдельно от стоимости самих товаров).

Все остальные расходы (кроме внереализационных расходов, предусмотренных ст. 265 НК РФ) относятся к косвенным и уменьшают доходы от реализации текущего месяца.

Такой порядок предусмотрен статьей 320 Налогового кодекса РФ.

Ситуация: можно ли отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров от поставщика к себе на склад собственным транспортом? Организация занимается торговлей.

Да, можно.

Затраты на доставку товаров до склада покупателя торговая организация должна включать в состав прямых расходов. При этом каких-то отдельных условий или ограничений не установлено. И значит, не важно, платит покупатель за доставку сторонней организации или перевозит товар собственными силами.

А вот расходы на содержание собственного автотранспорта, занятого перевозкой товаров, нужно относить к косвенным расходам. Они напрямую не связаны с приобретением товаров. Это следует из положений статьи 320 Налогового кодекса РФ. Аналогичное мнение выражено и в письме Минфина России от 13 января 2005 г. № 03-03-01-04.

Ситуация: может ли торговая организация отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров, которые она отгружает покупателям непосредственно со складов изготовителей? Организация занимается торговлей.

Нет, не может.

К прямым расходам относят затраты на доставку покупных товаров (транспортные расходы) только до склада организации, если они не включены в цену их приобретения. Поскольку при транзитной торговле товар отгружают сразу покупателю, минуя собственный склад, указанные условия не выполняются. Поэтому такие транспортные издержки надо рассматривать как расходы, связанные не с приобретением, а с продажей товара.

Расходы, связанные с транспортировкой реализуемых товаров, являются косвенными. При этом они уменьшают доходы от реализации именно этих товаров. Такой порядок следует из положений статьи 286 и абзаца 3 статьи 320 Налогового кодекса РФ.

Специфика разных компаний: как не перепутать косвенные расходы с прямыми

В предыдущем разделе был рассмотрен вид расходов, который можно в равной степени отнести и к косвенным, и к прямым. И это не единственный случай, когда прямые и косвенные расходы переплетаются. При этом нередки ситуации, когда один и тот же расход для одной фирмы может быть только косвенным, а для другой — только прямым.

Один из таких примеров — затраты фирмы на упаковку продукции. Указанные ниже судебные решения подтвердили однозначное местоположение таких расходов в составе:

- косвенных — когда фирма занималась производством бумаги и по окончании производства упаковывала готовую продукцию (рулонную бумагу) в пачки и коробки (постановление ФАС СЗО от 20.06.2011 № А56-46595/2010);

- прямых — когда компания использовала тару при производстве алкогольной продукции: розлив в стеклянную тару алкогольной продукции является одной из стадий производства (постановление Президиума ВАС от 02.11.2010 № 8617/10).

О том, какие нюансы работы с возвратной тарой необходимо предусмотреть в УП, расскажет материал «Учет возвратной тары: цена, проводки, налоги».

Таким образом, изначальное адекватное и логичное обоснование (в соответствии с технологическим процессом) попадания того или иного расхода в состав косвенных и прямых позволит любой компании в любой ситуации отстоять свою правоту перед контролерами и (или) судьями.

Учетная политика: делим расходы на прямые и косвенные

Одним из условий, которое законодатель требует обязательно включить в учетную политику для целей налога на прибыль — порядок отнесения расходов к прямым и косвенным (ст. 318 НК РФ). И относиться к этому требованию формально не стоит.

Правильное закрепление этого порядка важно, поскольку непосредственно влияет на уплачиваемую сумму налога. Ведь косвенные расходы можно учесть в полном объеме в периоде их осуществления. Прямые же признаются по мере реализации продукции, работ, услуг, в стоимости которых они учтены.

Понятно, что за этим распределением внимательно следят налоговики, дабы не допустить произвольного уменьшения суммы налога, перечисляемой в бюджет (путем завышения косвенных расходов). Поэтому и налогоплательщик должен четко понимать какие расходы (и, главное, — почему) он отнес к косвенным, а какие к прямым.

Аргументированно изложить свою позицию по этому вопросу как раз и можно в учетной политике.

Кто делит расходы

Для начала определимся с тем, кто вообще должен задумываться о распределении расходов. Тут можно сразу выделить две категории налогоплательщиков, для которых данный раздел в учетной политике не актуален.

Во-первых, правилами распределения расходов на прямые и косвенные могут воспользоваться только те организации, которые работают по методу начисления. У налогоплательщиков, определяющих доходы и расходы кассовым методом, разделение расходов на прямые и косвенные не производится, поэтому соответствующий раздел в учетной политике попросту не нужен.

Во-вторых, подобное деление не актуально для организаций, которые занимаются оказанием услуг. Они имеют право все расходы учитывать в периоде их несения (п. 2 ст. 318 НК РФ, письмо Минфина России от 15.06.11 № 03-03-06/1/348). То есть, таким налогоплательщикам, делить, собственно, нечего — по сути, все расходы у них косвенные.

https://www.youtube.com/watch?v=-7PO9CTJyhM

Все остальные налогоплательщики должны распределять расходы на прямые и косвенные, закрепив порядок такого распределения в учетной политике для целей налога на прибыль. Как же это сделать?

Нк рф — не правила, а ориентиры

В статье 318 НК РФ приведены виды расходов, которые законодатель считает возможным отнести к прямым.

Согласно статье 318 НК РФ к прямым расходам могут быть отнесены, в частности:

- материальные расходы на приобретение сырья, материалов, используемых в производстве либо выступающих необходимым компонентом при производстве товаров (работ, услуг), а также на приобретение комплектующих изделий, подвергающихся монтажу, полуфабрикатов, подвергающихся дополнительной обработке в организации.

- расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказанияуслуг, а также страховые выплаты, начисленные на такие суммы;

- амортизация по основным средствам, используемым при производстве товаров, работ, услуг.

Однако бухгалтеру важно знать, что этот перечень носит лишь рекомендательный характер. Ведь в Кодексе прямо сказано «могут быть отнесены, в частности». Проще говоря, даже прямо названные в этом перечне затраты налогоплательщик вправе в своей учетной политике отнести к косвенным. И наоборот, включить в прямые можно любые другие затраты, не названные прямо в статье 318 НК РФ.

Однако делать такие «переносы» произвольно нельзя. Отнесение расходов к прямым или косвенным должно быть обоснованным. Такое требование предъявляют и налоговые органы (письмо ФНС России от 24.02.11 № КЕ-4-3/[email protected]; см. «ФНС: распределение расходов на прямые и косвенные должно быть обоснованным»), и суды (см. определение ВАС РФ от 22.06.12 № ВАС-7511/12).

Как обосновать косвенность расхода

В упоминавшемся выше письме ФНС России сказано: хотя глава 25 НК РФ не ограничивает организацию в отнесении тех или иных расходов к прямым или косвенным, из положений ст.ст.

252, 318 и 319 НК РФ следует, что выбор этот должен быть обоснованным.

Обоснованность должна заключаться в том, что косвенными не могут быть затраты, которые связаны с производством товаров (выполнением работ, оказанием услуг).

Другими словами, механизм распределения затрат должен содержать экономически обоснованные показатели, обусловленные технологическим процессом. Отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным можно только при отсутствии реальной возможности отнести их к прямым расходам с применением экономически обоснованных показателей.

Вторят налоговикам и представители судебной власти: предоставляя налогоплательщику возможность самостоятельно определять учетную политику, включая формирование состава прямых расходов, глава 25 НК РФ не рассматривает этот процесс как зависящий исключительно от воли организации. Напротив, ст. 318 и ст.

319 НК РФ относят к прямым расходам только те затраты, которые непосредственно связаны с производством товаров (выполнением работ, оказанием услуг).

Поэтому если отнести прямые расходы к конкретному производственному процессу изготовления данного вида продукции (работ, услуг) невозможно, то в учетной политике нужно определить механизм их распределения с применением экономически обоснованных показателей (см. определение ВАС РФ от 22.06.12 № ВАС-7511/12).

Поразительное единодушие! Но, к сожалению, никакой конкретики. Поэтому давайте посмотрим на конкретных примерах, как должно выглядеть в учетной политике использование таких «экономически обоснованных показателей».

Амортизация по движимым ОС

В любой организации имеются основные средства, для производства продукции не используемые. Речь идет об оргтехнике, компьютерах, мебели, транспорте, предназначенных для управленческого персонала. Соответственно, амортизацию по таким основным средствам с полным правом можно признать косвенным расходом, указав на это в учетной политике компании.

Амортизация по недвижимости

Несколько сложнее ситуация с помещениями. Ведь, зачастую, и производственные, и непроизводственные мощности располагаются в одном и том же здании. Делить амортизацию единого объекта Налоговый кодекс не разрешает. Это означает, что компании нужно четко определиться: относятся подобные затраты к прямым или косвенным.

Сделать это можно путем экономического анализа. Необходимо посмотреть, сколько (в процентном отношении) площади занято производственными мощностями, а сколько — непроизводственными.

Если получится, что производственные площади занимают явно меньше половины, то суммы амортизации по всему помещению можно признать косвенными расходами (см. определение ВАС РФ от 16.08.

12 № ВАС-9792/12, где судьи признали законным включение в состав косвенных расходов амортизации по зданию, где производственное оборудование занимало не более 30-50% площади помещений).

При этом в учетной политике рекомендуем закрепить не только сам факт отнесения данных затрат к косвенным, но и основные моменты расчетов. Это можно сделать, например, в приложении к учетной политике. В случае спора бухгалтеру не придется заново готовить доказательства — они всегда будут под рукой.

Оплата труда

Как уже упоминалось, в любой организации, есть персонал, напрямую в производстве продукции не задействованный. При этом расходы на оплату труда и приходящиеся на них суммы страховых взносов на обязательное страхование статья 318 НК РФ называет в числе прямых расходов.

Но в отношении управленческого персонала налогоплательщик вправе признать такие затраты косвенными (см. письмо Минфина России от 20.09.11 № 03-03-06/1/578).

В частности, косвенными расходами могут быть затраты на оплату труда руководителя, работников бухгалтерии, финансовой и кадровой служб. Таким образом, расходы на оплату труда непроизводственного персонала, включая суммы страховых взносов можно учитывать в расходах единовременно.

Единственное условие для этого — включение соответствующего пункта (об отнесении данных расходов к косвенным) в учетную политику организации.

Арендные платежи

Отнесение арендных платежей к прямым или косвенным расходам напрямую зависит от того, что именно арендуется и как предмет аренды используется компанией. Понятно, что арендные платежи за станки или компьютеры, которые используются для производства продукции, иначе как к прямым расходам не отнесешь.

А вот плату за аренду офиса уже можно рассматривать с точки зрения доли, которую в этом офисе занимает «производственная часть» (см. постановление АС Московского округа от 30.09.14 № Ф05-10544/14).

А поскольку данные соотношения могут из года в год меняться, то это лишний повод провести аудит учетной политики и привести ее в соответствие с реальностью, чтобы и налоги не переплачивать, и конфликта с инспекторами избежать.

Источник: https://www.Buhonline.ru/pub/beginner/2014/12/9323

Итоги

Перечень косвенных расходов в УП — элемент, необходимый в первую очередь для самой компании. Наличие такого «расходного» списка в УП позволяет правильно сформировать себестоимость продукции, рассчитать налоги, а также защитить свои расходы перед налоговиками во время проверок и иметь весомый аргумент в случае судебного разбирательства.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.