В конце отчетного периода каждое предприятие, организация поводит итоги своей деятельности. В результате определяется чистая прибыль или убыток. Второй вариант говорит о неправильной организации деятельности компании, неэффективном управлении и требует тщательной, углубленной, комплексной корректировки процессов в ходе дальнейшей деятельности. Если компания получает чистую прибыль, она может ее распределить в соответствии со своими потребностями. Это влияет на дальнейшее развитие организации. Куда можно использовать нераспределенную прибыль, как это влияет на деятельность компании? Эти вопросы будут рассмотрены далее.

Что значит «нераспределенная прибыль ООО»

Нераспределенная (или аккумулированная) прибыль – это средства, оставшиеся после выплаты предприятием налогов, дивидендов, штрафов, а также иных обязательных платежей.

Говоря о данном понятии, нельзя не упомянуть и чистую прибыль, ведь они тесно связаны. Так, если у компании нет отложенных налоговых обязательств и в течение года не было начисления дивидендов, данные показатели оказываются одинаковыми в годовой отчетности. Разница в том, что чистая прибыль учитывается лишь в документах за отчетный период, а нераспределенная – еще и за все время работы ООО на рынке.

Сразу скажем, что в бухгалтерии и экономике понятия нераспределенной прибыли ООО имеют разное применение. Для бухгалтера речь идет об итоге работы, указываемом в отчетности на счете 84. В этом случае сумма фактически не распределена, поскольку решить, куда можно направить нераспределенную прибыль ООО, собственники бизнеса должны с 1 марта до 30 июня следующего года. С точки зрения экономики, данные средства рассматривают за прошедший год после названной нами даты, то есть после того, как произведены все вычеты.

Существует мнение, что нераспределенная и чистая прибыль – это тождественные понятия. Действительно, нераспределенная прибыль – это чистая прибыль, которая (в соответствии с названием) не поделена между участниками/акционерами ООО. Чистой прибылью называют ту часть дохода от реализации и внереализационных операций, которая осталась в компании после того, как были выплачены налоги.

Напомним, что только собственники имеют право решать, куда деть нераспределенную прибыль ООО. Этот вопрос традиционно обсуждается на годовом собрании владельцев компании, после чего решение оформляется в виде протокола, составляемого по итогам общего собрания акционеров.

Обычно данные средства направляют на:

- выплату участникам/акционерам дивидендов;

- погашение убытков;

- пополнение (создание) резервного капитала;

- иные цели, сформулированные акционерами.

Нераспределенная прибыль в балансе – это его пассив. Данный показатель представляет собой фактический долг компании перед ее собственниками, ведь в идеале должно произойти распределение нераспределенной прибыли в ООО, то есть между участниками общества, и ее вложение в развитие предприятия.

Повторим, что компания лишена права распоряжаться данными средствами без соответствующего решения собственников. Если речь идет об убытке, отражаемом в строке 1370, тот он также относится к пассивной стороне баланса. Однако он имеет отрицательное значение, поэтому оформляется круглыми скобками.

Введенный с 1 января 2001 г. новый план счетов существенно изменил методологию расчета прибыли и отражения ее в отчетности. Традиционно те или иные виды расходов коммерческой организации отражались в бухгалтерском учете одним из трех способов (1) капитализировались, т. е. включались в стоимость приобретенного актива и отражались на балансе (2) относились на счет прибылей и убытков (непосредственно или через себестоимость продукции) (3) списывались за счет чистой прибыли, т. е. прибыли, остававшейся в распоряжении предприятия после уплаты налогов и прочих обязательных платежей. В этом случае происходило смешение прав собственников и управленческого персонала с одной стороны, прибыль принадлежит собственникам предприятия, и управленческий персонал не имеет права принимать решения в отношении направлений ее использования, с другой стороны, списание части расходов за счет чистой прибыли как раз и означало фактическое вмешательство управленческого персонала в процесс распределения прибыли. Подобные действия приводили к ущемлению прав собственников, к искажению финансового результата за отчетный период (например, некоторые расходы отчетного периода списывались за счет нераспределенной прибыли прошлых лет), невозможности рассчитать показатели эффективности вложений в данное предприятие с позиции его собственников. [c.242]

Новый план счетов устранил последнюю схему (т. е. списание расходов за счет чистой прибыли) и тем самым привел в соответствие методологию бухгалтерского учета в части исчисления финансового результата требованиям законодательства в отношении прав собственников предприятия. [c.243]

Расходы за счет чистой прибили [c.277]

Прочие расходы за счет чистой прибыли [c.278]

В расходы за счет чистой прибыли входят различные социально направленные выплаты на поощрение персонала предприятия, а также иные расходы. В частности, к этим расходам относятся Ф- расходы на материальное поощрение, премирование, единовременные пособия персоналу организации [c.393]

По строке 330 отражаются текущие расходы за счет чистой прибыли, при отсутствии остатков нераспределенной прибыли прошлых лет и фондов специального назначения. В бухгалтерском учете они отражаются по дебету счета 88 субсчет «Затраты за счет прибыли, не перекрытые источниками финансирования». [c.104]

Особый порядок отражения в учете при бесфондовом методе носят расходы за счет чистой прибыли, носящие капитальный характер. Прибыль, остающаяся в распоряжении организации и направленная на финансирование капитальных вложений в непроизводственную сферу, отражается в учете следующими записями [c.106]

Следует обратить внимание на то, что отражение на счете 84 Нераспределенная прибыль (непокрытые убытки) расходов за счет чистой прибыли при ее отсутствии не допускается. В этом случае расходы должны отражаться на счетах учета расходов по обычным видам деятельности либо внереализационных, операционных расходов. [c.437]

В АО может формироваться также за счет чистой прибыли фонд акционирования работников. Его средства расходуются исключительно на приобретение акций АО, продаваемых его акционерами, для последующего размещения среди работников общества. [c.99]

Когда безвозмездно полученные основные средства предназначены для функционирования в непроизводственной сфере, их стоимость относят на увеличение фонда социальной сферы (88/4). За счет этого фонда оплачиваются и расходы по доставке таких объектов (88/4 — 23, 60, 76, 70, 68, 69, 71). При отсутствии или недостатке таких источников расходы по доставке объектов непроизводственной сферы производят за счет чистой прибыли (80/3) или прибыли прошлых лет (88/2) в зависимости от имеющихся источников. [c.49]

В случае, когда в аренду у физического лица взяты автомобиль или вычислительная техника, расходы по их эксплуатации (если они используются для целей производства и реализации продукции), а также расходы на их ремонт подлежат включению в себестоимость продукции. Легковые машины не являются объектом производственных фондов, поэтому расходы по ГСМ в себестоимость не включаются, а покрываются за счет чистой прибыли арендатора. [c.67]

Когда ликвидируется дочернее (зависимое) общество или из его состава выходит один из участников (учредителей), учтенные вложения подлежат возврату в соответствии с учредительным договором (соглашением). У организации, получившей имущество, дебетуются соответствующие счета материальных ресурсов, денежных средств и кредитуется счет Долгосрочные финансовые вложения . Превышение полученной суммы над вложенным ранее имуществом зачисляется в состав внереализационных расходов, отрицательная разница списывается за счет чистой прибыли, нераспределенной прибыли или специальных фондов. [c.106]

По плану счетов в раздел V баланса Денежные средства относится счет 58 Краткосрочные финансовые вложения . Этот счет используют при вложении (инвестировании) средств в доходные активы на срок не более года, в частности приобретение ценных бумаг, процентных облигаций внутренних государственных и местных займов, предоставление займов другим юридическим лицам. К счету краткосрочных финансовых вложений открываются соответствующие субсчета 58/1 Облигации и другие ценные бумаги , 58/2 Депозиты , 58/3 Предоставленные займы . Счет краткосрочных финансовых вложений дебетуется при вложении средств, а кредитуются соответствующие счета учета денежных средств (51, 52). Дивиденды, полученные по облигациям и ценным бумагам, организации зачисляют в категорию доходов от внереализационной деятельности (51, 52 — 80/3). В случае хранения ценных бумаг в отделении банка расходы по их хранению списывают за счет чистой прибыли (80/3 — 51, 52). С полученных процентов по выданным займам организации уплачивают налог на добавленную стоимость. При возврате средств по истечении срока договора счет краткосрочных финансовых вложений кредитуется (закрывается), а поступившая денежная наличность приходуется, соответственно, на расчетный, валютный счет (дебет 51, 52). [c.365]

Расходы по командировкам в пределах норм, установленных Минфином РФ, включаются в состав производственных издержек (20, 23, 25, 26, 29, 43), а сумму расходов, превышающую установленную норму, организация относит за счет чистой прибыли (80/3 — 71) или за счет уменьшения фонда потребления (88/3 — 71). При этом суточные, выплаченные работнику сверх установленного норматива, а также суммы за проживание, документально не подтвержденные (отсутствует счет гостиницы), подлежат обложению подоходным налогом по совокупности с оплатой труда, начисленной за месяц. По сумме командировочных расходов, включаемой в состав издержек производства, налог на добавленную стоимость не начисляется. В том случае, когда сумма налога на добавленную стоимость оплачена, она возмещается бюджетом в пределах величины командировочных расходов, отнесенных на издержки, а сверх установленной нормы относящуюся долю НДС относят за счет чистой прибыли или фонда потребления. [c.418]

Норма, позволяющая не платить ЕСН с выплат, которые не уменьшают налогооблагаемую прибыль организации, действует с начала 2002 г. До 1 января 2002 г. ЕСН не облагались лишь выплаты за счет чистой прибыли. Хотя формулировка льготы изменилась, из текста НК РФ следует, что ЕСН можно не начислять и на выплаты за счет чистой прибыли, и на выплаты, не учитываемые при налогообложении прибыли. Иными словами, при составлении бухгалтерских записей по дебету могут отражаться и счет 84 Нераспределенная прибыль (непокрытый убыток) , и счета расходов по обычным видам деятельности, и счета по учету прочих расходов. [c.177]

Внимание Напоминаем, что организации имеют право за счет этой прибыли производить только начисление налогов и иных платежей в бюджет. К категории иных платежей относятся штрафные санкции, применяемые к юридическим лицам за ненадлежащее исполнение обязательств по платежам в бюджет, а также другие санкции, связанные с нарушением действующего законодательства и подлежащие взысканию в бюджет из чистой прибыли (например, санкции за превышение допустимых выбросов (сбросов) загрязняющих веществ в природную среду и т.п.). Все остальные расходы и начисления, которые ранее относились за счет чистой прибыли и отражались в бухгалтерском учете по дебету счета 81 Использование прибыли , с 2000 г. могут отражаться по счету 80 или 88. [c.30]

Обратите внимание, что в соответствии с принципом начисления, применяемым в бухгалтерском учете, расходы фирмы, связанные с обычной деятельностью, могут быть отражены (списаны) на затраты в текущем учетном периоде, в котором они обеспечивали фирме получение дохода. Однако это относится не ко всем расходам, а только связанным с получением дохода, т.е. с соответствующей деятельностью (см. Положение о составе затрат…). Расходы, связанные с обычными видами деятельности, не относятся за счет чистой прибыли, т.е. собственных средств предприятия. В связи с этим требуется внимательный подход к учету расходов предприятия по хозяйственным операциям отчетного года. [c.32]

Перечислим кратко еще некоторые из проблемных вопросов определения источников финансирования затрат исключительные права сроком до года или ровно год подключение телефонов подключение к сети Интернет визитки ремонт оборотных средств труда поддержание в рабочем состоянии и актуализация программных продуктов закупка экологически чистой воды амортизация сотовых телефонов или переносных компьютеров содержание дорогой престижной мебели или автомобилей, например, в аудиторской фирме и т.д. и т.п. Если эти расходы — не себестоимость, то возникает вопрос об источнике их покрытия. Повальное финансирование спорных затрат за счет чистой прибыли (отнесение их в дебет счета 88 Нераспределенная прибыль (непокрытый убыток) не только ущемляет интересы акционеров коммерческих организаций. Это является нарушением закона Об акционерных обществах от 26 декабря 1995 г. № 208-ФЗ и закона Об обществах с ограниченной ответственностью от 8 февраля 1998 г. № 14-ФЗ, согласно статьям 48 и 28 которых, соответственно, распределение чистой прибыли организаций является исключительной компетенцией собрания участников В результате искусственно завышается прибыль организации, а значит обеспечивается формирование недостоверной информации, что, в свою очередь, вредно как для внешних, так и для внутренних пользователей финансовой информации, так как обеспечивает принятие ими как минимум некорректных решений. [c.442]

Амортизация малоценных и быстроизнашивающихся предметов непроизводственного назначения, начисленная за счет чистой прибыли организации, перенесена в статью Административные расходы 23,358 [c.613]

В состав общего фонда заработной платы включаются как расходы, относимые на себестоимость продукции (товаров, работ, услуг), так и выплаты, осуществляемые за счет чистой прибыли [c.281]

Поскольку проценты выплачиваются не за счет чистой прибыли, дебетуется счет расходов. [c.189]

В АО может формироваться специальный фонд акционирования работников также за счет чистой прибыли. Его средства расходуются исключительно на приобретение акций, продаваемых акционерами, для последующего размещения их работникам. [c.83]

Финансовый анализ задолженности по ссудам банков включает анализ ее общего размера, наличие просроченных и отсроченных ссуд, сроков получения кредита. Высокая задолженность по краткосрочным ссудам означает и большие суммы выплачиваемых коммерческим банкам процентов. В состав себестоимости, издержек производства и обращения могут включаться проценты только в пределах ставки рефинансирования, установленной Центральным банком России, увеличенной на три пункта. Расходы по уплате процентов, превышающие этот предел, а также по отсроченным и просроченным ссудам предприятия осуществляют за счет чистой прибыли. Дорогой кредит приводит к росту цен, лишает предприятия возможности использовать прибыль на производственные цели. [c.155]

Стоимость привлечения дополнительного капитала за счет эмиссии привилегированных акций определяется с учетом фиксированного размера дивидендов, который по ним заранее предопределен. Это значительно упрощает процесс определения стоимости данного элемента капитала, так как обслуживание обязательств по привилегированным акциям во многом совпадет с обслуживаем обязательств по заемному капиталу. Однако существенным различием в характере этого обслуживания с позиций оценки стоимости является то, что выплаты по обслуживанию заемного капитала относятся на издержки (себестоимость) и поэтому исключены из состава налогооблагаемой прибыли, а дивидендные выплаты по привилегированным акциям осуществляются за счет чистой прибыли предприятия, т.е. не имеют налогового щита». Кроме выплаты дивидендов, к расходам предприятия относятся также эмиссионные затраты по выпуску акций (так называемые издержки размещения»), которые составляют ощутимую величину. [c.418]

За счет чистой прибыли предприятия становится возможным прирост собственного капитала. На практике эта возможность реализуется лишь частично, так как из прибыли осуществляются безвозвратные траты, например выплата дивидендов, премии, благотворительные акции и т. д. Чистая прибыль может расходоваться на нужды потребления и накопления. Прирост собственного капитала предприятия осуществляется лишь за счет той части чистой прибыли, которая расходуется на накопление, т. е. присоединяется к активам — основным или оборотным средствам, или, иными словами, их пополняет. [c.36]

В то же время на большинстве предприятий отток денежных средств связан также с использованием чистой прибыли (штрафы, уплачиваемые из чистой прибыли, относимые и уплачиваемые за счет чистой прибыли, выплаты по фонду потребления, дивиденды и др.). Если подобные расходы имели место, проводят дополнительные корректировочные процедуры, связанные с исключением указанных сумм расходов из чистой прибыли. [c.56]

Общий фонд заработной платы включает как расходы на оплату труда в составе расходов по обычным видам деятельности, так и выплаты социального характера, осуществляемые за счет чистой прибыли (рис. 6.2). [c.276]

Расходы на выплату процентов по облигациям и дивидендов по акциям покрываются за счет чистой прибыли один — три раза, благодаря чему определяется безопасность вложений акций и облигаций и создается уверенность в том, что выплата процентов обеспечена, а предприятие обладает достаточным запасом надежности по обеспечению выплат по ценным бумагам, т.е. по вложенным инвестициям. [c.468]

Ремонт и содержание основных средств непроизводственного назначения осуществляют за счет чистой прибыли организации (счет 81 «Использование прибыли») или фондов специального назначения (счет 88 «Нераспределенная прибыль (непокрытый убыток)»). Фактические расходы по ремонту указанных объектов списывают в дебет счета 88 с кредита материальных денежных и расчетных счетов (10, 60, 69, 70, 76 и др.). [c.90]

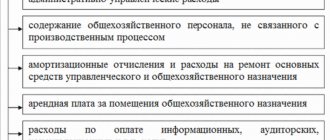

Некоторые виды расходов при определенных условиях в себестоимость продукции не включаются, а возмещаются за счет чистой прибыли организации. К таким расходам относятся [c.176]

Из чистой прибыли создается резервный капитал, погашаются расходы, осуществляемые за счет чистой прибыли, производятся отчисления в фонды накопления и потребления. Состав расходов, осуществляемых за счет чистой прибыли, определен Положением о составе затрат (5). [c.319]

Оплачены наличными расходы, подлежащие списанию за счет чистой прибыли за счет нераспределенной прибыли и специальных фондов за счет средств целевого финансирования 81-2 8Х 9h [c.154]

На субсчете 81-1 отражают операции по начислению в бюджет налоговых платежей из прибыли (дебет субсчета 81-1, кредит счета 68 дебет счета 68, кредит счета 51), а также уплачиваемые предприятием местные налоги и сборы налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров лицензионный сбор за право торговли сбор за использование местной символики налог на строительство объектов производственного назначения в курортной зоне и другие, предусмотренные законодательством. На дебете субсчета 81-2 предприятие отражает списание сумм за счет чистой прибыли предприятия (кредит счетов 06, 10. 12, 46, 47, 48, 50, 51, 52, 56, 58, 60, 68, 69, 70, 71, 76, 90, 92, 94, 95) в зависимости от характера расходов отчисления в специальные фонды — фонды накоплении, фонд социальной сферы, фонды потребления (кредит счета 88 по соответствующим субсчетам) и в резервный капитал (кредит счета 86). Эти платежи и отчисления от прибыли, как видим, предприятия не списывают непосредственно на уменьшение финансового результата. Остаток по счету 81 показывает сумму платежей организации из прибыли в течение года. Учтенные на счете 81 в течение года платежи и отчисления списывают (дебет счета 80, кредит счета 81) при составлении годового отчета. [c.395]

В учете использования чистой прибыли строительное предприятие идет двумя путями. При первом — полученная чистая прибыль направляется на создание (пополнение) специальных фондов, образование которых предусмотрено учредительными документами или решением учредителей на предстоящий год. К числу таких специальных фондов, образуемых за счет чистой прибыли, относятся фонды накопления, фонд социальной сферы, фонд потребления и другие аналогичные фонды развития производства, социального развития коллектива, материального поощрения). Образованные (пополненные) за счет чистой прибыли специальные фонды (дебет субсчета 81-2, кредит счета 88 по соответствующим субсчетам) в дальнейшем служат источником финансирования мероприятий, осуществленных за счет чистой прибыли, так как они представляют собой распределенную чистую прибыль (дебет счета 88, кредит счетов 46, 47, 48, 50, 51, 52, 56, 60, 67, 68, 69, 70, 71, 76, 90, 92, 94, 95) в зависимости от характера расходов. [c.395]

Фонды накоплений . По данной статье показывается не использованный на конец отчетного периода остаток средств фондов специального назначения, образованных за счет чистой прибыли и предназначенных для финансирования работ капитального характера и покрытия других аналогичных расходов организации. [c.420]

Фонды потребления . По этой статье показывается не использованный на конец отчетного периода остаток денежных средств фондов специального назначения, образованных за счет чистой прибыли, предназначенных для покрытия расходов предприятия по развитию социальной сферы, поощрения работников и покрытия иных аналогичных расходов. [c.420]

Другое дело, когда организация в рамках оптимизации налоговых платежей хочет выбрать между ЕСН и налогом на прибыль. Вполне понятно, что плательщику выгоднее сэкономить на ЕСН, пусть даже уплатив при этом 24% налога на прибыль. Самое сложное в данном вопросе решить, имеет ли право организация не уменьшать налогооблагаему прибыль на те расходы, которые предусмотрены ст. 270 НК РФ Тогда из-под ЕСН можно вывести, например, премии за производственные результаты, заплатив их за счет чистой прибыли. Или организация обязана уменьшить прибыль на все, что положено по кодексу, и начислить на соответствующие выплаты ЕСН В ст. 252 НК РФ сказано, что налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 настоящего Кодекса) . Такая формулировка может означать как и то, что налогоплательщик обязан уменьшать, так и то, что налогоплательщик имеет право на такое уменьшение. По совершенно понятным причинам, налоговые органы придерживаются термина обязан . Однако, если принять во внимание норму п. 7 ст. 3 НК РФ о том, что все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика , то организации могут отстоять свое право на применение льготы по ЕСН. [c.178]

Все остальные расходы и начисления, относимые за счет чистой прибыли, должны отражаться по бедету счета 88 Нераспределенная прибыль . [c.727]

Целевые финансирование и поступления» (при возмещении расходов по содержанию культурнр-просветительных учреждений и пионерских лагерей) и других Счетов, на которых учитываются расходы, осуществляемые за счет чистой прибыли. [c.320]

За счет чего формируется нераспределенная прибыль ООО

Вне зависимости от того, каков результат от реализации продукции или оказания услуг – положительный либо отрицательный, он отражается на активно-пассивном счете 90 «Продажи». По дебету счета показывается полная себестоимость, НДС и другие затраты, по кредиту отражают выручку. Итоговое сальдо переносится на счет 99 «Прибыли и убытки».

В книге учета необходимо сделать такие проводки:

- Дт90Кт99 – получена прибыль;

- Дт99Кт90 – получен убыток.

Операции предприятия, входящие в число операционных и внереализационных, должны быть отображены на счете 91 «Прочие доходы и расходы». В их число входят:

- Продажа и сдача в аренду активов предприятия.

- Уценка и дооценка внеоборотных активов.

- Операции с иностранной валютой.

- Вложения в доли бизнеса других компаний.

- Ликвидация и дарение имущества.

- Доходы и расходы от проведенных операций с ценными бумагами.

Могут использоваться такие проводки:

- Дт91Кт99 – получена прибыль;

- Дт99Кт91 – получен убыток.

Процедура списания итогов по счетам 90 и 91 носит название реформации баланса. Сразу скажем, что под этим термином многие экономисты понимают непосредственное распределение аккумулированной прибыли со счета 84.

Аналогично на счет 99 переносится сальдо со счетов 76 «Чрезвычайные доходы и расходы» (например, страховое возмещение или потери от стихийных бедствий) и 10 «Материалы» (стоимость принятых товарно-материальных ценностей, непригодных для использования производстве).

Нераспределенная прибыль ООО может расти, если в бухгалтерской отчетности обнаружены ошибки, ставшие причиной для завышения расходов. Также подобное происходит при невостребованности дивидендов акционерами при условии, что с даты их начисления прошло свыше трех лет. И, наоборот, если в отчетности были сделаны ошибки, вызвавшие завышение прибыли, они снижают аккумулированный доход.

При проведении экономического анализа нельзя забывать, что нераспределенная прибыль не всегда состоит из финансовых средств, представленных наличностью или хранящихся на расчетном счете, ведь уценка основных сумм увеличивает прибыль, но денег не прибавляет.

В конце отчетного года главный бухгалтер проводит списание итогового сальдо (прибыль или убыток) со счета 99 на счет 84 «Нераспределенная прибыль».

Для этого оформляются проводки:

- Дт99Кт84 – при получении прибыли;

- Дт84Кт99 – при получении убытка.

Далее счет 99 обнуляется, и по нему не проводят операции до наступления нового года. Тогда как счет 84 считается активно-пассивным. Перед занесением итога по аккумулированной прибыли ООО в отчет из нее вычитают сумму налога на прибыль, последняя в дальнейшем может претерпевать изменения.

Почему налогооблагаемая прибыль не снизится

Однако кассация встала на сторону инспекции. Расходы на организацию питания компания отнесла к прочим расходам, связанным с производством и реализацией (ст. 264 НК РФ). Чтобы учесть такие расходы при налогообложении прибыли, компания должна убедиться, что выполняется одно из следующих условий:

— расходы обязательны для компании в силу закона;

— расходы неразрывно связаны с финансово-экономической деятельностью организации;

— одновременно с расходами возникло право собственности на результат осуществления таких затрат.

По мнению работодателя, организация питания — часть мероприятий по обеспечению нормальных условий труда в организации (ст. 163 Трудового кодекса РФ). Следовательно, расходы на питание в этом случае можно учесть при расчете налога на прибыль.

Не согласившись с этими доводами, суд отметил, что организация оборудовала в столовой место для приема пищи, в котором находились микроволновые печи, холодильники, кулеры и столы со стульями. Именно эти мероприятия и обеспечивали нормальные условия труда, гарантированные трудовым законодательством. А вот расходы на питание уже излишни.

Кроме того, суд установил, что в организации отсутствует коллективный договор. А в трудовых договорах не прописано, что работодатель обязан организовать питание сотрудников и его доставку в столовую.

Дополнительный аргумент в пользу инспекции, который сработал в суде, — организация не вела персонифицированный учет расходов на питание сотрудников. Соответственно невозможно было определить стоимость и количество продуктов, которые потребил конкретный работник. То есть спорные затраты документально не подтверждены.

Согласился кассационный суд и с неправомерностью вычета НДС со стоимости питания. Работодатель сам не потребляет продукты питания. Значит, оплата продуктов питания и услуг по их доставке с производственной деятельностью не связана.

Верховный суд РФ Определением от 27.06.16 № 307-КГ16-6330 кассацию поддержал.

Нераспределенная прибыль — это актив или пассив?

Нераспределенная прибыль в балансе — это, конечно же, его пассив. Значение данного показателя обозначает фактический долг компании перед ее собственниками, поскольку в идеале эта прибыль должна быть распределена между участниками и инвестирована в дальнейшее развитие бизнеса.

Фактически компания не может распоряжаться нераспределенной прибылью без принятия собственниками решения. Отражающийся в строке 1370 убыток также находится в пассивной стороне баланса, только это отрицательное значение, поэтому число берется в круглые скобки.

Лучше разобраться с анализом баланса вам поможет наша статья «Как читать бухгалтерский баланс (практический пример)?».

Нераспределенную прибыль обязательно нужно отразить в балансе. Как правильно это сделать, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Путеводитель по налогам. Это бесплатно.

На что списать нераспределенную прибыль?

Добрый день, Порядок использования в ООО нераспределенной прибыли, отраженной по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)» установлен Федеральным законом от 08.02.1998 N 14-ФЗ. Законодательно закреплены следующие направления использования чистой (нераспределенной) прибыли: — увеличение уставного капитала (ст. 18 Федерального закона от 08.02.1998 N 14-ФЗ) — выплата дивидендов (ст. 28 Федерального закона от 08.02.1998 N 14-ФЗ) — формирование резервного капитала (фонда) (п. 1 ст. 30 Федерального закона от 08.02.1998 N 14-ФЗ) Тем не менее, действующее законодательство устанавливает право, а не обязанность участников общества принимать решение о распределении чистой прибыли между собой и не ограничивает общество в использовании средств чистой прибыли на цели, не указанные в Федеральном законе от 08.02.1998 N 14-ФЗ, при наличии единогласного решения общего собрания собственников (участников общества). Это означает, что участники общества вправе отказаться от распределения части прибыли в свою пользу и направить ее на другие цели. Такой подход подтверждается и арбитражной практикой (Постановления ФАС МО от 19.04.2005 N КА-А40/2661-05, Семнадцатого ААС от 29.06.2007 N 17АП-4147/2007-АК, ФАС СЗО от 20.09.2013 N А66-15138/2012).

Следовательно, отчисления из чистой прибыли производятся на основании положений устава общества, либо решения общего собрания собственников общества. Если собственники (участники общества) приняли единогласное решение направить нераспределенную прибыли прошлых лет на развитие производства, в частности, на покупку основного средства, то данный факт оформляется решением общего собрания собственников (участников общества). В этом случае, на дату решения учредителей об использовании чистой прибыли, делаются внутренние записи по счету 84: Д 84 субсчет «Нераспределенная чистая прибыль» К 84 субсчет «Чистая прибыль, подлежащая распределению» – сумма чистой прибыли, направленная на развитие производства (на основании решения учредителей) На дату осуществления расходов за счет средств чистой прибыли: Д 84 субсчет «Чистая прибыль, подлежащая распределению» К 84 субсчет «Использование чистой прибыли» – отражено использование чистой прибыли или ее части.

Нераспределенная прибыль прошлых лет не используется на повышение оплаты сотрудникам организации. Заработная плата относится к текущим расходам.

С уважением, А. Грешкина

Почему деньги компании — это не собственность ее владельцев

Многие учредители ООО думают, что деньги на счетах компании — это их личные средства. Особенно так считают единственные владельцы небольших компаний.

Однако по закону имущество юридического лица обособлено (ст. 48 ГК РФ). Это значит, что все активы компании, в том числе денежные средства, принадлежат самой организации, а не ее учредителям. Поэтому, даже если компания получила прибыль, ее владельцы не могут просто перечислить себе оставшиеся на счете деньги.

При выводе средств владельцы бизнеса должны заплатить налоги, а если выбран вариант с зарплатой — еще и страховые взносы.

За неуплату налогов или взносов при любом варианте вывода придется заплатить штраф в размере 20% от суммы недоимки, а также пени.

На что можно потратить нераспределенную прибыль ООО

Порядок распределения прибыли установлен Законами об АО и ООО. Так, для бухучета статьи расходов нераспределенных средств оговариваются только аннотацией к счету 84 в Плане счетов. Других упоминаний в бухучете о возможных способах использования данного финансового показателя нет. А значит, нераспределенные средства могут использоваться в таких направлениях, как:

- Резервный фонд.

По закону АО обязаны вкладывать средства чистой прибыли в формирование резервного фонда. Причем размер последнего не может быть менее 5 % от уставного капитала общества. Данные средства используются для покрытия убытков, выкупа общественных акций, погашения собственных облигаций.

В отличие от акционерных обществ, ООО имеют возможность создавать резервный фонд в добровольном порядке. Размеры резерва, суммы совершаемых в него каждый год отчислений и цели, на которые могут быть направлены эти деньги, устанавливает Устав общества.

Резервный фонд создается проводкой:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 82 «Резервный капитал».

Он отражается в балансе разделом II «Капитал и резервы» по стр. В результате чего часть чистой прибыли фактически переходит на другую статью капитала. При этом улучшается структура баланса, ведь собственники лишены права выводить средства из оборота предприятия на сумму сформированного фонда. Иными словами, резервный фонд – это, своего рода, подушка финансовой безопасности для компании.

- Дивиденды.

Нерастраченная на формирование резервного фонда сумма может быть направлена на выплату дивидендов. Отметим, что перед нами самый типичный и часто используемый способ расходов таких средств. Нераспределенная прибыль уменьшается во время начисления дивидендов, а при их выплате сокращаются активы компании.

При начислении дивидендов в бухучете используют такую проводку:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 75 «Расчеты с учредителями».

Отразить выплату дивидендов деньгами позволяет эта проводка:

Дебет 75 «Расчеты с учредителями» Кредит 51 «Расчетные счета».

Если выдаче наличным предшествует снятие средств с расчетного счета, применяют такую проводку:

Дебет 75 «Расчеты с учредителями» Кредит 50 «Касса».

Отметим, что закон не запрещает проводить выплату дивидендов как деньгами, так и имуществом. Согласно нормам ФНС России, во втором случае должен начисляться НДС. Однако судебная практика знает примеры, когда арбитры не признают реализацией передачу имущества за счет выплаты дивидендов, а значит, эта процедура не является объектом обложения НДС.

Поэтому если компания не включает в базу по НДС стоимость имущества, переданного в счет выплаты дивидендов, высока вероятность, что такую позицию придется отстаивать в судебном порядке. Но стоит ли оно того?

Организация решает выплачивать дивиденды деньгами, но для этого придется продать имущество, с исчислением НДС от его реализации, после чего можно перечислять средства для акционерных участников. Таким образом, при отсутствии денежных средств в любом случае придется выплатить НДС, прежде чем осуществлять расчет с собственниками.

Возможна и другая ситуация, когда дивиденды – это товары либо основные средства, которые не подлежат обложению НДС. В этом случае налог не начисляется.

Передача имущества в счет погашения задолженности по выплате дивидендов отражается в бухучете в соответствии со следующими нормами:

При передаче товара или готовой продукции:

При передаче основного средства:

На что можно потратить нераспределенную прибыль и как отразить это в учете

По итогам финансового года многим компаниям нужно решить, на что потратить чистую прибыль, полученную за отчетный период. Вариантов распределения несколько, соответственно и отражение в учете для каждого будет отличаться.

Решение о распределении чистой прибыли не вправе принимать ни руководитель организации, ни тем более бухгалтер. Принимать такое решение может исключительно только общее собрание участников (акционеров). По этой причине нельзя автоматически суммировать обороты по счету 84 «Нераспределенная прибыль (непокрытый убыток)» лишь для того, чтобы отразить итоговую цифру в балансе, так как необходимо различать:

- нераспределенную прибыль без учета решения о выплате дивидендов. Эта величина показывается в «Отчете о финансовых результатах» в качестве чистой прибыли и в балансе отчетного года в разделе «Капитал и резервы»;

- нераспределенную прибыль с учетом решения учредителей (участников) о выплате дивидендов показывают в бухгалтерском балансе организации в разделе «Капитал и резервы» после проведенного собрания учредителей, ибо эту прибыль можно будет и в последующие годы направить на выплату дивидендов собственникам организации.

При этом хотим обратить внимание на то, что распределение прибыли по результатам года относится к категории событий после отчетной даты. А также заметим, что в том отчетном периоде, за который организация должна распределить прибыль, в бухгалтерском учете, как синтетическом, так и аналитическом, ее показывают как нераспределенную прибыль на соответствующем субсчете счета 84. А уже при наступлении события после отчетной даты, т. е. в периоде, следующем после отчетного, в общем порядке даются записи, отражающие это событие в соответствии с п.п. 3, 5, 10 ПБУ 7/98, т. е. отражается распределение этой прибыли.

ПОЛЕЗНО ЗНАТЬ

Прибыль определяется по данным бухгалтерского учета, а не налогового. И распределять ее могут все «упрощенцы» независимо от объекта налогообложения.

На практике случается и такое, когда собственники на своем собрании принимают решение прибыль, полученную в отчетном году, не распределять. В этом случае в бухгалтерском учете происходит изменение соответствующего субсчета счета 84, ибо происходит образование нераспределенной прибыли с учетом решения учредителей.

Таким образом, данные по счету 84 в части распределения прибыли формируются в году, следующем за отчетным, с учетом принятого в этом же году решения о распределении прибыли, полученной по итогам предыдущего года, ибо это уже событие после отчетной даты. Ну, а если собственниками компании по итогам деятельности организации принято решение всю полученную в прошлом году чистую прибыль направить на развитие производства организации? В этом случае сальдо по счету 84 остается неизменным, а значит, не изменяется и показатель строки 1370 «Капитал и резервы».

Всю полученную нераспределенную прибыль можно направить на приобретение новых основных средств либо обозначенную величину нераспределенной прибыли направить на создание фонда накопления. Да, это неплохо. Бухгалтер организации может отразить создание подобных фондов в аналитическом учете, используя соответствующие субсчета, открываемые к счету 84. При этом общая величина, отраженная по счету 84, останется неизменной. Заметим, что осуществленные организацией расходы, направленные на развитие производства, признаются в том отчетном периоде, в котором они имели место. К тому же приобретение организацией основных средств приводит к перераспределению сумм внутри актива баланса, ибо у организации в этом случае уменьшается величина денежных средств, а значит, уменьшится остаток по строке 1250 баланса, но зато появится основное средство и произойдет увеличение остатка по строке 1210 баланса на эту же сумму. В результате как актив баланса, так и капитал останутся неизменными.

При этом возникают вполне резонные вопросы: что представляют собой расходы за счет прибыли? На какие цели ее можно потратить?

На эти вопросы можно ответить так: расход прибыли происходит только тогда, когда реально уменьшается ее величина в балансе. Это происходит, например, при выплате за счет прибыли дивидендов собственникам организации, за счет прибыли может быть выплачена премия либо выдана материальная помощь работникам, а также за счет нераспределенной прибыли может быть создан резервный фонд, увеличен размер уставного фонда и др. Подобные ситуации оказывают влияние и на показатели отчетности.

Выплачиваем дивиденды

На практике одним из самых распространенных способов распределения прибыли является выплата дивидендов, поэтому рассмотрим этот аспект подробнее. В связи с тем, что отток активов в связи с выплатой дивидендов не признается расходом организации для цели налогообложения, начисление дивидендов участникам происходит непосредственно за счет нераспределенной прибыли, а значит и капитала организации. В бухгалтерском учете при этом дается следующая бухгалтерская запись: Дебет счета 84 «Нераспределенная прибыль» Кредит 75 «Расчеты с учредителями».

При этом выплатить начисленные участникам дивиденды можно не только денежными средствами, но и имуществом. В любом случае произойдет еще и уменьшение соответствующего актива организации.

Так, при выплате дивидендов денежными средствами в бухучете будет дана проводка:

| Дебет | Кредит | Операция |

| 75 | 51 | |

| А при выплате имуществом, скажем, товаром, будет показана в бухучете реализация, и при этом состоятся следующие бухгалтерские записи: | ||

| 76 | 90.1 «Выручка» | Признана выручка от реализации товара, переданного в счет расчетов по выплате дивидендов |

| 90.2 «Себестоимость продаж» | 41 | Списана себестоимость товара |

| 75 | 76 | Погашена задолженность по выплате дивидендов участникам |

Создаем фонды

Заострим внимание еще на одном способе распределения прибыли по решению учредителей. Это создание организацией определенных фондов. Назовем основные из них. Скажем сразу, что создание резервного фонда – прерогатива акционерных обществ. Обязательное создание этого фонда обозначено п. 1 ст. 35 Закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах». Законом предусмотрен и размер этого фонда, который, естественно, должен быть определен самим обществом, но он должен быть не менее 5% от величины уставного капитала, а размер ежегодных отчислений в этот фонд не должен быть менее 5% от величины чистой прибыли.

Что касается обществ с ограниченной ответственностью, то они в соответствии с п. 1 ст. 30 Закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» могут создавать резервный фонд в порядке, установленном уставом общества, и размере, определенном учетной политикой организации.

Резервный фонд создается в бухучете проводкой: Дебет счета 84 «Нераспределенная прибыль» Кредит счета 82 «Резервный капитал» и отражается в балансе по строке 1370 «Капитал и резервы».

При этом все организации, независимо от формы собственности, могут создавать еще и другие фонды, обозначенные уставом общества. Например, можно создать и фонд по выплате дивидендов, и фонд потребления для выплаты работникам премий и оказания им материальной помощи за счет нераспределенной прибыли. Неплохо создать и фонд на погашение убытков прошлых лет и другие фонды, хотя эти и другие подобные фонды не упоминаются ни в Законе об АО, ни в Законе об ООО, ни в действующих нормативных актах по бухгалтерскому учету.

ПОЛЕЗНО ЗНАТЬ

Создание различных фондов за счет нераспределенной прибыли не носит обязательного характера. Однако общество может создавать таковые, если они установлены уставом ООО и размер их определен учетной политикой организации. При этом считаем, что создание фондов способствует поддержанию порядка в распределении и использовании прибыли организации.

Пример 1.

ООО «Вымпел» применяет УСН. По итогам деятельности организации в 2013 году был получен убыток в размере 120 000 руб. В 2014 году общество получило прибыль в размере 150 000 руб.

В мае 2015 года состоялось общее собрание участников, на котором было принято решение о распределении прибыли в следующем порядке: 120 000 руб. решено направить на создание резервного фонда, который будет направлен на погашение убытка прошлых лет. Вместе с тем учетной политикой организации размер резервного фонда определен также в 120 000 руб. Поэтому на собрании учредителей было принято решение дивиденды собственникам за 2014 год не начислять и не выплачивать, а оставшуюся прибыль в размере 30 000 руб. не распределять.

Решение учредителей, т. е. событие после отчетной даты, бухгалтер общества отразил в учете следующими бухгалтерскими записями 2015 года:

| Дебет | Кредит | Сумма (руб.) | Операция |

| 81.1 «Нераспределенная прибыль» | 82 «Резервный фонд» | 120 000 | Произведено создание резервного фонда предприятия за счет прибыли |

| 82 «Резервный фонд» | 84.3 «Непокрытый убыток» | 120 000 | Погашение убытка прошлых лет за счет резервного фонда |

| 84.1 «Нераспределенная прибыль» | 84.2 «Нераспределенная прибыль» | ||

| Планом счетов организации определено: Балансовый счет 84.1 «Нераспределенная прибыль» без учета решения о выплате дивидендов Балансовый счет 84.2 «Нераспределенная прибыль» с учетом решения о выплате дивидендов Балансовый счет 84.3 «Непокрытый убыток» | |||

Как видим, с точки зрения финансовой отчетности создание резервного фонда приводит к перераспределению сумм внутри раздела «Капитал и резервы». В результате такого перераспределения сумм структура баланса организации улучшается, ибо на дивиденды, в том числе и в будущем году, можно распределить только нераспределенную прибыль, а резервный фонд неприкосновенен. Причем покрытие убытков за счет резервного фонда дает возможность показать «безубыточный» баланс, который для инвесторов выглядит более привлекательно.

Заметим при этом, что решение собственников о погашении убытков за счет резервного фонда нужно раскрыть в пояснениях к отчетности в соответствии с п. 10 ПБУ 7/98.

ВАЖНО В РАБОТЕ

Неправомерно проводить списание в дебет счета 84 таких текущих расходов организации, как расходы на благотворительность, приобретение подарков и другие мероприятия культурно-просветительного и спортивного характера.

Пример 2.

ООО «Сигнал» применяет УСН. По итогам работы за 2014 год была получена чистая прибыль в размере 800 000 руб. К тому же организация по состоянию на 01.01.2014 года имела нераспределенную прибыль прошлых лет с учетом решения о выплате дивидендов в размере 1 200 000 руб. В марте 2015 года состоялось собрание акционеров, на котором было принято решение о распределении общей величины нераспределенной прибыли в размере 2 000 000 руб. (1 200 000 руб. + 800 000 руб.) в следующем порядке: в фонд развития предприятия – 20%, на выплату дивидендов – 50%. Оставшуюся прибыль направить на создание фонда потребления, 20% из которого – на премирование работников по итогам работы в 2014 году, 10% – на выплату материальной помощи работникам по мере необходимости.

При этом величина уставного капитала организации составляет 200 000 руб., а величина чистых активов – 1 600 000 руб.

Кредитовое сальдо на начало 2014 года по счету 84.2 составило 1 200 000 руб.

В 2014 году при проведении реформации баланса была дана в бухучете запись:

| Дебет | Кредит | Сумма (руб.) | Операция |

| 99 | 84.1 | 800 000 | «Нераспределенная прибыль» без решения учредителей о выплате дивидендов |

| В марте 2015 года, в соответствии с решением учредителей по итогам проведенного собрания, были даны следующие бухгалтерские записи: | |||

| 84.2 | 81.1 | 1 200 000 | Принята к распределению прибыль прошлых лет |

| 84.1 | 84.4 | 400 000 руб. = (2 000 000 руб. х 20%) | Направлено в фонд развития предприятия |

| 84.1 | 75, 70, 69 | 1 000 000 руб. = (2 000 000 руб. х 50%) | Начислены дивиденды учредителям* |

| 84.1 | 84.5 | 600 000 руб. = (2 000 000 руб. х 30%) | Направлено в фонд потребления |

| 84.5 | 70, 69 | 120 000 руб. = (600 000 руб. х 20%) | Начислены премиальные выплаты сотрудникам организации за счет фонда потребления* |

| * Для простоты примера начисление показано суммарно, без поименного распределения и без отдельного начисления страховых взносов. Не показаны также удержания НДФЛ с начисленных сумм дивидендов и премиальных. При начислении премии работникам организации за счет прибыли необходимо оформить следующие документы: — протокол общего собрания учредителей (участников); — решение общего собрания учредителей (участников) о расходовании фонда потребления; — выплата премии производится в соответствии с приказом руководителя организации. | |||

В результате после распределения всей величины нераспределенной прибыли в 2015 году имеем:

- кредитовое сальдо по счету 84.3 – 400 000 руб. (фонд развития предприятия);

- кредитовое сальдо по счету 84.5 – 480 000 руб. (фонд потребления).

Как видим, в представленном примере по итогам 2013 года имеющаяся нераспределенная прибыль не была распределена, т. к. в 2014 году учредителями было проведено собрание, на котором было принято решение о нераспределении полученной в 2013 году прибыли. В 2015 году собрание учредителей также состоялось, и вся нераспределенная прибыль, имеющаяся в организации на этот период, была распределена. При этом такая возможность у организации имелась, т. к. величина чистых активов значительно превышала величину уставного капитала, что для этого немаловажно.

И еще один важный нюанс. На протяжении многих лет спорным оставался вопрос о возможности направлять на выплату дивидендов нераспределенную прибыль прошлых лет, ибо ни налоговое, ни гражданское законодательство не содержат ограничений по выплате дивидендов из нераспределенной прибыли прошлых лет.

В настоящее же время можно заручиться по этому вопросу налоговым законодательством. Так, в соответствии со ст. 43 НК РФ нераспределенную прибыль прошлых лет можно расходовать на выплату дивидендов, ибо «дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения». Эта позиция созвучна и с письмами Минфина РФ от 05.10.2011 № ЕД-4-3/16389, от 06.04.2010 № 03-03-06/1/235. К тому же такие выплаты необходимо предусмотреть также уставом общества.

ПОЛЕЗНО ЗНАТЬ

Формировать фонды из нераспределенной прибыли можно только в бухгалтерском учете. Создание и использование фондов при упрощенной системе налогообложения налоговый учет никоим образом не затрагивает.

Пример 3.

ООО «Орион» применяет УСН. Часть прибыли отчетного года (150 000 руб.) общим собранием собственников, которое состоялось в апреле 2015 года, решено направить на увеличение уставного капитала организации.

На основании принятого решения должны быть внесены изменения в учредительные документы. После регистрации в установленном порядке этих изменений дается в бухгалтерском учете соответствующая проводка: Дебет 84.1 Кредит 80 – 150 000 руб.

Особенности при выплате дивидендов иностранным участникам

Для некоторых резидентов других стран могут быть установлены льготные налоговые ставки. Так, для налоговых агентов Англии или Германии ставка установлена на уровне 10%, а для резидентов Италии вдвое меньше и составляет всего 5%.

Еще одним важным моментом является функциональный аспект возможного двойного налогообложения.

Поэтому перед выплатой части нераспределенной прибыли или доходов текущего периода иностранному участнику необходимо уточнить, установлено ли международное соглашение по данному вопросу между РФ и страной резидента.

Увеличение уставного капитала ООО за счет нераспределенной прибыли

Если производится увеличение уставного капитала за счет имущества общества, его участник фактически не получает денежные средства, товары (работы, услуги) или любое другое имущество. Таким образом, этот способ увеличения уставного капитала ООО не влечет за собой появление дохода, который должен облагаться НДФЛ.

Снова обратимся к судебной практике: известны случаи, когда суды приходили к выводу об отсутствии у участников общества дохода, связанного с ростом номинальной стоимости их долей. Данное заключение считалось единственно верным до момента реализации участником общества какого-либо своего имущественного права, удостоверенного соответствующей долей в уставном капитале.

Но стоит отметить, что это не единственное возможное заключение. Согласно позиции Минфина РФ, когда уставной капитал увеличивается за счет нераспределенной прибыли, физическое лицо получает доход в момент его государственной регистрации. Данные средства должны облагаться НДФЛ на общих основаниях (см., например, Письмо Минфина РФ от 22.05.2017 N 03-04-06/31351).

Данная позиция аргументируется п. 19 ст. 217 НК РФ, в котором предусмотрен необлагаемый доход, составляющий разницу между новой и изначальной номинальной стоимостью доли в уставном капитале, полученный в результате переоценки основных средств. При этом в ст. 217 НК РФ, определяющей перечень необлагаемых НДФЛ доходов, нет дохода, ставшего результатом увеличения номинальной стоимости доли участника за счет нераспределенной прибыли прошлых лет.

Если ООО решает следовать разъяснениям Минфина РФ, оно считается налоговым агентом по НДФЛ, в чьи обязанности входит: исчисление суммы НДФЛ, удержание ее из своих доходов при их фактической выплате, перечисление соответствующей суммы в бюджет (п.п. 1, 2, 4 ст. 226 НК РФ).

Поскольку в данном случае компания не выплачивает участнику общества денежных средств в текущем году, удержание исчисленной суммы НДФЛ является невозможным. Тогда, согласно п. 5 ст. 226 НК РФ, предприятие должно в письменной форме сообщить налогоплательщику и налоговому органу по месту учета о невозможности удержать налог, о сумме самого налога и средств, с которых он не удержан. На это дается время до 1 марта года, идущего за истекшим налоговым периодом, в котором возникли соответствующие обязательства. Более подробную информацию по данной теме можно получить в «Практическом пособии по НДФЛ».

При увеличении уставного капитала ООО при помощи средств нераспределенной прибыли в бухучете производится запись по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 80 «Уставный капитал» после государственной регистрации изменений, внесенных в Устав организации. Этого требует инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина РФ от 31.10.2000 N 94н.

Регистрация

Работодатель обязан создавать сотрудникам нормальные условия труда (ст. 163 ТК РФ), а также обеспечивать санитарно-бытовое и лечебно-профилактическое обслуживание (ст. 233 ТК РФ).

Статьей 226 Трудового кодекса предусмотрено, что финансирование мероприятий по улучшению условий и охраны труда работодателями (за исключением государственных унитарных предприятий и федеральных учреждений) осуществляется в размере не менее 0,2% (без установления верхней границы) суммы затрат на производство продукции (работ, услуг).

Типовой Перечень ежегодно реализуемых работодателем мероприятий по улучшению условий и охраны труда работодателями утвержден Приказом Минздравсоцразвития России от 1 марта 2012 г. № 181н.

В целях главы 25 «Налог на прибыль организаций» НК РФ налогоплательщики вправе учитывать все расходы при формировании налоговой базы по налогу на прибыль организаций при соответствии критериям, указанным в пункте 1 статьи 252 НК РФ, и при условии, что такие расходы не поименованы в статье 270 НК РФ.

В Перечне есть пункты, содержащие мероприятия по улучшению условий и охраны труда, учет затрат на которые при налогообложении прибыли не вызывают возражений со стороны налоговиков.

В частности, это пункт 26, где предписано при оборудовании по установленным нормам помещения для оказания медицинской помощи и (или) создании санитарных постов оснащать их аптечками, укомплектованными набором лекарственных средств и препаратов для оказания первой помощи. Затраты организации по комплектации таких аптечек могут быть включены в состав расходов, учитываемых при исчислении налоговой базы по налогу на прибыль организаций, на основании подпункта 7 пункта 1 статьи 264 НК РФ (письмо Минфина РФ от 03.10.2012 г. № 03-03-06/2/112).

Обоснованными считают также затраты на приобретение кондиционеров и обогревателей в целях обеспечения нормальных условий труда (п. 15 Перечня).

Право учесть в расходах затраты на на покупку и монтаж установок для воды (кулеров), предусмотренные пунктом 18 Перечня, Минфин подтверждает в письмах от 23 марта 2021 г. № 03-03-07/22134, от 17 июля 2021 года № 03-03-06/1/45286.

В Перечне есть также пункт 32, в котором приведены мероприятия, направленные на развитие физической культуры и спорта в трудовых коллективах. Эти мероприятия чиновники в расходах учитывать не разрешают (письмо Минфина РФ от 8 февраля 2021 г. № 03-03-06/1/6140):

- компенсация работникам оплаты занятий спортом в клубах и секциях;

- организация и проведение физкультурных и спортивных мероприятий, в том числе мероприятий по внедрению Всероссийского физкультурно-спортивного комплекса «Готов к труду и обороне» (ГТО), включая оплату труда методистов и тренеров, привлекаемых к выполнению указанных мероприятий;

- организация и проведение физкультурно-оздоровительных мероприятий (производственной гимнастики, лечебной физической культуры (далее — ЛФК) с работниками, которым по рекомендации лечащего врача и на основании результатов медицинских осмотров показаны занятия ЛФК), включая оплату труда методистов, тренеров, врачей-специалистов, привлекаемых к выполнению указанных мероприятий;

- приобретение, содержание и обновление спортивного инвентаря;

- устройство новых и (или) реконструкция имеющихся помещений и площадок для занятий спортом;

- создание и развитие физкультурно-спортивных клубов, организованных в целях массового привлечения граждан к занятиям физической культурой и спортом по месту работы.

В пункте 29 статьи 270 НК РФ сказано, что к расходам, не принимаемым в целях налогообложения прибыли, отнесены оплата работодателем занятий в спортивных секциях, кружках или клубах, посещений культурно-зрелищных или физкультурных (спортивных) мероприятий, оплата товаров для личного потребления работников, а также другие аналогичные расходы, произведенные в пользу работников. И ключевыми словами здесь являются слова «для личного потребления работников». То есть никакой «производственной необходимостью» и «улучшением условий труда» указанные расходы обосновать не получится.

В письме Минфина России от 17 июля 2021 года № 03-03-06/1/45234 также идут разъяснения по поводу мероприятий, направленных на развитие физической культуры и спорта в трудовых коллективах. Здесь обоснованием для запрета учета расходов является их проведение вне рабочего времени, то есть в личных целях работников. Они не могут быть связаны с производственной деятельностью, а значит, расходы на них не могут быть учтены при расчете налога на прибыль.

В то же время, отмечает Минфин, расходы должны быть экономически обоснованы, документально подтверждены и связаны с деятельностью налогоплательщика, направленной на получение доходов (ст. 252 НК РФ). Расходы на какие же физкультурные мероприятия все-таки можно учесть при расчете налога на прибыль? Ни в одном письме чиновники не дают ответа на этот вопрос.

Скорее всего, это может быть производственная гимнастика. Занятия ею направлены на восстановление работоспособности, то есть связь с производственной деятельностью имеется. Чем ее обосновать?

Положениями статьи 109 Трудового кодекса предусмотрено, что на отдельных видах работ работникам в течение рабочего времени предоставляются специальные перерывы, обусловленные технологией и организацией производства и труда. Виды этих работ, продолжительность и порядок предоставления таких перерывов устанавливаются правилами внутреннего трудового распорядка.

Таким специальным перерывом может быть перерыв на производственную гимнастику. Он включатся в рабочее время, а значит, оплачивается.

Поскольку это специальный перерыв, обусловленный технологией производства, предусмотренный статьей 109 ТК РФ и локальным нормативным актом, его оплату можно учесть в налоговых расходах.

Нераспределенная прибыль: формула вычисления

В соответствии с обобщенными данными бухучета нераспределенная прибыль — это чистая прибыль компании после уплаты налогов, которую могут распределить владельцы компании.

Исходя из мировой финансовой практики, нераспределенная прибыль (далее — НП) рассчитывается по следующей формуле:

НПк = НПн + ЧП – Див,

где:

НПк — НП на конец отчетного года;

НПн — НП на начало отчетного периода;

ЧП — чистая прибыль, оставшаяся после начисления налога на прибыль;

Див — выплаченные в отчетном году дивиденды из расчета НП прошлых лет.

Если значения ЧП у вас нет, то для расчета НП можно воспользоваться следующей схемой:

- сначала вычислить прибыль до выплаты налога (для ее определения рассчитать операционную прибыль, которая определяется как разность между операционным доходом и операционными расходами);

- затем из операционной прибыли вычесть амортизацию, затраты на выплату процентов;

- из полученного значения прибыли вычесть налог.

О том, можно ли увидеть величину операционной прибыли в бухотчетности, читайте в статье «По какой строке отражается операционная прибыль в балансе?».

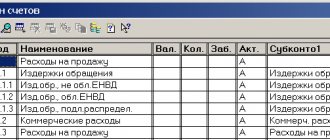

Счет 84 «Нераспределенная прибыль (непокрытый убыток)»

Следствием коммерческой деятельности компании может стать или прибыль (если доходы превышают расходы), или убыток (в обратной ситуации). Для отражения и накопления данных о финрезультате в бухучете принято использовать счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Указанный счет содержит сведения о чистой итоговой сумме, накопленной фирмой на конец соответствующего отчетного периода. Иначе говоря, на счете 84 отражается не только чистая прибыль (ЧП), образовавшаяся в текущем периоде, но вместе с ней и нераспределенная прибыль прошлых лет (НП) или непокрытый убыток (НУ).

ВНИМАНИЕ! ЧП за прошедший год показывается по строке 2400 отчета о финансовых результатах (далее — отчет). Сальдо НП или НУ за вычетом дивидендов можно увидеть в строке 1370 баланса.

В путеводителепо налогам от КонсультантПлюс вы найдете пошаговую инструкцию заполнения строки 1370 бухгалтерского баланса. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Как рассчитывается ЧП компании, см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Размер НП за прошлые годы указывается кредитовым оборотом счета 84. В обстоятельствах, когда компания в текущем году получила НУ, компания компенсирует его за счет нераспределенной прибыли, оставшейся с прошлых лет. Если компания не имела НП или НУ в предыдущие годы, финансовый результат, указываемый в строке 1370 баланса (с учетом выплаты дивидендов), будет равен ЧП из отчета.

О нюансах отражения в балансе нераспределенной прибыли читайте в материале «Нераспределенная прибыль в балансе (нюансы)».

Ответы на часто задаваемые вопросы

Вопрос №1: Общеизвестно, что НП может меняться от одного периода к другому в зависимости от получаемых доходов. Что еще может влиять на ее размер?

На самом деле факторов влияния достаточно много. Прежде всего, к ним относят, изменение размера дивидендов, чистой прибыли, налогов, стоимости реализуемой продукции, а также трат административного характера.

На практике проводится детальный финансовый анализ, который показывает, какие именно факторы в той либо иной ситуации «помогли» получить прибыль.

Вопрос №2: Облагаются ли дивиденды общеобязательными страховыми взносами?

Нет, не облагаются, поскольку не рассматриваются как зарплата работника. С них удерживают только подоходный налог.

Бухгалтерские проводки

Далее в таблице показаны бухгалтерские проводки по дивидендным начислениям из нераспределенной ЧП организации:

| ДЕБЕТ | КРЕДИТ | Действие |

| 84 | 75 | Формирование дивидендной базы для участников, не являющихся сотрудниками компании |

| 84 | 70 | Формирование дивидендной базы для участников, являющихся сотрудниками компании |

| 75 | 68 | Удержание налога у участников, не являющихся сотрудниками |

| 70 | 68 | Удержание налога у участников, являющихся сотрудниками |

| 75 | 50,51 | Выплачиваются дивиденды лицам, не являющимся сотрудниками |

| 70 | 50,51 | Произведена дивидендная выплата лицам, являющимся сотрудниками |

| 68 | 51 | Отчисление НДФЛ |

| 75 | 84 | Перевод невыплаченных дивидендных потоков лицам, не являющихся сотрудниками организации, в нераспределенную прибыль общества |

| 70 | 84 | Перевод невыплаченных дивидендных потоков лицам, являющихся сотрудниками организации, в нераспределенную прибыль общества |