Когда суточные являются сверхнормативными?

Ключевые изменения пришлись как раз на 2021 год. Федеральная налоговая служба в данном году администрировала, как именно происходит расчет и уплата взносов страхового характера, которые начисляются в ПФP, ФФOMC и ФCC Российской Федерации. Исключают в данном случае взносы при травматизме. По этой причине в Налоговом кодексе увеличилось количество глав. Появилась новая, 34. Именно она предписывает, как именно следует начислять и уплачивать взносы.

Установлена граница сумм, которые не требуется облагать взносами страхового характера. Регулирует данный вопрос статья 217 и статья 422 Налогового кодекса Российской Федерации. Теперь к конкретике:

- В том случае, если сотрудник, находящийся в Российской Федерации, ежедневно расходует не больше, чем семьсот рублей.

- Когда работник отправлен в командировку за границу, норма равна двум с половиной тысячам рублей ежедневно.

До наступления изменений не облагались страховыми взносами сверхнормативные суточные. Разумеется, если данную возможность не подразумевает локальный нормативный акт или коллективный договор организации.

В 2021 году сверхнормативные суточные облагаются страховыми взносами. Теперь это не зависит от локальных нормативных актов организации.

Статья 424 Налогового кодекса Российской Федерации подразумевает, что выплаты осуществляются в тот же день, когда произошел расчет и начисление. То есть дата получения доходов сотрудника, представленных сверхнормативными суточными, выдаются в тот же момент, когда и утверждается авансовый отчет.

Отсюда следует, что суточные, которые так или иначе выше определенной нормы, должны быть включены в базы для исчисления страхового взноса в том же месяце, в котором утверждается отчет авансового характера у сотрудника.

В 2021 году была проведена реформа по страховым взносам в отношении суточных сверх нормы. Последние нововведения обязывают предприятия уплачивать налоги с доходов своих сотрудников вместе со страховыми взносами в случае превышения ограничений размера суточных, которые удержаны по закону.

Изменения в сфере налогообложения были сделаны в соответствии с тем, что с начала 2021 года за страховые выплаты ответственность несёт ФНС. Единственным исключением является получение травм. Все страховые перечисления по новым правилам вносятся в налоговую службу, а не в Фонд соцстрахования.

Последние изменения налогообложения в 2021 году устанавливают, что суточные сверх нормы должны быть правильно оформлены как при командировках на территории Российской Федерации, так и в других странах. Всё должно быть произведено в точном соответствии с Налоговым кодексом РФ.

В 2021 году были сделаны корректировки в статье 422, они посвящены суточным сверх нормам налогообложения в 2021 году. За них тоже нужно уплачивать налог на физических лиц. Однако помимо этих налоговых взносов компании обязаны совершать платежи в ФСС. Исключение составляют выплаты, которые связаны с травматизмом работников.

Федеральная налоговая служба не устанавливает размер нормативов по выплатам за сутки. Другими словами, каждая компания может самостоятельно их определять на время, которое проведено в командировочной поездке.

Налоговая инспекция устанавливает лимиты по величине возмещений, не подлежащих налогообложению. Если ограничение будет превышено, организация должна заплатить компенсацию оплаты НДФЛ по суточным сверх нормы по налогообложению в 2021 году. Также компании придётся заплатить взносы по медстрахованию и в ПФР.

Значительное количество предприятий устанавливают собственные размеры командировочных выплат, которые превышают нормативы, определённые законодательством. В результате они готовы произвести страховые выплаты.

С 1 января 2021 года прекратит свое действие закон № 212-ФЗ, и ему на смену придет новая глава НК РФ – Глава 34 о страховых взносах. В 2021 году о самостоятельном нормировании суточных расходов работодателям придется забыть.

Статья 422 НК РФ устанавливает новый порядок: теперь суточные облагаются страховыми взносами, если они превышают лимиты, установленные для НДФЛ, о чем говорит прямая отсылка к п. 3 ст. 217 НК РФ. Размер этих лимитов будет зависеть от того, куда направляется работник – в командировку по России или за рубеж. Теперь на суточные не нужно начислять страховые взносы, если их размер не превышает:

- 700 рублей в день – при нахождении сотрудника в командировке в пределах Российской Федерации,

- 2500 рублей в день – при нахождении сотрудника в зарубежной командировке.

Суточные сверх нормы облагаются страховыми взносами в общем порядке, за исключением страховых взносов на «травматизм», от которых они полностью освобождены. Таким образом, с 2021 года обложение суточных подоходным налогом и страховыми взносами будет производиться по одинаковым правилам.

В 2021 году размеры суточных, которые не облагаются налогом и с которых не происходят страховые отчисления, не изменились. Для командировок по территории РФ эта сумма составляет 700 рублей в день. Для рабочих поездок за границу это сумма в разы выше и составляет 2500 рублей.

Но суточные сверх нормы облагаются налогом. НДФЛ с этой суммы будет уплачиваться на общих основаниях по ставке 13%. Также фирма должна проводить страховые отчисления с суммы, которая превышает установленные льготные размеры суточных.

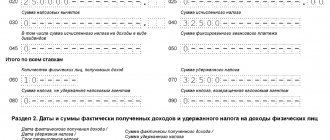

Для отображения величины командировочных сверх нормы в форме 6-НДФЛ нужно знать, на какую дату производить их начисление. Датой получения дохода для облагаемых налогом суточных сверх нормы является последний день месяца, в котором руководитель утвердил авансовый отчёт.

Утверждение отчёта происходит после возвращения работника из рабочей поездки.

Удержание налога с суточных, которые превышают установленные размеры, производится в момент выплаты работнику заработной платы, с которой удержан НДФЛ. Но стоит помнить, что дата удержания налога не может быть раньше, чем последнее число текущего месяца. Это происходит из-за того, что НДФЛ нельзя удержать с работника до получения зарплаты. Исходя из этого следует, что перечисление платежа в налоговую будет осуществлено не позднее дня, следующего за днём удержания НДФЛ.

Пример расчета: за декабрь 2021 года сотруднику насчитана заработная плата (с учётом среднего дохода за время командировки) в размере 80 000 рублей. Из этой суммы будет удержан налог, сумма которого составляет 10 400 рублей. Аванс за декабрь был выдан 14 декабря в размере 40 000 рублей. 28 декабря работник предоставил авансовый отчёт о служебной поездке по территории России.

29 декабря авансовый отчёт утвердил руководитель фирмы. 9 января работнику была выплачена оставшаяся заработная плата, с учётом вычета налога в размере 10 400 рублей. Также из зарплаты был удержан налог на суточные сверх нормы. Это сумма составила 325 рублей.

В 2021 году компаниям придется платить страховые взносы с суточных сверх норм. И это не те нормы, которые закреплены в локальных актах, а свои лимиты, прописанные в новой статье Налогового кодекса РФ.

Как начислять страховые взносы с суточных сверх норм, покажем на примере.

Пример. Страховые взносы с суточных сверх норм10 и 11 января 2017 года директор ООО «ЗАРЯ» (г. Москва) был в командировке в Белгороде. Суточные за два дня составили 10 000 руб. (по 5000 руб. в день).

Не облагаются страховыми взносами — 1400 руб. (700 руб. × 2 дн.). Сверхнормативные суточные — 8600 руб. (10 000 — 1400). С этой суммы нужно начислить страховые взносы, кроме взносов «на травматизм».

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты с ПФР»– 1892 руб. (8600 руб. × 22%) — начислены взносы на пенсионное страхование;

ДЕБЕТ 44 КРЕДИТ 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»– 249,40 руб. (8600 руб. × 2,9%) — начислены взносы на случай нетрудоспособности и материнства;

ДЕБЕТ 44 КРЕДИТ 69субсчет «Расчеты с ФФОМС»– 438,60 руб. (8600 руб. × 5,1%) — начислены взносы на медицинское страхование.

Дорогой коллега, в августе «Главбух» стоит дешевле!

Успейте оформить подписку на журнал «Главбух» выгодно, осенью цены вырастут !

Быстрее нажимайте на кнопку «Распечатать счет»

Какие же нормы обусловливают деление суточных, имеющих место при командировках, на освобождаемые от начисления взносов на них и на образующие базу для начисления страховых взносов на суточные в 2017 году?

https://www.youtube.com/watch?v=JeIT8eqk1ko

В части установления этой границы п. 2 ст. 422 НК РФ отсылает к п. 3 ст. 217 НК РФ, т. е. к тем же самым ограничениям, которые действуют для решения вопроса об обложении суточных налогом на доходы физлиц. В тексте п. 3 ст. 217 НК РФ указываются 2 значения величины суточных, при превышении которых возникает обязанность удержания НДФЛ с сотрудника, побывавшего в служебной поездке:

- 700 руб. — за день командировки на территории РФ;

- 2 500 руб. — за день пребывания в служебной поездке за границей.

На эти же значения начиная с 2021 года придется ориентироваться и в отношении вопроса о начислении страховых взносов, подчиняющихся положениям НК РФ.

Сверхнормативными, независимо от их суммы, будут являться и суточные, выдаваемые за 1-дневную служебную поездку, поскольку по командировкам такой длительности оплата суточных не предусмотрена (п. 11 постановления Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749).

Суточные, выдаваемые на заграничные командировки, могут быть выплачены в валюте. В этом случае они потребуют пересчета их по курсу в рубли. На какой день делать такой пересчет для целей установления наличия превышения лимита суточных и определения базы, от которой будут начислены страховые взносы? Его следует осуществить на дату, в которую осуществляется начисление суммы сверхнормативных суточных в пользу работника, побывавшего в командировке (письмо Минфина России от 16.03.

Список командировочных расходов, не облагаемых взносами

У работодателей, которые регулярно или эпизодически направляют работников в командировки, может возникнуть вопрос: облагаются ли командировочные НДФЛ и страховыми взносами?

Смотрите подробности про НДФЛ с командировочных расходов в 2020 году.

А в рамках этого материала рассмотрим вопросы обложения командировочных расходов страховыми взносами.

Понятие «командировочные расходы» является обобщенным. Оно объединяет разнообразные виды расходов, у каждого из которых свои особенности попадания в базу по взносам или исключения из нее. Поэтому на вопрос, облагаются ли командировочные расходы страховыми взносами, однозначного ответа не существует.

Для всех перечисленных расходов, кроме суточных, действует единое правило: они не облагаются взносами, если фактически произведены и документально подтверждены.

Далее расскажем, при каких условиях облагаются страховыми взносами отдельные виды командировочных расходов.

Этапы обложения суточных страховыми взносами в 2021 году

- сутки пребывания в трудовой поездке по территории России (700 руб.);

- поездка в другую страну (2500 руб.).

- оплата проживания в другом населённом пункте;

- расходы на транспорт (гендиректор организации устанавливает его тип);

- затраты на дополнительные личные потребности.

- оформление загранпаспорта и визы;

- использование услуг залов в аэропортах и вокзалах;

- интернет и сотовая связь;

- комиссия по обмену валюты.

- 700 рублей в сутки для командировок внутри страны;

- 2500 рублей для зарубежных командировок.

НДФЛ удерживается в тех случаях, когда величина компенсации превышает указанные нормативы.

Если компания производит возмещение работнику суточные сверх нормы, его доход подлежит уплате налогов. Он признаётся относительно последнего дня месяца, в который утверждается авансовый отчёт, который отправляет работник, возвратившийся из командировки.

Налог на доходы физлиц подлежит уплате после того, как сотруднику будут произведены следующие выплаты, это требование распространяется и на зарплату. Платёж должен быть совершён в первый рабочий день, который следует за перечисленными выплатами должностному лицу. Данный порядок регламентируется Налоговым кодексом РФ статьёй 226.

Компенсация других затрат производится должностному лицу его суточными, которые предоставляются руководством компании. Сумма может быть увеличена по соответствующему решению руководителей предприятия.

Пребывая в рабочей поездке, сотрудник не несёт денежных убытков. Компания должна покрыть все затраты должностного лица, которые появляются в ходе поездки, при выплате самой первой зарплаты. Государство с этих и иных выплат взимает определённые налоги.

Налоги являются неотъемлемой частью жизни каждого гражданина Российской Федерации. На странице https://investtalk.ru/nalogi/st-407-nalogovogo-kodeksa-rf рассказывается о льготах по налогообложению по статье 407 Налогового кодекса. А здесь подробно описывается, какие налоги нужно платить при дарении недвижимости близкому родственнику. Эта и другая информация поможет не иметь трудностей с налоговой службой Российской Федерации.

На законодательном уровне установлены размеры командировочных, которые освобождены от налогообложения. Определены суммы для поездок как по России, так и для рабочих поездок за границу.

Размер суточных, с которых не уплачивается налог:

Если размер суточных выше указанных размеров, то налог будет начисляться на всю сумму, превышающую льготную. Сумма, превышающая льготный размер, облагается НДФЛ по ставке 13%. Кроме НДФЛ с суточных сверх нормы должны уплачиваться страховые взносы. Если их размер не превышает 700 и 2500 рублей, то страховые взносы не отчисляются.

При расчёте налога на прибыль бухгалтер организации имеет право списать суточные, выдаваемые сотруднику в полном объёме. Согласно Налоговому кодексу РФ, производить нормирование суточных не нужно. Их учёт в расходах предприятия осуществляется вместе с утверждением авансового отчёта.

Пример расчета: финансовый аналитик Иванов с 15 по 17 января находился в командировке в Дании. Руководитель фирмы установил командировочные в Данию в размере 250 датских крон (DDK) в сутки. Оплата суточных при командировках внутри страны в фирме составляет 700 рублей.

За время нахождения в командировке сотруднику начислены суточные:

- за 2 дня нахождения в Дании – 500 крон (250 DDK в день * 2 дня);

- за 1 день приезда в Россию – 700 рублей.

Курс датской кроны на 20 января был равен 8,42 руб./крона.

Размер суточных при командировках за границу были вычислены исходя из курса валюты, действующей на дату их оплаты. При расчёте суммы НДФЛ бухгалтер не брал в расчёт суточные, поскольку их сумма не превышает льготный размер, который освобождён от уплаты налогов.

С 2021 года страховые взносы, предназначенные для ПФР, ФОМС и ФСС (в части страхования по нетрудоспособности и материнству), сменили своего администратора, перейдя под контроль налоговых органов. Правила начисления этих взносов теперь содержит посвященная им отдельная глава НК РФ.

До 2021 года вышеперечисленные взносы подчинялись утратившему ныне силу закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ, в котором в п. 2 ст. 9 значилось, что под обложение взносами не попадают суточные, причитающиеся работнику за время пребывания в служебных поездках как по территории РФ, так и за границей. Размеры суточных при этом никоим образом не ограничивались.

В правилах, установленных новым правовым актом (п. 2 ст. 422 НК РФ), аналогичная норма изменена и содержит отсылку к ограничениям, в пределах которых взносы на суточные можно не начислять. Таким образом, превышение установленных пределов автоматически приводит к возникновению обязанности по начислению страховых взносов на суточные в 2021 году.

Неначисление взносов на эти выплаты повлечет за собой занижение базы по взносам и возникновение сразу нескольких видов ответственности. О том, какими они окажутся, читайте в статье «Расчет по страховым взносам за 1-й квартал 2021 года» .

Расчет НДФЛ сопровождается нормированием величины суточных выплат. К суммам, необлагаемым налогами, относится:

- один день нахождения в поездке по работе на территории Российской Федерации (700 рублей);

- командировка за границей (2500 рублей).

Если размер данной компенсации выше указанных нормативов, тогда удерживается НДФЛ.

НДФЛ удерживается в ближайшие произведенные выплаты должностному лицу, в том числе, заработной платы. Перечислить НДФЛ необходимо в первый рабочий день, следуя за перечисленными выплатами доходов работнику. Это правило соответствует статье 226 НК РФ.

Суточные, превышающие нормативы, оплачиваются сотруднику в соответствии с установленным законом. Кроме подобных выплат, работодатель обязан возместить служащему следующие затраты, связанные с рабочей поездкой:

- на транспорт, тип которого определяется генеральным директором компании;

- на оплату жилья в другом городе;

- дополнительные личные нужды на проживание не по месту жительства.

Компенсация прочих издержек покрывается сотруднику его суточными, предоставленными руководителем предприятия. При этом предусматривается увеличение их суммы по решению работодателя.

Следует помнить, что суточные размером выше нормы облагаются налогом. Несоблюдение данного правила может привести к судебному разбирательству.

- Пенсионный фонд России;

- ФСС (на случай временной нетрудоспособности сотрудника либо беременности);

- ФОМС.

Обратите внимание, что данный список не включает в себя так называемые взносы «на травматизм». На эти взносы налоговое законодательство распространяться не будет, поэтому эти взносы потребуется начислять лишь на ту часть суточных выплат, которая превысит установленный лимит. Такое правило действует и сегодня, т.е. изменения его не коснутся.

Подобное нововведение основывается на том факте, что с 2021 года заниматься администрированием порядка расчета и выплат страховых взносов в перечисленные выше организации будет непосредственно Федеральная Налоговая служба. Кроме того, на основании данного нововведения в Налоговом кодексе появилась новая глава, это глава №34 «Страховые взносы». В главе можно ознакомиться как с общей информацией о введении страховых взносов, так и с уточняющей (например, лимит на суточные и т.д.).

Появилась новая, 34. Именно она предписывает, как именно следует начислять и уплачивать взносы. Установлена граница сумм, которые не требуется облагать взносами страхового характера.

Изменения 2021 года никак не отразились на взносах по травматизму, суточные по-прежнему не облагаются этими начислениями вне зависимости от того, какой оказалась их сумма.

Итак, направляя сотрудника на выездную поездку по служебным делам, следует возмещать:

- Денежные средства, потраченные на проезд.

- Деньги, использованные для того, чтобы снять жилье.

- Расходы, так или иначе связанные с оплатой проживания, так как нет возможности находиться на постоянном месте проживания.

- Иные траты, которые сотрудник производил при одобрении работодателя.

- Дополнительные траты.

Как именно будут возвращаться деньги, ушедшие в расход при выездной поездке для выполнения задания по службе, решает локальный нормативный акт или коллективный договор. Но существует определенная норма. А что же делать с сверхнормативными суточными в 2018 году? Сверхнормативные суточные облагаются страховыми взносами в 2021 году Ключевые изменения пришлись как раз на 2021 год.

Общие моменты Норматив суточных по разным регионам нашей страны действует общий. Это означает, что в текущем году ограничений на суточные в различных регионах России нет.

Размер суточных в обязательном порядке должен быть закреплен в локальных актах руководства организации. Таким образом, фирма сама определяет норматив суточных, принимая его в расходах по упрощенной системе налогообложения.

В прошлом, 2021 году также лимитов по суточным введено не было. Нормы и учет В 2021 году командировочные могут иметь любой размер, вне зависимости, отправляется ли работник за границу или же остается на территории РФ.

- компенсационных выплатах в счет затрат на приобретение проездных билетов;

- средствах на оплату съемного жилого помещения;

- суточных (выплаченных в рамках законодательно утвержденных норм);

- средствах на возмещение других затрат, понесенных в командировке работником в ходе выполнения его служебного задания.

| Вид расходов | Возможность учета затрат при исчислении налога на прибыль |

| Суточные | Полная сумма суточных может учитываться при расчете налога на прибыль. При этом какие-либо подтверждающие расходы документы не требуются — достаточно бухгалтерской справки с расчетами, приказа об отправке в служебную поездку, билетов с указанием пункта вылета и прибытия. |

| Компенсация проезда к пункту назначения и назад к предприятию работодателя | Полностью могут быть учтены при уменьшении налоговой базы по налогу на прибыль. При покупке билетов на поезд в вагон повышенной комфортности (или авиабилетов в бизнес-класс) их стоимость также может быть учтена полностью. Если имеется документальное подтверждение и обоснование необходимости оплаты зала повышенной комфортности или расходов на фрахт воздушного судна для проезда к месту выполнения служебного задания и назад к месту работы, эти затраты также можно учесть при расчете налога на прибыль. |

| Компенсация проезда при утрате проездных документов, подтверждающих факт совершения поездки | Если не удалось получить дубликат билета, копии проездного документа или справки от транспортной компании, расходы по оплате проезда учитывать при расчете налога на прибыль запрещено. |

| Компенсация покупки электронного билета | Если имеются документальные доказательства покупки электронного билета (распечатка, посадочный талон, чек ККТ, слип, чек электронного терминала), можно учесть стоимость электронного документа при расчете налога на прибыль. |

| Компенсация проезда на такси | Стоимость проезда на такси можно учесть, если:

|

| Компенсация расходов на оплату проживания | Если имеются документальные доказательства оплаты жилья, расходы фирмы могут быть учтены полностью. Если документов нет — учитывать затраты нельзя. |

| Расходы на выдачу визы | Если поездка состоялась, учесть расходы при расчете налога на прибыль можно. Если сотрудник не выехал за границу, учитывать затраты нельзя. |

| Убытки, связанные с выплатой штрафа за возврат билета при срыве международной командировки | Можно включать в расходы и уменьшать налоговую базу по налогу на прибыль. |

| Расходы на услуги посреднических фирм (турагентства и т.д.) | Могут быть учтены при наличии акта выполненных работы с расшифровкой стоимости каждой оказанной услуги. |

Использование личного транспорта командированного

Отправиться в командировку сотрудник может и на собственном автомобиле. Чтобы не облагать взносами компенсацию, связанную с эксплуатацией имущества работника, нужно выполнить несколько условий (письмо Минфина от 28.03.2019 № 03-15-06/21254):

- Виды подлежащих компенсации расходов прописываются в коллективном договоре, например: на приобретение ГСМ, ремонт транспортного средства во время командировки.

- Сотрудник согласовывает с работодателем факт отправки в командировку на личном автомобиле.

- Расходы подтверждаются документами.

Полезное о компенсациях:

- за неиспользованный отпуск без увольнения;

- личное авто без НДФЛ и взносов;

- аренду жилья сотруднику;

- задержку заработной платы.

НДФЛ с выплат при однодневных командировках

Когда руководитель направляет сотрудника своей организации в командировочную поездку для выполнения служебных дел, ему необходимо возместить все расходы, которые так или иначе были связаны с данным заданием. Например, следует вернуть денежные средства, которые работником были потрачены на оплату проживания на иной территории, то есть на расстоянии от места его проживания.

Как именно будут возвращаться деньги, ушедшие в расход при выездной поездке для выполнения задания по службе, решает локальный нормативный акт или коллективный договор. Но существует определенная норма. А что же делать с сверхнормативными суточными в 2018 году?

Получается, если компания выдает столько суточных, сколько изначально решила, страховые взносы переплачивать не нужно. От взносов освобождается вся сумма, если она не превышает утвержденной нормы.

Кстати, размер суточных законом не ограничен, в ст. 217 НК РФ предусмотрены только их нормы для целей обложения НДФЛ и страховыми взносами, которые представляют собой необлагаемый минимум. Нормы суточных в командировке — 2021: для российских командировок — 700 руб., а для зарубежных — 2 500 руб., они же действовали и в 2021 году. Суммы, выдаваемые работнику по корпоративным нормам сверх лимита, подлежат обложению НДФЛ и страховыми взносами (п. 2 ст. 422 НК РФ).

Как уплачивать страховые взносы с суточных, читайте в материале «Каковы страховые взносы на суточные в 2021 году?».

- Расчет суточных по заграничным командировкам производится по отметкам таможенной службы в загранпаспорте командированного сотрудника. По общему правилу день пересечения границы на выезд из РФ считается как день за границей, день пересечения границы на въезд в РФ считается уже днем в РФ (п. 18 постановления Правительства РФ от 13.10.2008 № 749). Если суточные для поездки выданы в иностранной валюте, в целях НДФЛ они пересчитываются в рубли по курсу Банка России на последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки или на день увольнения, если после возвращения из командировки сотрудник увольняется. А вот для целей расчета страховых взносов со сверхлимитных сумм суточных используется дата утверждения авансового отчета (письмо Минфина от 29.05.2017 № 03-15-06/32796).

Пример

Коммерческий директор ООО «Смоленские пивоварни» выехал из Смоленска в командировку 01.03.2018. В период с 02.03.2018 по 03.03.2018 он работал в Москве. 04.03.2018 уехал на поезде в Прагу. Поезд отправился в 7:45 04.03.2018, пересек границу РФ в 3:01 05.03.2018, прибыл в пункт назначения в 9:50 05.03.2018. Обратно директор вернулся самолетом до Москвы 09.03.2018 и в Смоленск прибыл 10.03.2018.

По корпоративным нормативам, дирекции установлены повышенные нормы суточных: 1 000 руб. для России, 50 евро — для европейских стран.

По графику командировки директору были выданы:

- Рубли за 01.03.2018, 02.03.2018, 03.03.2018, 04.03.2018, 09.03.2018 и 10.03.2018 = 6 дней. Итого: 6 000 руб. суточных по России.

- Евро за 05.03.2018, 06.03.2018, 07.03.2018, 08.03.2018 = 4 дня. Итого: 200 евро.

Авансовый отчет директор представил 13.03.2018. Этим же днем авансовый отчет был утвержден.

Курс евро, установленный Банком России, на 13.03.2018 — 69,7972 руб., на 31.03.2018 — 70,5618 руб.

6 000 200 × 69,7972 = 19 959,44 руб.

700 × 6 2500 × 4 = 14200 руб.

Обложению НДФЛ подлежит сумма: 6 000 200 × 70,5618 – 14 200 = 5 912,36 руб.

Страховые взносы бухгалтер ООО «Смоленские пивоварни» начислил на сумму: 19 959,44 – 14 200 = 5 759,44 руб.

- ТК РФ не установлена обязанность работодателя выплачивать одинаковые суточные всем сотрудникам организации: их можно разделить на категории, закрепив за каждой из них в учетной политике соответствующую сумму. Об этом сказано в письме Минтруда России от 14.02.2013 № 14-2-291 и письме Роструда от 04.03.2013 № 164-6-1.

Также размер суточных при командировках в 2021 году можно сделать зависимым от нескольких факторов, например стоимости питания и проезда на пассажирском транспорте в месте командировки, занимаемой должности. Главное — закрепить изменения в учетной политике и положении о командировках.

- Как уже выяснилось, суточные освобождены от удержания НДФЛ в пределах норм, указанных в НК РФ, то есть при выплатах суточных в большем, чем эта норма, размере на превышающую сумму налог начисляется. Для целей НДФЛ датой получения дохода в виде сверхнормативных суточных признается последний день месяца, в котором утвержден авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). При этом удержание следует производить из ближайшей выплаты заработной платы сотруднику, а перечислить налог в бюджет не позднее чем на следующий день после этой выплаты (об этом гласит п. 6 ст. 226 НК РФ).

- Минфин РФ в письме от 01.10.2015 № 03-04-06/56259 указывает, что денежные средства, выплачиваемые работнику взамен суточных при однодневных командировках, не облагаются НДФЛ в размерах, предусмотренных п. 3 ст. 217 НК РФ.

- Налоговый учет суточных для целей налога на прибыль не подразумевает нормирования, то есть они признаются в той сумме, в какой установлены на предприятии. Ст. 272 НК РФ говорит о том, что командировочные расходы признаются в учете на дату утверждения авансового отчета: это правило действует и для суточных.

- Начиная с 2021 года на суточные сверх норм, установленных п. 3 ст. 217, начисляются страховые взносы на ВНиМ, ОПС и ОМС (п. 2 ст. 422 НК РФ). В письме Минфина России от 16.03.2017 № 03-15-06/15230 уточнено, что для суточных в иностранной валюте пересчет в рубли должен осуществляться по официальному курсу Центрального банка Российской Федерации, установленному на дату начисления суточных в пользу работника.

- Днем начисления суточных для целей расчета страховых взносов понимается день утверждения авансового отчета (см. письмо Минфина РФ от 29.05.2017 № 03-15-06/32796). Взносы на травматизм на суточные как в пределах норм, так и сверх норм не начисляются (п. 2 ст. 20.2 закона № 125-ФЗ, письмо ФСС РФ от 17.11.2011 № 14-03-11/08-13985).

Об отражении суточных в 6-НДЛФ читайте в статье «Как правильно отразить суточные сверх нормы в 6-НДФЛ?».

Еще о налогообложении командировочных расходов читайте в материале «Порядок налогообложения расчетов с подотчетными лицами».

При возникновении однодневных командировок компенсационные выплаты сотрудникам не считаются суточными. Такие затраты следует отнести к иным расходам (ст. 168 ТК РФ). Однако облагаются НДФЛ подобные компенсационные выплаты по тем же нормам – 700 руб. по РФ, и свыше 2 500 руб. – за территорией РФ. Это подтверждают чиновники («Минфин рассказал, как облагать НДФЛ ”однодневные” суточные»).

В некоторых случаях командировочные поездки происходят на территории одного населенного пункта. При выезде работника за пределы оговоренного в трудовом договоре рабочего места в обособленные подразделения организации или головное отделение поездка также считается командировкой (п. 3 постановления Правительства РФ от 13.10.2008 № 749). При этом поездки не должны носить постоянный характер, и деятельность работника не может быть связана с разъездным графиком.

Об особенностях обложения НДФЛ выплат за разъездной характер работы читайте в материале «Выплаты разъездным работникам: когда можно не удерживать НДФЛ?».

При однодневной командировке за пределы государства выплата суточных положена в размере 50% от нормы расходов за пределами РФ (п. 20 постановления Правительства РФ от 13.10.2008 № 749).

Подобные суточные также не являются объектом налогообложения НДФЛ в общепринятых лимитах.

Направляя сотрудников в командировку по служебной необходимости, величину суточных выплат каждая организация вправе устанавливать на свое усмотрение. Сумма или порядок расчета компенсационных затрат должны быть закреплены локальными нормативными актами. Налог на доходы физических лиц удерживается с выплат работникам сверх установленных общероссийских норм, то есть с выплат более 700 руб. в сутки при командировках по России и с сумм, превышающих 2 500 руб., во время нахождения на территории иностранных государств.

О том, как в 2021 году суточные облагаются страховыми взносами, читайте в статье «Каковы страховые взносы на суточные в 2018 году?».

В разъяснениях по этому поводу профильные ведомства ответили, что не надо. Минтруд России в письме от 27.11.2014 № 17-3/В-572 и Фонд социального страхования (ФСС) РФ в п. 2 приложения к письму ФСС РФ от 14.04.2015 № 02-09-11/06-5250 привели в пользу такого утверждения следующие аргументы:

- Страховые взносы, согласно ч. 2 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ, не начисляются на сборы, уплаченные за выдачу и получение виз. Авторы писем отмечают, что к этой категории расходов следует отнести и оплату медицинской страховки, являющейся неотъемлемой частью каждой визы.

- При отмене командировки указанные расходы своей сути не теряют, поэтому такие выплаты не надо облагать страховыми взносами.

Надо ли облагать страховыми взносами однодневные командировки, читайте в материале «»Однодневные» суточные и страховые взносы — облагать или нет?»

В деловой практике встречаются обстоятельства, при которых в командировку направляется работник, заключивший с организацией договор гражданско-правового характера. Выплаты по такой поездке тоже не должны облагаться страховыми взносами, несмотря на то что она не считается командировкой.

Дело здесь вот в чём. С одной стороны, вроде бы расходы такого работника не попадают под положения ч. 2 ст. 9 Закона № 212-ФЗ, ограждающие именно командировочные затраты от страховых взносов.

Но с другой стороны, возмещение издержек, возникающих у работника при исполнении им гражданско-правовых договоров, регулируются другим важнейшим документом — Гражданским кодексом (п. 2 ст. 709, ст. 783, п. 2 ст. 975). Поэтому в подобных обстоятельствах следует руководствоваться подп. «ж» п. 2 ч. 1 ст.

Дополнительные услуги в поезде

Стоимость проезда к месту командировки и обратно может включать стоимость сервисного обслуживания. Например, при приобретении билета в вагон повышенной комфортности в поездах дальнего следования (п. 33 Правил оказания услуг, утв. постановлением Правительства РФ от 02.03.2005 № 111).

Состав комплекса услуг определяется перевозчиком. В каждом поезде с учетом графика движения и продолжительности нахождения пассажиров в пути следования он может различаться. К числу платных услуг относятся: предоставление гарантированного питания, печатной продукции, наборов предметов санитарно-гигиенического назначения (приказ Минтранса от 09.07.2007 № 89).

Компенсация стоимости платных сервисных услуг, включенных в стоимость билета, в базу по взносам не включается, так как стоимость таких услуг формирует единую стоимость проезда в поезде (письмо Минфина от 07.08.2017 № 03-04-06/50386).