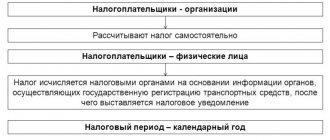

Кто платит

Земельный налог для физических лиц — это вид местного налогообложения, средства которого перечисляются в муниципальный бюджет.

Земельный налог для юридических лиц выплачивается на протяжении всей деятельности предприятия, начиная с момента образования и заканчивая закрытием. Выплаты предусмотрены на законодательном уровне и распространяются на весь период предпринимательской деятельности, когда ИП или организация получает коммерческую выгоду.

Налоговые выплаты на право владения земельным участком распространяются на следующие категории граждан:

- лица, владеющие землёй на основании права собственности;

- наследники с правом пожизненного владения;

- граждане, владеющие землёй на основании бессрочного пользования.

Нужно пояснить, что физлица, получившие земельный участок в безвозмездное срочное пользование или являющиеся арендаторами освобождаются от уплаты земельного налога.

Важно! Сроки выплат земельного налога установлены на законодательном уровне, поэтому положенные перечисления должны поступить в муниципальный бюджет не позднее 1 декабря.

Изменения в 2021 году

Ключевым изменением, которое произошло с налогом на землю, считается порядок расчетов.

В частности, раньше за основу бралась балансовая стоимость участка, сейчас это кадастровая стоимость. Ознакомиться с основополагающей суммой для налогообложения можно на сайте Росреестра.

Эти правила расчета вступили в силу с января 2021 года. Нужно отметить, что изменения коснулись всего 29 субъектов РФ. Это своеобразная проба пера, после успешного завершения которой будет выведена оптимальная формула расчетов.

Новый принцип взыскания земельного налога пока не идеален, поэтому будут вноситься дальнейшие доработки и изменения. Одно известно точно, планируется ежегодное увеличение ставки в течение 5 лет. Таким образом, окончательная сумма будет установлена в 2021 году.

Кто имеет право применять ЕСХН?

В соответствии с п. 2.1 ст. 346.2 НК РФ, единый сельскохозяйственный налог в 2021 году могут применять производители сельскохозяйственной продукции, к которым относятся:

- юрлица и ИП, комплексно занимающиеся производством сельхозпродукции, первичной и последующей переработкой и реализацией (если субъект занимается только переработкой сельхозпродукции – он не сможет перейти на ЕСХН), доля доходов от реализации сельхозпродукции в общем доходе которых составляет не менее 70% (в течение года, предшествующего переходу);

- хозсубъекты, оказывающие вспомогательные сельхозуслуги , доля дохода от которых составляет не менее 70% (к таким услугам относится подготовка полей, посев семян, возделывание земли, а также выпас животных, обследование и уход за ними и т.д.);

- сельскохозяйственные кооперативы с соблюдением того же 70-процентного лимита;

- субъекты рыбного хозяйства (при условии, что количество нанятых работников не превышает 300).

Полный перечень продукции, относящейся к сельскохозяйственной, утвержден Постановлением Правительства РФ от 25.07.2006 № 458.

Перейти на ЕСХН не могут организации и предприниматели, которые:

- выпускают подакцизную продукцию;

- занимаются организацией азартных игр;

- относятся к бюджетным, казенным или автономным учреждениям.

Пример расчета на 2017 год

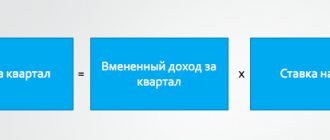

Земельный налог вычисляется по следующей формуле: Н=К*Д*С*Кф.

Расшифровка определений выглядит так:

- Н — налог на землю;

- К — кадастровая стоимость участка, взятая с официального ресурса Росреестра;

- Д — размер долевой собственности;

- Ставка — индивидуальна для каждого региона, узнать можно на сайте ФНС: nalog.ru;

- Кф — коэффициент владения, применяемый в тех случаях, когда участок находится в собственности менее календарного года.

Пример

Иванов И. И является собственником земельного надела, кадастровая стоимость которого составляет 2 400 385 руб.

Земля находится в московской области, поэтому ставка для налогообложения равняется 0.3%.

Подставив значения в формулу, получаем следующее:

2 400 385*0.3/100.

В итоге сумма земельного налога составит 7 201 руб.

Если участок находится в собственности неполный год, учитывается коэффициент владения.

Беря во внимание предыдущий пример, подставляем переменную: Иванов И. И владеет землёй 3 месяца, это коэффициент 0.25 от календарного года.

Подставив это число в формулу, получаем окончательную сумму в 1 801 руб.

Способы оплаты

Граждане могут оплатить ЗН любым удобным для них способом:

- в любом отделении кредитного учреждения;

- через онлайн-банк;

- в личном кабинете налогоплательщика на сайте налоговой инспекции;

- с 1 января 2021 года в МФЦ «Мои документы» (при наличии возможности).

Налог можно оплатить за третьих лиц.

На сайте Федеральной налоговой службы имеется возможность оплатить налог.

Для этого воспользуйтесь Электронным сервисом.

В меню вида платежа выберите «Земельный налог», укажите тип платежа — «Налог», сумму платежа согласно НУ и нажмите «Далее».

Способы оплаты — Чтобы в сумме разделить рубли и копейки, для ввода используйте только точку.

В реквизитах получателя платежа введите адрес местонахождения вашего земельного участка.

Код ИФНС и Муниципальное образование заполнятся автоматически после ввода полного адреса местонахождения земельного объекта.

Реквизиты налоговой заполняются автоматически

Для ввода адреса, войдите в меню адреса и выберите субъект РФ. Индекс проставится автоматически после ввода полного адреса.

В разделе «Адрес РФ» начните печатать первые буквы района или поселка и вам на выбор выйдут варианты адресов. Кликните на необходимый.

Дальше укажите дом (владение, домовладение, литера), корпус (строение, строение, сооружение), квартиру (комната, помещение, офис).

И в завершении сохраните, нажав «ОК».

Заполнение адреса объекта для оплаты

На следующем шаге введите фамилия имя отчество. Обязательно укажите ИНН, если адрес места жительства совпадает, поставьте отметку. Если адрес различается, то можно не заполнять. И затем кнопку «Далее».

Реквизиты физического лица для оплаты — Обязательно укажите ИНН

После ввода всех необходимых данных, у вас появится кнопка «Оплатить». Нажмите на нее и перейдете на выбор способа оплаты.

Отметьте удобный способ оплаты. При выборе банковской карты нажмите на логотип «Оплата Госуслуг.РФ» для перехода на оплату.

Если хотите оплатить через сайт кредитной организации, выберите из ниже представленных логотипов или введите в строке ввода название банка.

Оплата — выбор банка

Вы можете распечатать квитанцию и оплатить в любой кредитной организации.

Нажав «Сформировать платежный документ», квитанция сформируется и ее можно будет распечатать или сохранить.

Нажав «Сформировать платежный документ», квитанция сформируется и ее можно будет распечатать или сохранить

На сайте ФНС России стал доступен еще один сервис «Уплата налогов за третьих лиц». С помощью него можно быстро сформировать квитанцию для оплаты за третьих лиц и оплатить.

Ставки налога

Налоговая ставка определяется территориальными органами власти или городами федерального значения. Однако размер строго регламентирован статьёй 394 Налогового Кодекса РФ.

На примере Москвы и области это будет выглядеть так.

| Целевое предназначение участка | Ставка в 2021 году |

| Личные подсобные и дачные хозяйства, садоводческие товарищества, участки, отведенные под застройку. | 0.025% |

| Территории, отведённые для хранения автотранспорта: гаражи, многоэтажные паркинги. | 0.1% |

| Участки, отведённые для строительства жилого фонда и сопутствующей инфраструктуры. | 0.1% |

| Земли сельскохозяйственного назначения. | 0.3% |

| Территории, отведённые под строительство спортивных объектов. | 0.3% |

| Другое назначение. | 1.5% |

Процентное соотношение берётся из расчёта кадастровой стоимости земельного участка.

Льготы

Любая схема налогообложения подразумевает льготные условия для некоторых категорий граждан и организаций.

Право пользования послаблениями регламентирована статьёй 395 Налогового Кодекса РФ. Это распространяется на следующие учреждения:

- Организации, относящиеся к ФСИН РФ.

- Предприятия, владеющие участками, где расположены автострады общего пользования.

- Организации с религиозной направленностью деятельности.

- Центры инвалидов, где превалирует число людей с ограниченными возможностями (не менее 80% от общего количества участников).

Если говорить о физлицах, снижение налоговой ставки предусмотрено для таких категорий граждан:

- лица с подтверждённой инвалидностью 1 и 2 группы;

- инвалиды детства;

- участники боевых действий и локальных конфликтов;

- ветераны ВОВ;

- жертвы техногенных катастроф;

Помимо этого, муниципальные власти вправе самостоятельно определять категории граждан и организаций, для которых налогообложение будет проходить по льготной сетке.

Скачать для просмотра и печати:

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (ред. от 03.04.2017) (с изм. и доп., вступ. в силу с 04.05.2017)

Сроки уплаты

Территориальные власти могут не только устанавливать льготные категории граждан, но и пограничные сроки выплат земельного налога.

Выше уже упоминалось, что физлица обязаны делать положенные налоговые отчисления не позднее 1 декабря 2017-2018 года.

Для юридических лиц и организаций предусмотрен иной порядок расчетов. Здесь максимально допустимые сроки установлены 1 февраля, однако, организация не вправе выплачивать налог до завершения отчётного периода.

Предприятия, вносящие авансовые платежи по налогам, рассчитываются по установленному графику. Сумма за последний отчётный квартал должна быть внесена не позднее 1 февраля наступающего года.

Нарушение графика перечислений подразумевает наложение штрафных санкций. Это 20 и 40% платежа, если задержка носит независимый и умышленный характер соответственно.

Важно! Помимо установленного штрафа, на организацию налагается пеня в размере 1:300 ставки рефинансирования ЦБ РФ за каждый просроченный день.

Задолженность

Ответственность по уплате налога возложена на граждан, имеющих в собственности земельные объекты.

И если вы не оплатили налог вовремя, то у вас образуется задолженность и будут начисляться штрафы и пени.

Отсутствие квитанции об оплате по каким-либо причинам не освобождает вас от уплаты и начислении штрафных санкций.

Задолженность по ЗН можно узнать следующими способами:

- посетить налоговую инспекцию по месту регистрации земельного объекта и инспектор вам сообщит точную сумму. Налоговый инспектор распечатает вам квитанцию для оплаты.

- в своем Личном кабинете налогоплательщика. В нем будут указаны сумма налога, пени и штрафы. Оплату можно произвести сразу в Личном кабинете.

- в любом отделении МФЦ вам предоставят сведения о задолженности.

- в личном кабинете Госуслуг получить .

Чтобы воспользоваться на сайте Госуслуги, вам необходимо войти в Личный кабинет или зарегистрироваться.

В категории , а потом «Налоговая задолженность».

Нажмите на «Заполнить заявку».

Узнать задолженность на госуслугах

Заполните фамилию имя отчество и ИНН. Затем нажмите «Найти задолженность».

Также можно ввести номер квитанции, если она у вас есть.

Узнать задолженность по ИНН

Или можно ввести номер квитанции, если она у вас есть. Введите УИН, указанный на бланке.

Узнать задолженность по номеру квитанции

В случае выявлении задолженности, в окне будет указана сумма долга по налогам, пеням и штрафам. И вы можете сразу перейти на оплату задолженности.

Если задолженности нет, то появится такое окно:

Если задолженности нет