Что такое базовая доходность

Понятие «базовая доходность» характерно с 2021 года только для патентной системы налогообложения. Ранее оно использовалось для начисления вмененного налога при ЕНВД.

ВАЖНО! ЕНВД с 2021 года отменен на территории всей России. Подробности см. здесь.

Базовая доходность — это условно принятый размер доходности, который характеризует коммерческую деятельность предприятий и индивидуальных предпринимателей в определенных условиях. Базовая доходность используется в качестве основного показателя (базы) для начисления налога при данном специальном налоговом режиме.

При патентной системе налогообложения базовой доходностью является потенциально возможная выручка за год (ст. 346.48 НК РФ). Потенциально возможный уровень дохода и есть объект налогообложения (ст. 346.47 НК РФ). Максимальный размер базовой доходности при патентном режиме налогообложения ограничен. Каждый год он пересчитывается с учетом коэффициента-дефлятора (более подробно речь о нем пойдет ниже).

Власти на региональном уровне устанавливают собственные размеры базовой доходности для местных индивидуальных предпринимателей (п. 7 ст. 346.43 НК РФ). Они закрепляются в законах субъектов РФ.

В 2021 году региональные власти могут устанавливать базовую доходность для расчета стоимости патента с учетом пересчета на коэффициент-дефлятор 1,637. Но в некоторых ситуациях НК РФ дает им право увеличивать этот показатель в определенное количество раз (подп. 4 п. 8 ст. 346.43 НК РФ):

- Повышение уровня потенциальной выручки в 3 раза возможно для коммерческой деятельности, виды которой прописаны в подп. 9–11, 32, 33, 38, 42 и 43 п. 2 ст. 346.43 НК РФ. К ним можно отнести техническое обслуживание автомашин и оборудования, перевозку грузов и пассажиров с помощью автомобильных и водных средств транспорта, лицензированную медицинскую деятельность (в том числе фармацевтику), услуги, связанные с обрядами и похоронами.

- В 5 раз региональные органы власти вправе увеличить максимально возможный доход для индивидуальных предпринимателей, которые работают в городах-миллионерах.

- И наконец, самое большое повышение потенциально возможной выручки, в 10 раз, характерно для видов коммерческой деятельности, которые приведены в подп. 19, а также подп. 45–47 п. 2 ст. 346.43 НК РФ. Это услуги по сдаче собственных площадей и земельных участков в аренду и услуги общественного питания (с площадью зала для обслуживания посетителей не более 50 кв. м), а также торговля в розницу при помощи стационарных (с площадью помещения для торговли не более 50 кв. м) и нестационарных объектов.

Напомним, что увеличение базовой доходности в несколько раз — это право региона, но не обязанность.

ВНИМАНИЕ! Чиновники предлагают увеличить лимиты для ПСН и сделать его доступным для МСП. Подробности см. здесь.

Условия для перехода на ПСН и ее дальнейшего применения действуют на момент написания статьи, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все нюансы использования спецрежима.

Список региональных законов о ПСН по данным на май 2017 года

| Регион | Региональный закон |

| Алтайский край | Закон Алтайского края от 30 октября 2012 г. № 78-ЗС |

| Амурская область | Закон Амурской области от 9 октября 2012 г. № 93-ОЗ |

| Архангельская область | Закон Архангельской области от 19 ноября 2012 г. № 574-35-ОЗ |

| Астраханская область | Закон Астраханской области от 8 ноября 2012 г. № 76/2012-ОЗ |

| Белгородская область | Закон Белгородской области от 6 ноября 2012 г. № 145 |

| Брянская область | Закон Брянской области от 2 ноября 2012 г. № 73-З |

| Владимирская область | Закон Владимирской области от 12 ноября 2012 г. № 140-ОЗ |

| Волгоградская область | Закон Волгоградской области от 29 ноября 2012 г. № 165-ОД |

| Вологодская область | Закон Вологодской области от 29 ноября 2012 г. № 2900-ОЗ |

| Воронежская область | Закон Воронежской области от 28 ноября 2012 г. № 127-ОЗ |

| Город Москва | Закон города Москвы от 31 октября 2012 г. № 53 |

| Город Санкт-Петербург | Закон Санкт-Петербурга от 30 октября 2013 г. № 551-98 |

| Еврейская автономная область | Закон Еврейской автономной области от 27 сентября 2012 г. № 130-ОЗ |

| Забайкальский край | Закон Забайкальского края от 1 ноября 2012 г. № 735-ЗЗК |

| Ивановская область | Закон Ивановской области от 29 ноября 2012 г. № 99-ОЗ |

| Иркутская область | Закон Иркутской области от 29 ноября 2012 г. № 124-ОЗ |

| Кабардино-Балкарская Республика | Закон Кабардино-Балкарской Республики от 29 ноября 2012 г. № 86-РЗ |

| Калининградская область | Закон Калининградской области от 22 октября 2012 г. № 154 |

| Калужская область | Закон Калужской области от 25 октября 2012 г. № 328-ОЗ |

| Камчатский край | Закон Камчатского края от 5 октября 2012 г. № 121 |

| Карачаево-Черкесская Республика | Закон Карачаево-Черкесской Республики от 27 ноября 2012 г. № 91-РЗ |

| Кемеровская область | Закон Кемеровской области от 2 ноября 2012 г. № 101-ОЗ |

| Кировская область | Закон Кировской области от 29 ноября 2012 г. № 221-ЗО |

| Костромская область | Закон Костромской области от 30 ноября 2012 г. № 304-5-ЗКО |

| Краснодарский край | Закон Краснодарского края от 16 ноября 2012 г. № 2601-КЗ |

| Красноярский край | Закон Красноярского края от 27 ноября 2012 г. № 3-756 |

| Курганская область | Закон Курганской области от 28 ноября 2012 г. № 65 |

| Курская область | Закон Курской области от 23 ноября 2012 г. № 104-ЗКО |

| Ленинградская область | Закон Ленинградской области от 7 ноября 2012 г. № 80-ОЗ |

| Липецкая область | Закон Липецкой области от 8 ноября 2012 г. № 80-ОЗ |

| Магаданская область | Закон Магаданской области от 29 октября 2012 г. № 1539-ОЗ |

| Московская область | Закон Московской области от 6 ноября 2012 г. № 164/2012-ОЗ |

| Мурманская область | Закон Мурманской области от 12 ноября 2012 г. № 1537-01-ЗМО |

| Ненецкий автономный округ | Закон Ненецкого автономного округа от 27 ноября 2012 г. № 103-ОЗ |

| Нижегородская область | Закон Нижегородской области от 21 ноября 2012 г. № 148-З |

| Новгородская область | Закон Новгородской области от 31 октября 2012 г. № 149-ОЗ |

| Новосибирская область | Закон Новосибирской области от 16 октября 2003 г. № 142-ОЗ |

| Омская область | Закон Омской области от 29 ноября 2012 г. № 1488-ОЗ |

| Оренбургская область | Закон Оренбургской области от 14 ноября 2012 г. № 1156/343-V-ОЗ |

| Орловская область | Закон Орловской области от 2 ноября 2012 г. № 1423-ОЗ |

| Пензенская область | Закон Пензенской области от 28 ноября 2012 г. № 2299-ЗПО |

| Пермский край | Закон Пермской области от 30 августа 2001 г. № 1685-296 |

| Приморский край | Закон Приморского края от 13 ноября 2012 г. № 122-КЗ |

| Псковская область | Закон Псковской области от 5 октября 2012 г. № 1199-ОЗ |

| Республика Адыгея | Закон Республики Адыгея от 26 ноября 2012 г. № 139 |

| Республика Алтай | Закон Республики Алтай от 16 ноября 2012 г. № 58-РЗ |

| Республика Башкортостан | Закон Республики Башкортостан от 29 октября 2012 г. № 592-З |

| Республика Бурятия | Закон Республики Бурятия от 26 ноября 2002 г. № 145-III |

| Республика Дагестан | Закон Республики Дагестан от 29 ноября 2012 г. № 79 |

| Республика Ингушетия | Закон Республики Ингушетия от 29 ноября 2012 г. № 35-РЗ |

| Республика Калмыкия | Закон Республики Калмыкия от 1 марта 2013 года № 412-IV-З |

| Республика Карелия | Закон Республики Карелия от 30 декабря 1999 г. № 384-ЗРК |

| Республика Коми | Закон Республики Коми от 29 ноября 2012 г. № 87-РЗ |

| Республика Крым | Закон Республики Крым от 6 июня 2014 г. № 19-ЗРК |

| Республика Марий Эл | Закон Республики Марий Эл от 27 октября 2011 г. № 59-З |

| Республика Мордовия | Закон Республики Мордовия от 20 ноября 2012 г. № 78-З |

| Республика Северная Осетия – Алания | Закон Республики Северная Осетия – Алания от 13 декабря 2012 г. № 46-РЗ |

| Республика Татарстан | Закон Республики Татарстан от 29 сентября 2012 г. № 65-ЗРТ |

| Республика Тыва | Закон Республики Тыва от 24 ноября 2014 г. № 5-ЗРТ |

| Республика Хакасия | Закон Республики Хакасия от 5 октября 2012 г. № 90-ЗРХ |

| Ростовская область | Закон Ростовской области от 10 мая 2012 г. № 843-ЗС |

| Рязанская область | Закон Рязанской области от 8 ноября 2012 г. № 82-ОЗ |

| Самарская область | Закон Самарской области от 27 ноября 2012 г. № 117-ГД |

| Саратовская область | Закон Саратовской области от 13 ноября 2012 г. № 167-ЗСО |

| Сахалинская область | Закон Сахалинской области от 12 октября 2012 г. № 93-ЗО |

| Свердловская область | Закон Свердловской области от 21 ноября 2012 г. № 87-ОЗ |

| Город Севастополь | Закон г. Севастополя от 14 августа 2014 г. № 57-ЗС |

| Смоленская область | Закон Смоленской области от 19 ноября 2012 г. № 90-З |

| Ставропольский край | Закон Ставропольского края от 15 октября 2012 г. № 96-КЗ |

| Тамбовская область | Закон Тамбовской области от 30 октября 2012 г. № 204-З |

| Тверская область | Закон Тверской области от 29 ноября 2012 г. № 110-ЗО |

| Томская область | Закон Томской области от 9 ноября 2012 г. № 199-ОЗ |

| Тульская область | Закон Тульской области от 14 ноября 2012 г. № 1833-ЗТО |

| Тюменская область | Закон Тюменской области от 27 ноября 2012 г. № 96 |

| Удмуртская Республика | Закон Удмуртской Республики от 28 ноября 2012 г. № 63-РЗ |

| Ульяновская область | Закон Ульяновской области от 2 октября 2012 г. № 129-ЗО |

| Хабаровский край | Закон Хабаровского края от 10 ноября 2005 г. № 308 |

| Ханты-Мансийский автономный округ − Югра | Закон Ханты-Мансийского автономного округа − Югры от 9 ноября 2012 г. № 122-ОЗ |

| Челябинская область | Закон Челябинской области от 25 октября 2012 г. № 396-ЗО |

| Чеченская Республика | Закон Чеченской Республики от 26 ноября 2012 г. № 32-РЗ |

| Чувашская Республика | Закон Чувашской Республики от 23 июля 2001 г. № 38 |

| Чукотский автономный округ | Закон Чукотского автономного округа от 8 октября 2012 г. № 71-ОЗ |

| Ямало-Ненецкий автономный округ | Закон Ямало-Ненецкого автономного округа от 28 сентября 2012 г. № 83-ЗАО |

| Ярославская область | Закон Ярославской области от 8 ноября 2012 г. № 47-З |

Влияние коэффициента-дефлятора на базовую доходность

Коэффициент — это определенное числовое значение, которое имеет широкий спектр применения. Он используется в экономике при расчете долей и процентного соотношения, а также показывает динамику роста определенного объекта или явления.

В налоговой практике коэффициент-дефлятор нашел применение в качестве способа корректировки величины доходности для целей налогообложения. Для чего необходим этот перерасчет? В условиях рыночных отношений и нестабильной экономической ситуации уровень цен в стране постоянно меняется. Это явление известно как инфляция. Коэффициент-дефлятор помогает привести в соответствие размер базовой доходности и рост цен, то есть проиндексировать его. Он рассчитывается ежегодно на федеральном уровне для специальных налоговых режимов:

- УСН;

- патентной системы налогообложения (ПСН).

Верхняя граница базовой доходности для патентной системы налогообложения составляет 1 000 000 руб. Коэффициент-дефлятор определяется на новый календарный год как произведение коэффициента-дефлятора предыдущего года и коэффициента, который отражает рост цен также в предыдущем году. Ежегодно расчетное значение коэффициента-дефлятора умножается на 1 000 000 руб. Таким образом, получается размер базовой доходности на текущий календарный год с учетом инфляционного процесса.

Органы местной власти не могут устанавливать уровень базовой доходности в регионе выше этой величины, за исключением случаев, прописанных в подп. 4 п. 8 ст. 346.43 НК РФ (увеличение потенциальной выручки в 3, 5 или 10 раз).

Определяем базовую доходность при патентной системе налогообложения

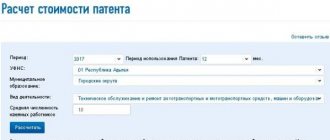

Представим, что индивидуальный предприниматель решил перейти на патентный режим налогообложения. Основной его вопрос будет следующим: как определить стоимость патента? По поводу расчета величины налога (стоимости патента) он может не волноваться. За него это сделают специалисты налоговой инспекции, в которую он подал заявление о переходе на патентную систему налогообложения. А вот базовую доходность, которая является основой для расчета патентного налога, он может уточнить 2 путями:

- непосредственно в налоговых органах.

- в законодательных актах, принятых органами региональной власти.

При этом региональные власти имеют право не менять величину базовой доходности, принятую в предыдущем году, к примеру, оставить размер потенциально возможной выручки в 2021-м на уровне 2020 года.

Налоговое законодательство предоставляет местным властям возможность устанавливать величину базовой доходности в зависимости от следующих факторов (подп. 3 п. 8 ст. 346.43 НК РФ):

- От численности наемных работников. При этом учитывается весь персонал, несмотря на виды деятельности и режимы налогообложения индивидуального предпринимателя. К примеру, если количество сотрудников составляет до 5 человек, то устанавливается базовая доходность в размере 500 000 руб., если от 6 до 10 человек — 700 000 руб. и т.д.

- Количества единиц средств транспорта, их грузоподъемных возможностей и мест для посадки в них.

- Количества помещений (объектов).

- Территориального действия патента — стоимость патента может существенно отличаться в зависимости от территории его действия. При этом налоговое законодательство не запрещает плательщикам приобретать патенты в разных регионах и на разные виды деятельности.

Если вы только планируете перейти на ПСН, рекомендуем ознакомиться с условиями применения спецрежима. Разобраться с условиями и нюансами применения ПСН вам поможет Типовая ситуация от КонсультантПлюс. Если у вас нет доступа, оформите временный бесплатный демо-доступ к справочно-правовой системе К+.

Применение ККТ и БСО

По общему правилу при ПСН можно не применять контрольно-кассовую технику при наличных расчетах, выдавая по требованию клиента (покупателя) документ с обязательными реквизитами.

Однако это правило действует не всегда. В частности, с 31 марта 2017 года ИП на ПСН обязаны применять ККТ при продаже алкогольной продукции (пиво тоже относится к алкоголю). Исключений ни для кого не сделано.

При услугах населению вместо применения ККТ выдается бланк строгой отчетности (БСО). При этом БСО выдается не по требованию клиента, а всем клиентам, платящим наличными деньгами. Об этом неоднократно напоминал в своих письмах Минфин (№ 03-11-06/2/1651 от 20.01.2016г., № 03-01-15/33694 от 19.08.2013г.). Верховный суд придерживается той же точки зрения (постановление № 307-АД16-8841 от 31.10.2016 г.).

Пример расчета стоимости патента при базовой доходности

Для того чтобы понять, как налоговые инспекции рассчитывают величину патентного платежа, рассмотрим простой пример. Все данные в нем носят условный характер. Напомним, что размер базовой доходности меняется в зависимости от региона страны.

Пример

ИП Богданов Ф. С. имеет небольшую обувную мастерскую и самостоятельно занимается ремонтом, окраской и пошивом обуви. Региональными законами N. области РФ для этого вида деятельности установлен размер базовой доходности 300 000 руб.

Налоговая ставка при патентном режиме составляет 6% (ст. 346.50 НК РФ). В п. 2 ст. 346.50 НК РФ оговорено, что уменьшать ее могут только региональные власти Республики Крым и города Севастополя до 4% (на 2017–2021 годы).

Предположим, что ИП Богданов Ф. С. ведет деятельность не в этих регионах. Тогда годовая сумма налога будет равна: 300 000 руб. х 6% = 18 000 руб.

Стоимость патента в месяц составит 18 000 руб. / 12 месяцев = 1 500 руб. Соответственно, если ИП Богданов Ф. С. приобретет патент на 2 месяца, то он заплатит 3 000 руб., на 5 месяцев — 7 500 руб. и т.д. Но подобный расчет производится не более чем на 1 год.

Налоговую декларацию при патентном режиме сдавать не нужно.

Для того чтобы получить патент, индивидуальному предпринимателю достаточно подать заявление в налоговую инспекцию и соответствовать определенным условиям (осуществлять необходимый вид деятельности, иметь не более 15 человек наемного персонала и размер годовой выручки до 60 млн руб.). Для контроля величины своих доходов предприниматель обязан вести книгу доходов, то есть осуществлять налоговый учет.

В чем удобство патента

ПСН упрощает налоговый учет и помогает немного сэкономить на налогах и взносах за сотрудников:

- на патенте вы только ведете книгу учета доходов (отдельно по каждому патенту);

- уплачиваете простые платежи по патенту (если срок патента меньше 6 месяцев — платите полную сумму в течение 25 дней после начала действия; если срок патента больше 6 месяцев — треть суммы в течение 25 дней после начала действия, остальную сумму — не позднее 30 дней до окончания патента или не позднее 31 декабря при годовом патенте);

- платите взносы за сотрудников по сниженной ставке 20 % в ПФР, а в ФФОМС и ФСС — по ставке 0 %.

Также на ПСН вы не сдаете налоговую отчетность, хотя и обязаны вести книгу учета по каждому патенту.

При этом вы не освобождаетесь от налогов на имущество и транспорт.

Важно! Рассчитайте суммы обязательных платежей, чтобы оценить выгодность этого налогового режима. Уточните условия по ПСН в вашем регионе. У местных властей есть право уменьшать ставки по ПСН до 0 % и увеличивать максимальное значение потенциального дохода до 10 раз.

Итоги

Базовая доходность — главный показатель и основа основ для расчета налога при патентной системе налогообложения. Чем выше эта величина, тем больше сумма налога, которую индивидуальный предприниматель должен заплатить в бюджет за право применения патента.

О базовой доходности и видах деятельности, подпадающих под действие патента в его регионе, предприниматель может узнать непосредственно в налоговой инспекции либо из законодательных актов региона. Расчет налога для получения патента осуществляют специалисты налоговых органов. Предпринимателю остается только без просрочек уплатить его. Налоговую декларацию при этом сдавать не нужно, достаточно вести простой налоговый учет в книге доходов с целью контроля фактической выручки, получаемой нарастающим итогом с начала года.

Размер потенциально возможного дохода устанавливают региональные власти путем принятия соответствующих законов, но не более максимальной величины, принятой на федеральном уровне с учетом ежегодного коэффициента-дефлятора. В отдельных случаях местные органы власти вправе увеличивать уровень базовой доходности в определенное количество раз — 3, 5 или 10 (подп. 4 п. 8 ст. 346.43 НК РФ).

Стоимость патента на один и тот же вид деятельности может существенно отличаться по территории его действия в зависимости от региона РФ. При этом налоговое законодательство не запрещает плательщикам приобретать патенты в разных регионах и на разные виды деятельности.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Сколько действует патент

Патент действует в рамках календарного года. ИП может взять один или несколько патентов на срок от 1 месяца до года. Получить патент можно в любое время года, с парой оговорок:

- если вы допустили неуплату по патенту и «слетели» с него, возобновить его сможете только с начала следующего календарного года;

- в декабре вы можете рассчитывать только на месячный патент, и то если оформляете его с 1 декабря.

Если вы ведете бизнес на патенте или совмещаете режимы — работайте в веб-сервисе Контур.Бухгалтерия. Здесь вы легко заполните все документы, а система сама рассчитает налоги и подготовит платежки для интернет-банка, напомнит о сроках уплаты и сформирует отчетность для отправки через интернет. Все новички работают в сервисе бесплатно две недели.