Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год. Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет. По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Получить бесплатную консультацию

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Подготовить декларацию УСН онлайн

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Когда платить, если утрачено право или прекращена деятельность на УСН

Налоговый кодекс устанавливает порядок уплаты налога и в особых случаях (статья 346.23):

1. Если налогоплательщик утратил право на применение упрощенной системы, то окончательный расчет по упрощенной системе проводится по завершении квартала, когда это произошло, до 25-го числа следующего месяца.

2. В случае прекращения деятельности, по которой применялась упрощенка, расчет производится тоже до 25 числа, но по истечении не квартала, а месяца, когда эта деятельность была завершена.

В соответствии с письмом Минфина от 18.07.2014 № 03-11-11/35495, налогоплательщик обязан уведомить Налоговую инспекцию не позднее чем через 15 дней после прекращения деятельности, позволяющей применять упрощенную систему.

Сроки уплаты авансовых платежей

Обратите внимание – в связи с пандемией коронавируса для некоторых ИП и организаций сроки уплаты налогов и подачи отчётности могут быть перенесены, краткая информация в сводной таблице от ФНС, подробности описаны в этой статье.

Статья 346.21 НК РФ устанавливает сроки уплаты авансовых платежей по УСН в 2021 году. С учетом переноса из-за выходных дней это следующие даты:

- не позднее 26-го апреля за первый квартал;

- не позднее 26-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

При нарушении этих сроков за каждый день просрочки начисляется пеня в размере 1/300 ставки рефинансирования ЦБ РФ. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 31 марта для ООО и 30 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то тогда будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

Сроки уплаты авансов по УСН в 2021 году

Согласно срокам, установленным НК РФ, авансы по УСН платят не позже 25 числа месяца, следующего за отчетным периодом (п. 7 ст. 346.21 НК РФ). Если 25 число выпадает на выходной, то срок уплаты переносится на ближайший следующий рабочий день.

Общеустановленные сроки уплаты авансов по УСН приходятся:

- за I квартал 2021 года — на 27 апреля (25-е — суббота, выходной);

- за полугодие — на 27 июля (25-е – суббота, выходной);

- за 9 месяцев – на 26 октября (25 число – воскресенье, выходной).

КБК для уплаты УСН-налога в 2021 году

Читать далее…

Уменьшение налога на сумму страховых взносов

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога. Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам исчисленный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть ещё одно важное условие – наличие или отсутствие работников. Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить налоговые выплаты можно не более, чем на 50%. При этом для уменьшения налога учитываются страховые взносы, уплаченные и за себя, и за работников.

Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных за себя взносов. При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Рассчитать авансовый платёж по УСН

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют с полученнных реализационных и внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчётов возьмём индивидуального предпринимателя без работников, который за 2021 год получил доходов на сумму 954 420 рублей. Страховые взносы ИП в 2021 году состоят из фиксированной минимальной суммы в 40 874 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 40 874 + (954 420 – 300 000 = 654 420) * 1% = 6 544) = 47 418 руб.

Уплатить дополнительные взносы в размере 6 544 р. можно как в 2021 году, так и после его окончания, до 1 июля 2022 года. Наш предприниматель оплатил все взносы в 2021 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 10 000 р;

- во 2 квартале – 10 000 р;

- в 3 квартале – 17 000 р;

- в 4 квартале – 10 418 р.

| Месяц | Доход за месяц | Отчетный (налоговый) период | Доход за период нарастающим итогом | Взносы ИП за себя нарастающим итогом |

| Январь | 75 110 | Первый квартал | 168 260 | 10 000 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 425 860 | 20 000 |

| Май | 114 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 757 010 | 37 000 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 954 420 | 47 418 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 10 000, к оплате остается 96 р. Срок оплаты – не позже 26-го апреля.

- За полугодие получаем 425 860 * 6% = 25 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 25 552 – 20 000 – 96 = 5 456 р. останется доплатить не позднее 26-го июля.

- За девять месяцев рассчитанный налог составит 757 010 * 6% = 45 421 р. Уменьшаем на все уплаченные взносы и авансы: 45 421 – 37 000 – 96 – 5 456 = 2 869 руб. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить не позднее 30 апреля: 954 420 * 6% = 57 265 – 47 418 – 96 – 5 456 – 2 869 = 1 426 руб.

Как видим, благодаря возможности учитывать страховые платежи за себя, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 9 847 (96 + 5 456 + 2 869 + 1 426) руб., хотя исчисленный единый налог равен 57 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, а ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Авансовый платёж по УСН — расчёт доходов за 2-й (первый) квартал 2021 года для ИП, ООО, других организаций. Расчёт страховых взносов. Срок уплаты авансового платежа по УСН за 2 квартал 2021 года – не позднее 25 июля 2021 года. Квалифицированная бухгалтерская помощь в заполнении платёжного поручения. Подготовка и сдача документов отчётности, декларации в налоговую инспекцию. Услуги в СПб от компании Петербух. , пример на нашем сайте.

Авансовый платёж по УСН — срок сдачи, уплаты

Когда сдавать расчёт, уплачивать авансовый платеж по УСН «на доходы» за 2-й квартал 2020-года? Как правильно рассчитать авансовый платеж? На какие КБК его уплачивать? Ответы на часто задаваемые вопросы, пошаговая инструкция, образец платежного поручения.

Как расчитать авансовый платёж по УСН за 2-й квартал?

Все авансовые платежи, уплачиваемые в течение 2020 года за отчетный период (за 2-й квартал, полугодие и 9 месяцев) и налог за год (налоговый период) необходимо рассчитывать на основании сведений о доходах, указанных в первом разделе Книги учета доходов и расходов.

Пошаговая инструкция для расчёта суммы авансового платежа по УСН за 2 квартал 2021 года.

Шаг 1-й. Установить суммы, уменьшающие авансовый платёж

Для начала, нужно определить сумму, уменьшающую авансовый платеж по УСН за 2-й квартал 2021 года. В неё включаются платежи, перечисленные в течение всего 2-го квартала , а именно (п. 3.1 ст. 346.21 НК РФ):

- Страховые взносы, уплачиваемые за работников (включая лиц, работающих по гражданско-правовым договорам);

- Пособия по временной нетрудоспособности, выплаченные за счет организации-работодателя за первые три дня болезни

Для уменьшения авансового платежа по УСН за 2 квартал 2020 года принимайте во внимание только суммы, уплаченные в течение 2 квартала 2021 года. Например, страховые взносы за июнь, уплаченные в июле года, уже не уменьшают авансовый платеж за 2 квартал . Эти взносы вы учтете уже при расчете авансового платежа за 3 квартал . Однако страховые взносы за март , уплаченные в апреле , можно учесть при расчете авансового платежа за 2 квартал .

Шаг 2. Определить максимальную сумму для уменьшения авансового платежа

Для того, чтобы определить максимальную сумму, на которую можно уменьшить авансовый платеж , необходимо применять формулу (п. 1 ст. 346.20, п. 3.1 ст. 346.21 НК РФ).

Пример. Предположим, что за 2 квартал 2021 года организация получала доход в общей сумме 1 450 000 рублей. В таком случае, максимальна сумма, на которую можно уменьшить аванс по УСН составит 43 500 рублей (1 450 000 x 6% / 2).

Шаг 3. Рассчитать авансовый платёж

По итогам 2 квартала 2021 года рассчитайте авансовый платеж по такой формуле (п. п. 3, 3.1, 5 ст. 346.21 НК РФ):

Сумма авансового платежа за 1 квартал 2020= Сумма доходов за 1 квартал ХСтавка налога — Сумма на которую можно уменьшитьавансовый платеж

Приведем пример расчета аванса по «упрощенному» налогу за 2 квартал. Предположим, что доходы за 2 квартал – 1 450 000 руб. В этом же квартале уплачены страховые взносы за декабрь, январь и февраль в сумме 89 000 руб., а также выплачены пособия по больничным за счет работодателя в сумме 17 000 руб.

Сумма, уменьшающая авансовый платеж, – 106 000 руб. (89 000 руб. + 17 000 руб.). Она превышает максимальную сумму, на которую можно уменьшить авансовый платеж, – 43 500 руб. (1 450 000 руб. x 6% / 2). Следовательно, авансовый платеж к уплате за 2 квартал составит 43 500 руб. (1 450 000 руб. x 6% – 43 500 руб.).

Платежное поручение на уплату авансового платежа по УСН (доходы) формируется согласно Положению Банка России от 19 июня 2012 г. № 383-П и с учетом Правил, утвержденных приказом Минфина России от 12 ноября 2013 г. № 107н.

Авансовый платеж нужно вносить на счет в территориальном управлении Казначейства России по реквизитам ИФНС, к которой прикреплена компания по месту ее нахождения. Имеется в виду адресу, по которому организацию зарегистрировали согласно ЕГРЮЛ (п. 2 ст. 54 ГК РФ).

Даже, если у организации есть обособленные подразделения, единый налог и авансовые платежи перечисляйте по реквизитам инспекции, в которой зарегистрировано головное отделение (п. 6 ст. 346.21 НК РФ). Если же говорить про ИП, то аванс нужно переводить на реквизиты налоговой инспекции по его месту жительства (п. 2 ст. 11 Налогового кодекса РФ).

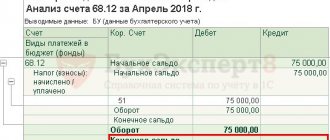

КБК на уплату авансового платежа по УСН

Действуют такие коды для УСН с объектом налогообложения «доходы»:

- КБК по налогу –18210501021011000110 ;

- КБК по пени – 18210501021012100110

- КБК по штрафам – .18210501021013000110

Телефон бухгалтерской помощи в СПб +7 (812) 626-02-67

Расчёт для УСН Доходы минус Расходы

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

| Месяц | Доход за месяц | Отчетный (налоговый) период | Доход за период нарастающим итогом | Расходы за период нарастающим итогом |

| Январь | 75 110 | Первый квартал | 168 260 | 108 500 |

| Февраль | 69 870 | |||

| Март | 23 280 | |||

| Апрель | 117 200 | Полугодие | 425 860 | 276 300 |

| Май | 114 000 | |||

| Июнь | 26 400 | |||

| Июль | 220 450 | Девять месяцев | 757 010 | 497 650 |

| Август | 17 000 | |||

| Сентябрь | 93 700 | |||

| Октябрь | 119 230 | Календарный год | 954 420 | 683 800 |

| Ноябрь | 65 400 | |||

| Декабрь | 12 780 |

Стандартная ставка для УСН Доходы минус Расходы 2021 года равна 15%, возьмем ее для расчёта.

- За первый квартал: (168 260 – 108 500) * 15% = 8 964 р. Заплатить надо не позже 26-го апреля.

- За полугодие: (425 860 – 276 300) * 15% = 22 434 р. Отнимаем аванс, уплаченный за первый квартал (22 434 – 8 964), получаем, что 13 470 рублей останется доплатить не позднее 26-го июля.

- За девять месяцев рассчитанный налог составит (757 010 – 497 650) * 15% = 38 904 р. Уменьшаем на авансы за первый квартал и полугодие: 38 904 – 8 964 – 13 470 = 16 470 р. Перечислить их в бюджет надо успеть не позже 25-го октября.

- По итогам года считаем, сколько надо ещё доплатить не позже 30 апреля: (954 420 – 683 800) * 15% = 40 593 минус все уплаченные авансы 38 904, получаем 1 689 р.

Теперь проверяем, нет ли обязанности уплатить минимальный налог, т.е. 1% от всех полученных доходов: 954 420 * 1% = 9 542 рубля. В нашем случае в бюджет мы уплатили больше, поэтому всё в порядке.

Сравним, чья финансовая нагрузка оказалась выше:

- на упрощёнке 6% предприниматель заплатил 9 847 (налог) плюс 47 418 (взносы), итого 57 265 руб.

- на упрощёнке 15% налог составил 40 593 рублей плюс 47 418 (взносы), итого 88 011 руб.

В данном случае нагрузка на УСН Доходы минус расходы оказалась выше, хотя доля расходов в выручке достаточно высока (71,65%). Если же доля расходов окажется еще ниже, то режим УСН 15% становится совсем невыгодным.

Рекомендуем перед выбором режима налогообложения получить бесплатную консультацию от 1С: БО, на которой вам помогут выбрать оптимальный для вас вариант.

Бесплатная консультация по налогам

КБК для платёжных документов

КБК – это код бюджетной классификации, который указывают в квитанциях или банковских документах для оплаты налога. КБК авансовых платежей для упрощённой системы такие же, как и для самого единого налога. В 2021 году действуют коды бюджетной классификации, утверждённые Приказом Минфина России от 29.11.2019 N 207н (в редакции от 22.10.2020).

Если вы укажете неверный КБК, то налог будет считаться уплаченным, т.к. статья 45 НК РФ указывает только на две существенные ошибки в платёжном документе:

- неверное наименование банка получателя;

- неверный счет Федерального казначейства.

Однако оплата по неверному коду классификации приведет к неправильному распределению уплаченных сумм, из-за чего за вами будет числиться недоимка. В дальнейшем придется проводить розыск платежа и объясняться с ИФНС, поэтому будьте внимательны при заполнении реквизитов.

- КБК УСН 6% (налог, недоимка и задолженность) – 182 1 0500 110;

- КБК УСН 15% (налог, недоимка и задолженность, а также минимальный налог) – 182 1 05 01021 01 1000 110.