Как оплачивается простой по вине работодателя

Для исчисления страховых взносов очень важно правильно классифицировать оплату за простой. Что это — компенсация или частьоплаты труда? По мнению автора, выплата за время простоя является частью оплаты труда, поскольку:

- период простоя является рабочим временем (письмо № 22-2-2004);

- выплаты за простой напрямую зависят от размера заработной платы работников (ч. 1-3 ст. 157 ТК РФ);

- оплата времени простоя предусмотрена главой 21 «Заработная плата» раздела VI Трудового кодекса (пост. ФАС УО от 06.12.2005 № Ф09-5435/05-С2);

- все виды компенсаций, которые работодатель обязан выплачивать работнику, указаны в разделе VII «Гарантии и компенсации» Трудового кодекса;

- выплата за время простоя не является компенсацией, так как она не призвана возмещать работнику какие-либо расходы, понесенные им при выполнении трудовых обязанностей (пост.

Следовательно, формула расчета будет выглядеть следующим образом: 30000 рублей (месячный оклад) х 2/3 (ставка для расчета) / 21 рабочий день (в июне 2021 года) х 11 рабочих дней простоя = 10476,19 рубля. О том, как посмотреть накопительную часть пенсии СНИЛС по этой ссылке https://otdelkadrov.online/11509-kak-proverit-pensionnye-nakopleniya-po-snils-onlain-cherez-drugie-istochniki Правильное оформление факта простоя и верного начисления выплат при вынужденном прекращении работы могут значительно сократить финансовые издержки работодателя, ведь оплата официально оформленного простоя почти на треть меньше заработной платы, начисляемой работникам при обычном рабочем графике. Вычет налога из оплаты Оплата простоя должна быть отражена в налоге на прибыль как совокупность внереализационных расходов.

Иванову за вынужденный простой по вине работодателя составит: 1491,94 рубля х 11 рабочих дней простоя х 2/3 = 10940,89 рубля.Необходимо также учитывать особенности включения времени простоев в стаж при оформлении трудовой пенсий. Здесь в расчет берется все время официальной работы гражданина, в который включается и общее время простоев. При оформлении досрочной трудовой пенсии вычисление времени стажа не предполагает включение периода простоя, вне зависимости от его причины.

Пример расчета простоя при отсутствии виновника произошедшего: возьмем исходные данные предыдущего примера про гр. Иванова. Отсутствие виновника простоя предполагает выплату 2/3 оклада без дополнительных начислений. Порядок оплаты простоя зависит от того, по чьей вине он произошел: • Работодателя — оплачивается не менее 2/3 среднего заработка работника (часть 1 ст. 157 ТК РФ);• Работника — не оплачивается (часть 3 ст. 157 ТК РФ);• Ни работника, ни работодателя — оплачивается не менее 2/3 тарифной ставки или оклада работника, рассчитанных пропорционально времени простоя (часть 2 ст. 157 ТК РФ). Если простой произошел по вине работодателя, его оплачивают в размере 2/3 среднего заработка работника. Средний заработок нужно определять в соответствии: • со ст. 139 Трудового кодекса;• с Положением об особенностях порядка исчисления средней заработной платы, утвержденным Постановлением Правительства РФ N 922 (далее — Положение о среднем заработке). Если простой длился несколько рабочих дней, оплату времени простоя определяют путем умножения среднего дневного заработка на количество дней простоя и на 2/3 (п. Информацию о времени простоя брать из табелей учета фактического рабочего времени.

- Началом простоя установить – 15 января 2021 г., окончанием – 16 января 2021 г.

- При завозе сырья на склад предприятия объявить в отдельном приказе об окончании простоя и выходе на работу основных рабочих цеха № 5.

- Ознакомить всех заинтересованных лиц в содержании данного приказа.

- Контроль за исполнением настоящего приказа оставляю за собой.

- Документ-основание: Акт № 1 «О простое» от 15.01.18 г., зафиксированный старшим инженером Морозовым В.А. в присутствии зам. руководителя производства ООО «Роствертол» Сивцевой Е.И., главного экономиста Полищук Н.О.

В таком случае правомерным наказанием будет являться привлечение работника к материальной ответственности. Производственный простой может непосредственно затрагивать одного сотрудника, группу работников, определенный отдел или же целое предприятие. Он может быть вызван разными причинами и виной ему могут быть:

- работник компании (кража оборудования или сырья, нарушение трудовой дисциплины или техники безопасности);

- работодатель (перепрофилирование бизнеса, все виды кризиса, нарушение договора работодателя с его контрагентами, отсутствие спроса на продукцию);

- другие обстоятельства, не зависящие ни от того, ни от другого (катастрофы техногенного характера, стихийные бедствия).

В случае, если простой был вызван поломкой или неисправностью оборудования, работник обязан известить об этом работодателя.

Настройка вида начисления

Для начисления оплаты простоя по вине работодателя в 1С 8.3 должен быть создан новый вид начисления. 1. Раздел Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Начисления.

2. Кнопка

Создать

. 3. В поле

Наименование

заполните название вида начисления – Оплата простоя по вине работодателя. 4. В поле

Код

укажите код вида начисления (он должен быть уникальным). 5. В разделе

НДФЛ

установите переключатель в положение

Облагается

и в поле

Код дохода

выберите код 2000 «Вознаграждение за выполнение трудовых или иных обязанностей денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним». 6. Поле

Категория дохода

заполняется автоматически значением Оплата труда. 7. Флажок

Доход в натуральной форме

установите, если начисление не выплачивается сотрудникам на руки. 8. В разделе

Страховые взносы

выберите способ учета доходов сотрудников при исчислении страховых взносов. В нашем примере выберите Доходы, целиком облагаемые страховыми взносами (п. 1 ст. 420 НК РФ). 9. В разделе

Налог на прибыль

, вид расхода по ст. 255 НК РФ установите переключатель в положение учитывается в расходах на оплату труда по статье и выберите пп.6, ст.255 НК РФ. 10. В разделе

Отражение в бухгалтерском учете

в поле Способ отражения укажите способ отражения начисления в бухгалтерском учете для формирования проводок по начислению. Значение выберите из справочника Способы учета зарплаты (раздел Зарплата и кадры – Настройки зарплаты – раздел Отражение в учете – Способы учета зарплаты). Если соответствующий способ отражения в справочнике отсутствует, его необходимо создать. В этом справочнике задается только счет дебета (счет учета расходов по заработной плате). Данное поле следует заполнять лишь в том случае, если начисление отражается в бухгалтерском учете одинаковым способом для всех сотрудников организации. В этом случае при начислении используется способ отражения, который указан для сотрудника в его карточке (раздел Зарплата и кадры – Сотрудники – Учет расходов), либо (если не указан) способ отражения, который указан для организации в целом (Зарплата и кадры – Настройки зарплаты – Порядок учета зарплаты – Отражение в учете зарплаты) 11. Флажок

Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка»

необходимо снять, т.к. средний заработок при начислении простоя по вине работодателя изначально исчисляется с учетом районного коэффициента и северной надбавки. 12. Кнопка

Записать и закрыть.

Об НДФЛ и страховых взносах при оплате работникам времени вынужденного простоя

Об НДФЛ и страховых взносах при оплате работникам времени вынужденного простоя

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 25 августа 2021 г. N 03-04-05/74451

Департамент налоговой политики рассмотрел обращение ООО от 10.06.2020 и в части вопросов о налогообложении сообщает следующее.

В соответствии с абзацем третьим статьи 72.2 Трудового кодекса Российской Федерации (далее — Трудовой кодекс) простой — это временная приостановка работы по причинам экономического, технологического, технического или организационного характера.

Согласно абзацу второму статьи 157 Трудового кодекса время простоя по причинам, не зависящим от работодателя и работника, оплачивается в размере не менее двух третей тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя.

Порядок обложения доходов физических лиц налогом на доходы физических лиц предусмотрен главой 23 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации (далее — Кодекс).

Налогоплательщиками налога на доходы физических лиц в соответствии с пунктом 1 статьи 207 Кодекса признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

В соответствии с пунктом 1 статьи 226 Кодекса российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, подлежащие налогообложению, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога на доходы физических лиц, исчисленную в соответствии со статьей 224 Кодекса, с учетом особенностей, предусмотренных статьей 226 Кодекса.

Указанные лица именуются в главе 23 «Налог на доходы физических лиц» Кодекса налоговыми агентами.

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

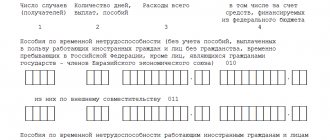

Исходя из положений подпункта 1 пункта 1 статьи 420 и пункта 1 статьи 421 Кодекса объектом и базой для начисления страховых взносов для плательщиков страховых взносов — организаций, производящих выплаты и иные вознаграждения физическим лицам, подлежащим обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, признаются выплаты и иные вознаграждения, начисляемые, в частности, в рамках трудовых отношений, за исключением сумм, не подлежащих обложению страховыми взносами, указанных в статье 422 Кодекса.

На основании положений абзаца 10 подпункта 2 пункта 1 статьи 422 Кодекса не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с выполнением физическим лицом трудовых обязанностей.

Понятие компенсаций, связанных с исполнением физическим лицом трудовых обязанностей, а также случаи их предоставления определены Трудовым кодексом.

В соответствии со статьей 164 Трудового кодекса компенсации представляют собой денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных Трудовым кодексом и другими федеральными законами.

Выплаты работникам, произведенные за период простоя не по вине работодателя и работников, не могут признаваться компенсационными выплатами, поскольку не направлены на возмещение расходов работников, связанных с исполнением ими трудовых обязанностей.

При этом специальной нормы о включении в перечень не облагаемых страховыми взносами сумм, который является исчерпывающим, выплат работникам, произведенных за период простоя, в статье 422 Кодекса не предусмотрено.

Таким образом, оплата организацией времени вынужденного простоя на основании положений подпункта 1 пункта 1 статьи 420 Кодекса облагается страховыми взносами в общеустановленном порядке как выплата в рамках трудовых отношений.

Одновременно сообщаем, что Федеральным законом от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» для включенных в соответствии с Федеральным законом от 24.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» на основании налоговой отчетности за 2021 год в единый реестр субъектов МСП организаций, осуществляющих деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утвержден постановлением Правительства Российской Федерации от 03.04.2020 N 434, предусматривается установление тарифа страховых взносов в размере 0 процентов в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2021 года.