В 2021 году все работодатели столкнулись с серьезными изменениями в действующем порядке отчетности. Если до этого момента по пенсионным взносам они отчитывались в ПФР, по взносам на случай временной нетрудоспособности и на травматизм – в ФСС, а по начисленным и уплаченным налогам – в ФНС, то сейчас все полномочия по администрированию взносов были переданы в Налоговую инспекцию (кроме взносов «на травматизм»). В связи с этим Приказом ФНС от 2016 года №ММВ-7-11/551 утверждена единая отчетная форма РСВ-1.

Дорогие читатели! Для решения именно Вашей проблемы — звоните на горячую линию или на сайте. Это бесплатно.

8 (800) 350-31-84

По новым правилам ее сдают все работодатели независимо от формы собственности: это могут быть как ИП с работниками, так и юридические лица.

Порядок выплаты пособий

По действующим сегодня правилам, суммы больничных и пособий, связанных с материнством, выплачиваются одним из двух способов:

- За счет средств работодателя с последующим возмещением. Этот способ применяется во всех регионах, за исключением участников пилотного проекта ФСС (пункт 2).

- Напрямую из фонда. Речь о проекте «Прямые выплаты», который проводится в некоторых регионах России (постановление Правительства РФ от 21.04.11 № 294).

Все сказанное далее относится только к плательщикам страховых фондов из пункта № 1.

По итогам месяца страхователь определяет суммы:

- начисленных страховых взносов;

- выплаченных пособий.

Если взносов начислено больше, чем выплачено пособий, то разница перечисляется в ФСС. Если наоборот, то есть разница между взносами и пособиями получилась со знаком «минус», то она засчитывается в счет будущих платежей либо возвращается из Фонда страхователю.

Исключения из этого порядка предусмотрено только для пособий за первые 3 дня больничного.

Условия для заполнения отчетности

Отчетность РСВ -1 обязательна к представлению в Налоговую инспекцию всеми юридическими и физическими лицами, которые используют в работе наемный труд и являются плательщиками страховых взносов. Форма и Порядок отчетности РСВ-1 утверждены Приказом ФНС от 2021 года № ММВ-7-11/[email protected]

Часть пособий по временной нетрудоспособности по больничному листу платится работодателем из собственных средств, другая часть компенсируется ему Фондом социального страхования.

Если размер начисленных пособий оказался меньше размера уплаченных пособий, то работодатель вправе получить компенсацию на свой расчетный счет. При этом получение такого возмещения обязательно следует отобразить в отчетной форме РСВ-1.

Таким образом, условия для заполнения отчетности РСВ-1 такие: работодатель имеет статус юридического лица или ИП, у него трудоустроены сотрудники по трудовому договору, или он привлекает лиц для отдельных операций по гражданско-правовому договору, он является плательщиком страховых взносов.

Как пособия отражаются в РСВ

Заполняя форму РСВ, пособия следует отразить в Приложении 2 к Разделу 1:

- по строке 080 отражается сумма возмещения, полученная страхователем из Фонда;

- по строке 090 — разница между суммой выплаченных застрахованным лицам пособий и суммой начисленных взносов.

О том, как именно отражается сумма взносов в строке 090, Налоговая служба рассказала в письме от 23.08.17 № БС-4-11/[email protected] Расчет производится по такой формуле (показатели берутся из соответствующих строк Приложения 2 к Разделу 1):

Сумма в строке 090 = Строка 060 — Строка 070 + Строка 080

Результат интерпретируется следующим образом:

- Если он положительный, значит, за страхователем числится долг. В графе «Всего с начала расчетного периода» строки 090 указывается исчисленное значение, а в графе «Признак» — 1.

- Если результат отрицательный, значит, задолженность за Фондом. В графе «Всего с начала расчетного периода» указывается значение без знака «-», а в графе «Признак» — 2.

Как подтверждают заработок, полученный от другого работодателя

Рассчитывают пособие исходя из среднедневного заработка работника. Расчетный период для оплаты больничного – это два календарных года, предшествующих году наступления временной нетрудоспособности.

Если работник в течение двух предыдущих лет работал в других фирмах, то для определения среднего заработка он должен предоставить с прежнего места работы справку о полученных в тот период доходах.

Форма справки о сумме заработка и порядок ее выдачи установлены приказом Минтруда России от 30.04.2013 № 182н. Сведения о заработке, указанные в справке, можно проверить, сделав запрос в ФСС России.

Справка должна содержать информацию о сумме заработка, на которую начислялись страховые взносы, количестве дней временной нетрудоспособности, декретного отпуска и отпуска по уходу за ребенком, а также периодах, в которые за работником сохранялся средний заработок, но на него не начислялись взносы. Эти данные необходимы для расчета “декретных” и “детских” пособий, так как эти дни исключают из расчетного периода.

Работодатель обязан выдать ее работнику в день увольнения или по письменному заявлению уволившегося работника.

Пример. Как рассчитать и отразить в учете пособие по временной нетрудоспособности

Работник ООО “Альфа” Сидоров болел с 22 по 30 апреля 2021 года и представил в бухгалтерию больничный лист. Общий страховой стаж Сидорова три года, из них в ООО “Альфа” он работает с 1 января 2018 года.До этого он работал только в ООО “Дельта”.В расчетный период для начисления и выплаты пособия по временной нетрудоспособности сотрудника входят два предшествующих года – 2021 и 2021.В сумму выплат, на которые начислялись страховые взносы на ОСС в прошлом году ООО “Альфа” (нынешним работодателем Сидорова), входят:

- зарплата в сумме 190 000 руб.;

- премия за производственные показатели – 10 000 руб.

Справку о выплатах за период работы в ООО “Дельта” за 2021 год Сидоров не представил.

Таким образом, бухгалтер ООО “Альфа” может принять в расчет только те деньги, которые Сидоров получил по своему последнему месту работы, то есть в ООО “Альфа”. 200 000 рублей меньше лимита в 815 000 руб. В 2021 году предельная сумма дохода установлена в размере 815 000 рублей. Для расчета пособий эту сумму используют в 2019 году (вместе с предельной суммой, установленной на 2021 год – 755 000 рублей).

200 000 рублей меньше и минимального двухлетнего заработка в сумме 270 720 руб. (11 280 руб. × 24 мес.), рассчитанного из суммы действующего на момент наступления страхового случая МРОТ. Значит, расчет пособия следует вести исходя из минимума.

Сидоров имеет право на пособие в размере 60% среднего заработка. Сумма дневного пособия, причитающегося Сидорову, будет равна 222,51 руб. (270 720 руб. : 730 дн. × 60%).

Сидоров болел 9 календарных дней. Три дня оплатит компания. Это будет 667,53 руб. (222,51 руб. × 3 дн.). Остальные 6 дней оплатит и возместит фонд: 1335,06 руб. (222,51 руб. × 6 дн.).

Бухгалтер “Альфы” сделает следующие проводки:

ДЕБЕТ 69 СУБСЧЕТ “РАСЧЕТЫ С ФСС” КРЕДИТ 70

1335,06 руб. – начислено пособие за счет средств ФСС;

ДЕБЕТ 20 КРЕДИТ 70

667,53 руб. – начислено пособие за счет средств фирмы;

ДЕБЕТ 70 КРЕДИТ 68 СУБСЧЕТ “РАСЧЕТЫ ПО НДФЛ”

260 руб. ((667,53 руб. + 1335,06 руб.) × 13%) – удержан НДФЛ с суммы пособия;

ДЕБЕТ 70 КРЕДИТ 50

1742,59 руб. (1335,06 + 667,53 – 260) – выплачено пособие.

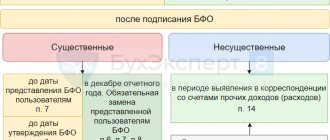

Расхождения

В итоге получается, что в строке 090 отражается сальдо, которое не соответствует данным бухгалтерского учета. Из-за этого у бухгалтеров возникают сомнения в том, правильно ли они заполнили указанные выше строки РСВ.

На самом деле расхождение вовсе не означает наличия ошибки. Оно возникает из-за специфики формы РСВ — она не содержит ячеек, в которых следовало бы отразить входящее и исходящее сальдо. Поэтому сумма, на которую выплаченные в 2021 году пособия превышают размер взносов, не отражается в РСВ за 1 квартал 2021 года. Соответственно, если в 1 квартале поступило возмещение от ФСС, то из расчета не будет понятно, что оно компенсирует разницу между пособиями и взносами за прошлый год.

Поясним на примере. В 2021 году положительная разница между выплаченными пособиями и начисленными взносами составила 25 тыс. рублей. Отражается она так:

- В РСВ за 2021 год — по строке 090 Приложения 2 к Разделу 1 указывается сумма 25 тыс. рублей с признаком 2.

- В бухучете — по дебету счета 69 субсчет «Расчеты по социальному страхованию» на конец года остается сальдо 25 тыс. рублей.

В 1 квартале 2021 года компания не начисляла взносов и не выплачивала пособий, зато получила компенсацию прошлогодних затрат от ФСС в размере 25 тыс. рублей. Отражение такое:

- В РСВ за 1 квартал 2021 года: по строке 080 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей;

- по строке 090 Приложения 2 к Разделу 1 — сумма 25 тыс. рублей с признаком 1.

Выводы: по данным бухучета выходит нулевой остаток, а форма РСВ говорит о том, что за страхователем числится задолженность 25 тыс. рублей. Однако все данные указаны верно.

Как правильно заполнить форму РСВ

В расчете РСВ-1 прописываются сведения, которые являются основанием для начисления и уплаты страховых взносов с 1 квартала 2017 года. Один из разделов отчета посвящен страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Он состоит из титульного листа и трех разделов с указанием взносов на пенсионное, медицинское и социальное страхование сотрудников, а также персонифицированные сведения.

В форме РСВ-1 необходимо заполнять только те разделы, в которых работодателю есть что передать. Например, если у работодателя нет взносов с дополнительными тарифами, то он не заполняет и не сдает его в инспекцию.

После того как работодатель передает отчет по взносам в ФНС, инспекция передает его в территориальное подразделение ФСС (Приложение 2-4 к разделу 1 с информацией по начисленным взносам и пособиям). Поэтому работодателю следует учесть, что цифры из расчета по взносам и те, которые передавались в ФСС для получения возмещения, должны быть одинаковыми.

Как проверить

При возникновении сомнений в правильности заполнения РСВ рекомендуется провести сверку расчетов с бюджетом. Это самый надежный способ, который даст стопроцентную гарантию отсутствия ошибки.

Также проверку сальдо расчетов по социальному страхованию можно провести при помощи справки-расчета (приложение 1 к письму ФСС России от 07.12.16 № 02-09-11/04-03-27029). Такая справка вместе с другими документами подается в Фонд теми страхователями, которые хотят получить возмещение.

В документе есть поля, которые отражают задолженности на начало и конец отчетного периода за страхователем и за Фондом. Таким образом, упомянутая справка-расчет отражает реальное состояние расчетов с ФСС.

В заключение упомянем, что при проверке инспекторы не ориентируются на содержание строки 090 Приложения 2 к Разделу 1. Документ, из которого они получают данные о взаиморасчетах — Карточка расчета с бюджетом. Сверка по страхователю проводится именно на основании этой карточки, а вовсе не по данным из РСВ.

Как заполнять реестр для ФСС

Порядок выплат за период с 1 по 11 июня по сравнению с предыдущими выплатами за апрель и май не изменился. Работодатели подают на работников в ФСС реестры, а фонд оформляет пособие и выплачивает его из своих средств.

Удерживать НДФЛ с этой выплаты работодателям не нужно. Это сделает ФСС как налоговый агент.

При заполнении реестров для ФСС нужно учитывать следующие особенности:

- причина нетрудоспособности указывается 03 (карантин);

- дата выдачи больничного — 2020-04-06, 2020-04-20, 2020-05-12 и 2020-06-01;

- периоды нетрудоспособности — с 2020-04-06 по 2020-04-19, с 2020-04-20 по 2020-04-30, с 2020-05-12 по 2020-05-29, с 2020-06-01 по 2020-06-11;

- приступить к работе — 2020-04-20, 2020-05-01, 2020-05-30, 2020-06-12.

Обратите внимание, как указывать номер больничного листа в реестре:

- За 1–11 июня — 999030000000

- За 12–29 мая — 999020000000

- За 20–30 апреля — 999010000000

- За 6–19 апреля — 999000000000

Пособие рассчитывают по общим правилам. При стаже более 8 лет дни нетрудоспособности оплачивают в размере 100 %. Для расчета берется заработок за два года, но при этом ограничивается среднемесячным заработком 69 961,65 рублей в 2021 году.

Работник, который нарушит карантин, должен будет пособие вернуть.

Как заполнять РСВ за I квартал 2021 года: читаем разъяснения ФНС

Для возмещения расходов по соцпособиям в первую очередь следует понять величину таких пособий и желаемый вариант компенсации понесенных расходов. А вариантов может быть два:

- зачет понесенных соцрасходов в счет предстоящих начислений по страхвзносам по временной нетрудспообности;

- возврат из соцстраха понесенных расходов по заявлению.

При этом зачет пособий в счет взносов невозможен, если страхователь является участником пилотного проекта ФСС.

Кроме этого, следует понять, за какой год возмещаются пособия. Если речь идет о расходах, понесенных до конца 2021 года, то процедура взаимодействия с госструктурами будет отличаться.

Для ведения учета пособий воспользуйтесь нашей программой Упрощенка 24/7. Она готовит документы и отчетность по кадрам в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

В 2021 году непосредственно возмещение осуществляет Соцстрах (ФСС). Алгоритм действий зависит от того, когда появилось положительное сальдо на вашем 69 счете.

Если переплата образовалась на 1 января 2021 года, то заявление на возврат средств подается в Соцстрах. Используется для этого заявление по форме 23-ФСС РФ, утвержденной приказом от 17.02.2015 № 49.

Соцстрах может назначить проверку на данном этапе. По окончании проверки подтвержденные данные о переплате передаются налоговикам, которые в свою очередь осуществляют перевод денег из бюджета.

В данном случае возврат произведет сам фонд Соцстраха.

Заполняя отчет ЕРСВ, вы можете обратить внимание на строку 001 приложения № 2 отчетной формы. Данная строка подразумевает указание того, какой метод применяется для возмещения расходов по соцобеспецениям – прямые выплаты или зачетная система.

Большинство страхователей используют зачетную систему. Прямые выплаты могут применять только те юрлица или предприниматели, которые зарегистрированы в регионах, где действует пилотный проект ФСС. В этом случае пособия выплачиваются напрямую работникам на основании поданных работодателем в Соцстрах документов.

В 2021 году к списку участников пилотного проекта Соцстраха относятся 33 региона России.

Так как при прямых выплатах начисленные страховые взносы не могут быть уменьшены на сумму выплаченных пособий, то они в отчете ЕРСВ и не отражаются.

Этот раздел содержит персональные данные застрахованных лиц, поэтому заполняется он на каждое такое лицо. Состоит раздел из нескольких подразделов.

В подразделе 3.1 следует отразить ФИО, дату рождения, пол, коды ИНН и СНИЛС, код страны 643 (для России), код документа (приложение № 6 к Порядку) и его реквизиты. При первичном заполнении расчета за период графу 010 прочеркивают.

Подраздел 3.2 предназначен для пенсионных взносов. В его первой части 3.2.1 отражаются выплаты. Нужно указать суммы за три последних месяца отчетного (расчетного) периода. В этом подразделе заполняем строки:

- 130 – код категории застрахованного лица из приложения № 7 к Порядку (не забываем про новые коды, о которых сказано в начале статьи);

- 140 – общая сумма выплаты работнику;

- 150 – база для взносов;

- 160 – в том числе выплачено по ГПХ;

- 170 – сумма взносов (база х тариф).

Взносы для МСП следует рассчитывать по двум тарифам: к выплате в пределах МРОТ применяются базовые, к выплате свыше МРОТ – льготные тарифы. Соответственно, если оплата в компании превышает минимальную, по каждому застрахованному будет 2 подраздела 3.2.1. Первый заполняется в отношении выплаты до МРОТ. Прописывается сумма 12 130 рублей, сумма взносов 2 688,6 рублей (это 22% от МРОТ), а также ставится код «НР».

Второй раз подраздел 3.2.1 следует заполнить в отношении выплат свыше МРОТ и использовать код «МС». К этой части будет применяться тариф взносов 10%. Если выплата не более минимальной, то подраздел 3.2.1 будет один.

Приведем пример для заполнения РСВ за 4 квартал 2021 года. Пусть зарплата работника 65 000 рублей в месяц. В этом случае подраздел будем заполнять отдельно на сумму 12 130 (тариф взносов 22%) и на сумму 65 000 – 12 130 = 52 870 (тариф 10%).

При начислении взносов по дополнительному тарифу необходимо заполнить подраздел 3.2.2.

В этом приложении исчисляются пенсионные и медицинские взносы. Оно заполняется в разрезе тарифов, поэтому МСП формируют два приложения 1. Первый раз в графе 001 нужно указать код тарифа «01», что означает базовый тариф, применяемый к выплате в пределах МРОТ. Второй раз приложение 1 заполняется относительно части выплат более МРОТ с кодом «20».

В подразделе 1.1 отражается количеств застрахованных лиц, включая тех, с выплат которым производятся отчисления. Суммы выплат следует отразить нарастающим итогом с начала расчетного периода, а также за 3 последних месяца отдельно.

Например, в компании работает только директор, получающий зарплату 65 000 рублей в месяц. За 2021 год ему выплачено 780 000 рублей. База по основному тарифу составит:

- за январь-март – 65 000 * 3 = 195 000 рублей;

- выплата в пределах МРОТ за апрель-декабрь – 12 130 * 9 = 109 170 рублей;

- база по тарифу 22% равна 195 000 + 109 170 = 304 170 рублей.

Таким образом, сумма взносов по тарифу 22% составит 66 917,4 рублей.

По тарифу 10% облагаются выплаты руководителю за апрель-декабрь, превышающая МРОТ: (65 000 – 12 130) * 9 = 475 830 рублей. Сумма взносов по тарифу 10% составит 47 583 рубля.

Далее в подразделе 1.1 следует указать: суммы выплат, не облагаемые взносами, суммы, которые подлежат вычету, рассчитанную базу и размер взносов с нее (отдельно с базы в пределах лимита и свыше).

Медицинские взносы считаются по такому же принципу ― для них предназначен подраздел 1.2 Приложения 1. Подробнее расчет можно увидеть в образце заполнения РСВ за 4 квартал 2021 года.