За что конкретно оплачивают водный налог

Ст. 333.8 НК РФ дает точную формулировку плательщика водного налога. Прежде всего, это организации и физ.лица (включая ИП), использующие водные объекты в таких видах деятельности, где требуется особое разрешение (так называемое особое водопользование).

Особым водопользованием принято считать использование разного рода техсредств, инструментов, строений для ведения основной деятельности на упомянутых водных объектах. Чтобы эта деятельность считалась законной, выдается специальная лицензия на основании положений ВК РФ.

Хотя в Налоговом кодексе последнего десятилетия уже нет такого термина, как особое водопользование, его применение хорошо передает суть определения плательщика данного вида налога, впервые озвученного в 2005 г. и ставшего заменой ФЗ «О плате за пользование водными объектами».

СПРАВКА. Налогоплательщиками могут быть предприятия и предприниматели, получившие разрешение на использование в своей деятельности подземных вод, которые также являются природными ресурсами, но регламентируются законом РФ «О недрах».

Согласно п. 2 ст. 333.8 НК РФ не относятся к налогоплательщикам такие предприятия и физ.лица, которые получили в пользование водные объекты в силу соответствующего договора/решения.

Правом принятия решения обладает Правительство РФ, органы муниципальной власти и прочие исполнительные органы, уполномоченные самостоятельно фиксировать плату за водопользование, а также способы его исчисления и уплаты. Все это относится только к договорам и решениям, заключенным с 01.01.2007 года.

Водный налог — это хорошее подспорье в рациональном, бережном отношении к ресурсам природы. Это – своеобразный гибкий инструмент, с помощью которого создается эффективный механизм повышения ответственности пользователей водных ресурсов перед экологией страны и всего мира. Водный налог способствует возмещению неизбежных расходов, связанных с защитой и восстановлением экосистем страны и богатейших водных ресурсов.

Новый налог на воду, а новый ли он?

Спекуляций на теме нового налога на воду в 2021 г. тьма тьмущая, причем «теоретики» уже объединили в одно «судопроизводство» и увеличение расходов госбюджета, и поправки в конституцию, и COVID-19. Согласно их теории, все это повлияло на то, что использование подземных вод теперь будет платным, ведь это недра. Первое, что хочется разъяснить, так это то, что действительно, использование недр – услуга платная, но так было всегда и останется в 2021 году! На использование недр во все времена получалась соответствующая лицензия, которая четко определяла условия, сроки и объемы использования природных богатств, а подземные воды – это самые натуральные недра. Однако, в законе «О недрах» давно существует Статья 19, которая гласит:

Правообладатели земельных участков имеют полное право использовать в собственных (не коммерческих) целях общераспространенные полезные ископаемые и подземные воды (в объеме не более 100 м3/сутки), которые находятся в границах их наделов.

Эта статья никуда не делась и до сих пор «жива и здорова», а значит продолжаем пользоваться личными колодцами на своих участках бесплатно (при соблюдении лимита в 100 м3/сутки и при использовании в личных (некоммерческих) целях, конечно). Также смело черпаем воду для полива своих участков из ближайших водных объектов, поскольку сие действие не является объектом налогообложения.

Какие объекты облагаются налогом

В п. 1 ст. 333.9 НК РФ приведен список возможных видов деятельности, которые могут быть связаны с допустимым использованием вверенных водных объектов:

- простой забор воды для поддержания процесса производства предприятий;

- поддержание работы энергосистем, расположенных близ водных объектов, не требующих забора воды;

- сплав леса на специальных плотах/кошелях;

- ведение деятельности, не относящейся к лесосплаву, но с применением акватории объекта.

Какие объекты не подлежат налогообложению

П.2 ст. 333.9 НК РФ содержит список из 15 пунктов, содержащих виды деятельности, не облагаемые водным налогом. К ним относят:

- орошение сельхозугодий, полей и пастбищ;

- борьба с пожарами и прочими стихийными бедствиями, где обосновано применение воды;

- создание летних лагерей и санаториев детям, инвалидам и ветеранам на территории, прилегающей к водному объекту;

- использование близлежащих территорий в качестве угодий для охотничьего и рыбного промысла;

- другие виды деятельности, связанные с интересами государства.

Статья 50 БК РФ. Налоговые доходы федерального бюджета (действующая редакция)

В федеральный бюджет зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами:

налога на прибыль организаций по ставке, установленной для зачисления указанного налога в федеральный бюджет, — по нормативу 100 процентов;

налога на прибыль организаций (в части доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, а также в части доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам) — по нормативу 100 процентов;

налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона от 30 декабря 1995 года N 225-ФЗ «О соглашениях о разделе продукции» (далее — Федеральный закон «О соглашениях о разделе продукции») и не предусматривающих специальных налоговых ставок для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации, — по нормативу 25 процентов;

налога на добавленную стоимость — по нормативу 100 процентов;

абзацы шестой — восьмой утратили силу с 1 января 2021 года. — Федеральный закон от 15.04.2019 N 62-ФЗ;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, — по нормативу 20 процентов;

акцизов на табачную продукцию — по нормативу 100 процентов;

абзац утратил силу с 1 января 2015 года. — Федеральный закон от 04.10.2014 N 283-ФЗ;

абзац утратил силу с 1 января 2009 года. — Федеральный закон от 30.12.2008 N 310-ФЗ;

акцизов на автомобили легковые и мотоциклы — по нормативу 100 процентов;

акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории Российской Федерации, — по нормативу 12 процентов;

акцизов на средние дистилляты, производимые на территории Российской Федерации, — по нормативу 50 процентов;

акцизов по подакцизным товарам и продукции, ввозимым на территорию Российской Федерации, — по нормативу 100 процентов;

налога на добычу полезных ископаемых в виде углеводородного сырья (газ горючий природный) — по нормативу 100 процентов;

налога на добычу полезных ископаемых в виде углеводородного сырья (за исключением газа горючего природного) — по нормативу 100 процентов;

налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) — по нормативу 40 процентов;

налога на добычу полезных ископаемых на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации, за пределами территории Российской Федерации — по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (газ горючий природный) — по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (за исключением газа горючего природного) — по нормативу 95 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) на континентальном шельфе, в исключительной экономической зоне Российской Федерации, за пределами территории Российской Федерации при выполнении соглашений о разделе продукции — по нормативу 100 процентов;

сбора за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) — по нормативу 20 процентов;

сбора за пользование объектами водных биологических ресурсов (по внутренним водным объектам) — по нормативу 20 процентов;

водного налога — по нормативу 100 процентов;

абзац утратил силу с 1 января 2010 года. — Федеральный закон от 24.07.2009 N 213-ФЗ;

государственной пошлины (за исключением государственной пошлины за совершение юридически значимых действий, указанных в статьях 56, 61, 61.1, 61.2, 61.3, 61.4 и 61.5 настоящего Кодекса, государственной пошлины, предусмотренной абзацами тридцатым и тридцать первым настоящей статьи) — по нормативу 100 процентов;

абзац утратил силу с 1 января 2015 года. — Федеральный закон от 24.11.2014 N 374-ФЗ;

государственной пошлины за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в многофункциональный центр предоставления государственных и муниципальных услуг — по нормативу 50 процентов;

государственной пошлины за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в электронной форме и выдачи документов через многофункциональный центр предоставления государственных и муниципальных услуг — по нормативу 75 процентов;

акцизов на нефтяное сырье, направленное на переработку, — по нормативу 100 процентов;

акцизов на темное судовое топливо, производимое на территории Российской Федерации, — по нормативу 100 процентов;

налога на дополнительный доход от добычи углеводородного сырья — по нормативу 100 процентов.

Источник: https://www.zakonrf.info/budjetniy-kodeks/50/

Налоговая база

Виды использования водных объектов напрямую связаны с расчетом налоговой базы:

- Если имеет место изъятие воды из источников, основным показателем для исчисления налоговой базы будет объем изъятой воды за отчетный период, подтвержденный показаниями водомеров. Если таковых не имеется, объем можно определить через производительность и время работы тех. средств. В других случаях применяются стандартные нормы потребления.

- При обеспечении электроэнергией прилегающих территорий расчет производится через общее количество произведенной электроэнергии за отчетный период.

- Если речь идет о сплаве леса, налоговая база будет рассчитана по формуле: V*S/1000, где V — объем древесины (в тысячах м3), S — протяженность сплава (км).

Для иных видов деятельности с использованием акватории при расчете налоговой базы потребуется значение ее площади.

Порядок исчисления налога.

Налогоплательщик по каждому виду водопользования исчисляет сумму налога отдельно в отношении каждого водного объекта самостоятельно.

Сумма налога по итогам каждого налогового периода исчисляется как произведение налоговой базы (площадь акватории и т. д.) и соответствующей ей налоговой ставки. Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в отношении всех видов водопользования.

Чтобы рассчитать данный налог, необходимо налоговую базу умножить на соответствующую ей ставку. Налоговая база рассчитывается исходя из объема воды, забранной из водного объекта за налоговый период; площади предоставленного водного пространства; количества произведенной за налоговый период продукции. Налоговая база при использовании водных объектов для целей лесосплава в плотах и кошелях определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

С учетом сезонного характера использования водных объектов есть неопределенность с корректировкой размера налоговой базы. Пользование без изъятия воды – использование водных объектов, за исключением лесосплава, для целей гидроэнергетики, для целей лесосплава в плотах, кошелях.

Налог исчисляется как произведение налоговой базы, определяемой за квартал исходя из площади предоставленного водного пространства, количества произведенной электроэнергии и объема древесины, сплавляемой в плотах и кошелях, и ставки.

Налоговые ставки устанавливаются по бассейнам рек, озер, морей и экономическим районам в твердых размерах – в рублях за 1000 куб. м воды. В случае забора воды сверх установленных квартальных (годовых) лимитов водопользования налоговые ставки в части превышения лимитов устанавливаются в пятикратном размере налоговых ставок.

Порядок и сроки уплаты налога.

Объект обложения водным налогом – пользование водным объектом, а следовательно, уплата налога производится по месту фактического осуществления водопользования. Водный налог должен быть уплачен не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговый период – квартал.

При пользовании водным объектом, расположенным на территории нескольких субъектов РФ, водопользователь заключает договор со всеми органами исполнительной власти соответствующих субъектов либо с их согласия с одним из них. В этом договоре также могут быть определены параметры объекта налогообложения субъекта РФ.

Водный налог при различных видах пользования одним и тем же водным объектом должен исчисляться по соответствующим налоговым ставкам, установленным за каждый вид водопользования.

Налоговая декларация представляется налогоплательщиком в налоговый орган непосредственно по местонахождению объекта налогообложения в срок, установленный для уплаты водного налога. Налогоплательщики, иностранные лица представляют также копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование в срок, установленный для уплаты налога.

Налоговые льготы по водному налогу не предусмотрены.

Оглавление

Налоговые ставки

На размер ставок водного налога влияют:

- сами объекты налогообложения;

- регионы, где расположены водные ресурсы;

- виды водных объектов.

По основным видам пользования ставки отражены в п.1 ст. 333.12 НК РФ (часть вторая) от 05.08.2000 №117-ФЗ (ред. от 28.12.2016).

В отношении водоснабжения населения существует индивидуальная налоговая ставка (п.3 ст. 333.12 НК РФ). В 2021 году она равна 107 руб. за 1000 м3 изъятой воды.

Данная ставка распространяется на все организации, так или иначе связанные с подачей воды населению. Все ключевые моменты, связанные с таким родом деятельности, должны быть зафиксированы в договоре на пользование водными объектами и подтверждены лицензией.

ВАЖНО. Ставки водного налога применимы при изъятии воды в лимитированных пределах. Если лимит был превышен, ставка будет пятикратно увеличена. При отсутствии прописанных в лицензии допустимых пределов лимит на 1 квартал рассчитывается как ¼ стандартного годового оборота.

С 2015 года к налоговым ставкам применяются корректировочные повышающие коэффициенты, размер которых определен на законодательном уровне до 2025 года (п.1.1 ст. 333.12 НК РФ). Начиная с 2026 года, показатели будут рассчитываться на основе фактического роста/снижения цен за предшествующий год. Ежегодно коэффициент будет применяться к установленной ставке предыдущего года.

Налоговые ставки выражаются в рублях и округляются до полного нуля по правилам округления.

НК РФ не рассматривает налоговые льготы, а значит, на местном уровне их тоже нет, так как этот налог федеральный.

Кто платит налог на воду?

Так раз использование подземных вод в коммерческих целях давным-давно платное, тогда что же получается, обременение водным налогом в 2021 г. – новостная утка?

Не совсем так, а точнее всего лишь, как обычно, стремление раздуть из мухи слона и сделать исключительную сенсацию за счет рассеивания паники.

Да, действительно, 1 января 2021 г. истек срок действия так называемой «водной амнистии», но что это значит на самом деле, мало кто понимает. Поясним.

217-ФЗ внес в список участков недр местного значения, участки, используемые для целей хозяйственно-бытового водоснабжения СНТ и ОНТ (не в коммерческих целях), а значит теперь за использование скважин общего пользования в СНТ и ОНТ, придется платить. Т.е. необходимо получить соответствующую лицензию, поставить счетчики, на основании которых будет производиться оплата потребляемой воды (подробнее читайте в нашей статье: «Лицензия на скважину в СНТ»).

Однако в принятом законе нет ни слова о скважинах и колодцах, расположенных на участках, находящихся в собственности или личном пользовании граждан.

Конечно, если на вашем участке находится скважина, с помощью которой вы добываете подземные воды для их последующих бутилирования и продажи, за такое использование недр придется заплатить. За использование же подземных вод для собственных нужд на территории личного участка по-прежнему платить не надо.

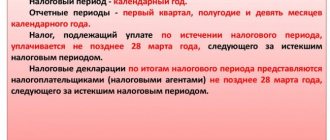

Налоговый период и сроки уплаты налога

За налоговый период принимается квартал. Налогоплательщик обязан самостоятельно рассчитать общую сумму налога за квартал и произвести оплату в течение 20 дней после его окончания.

Декларацию предоставляют в налоговую службу, расположенную по месту нахождения используемого объекта. Исключение составляют крупные налогоплательщики, которые подают документы в тот налоговый орган, где состоят на учете. Иностранные граждане должны подавать сведения и оплачивать налог в ФНС по месту, где была выдана лицензия.

Водный налог — региональный или федеральный

Вопрос

Сбор по воде относится к федеральным или региональным налогам?

Ответ

Рассмотрим водный налог. Федеральный это или региональный взнос регламентирует Налоговый Кодекс РФ. В нем прописано, что сбор действует взамен платы за пользование объектами вод и классифицируется как федеральный.

Подробная информация о налоге описана в статье «Водный налог».

Объектами, попадающими под платежи по воде, признаны:

- подъем водоресурсов;

- пользование акваториями;

- применение вод при лесосплавных нуждах.

Базу по взносу подсчитывают отдельно по водам:

- при водозаборных действиях – это объем извлеченных водоресурсов за отчетный промежуток;

- для акваторий – площадь водного простора;

- при применении электрогидростанциями без подъема водоресурсов;

- для гидроэнергетических нужд базу по сбору подсчитывают как выработанную за отчетный промежуток электрическую энергию;

- для лесосплавных нужд базу для платежей подсчитывают умножением числа сплавленной древесины за отчетный промежуток.

Говоря о том, уплачивается ли водный налог в региональный или федеральный бюджет, отметим, что сбор прямой. Он поступает в федеральный бюджет. Государство в лице налоговой службы заранее владеет cведениями о предполагаемых поступлениях по сбору.

Источник: https://nalogobzor.info/publ/vodnyi-nalog/vodnyi-nalog-regionalnyi-ili-federalnyi

Порядок исчисления водного налога

Ст. 333.13 НК РФ описывает довольно простой порядок расчета налога. Последний является результатом произведения размера налоговой базы и повышающего коэффициента, соответствующего текущему году.

В отношении каждого вида пользования налог нужно рассчитывать отдельно, как и в отношении самих водных объектов. Для получения общей суммы налога, оплачиваемой в бюджет, полученные результаты суммируются.

Пример расчета налога

Допустим, некая фирма, располагающая лицензией и имеющая необходимые водоизмерительные приборы, в 2021 году осуществляла забор воды в реке Дон Поволжского района для поддержания производственного цикла. Квартальный лимит – 280 000 м3. Фирма в I квартале превысила лимит на 10 000 м3. Необходимо правильно рассчитать водный налог за I квартал.

Когда водный налог уплачивается организациями

Чтобы вести деятельность законно, организации уплачивают всевозможные налоги в бюджет российского государства. Одним из таких взносов является водный сбор.

Кем и куда он оплачивается, чем регулируется, каковы сроки внесения – все это будет рассмотрено в рамках данного материала.

В какой бюджет платить

Водный налог – плата за применение ресурсов данного типа, которые располагаются на территории нашего государства. Уплата осуществляется в адрес федерального бюджета страны.

До тех пор как появилась эта выплата, гражданам приходилось перечислять эти средства в качестве платы за воду. Плательщиками сбора признаны лица, проживающие на территории страны и использующие ее ресурсы.

Оплата непременно осуществляется, если лицо, имеющее регистрацию как ЮЛ или ИП, пользуется водой в следующих целях:

- обеспечение питьевых и бытовых нужд населения, снабжение его представителей технической и питьевой жидкостью;

- применение в рамках производственной деятельности;

- проведение лесосплавных мероприятий;

- поиск полезных ископаемых;

- осуществление строительных мероприятий;

- достижение прочих государственных и общественных целей.

Перечисление соответствующей суммы осуществляется в казну федерального бюджета при пользовании морями, реками, ручьями, болотами, каналами, источниками, расположенными под землей, озерами.

Срок и порядки, в которых осуществляются оплатные мероприятия, прописаны в рамках ст. 25.2 НК РФ. Есть дополняющие документы, свидетельствующие о проведении ежегодной индексации ставок, что прописано в ФЗ №366 от 24.11.2014. В 2021 году показатель ставки по налоговому отчислению за пользование ресурсами – 81 руб. / тыс. куб. м.

За плательщиками закреплено обязательство по предоставлению отчетности в орган, где располагается основной объект (т. е. где фактически происходит водопользование) в течение каждого квартала (подача документа производится до 20-го числа ежеквартально).

Законодатель установил и принял налоговые ставки для каждого объекта на индивидуальной основе, учитывая местоположение, экономическое благополучие региона, характер применения вод.

Порядок расчета и сроки оплаты

Порядок мер по расчетным действиям фигурирует в ст. 333.13 Налогового кодекса РФ. В статье 333.14 отображены базовые сроки, в течение которых объект обязуется внести требуемую денежную величину.

В законе отмечено, что налог нужно оплатить не позже 20-го числа месяца, который следует за отчетным кварталом, т. е. плата вносится четырежды в год в среднем месяце каждой поры года.

Если крайняя дата уплаты – выходной или праздник, то окончательным периодом признается первый рабочий день, который следует за 20-м числом.

Для расчета сумм, которые требуется уплатить, используются особые тождества, и функционируют определенные условия.

- Если речь идет о классическом пользовании водными ресурсами, оплата осуществляется в обычном порядке. К этому же времени происходит и предоставление декларации в инспекцию по налогам и сборам, которая находится по месту пребывания объекта обеспечения.

- Если плательщик налога ведет масштабную деятельность и владеет крупным предпринимательством, за ним закрепляется обязательство по оплате сбора в ФНС по месту пребывания на учете.

- Если это иностранный гражданин или физическое лицо, декларационная бумага подлежит подаче по месту пребывания органа, выдавшего лицензию на эксплуатирование объекта.

В ст. 50 Бюджетного кодекса РФ сказано, что зачисление этой выплаты в полном размере осуществляется в федеральный бюджет. Льготных условий по внесению платы за этот сбор правительством не предусмотрено.

Это свидетельствует об отсутствии каких-либо региональных послаблений. В процессе оформления КБК необходимо грамотно заполнить документ, указав в строке 104 код бюджетной классификации. Это нужно для того, чтобы сумма ушла «в нужном направлении», и не возникло никаких ошибок.

Для осуществления операций по бухгалтерскому учету необходимо использовать специальные проводки.

По дебету используются балансы 20, 23, 25, 26, а по кредиту принято применять 68-й счет. Эта операция свидетельствует о начислении суммы платы за факт использования ресурсов и объектов.

Проводка Дт68Кт51 символизирует перечисление в бюджет федерального значения платы.

Установление налога – прерогатива главы 25.2 НК РФ. Он был введен в непосредственное функционирование с 01.01.2005 г. вместо платы, которая действовала за пользование объектами.

В качестве объектов налогообложения в РФ принято понимать суммы, уплачиваемые за осуществление следующих видов деятельности:

- забор водных ресурсов из перечисленных ранее объектов для применения в установленных целях;

- практическое применение принадлежащих населению и государству акваторий;

- отсутствие забора воды в целях ведения гидроэнергетики;

- лесосплав в кошелях и плотах.

Объектами налогообложения не являются следующие организации и предприятия:

- забор ресурсов из подземных объектов;

- обеспечение пожарной безопасности тех или иных объектов;

- процесс ликвидации последствий форс-мажорных ситуаций;

- формирование санитарных пропусков;

- забор ресурсов со стороны морских суд для обеспечения технологичной работы оборудования;

- использование воды для рыбоводства и обеспечения работы биологических ресурсов.

Это не исчерпывающий перечень видов деятельности, за которые начисление налога не предполагается правительством.

Наряду с этим внимание следует уделить налоговой базе. Ведь в отношении каждого направления водопользования база определяется в индивидуальном порядке.

- В случае забора воды определение базы производится в качестве объема забранного из водного объекта ресурса в рамках того или иного налогового периода.

- Если речь ведется о практическом применении водных объектов, выявление производится в качестве площади водного пространства, которое предоставляется.

- В ситуации использования объектов водного значения без забора воды в целях гидроэнергетики расчет осуществляется в форме количестве электроэнергии, произведенной за годовой период.

- Если организации используют водные объекты в целях обеспечения лесосплава, база есть произведение объема требуемой древесины и расстояния полученного сплава (в км).

Установление ставок по налогам происходит по бассейнам озер, рек, морей, а также по экономическим регионам страны в случае забора мировой жидкости, применения акватории, водных объектов для гидроэнергетики, сплава древесины.

Если забор осуществляется сверх лимитов, которые установлены на государственном уровне, установление ставок происходит в пятикратном размерном показателе.

Если утвержденные лимиты по кварталам отсутствуют, определение их происходит в качестве ¼ утвержденного порога. Ставка составляет 81 р. за 1000 куб. м.

Отчетность для предпринимателей

Факт введения в действие водного налога и Водного кодекса в 2005 году привело к улучшению в процессе применения водных объектов и получения за них платы. Но тенденция такова, что документ признается постепенно устаревающим.

Ведь в течение последних нескольких лет в Госдуме происходит активное обсуждение поправок, которые будут внесены в закон. Они заключаются в предоставлении государству возможности осуществлять всесторонний и полноценный контроль над объектами водного значения.

В целях пользования ресурсами и объектами, выступающими в качестве собственности государства, исполнительный орган должен выдать плательщику соответствующую лицензию.

В 2017-2018 гг. продолжает действовать бланк декларации по налогу. Его утверждение произошло силами приказного документа ФНС РФ №ММ-7-3/497 от 09.11.2015 г. Форма этого документа в соответствии с КНД – 1151072.

Практика показывает, что сдачей этой декларации занимается большинство объектов. Они же и обеспечивают уплату самого налога за пользование водными ресурсами по месту, где располагается сам объект.

Наряду с этим крупнейшие плательщики налогов осуществляют сдачу отчетности в инспекцию по месту учета. А должностным лицам требуется еще и сдача документов в ИФНС по месту пребывания органа, осуществившего выдачу лицензионного разрешения.

Исчисление срока при этом производится в общем порядке.

Многих пользователей водных ресурсов интересует вопрос, есть ли необходимость в предъявлении декларации, если забора воды не имеется. А также – требуется ли соблюдать сроки сдачи налога в 2018 г.

Да, это обязательно, ведь в данной ситуации закон принят далеко не в пользу плательщиков сбора. Если у организации имеется лицензия на применение недр, допускающая забор, оно обязано платить водный налог и, соответственно, сдавать декларацию.

Получается, что даже если организация водный объект не использует, ей требуется подать нулевую декларацию.

Таким образом, водный налог – финансовая плата за факт пользования водными ресурсами. Его внесение является обязательным для всех, кто эксплуатирует природные объекты в корыстных целях, т. е. для получения прибыли и обеспечения общественных (государственных) нужд.

Оплата сбора осуществляется каждый квартал, а подача декларационной отчетности производится не позднее 20-го числа месяца, который следует за периодом отчета. Грамотный подход к проведению расчетных мероприятий и подаче документов позволит избежать ошибок и нарушений действующих норм законодательства.

Подробнее о расчете и уплате водного налога смотрите ниже на видео.

Источник: https://znaybiz.ru/fondy/grugaiya-otchetnost/uplata-vodnogo-naloga.html