| Напряженный график не позволяет посещать мероприятия по повышению квалификации? Мы нашли выход! |

Консультация предоставлена 09.06.2015 г.

Школа (бюджетное учреждение) передает помещение столовой (коммерческая организация) на праве безвозмездного пользования. Школа предъявляет счета столовой к оплате за фактический расход водоснабжения и водоотведения, необходимых для обеспечения технологического процесса приготовления пищи или поддержания температуры горячих блюд не ниже температуры раздачи, за расход тепловой энергии, потребляемой в помещениях, используемых для хранения продуктов и приготовления пищи, подсобных помещениях в соответствии с занимаемой площадью. Эту сумму школа затем уплачивает коммунальным организациям («Водоканалу», «Территориальной генерирующей компании»).

Надо ли сумму, которую возмещает столовая школе за пользование коммунальными услугами, отражать в декларации по налогу на прибыль?

По данному вопросу мы придерживаемся следующей позиции:

В рассматриваемой ситуации суммы возмещения коммунальных расходов включаются в состав внереализационных доходов. При этом расходы на оплату коммунальных услуг могут быть учтены при исчислении налоговой базы.

Обоснование позиции:

Перечень расходов при УСН «доходы минус расходы»

Расходы при УСН – доходы минус расходы подчиняются требованиям, закрепленным в гл. 26.2 «УСН», ряд которых отсылает к положениям гл. 25 «Налог на прибыль» НК РФ. Рассмотрим перечень расходов УСН, а также особенности их признания.

Перечень расходов по УСН 2021 – 2021 годов

Ставки по УСН — 6 или 15%

Признание материальных расходов при УСН, а также других видов расходов

Расходы, которые нельзя учесть при УСН «доходы минус расходы»

Что делать, если расходы превышают доходы при УСН?

Заполнение декларации при УСН

Итоги

Перечень расходов по УСН 2021 – 2021 годов

С учетом требований норм гл. 26.2 НК РФ объект для начисления налога при рассматриваемом спецрежиме необходимо определять одним из 2 способов:

- доходы;

- доходы минус расходы.

Для первого способа вопрос расходов для целей налогообложения значения не имеет, а для второго играет очень важную роль.

О том, как сменить объект налогообложения на упрощенке, читайте в статье «Порядок смены объекта налогообложения при УСН “доходы”».

П. 1 ст. 346.16 НК РФ выделяет следующие расходы при УСН – доходы минус расходы:

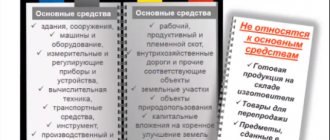

- издержки по закупке, производству и установке основных средств;

О порядке списания основных средств на расходы при УСН читайте здесь.

- издержки на покупку НМА;

- издержки на закупку исключительных прав, ноу-хау, объектов интеллектуальной собственности;

- затраты, понесенные в связи с получением патентов;

- затраты, связанные с НИОКР;

- затраты на ремонт и улучшение основных средств — как собственных, так и арендованных;

- затраты, производимые в рамках договоров аренды;

- затраты по материальным расходам;

- затраты, связанные с оплатой труда;

- затраты на все виды обязательного страхования (пенсионное, социальное, медицинское, страхование жизни);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

Какие услуги, оказываемые кредитными организациями, могут быть учтены в расходах при УСН, читайте в статье «Учет (нюансы)».

- затраты в виде сумм входного НДС;

Об отражении НДС при УСН читайте здесь и в материале «Как учитывать входной НДС при УСН?».

- затраты, направленные на оплату таможенных платежей;

- затраты, связанные с командировками (оплата проезда до места выполнения служебного задания и обратно, оплата проживания, суточные);

- затраты на бухгалтерские, аудиторские, юридические и прочие подобные услуги, включая бухобслуживание;

Можно ли учесть консультационные расходы при УСН, узнайте из материала «Консультационные расходы при УСН доходы минус расходы»

- затраты на подготовку и переподготовку кадров;

Можно ли участие в конференции считать затратами на подготовку и переподготовку кадров, узнайте из публикации «Участие работников в конференциях — расход по УСН?».

- затраты на канцелярские принадлежности;

- затраты на почтовые, телефонные и другие офисные услуги.

Подробный перечень расходов при УСН приведен в ст. 346.16 НК РФ. Он является закрытым, то есть другие расходы, которые не указаны в этом списке, уменьшить налогооблагаемую базу по УСН не могут.

О том, какие требования предъявляются к расходам, учитываемым при УСН, читайте в статье «Учет расходов при УСН с объектом ”доходы минус расходы”».

Ставки по УСН — 6 или 15%

Согласно ст. 345.20 НК РФ при применении объекта «доходы» для расчета единого налога предусмотрена ставка 6%, которую с 2021 года в регионах допускается снижать до 1%. По объекту «доходы минус расходы» с учетом вида деятельности налогоплательщика ставка налога может варьироваться от 5 до 15%.

О том, как выбрать ставку из нескольких льготных, доступных для применения, читайте в материале «Когда можно выбрать ставку для ”доходно-расходной“ УСН».

Особенности признания и оценки расходов для конкретного вида деятельности приводятся в учетной политике.

Важно! Все расходы, которые уменьшают налогооблагаемую базу по УСН «доходы минус расходы», должны быть документально подтверждены и экономически обоснованы (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Признание материальных расходов при УСН, а также других видов расходов

П. 2 ст. 346.17 НК РФ определяет следующие моменты для признания организацией или ИП расходов при УСН – доходы минус расходы:

1. Материальные расходы принимаются на дату оплаты задолженности одним из нижеперечисленных способов:

- перечислением денежных средств с расчетного счета налогоплательщика;

- выдачей денежных средств из кассы;

- любым другим способом погашения долга.

К таким расходам УСН, перечень которых определен с учетом требований гл. 25 НК РФ, относятся:

- закупка сырья, в т. ч. используемого для технологических целей;

- закупка различного вида оборудования и прочего хозинвентаря;

- закупка комплектующих изделий, полуфабрикатов;

- закупка работ и услуг, задействованных в процессе производства;

- использование основных средств и иного имущества, связанного с природоохранной деятельностью.

2. Расходы, производимые в связи с расчетами по оплате труда при УСН, признаются в том же порядке, что и материальные расходы.

В части перечня УСН-расходов, относящихся к оплате за трудовую деятельность, также следует руководствоваться положениями гл. 25 НК РФ. В число этих расходов входят:

- выплата заработной платы сотрудникам;

- премии и прочие выплаты стимулирующего характера;

- стоимость бесплатно предоставляемых работникам коммунальных услуг, питания и продуктов;

- расходы на закупку и производство форменной одежды сотрудников, которая передается им на бесплатной основе или реализуется им по льготной цене.

Полный перечень расходов на оплату труда содержит ст. 255 НК РФ.

3. Расходы по оплате стоимости товаров, которые были приобретены с целью дальнейшей реализации, принимаются по мере их продажи.

Подробнее про учет списания товаров при применении УСН читайте здесь.

4. Иные особенности признания расходов таковы:

- налоговые издержки списываются по дате фактической уплаты налогов;

- расходы на основные средства и НМА признаются в конце налогового периода в размере уплаченных сумм;

Подробнее см. здесь.

- при оплате векселем расходы учитываются на дату оплаты векселя, однако если вексель передается в пользу третьих лиц, то дате признания расхода соответствует момент его передачи.

Учет доходов и расходов упрощенцы ведут в КУДИР. Как заполнить книгу по новой форме, мы рассказали в этой статье.

Расходы, которые нельзя учесть при УСН «доходы минус расходы»

Перечень некоторых видов расходов, которые, по мнению чиновников, не уменьшают налогооблагаемую базу по УСН «доходы минус расходы» представлены в таблице.

| Расходы, не уменьшающие налоговую базу по УСН «доходы минус расходы» | Обоснование |

| Авансовые платежи (предоплата) |

Источник: https://nalog-nalog.ru/usn/dohody_minus_rashody_usn/perechen_rashodov_pri_usn_dohody_minus_rashody/

Налоги

Сокращен срок владения жильем для его продажи без уплаты НДФЛ

Статья 217.1 Налогового кодекса РФ дополнена пунктом 4

С 1 января начали действовать поправки в Налоговый кодекс, согласно которым срок владения единственным жильем, по истечении которого не нужно будет платить НДФЛ, сократился с пяти до трех лет. Раньше это касалось только тех собственников, которые получили недвижимость по договору дарения, в качестве наследства либо по приватизации. Остальным приходилось честно ждать пятилетний срок, чтобы не выплачивать значительную сумму.

Власти полагают, что эта поправка уменьшит количество серых схем, которые применяют физлица в сделках, пытаясь сэкономить на выплате НДФЛ.

Закон окажется на руку и тем 25% переселенцев по программе реновации, которые, согласно статистике Национального агентства финансовых исследований, хотели бы продать полученную квартиру и купить что-то другое по своему вкусу.

Налогообложение будет рассчитываться полностью по кадастровой стоимости

Статья 375 Налогового кодекса РФ. Налоговая база

С января 2021 года Россия окончательно ушла от расчета налога на недвижимость по инвентаризационной стоимости: теперь налог будет рассчитываться исходя из кадастровой стоимости объекта.

Вплоть до 2023 года налог будет начисляться с учетом понижающих коэффициентов (0,2% — 0,4% — 0,6%) и только потом — по 100%-ной кадастровой стоимости. Согласно новым правилам, увеличение все же не будет превышать 10% прошлогодней суммы налога.

Кадастровая оценка назначается по результатам массовой оценки жилья властями.

Эксперты рекомендуют заранее проверить, нет ли оснований для пересмотра кадастровой стоимости недвижимости. Некоторые регионы решили перейти на такую форму расчета ранее (допускалось с 2015 года) — в общей сложности уже 28 субъектов Федерации.

Введение общего порядка для выплаты НДФЛ получателям недвижимости в дар

Статья 210 Налогового кодекса РФ. Налоговая база

С 2021 года в России начал действовать общий порядок определения налогооблагаемой базы по НДФЛ для тех, кто получает недвижимость в дар. Этот налог будет рассчитываться исходя из кадастровой стоимости объекта (по состоянию на 1 января того года, когда за одаряемым было зарегистрировано право собственности на объект).

При этом от уплаты этого налога освобождаются члены одной семьи — близкие родственники (дети, родители, супруги, братья, сестры, бабушки и дедушки). На прабабушек и прадедушек подобное исключение уже не распространяется: даже в случае дарения квартиры правнуку или правнучке придется выплатить 13% кадастровой стоимости жилья.

Компенсация при признании незаконной сделки по покупке жилья

Федеральный закон от 2 августа 2021 года № 299 (положения закона о регистрации недвижимости, вступившие в силу с 1 января 2020 года)

Покупатели вторичного жилья получили дополнительную защиту от мошенников. В этом году начал действовать закон о компенсации для случаев, когда сделка по приобретению квартиры признается незаконной. Ранее в таких случаях покупатели оставались почти беззащитными: размер компенсации был ограничен суммой 1 млн рублей.

Согласно закону, обманутые покупатели вправе выбрать в качестве компенсации либо сумму, эквивалентную кадастровой стоимости жилья, либо сумму реального ущерба. При необходимости на виновную сторону допустимо подать в суд.

Сделка будет признана незаконной, если объект недвижимости с криминальной историей или, например, допускает проживание в нем третьих лиц. Разумеется, такие обременения означают неприятные последствия для приобретателей. Гарантия компенсации от государства означает, что они будут сведены к минимуму.

Закон имеет и обратную силу: те, кто лишился купленного жилья ранее, вправе потребовать компенсации через суд в течение трех лет после вступления нового закона в силу.

Начало работы реестра самостроев

С января 2021 года в России начинает работать Единый реестр объектов самовольного строительства, куда будут вноситься все объекты, называемые в народе самостроем. В реестр включаются объекты, отвечающие следующим критериям:

- многоквартирный дом;

- заселен или на этапе строительства;

- находится на этапе строительства или построен до ноября 2019 года;

- объект признан самовольной постройкой решением суда.

Чтобы объект попал в реестр, надо обратиться в координационный центр Федерального автономного учреждения «РосКапСтрой». Это могут сделать не только органы власти, но и физлица. Создание подобного перечня носит скорее информационный характер и не является официальным, но свою основную задачу — выявление самостроев — все же выполняет. На момент публикации реестр находится в стадии разработки

Строительство

Сокращаются сроки выдачи разрешений на строительство.

Градостроительный кодекс РФ и Федеральный закон «Об организации предоставления государственных и муниципальных услуг»

Другими причинами такого шага Минстрой называет усиленный контроль за качеством оказываемых услуг и шанс на основе единых форматов создать законодательные условия для перевода государственных и муниципальных услуг в электронный вид.

Минстрой России в наступившем году сократил срок выдачи разрешения на строительство с семи до пяти рабочих дней, а срок выдачи градостроительного плана земельного участка — с 20 до 14 рабочих дней.

Изменение условий расчета возмещения изъятой недвижимости в Новой Москве

Федеральный закон № 43 «Об особенностях регулирования отдельных правоотношений в связи с присоединением к Москве территорий»

С начала года вступил в силу закон, уточняющий расчет стоимости недвижимости, изъятой для государственных нужд в Новой Москве. Теперь стоимость имущества будет определяться на день, который предшествовал дню принятия решения об изъятии.

Предполагается, что эти меры помогут создать общие для всей страны условия, по которым заявители проходят необходимые процедуры. Кроме того, в ведомстве надеются, что это значительно уменьшит число случаев неправомерного требования от заявителей (в частности застройщиков) дополнительных документов и неправомерных отказов в принятии документов.

По мнению властей, эта мера будет способствовать установлению справедливой и равноценной компенсации собственнику за принудительно изъятую недвижимость. Ранее она определялась в зависимости от цены на день, предшествовавший утверждению документации о планировке территории. Часто это оказывалось не в интересах собственника: когда документация утверждалась до решения об изъятии, цена имущества к моменту изъятия значительно уменьшалась.

ЖКХ

Повсеместная установка «умных» счетчиков

Федеральный закон от 27 декабря 2021 года № 522

С 1 июля 2021 года будут устанавливаться «умные» счетчики электричества в жилых помещениях. Делать это будут сами поставщики энергии. Они же должны заменять приборы по мере истечения срока их эксплуатации. Закон подчеркивает, что поставщикам запрещено включать расходы, понесенные ими на установку счетчиков, в тариф на оплату электроэнергии.

«Умными» называются счетчики, которые самостоятельно передают все показания. При необходимости (например, если образовалась задолженность) они смогут прекращать подачу электричества.

Рост тарифов ЖКХ в 2021 году будет однократным

Распоряжение Правительства РФ от 29 октября 2021 года № 2556-р

В 2021 году рост тарифов на услуги ЖКХ будет однократным и произойдет в июле. Власти обещают, что он не превысит уровня инфляции.

Вместе с тем рост тарифов по стране будет отличаться — он зависит от экономического положения региона. При этом нормативный акт установил верхнюю границу для увеличения (у каждого региона она своя). Заметнее прочих подрастут тарифы в Чечне — на 6,5%. Наименее заметным рост будет для Ненецкого автономного округа (+2,4%), Пермского края и Мурманской области (+3%). В среднем по стране рост тарифов составит около 4%.

[усн]: как учесть коммунальные расходы? – все о налогах

Дата размещения статьи: 21.05.2015

Больше всего сложностей у бухгалтеров, ведущих учет в ТСЖ, возникает при определении доходов, которые нужно учитывать при налогообложении по «упрощенке».

Ведь, с одной стороны, товарищество создается собственниками жилья как некоммерческая организация и существует с целью управления многоквартирным домом и общим имуществом (п. 1 ст. 135 ЖК РФ). То есть деятельность вроде как некоммерческая.

И может получать целевые средства, не облагаемые «упрощенным» налогом (ст. ст. 346.15 и 251 НК РФ).

С другой стороны, под налогообложение обязательно подпадет выручка от предпринимательской деятельности, вести которую можно в соответствии со ст. 152 ЖК РФ. Кроме того, при определенных условиях налогооблагаемым доходом являются суммы коммунальных платежей, которые поступают к вам от владельцев квартир.

Поэтому Налоговый кодекс содержит требование вести раздельный учет как доходов, так и расходов, произведенных в рамках целевых поступлений (пп. 14 п. 1 ст. 251 НК РФ). Если же раздельного учета нет, все получаемые средства нужно будет включить в налоговую базу по УСН.

Как видите, проблем немало, и в данной статье на конкретных примерах мы разберем, как организовать бухгалтерский и налоговый учет в ТСЖ.

Если у вас «упрощенка» с объектом «доходы». Поскольку вы не отражаете расходы в налоговом учете, вам особенно внимательно нужно прочитать эту статью, чтобы разобраться, как организовать учет, чтобы не пришлось платить лишних налогов с доходов.

Целевые поступления. Какие полученные суммы не учитываются при расчете «упрощенного» налога

Финансовые средства ТСЖ формируются из вступительных и членских взносов его участников, а также доходов от коммерческой деятельности, субсидий на обеспечение эксплуатации общего имущества в многоквартирном доме и прочих поступлений (ст. 151 ЖК РФ).

Как мы упомянули выше, целевые поступления на содержание некоммерческих организаций и ведение уставной деятельности в налогооблагаемые доходы не включаются, при условии, что вы ведете раздельный учет (пп. 1 п. 1.1 ст. 346.15, пп. 14 п. 1 и пп. 1 п. 2 ст. 251 НК РФ). Конкретный перечень доходов, которые ТСЖ не должно учитывать при налогообложении, мы привели в таблице.

Таблица

Средства целевого финансирования,

которые не нужно учитывать в доходах по УСН

| N п/п | Целевые поступления, не учитываемые в доходах по УСН при наличии раздельного учета |

| 1 | Деньги от собственников квартир (независимо от членства в ТСЖ), полученные для проведения ремонта, капитального ремонта общего имущества (абз. 21 пп. 14 п. 1 ст. 251 НК РФ). Полный список общего имущества содержится в п. 1 ст. 36 ЖК РФ (например, лестничные площадки, лифты, коридоры, чердаки) |

| 2 | Средства, полученные ТСЖ из бюджета на проведение капитального ремонта дома и общего имущества (абз. 5 и 6 пп. 14 п. 1 ст. 251 НК РФ) |

| 3 | Вступительные, членские и паевые взносы (пп. 1 п. 2 ст. 251 НК РФ) |

| 4 | Пожертвования (пп. 1 п. 2 ст. 251 НК РФ, ст. 582 ГК РФ) |

| 5 | Безвозмездно выполненные любой другой организацией (предпринимателем) работы или услуги (пп. 1 п. 2 ст. 251 НК РФ) |

| 6 | Отчисления в специальный резерв на проведение ремонта, капитального ремонта общего имущества, полученные от членов ТСЖ (пп. 1 п. 2 ст. 251 НК РФ) |

Как Минфин рекомендует организовать раздельный учет целевых поступлений

Источник:

Коммунальные платежи: как включить в затраты

Включение в расходы коммунальных платежей при упрощенной системе налогообложения — один из самых распространенных предметов спора между налогоплательщиками, применяющими УСН, и налоговыми органами.

С одной стороны, действительно, в статье 346.16 НК РФ коммунальные расходы как расходы, принимаемые в целях налогообложения, прямо не указаны.

Все разъяснения налоговых органов, изданные в 2003году, основываясь на этом, прямо запрещали включать в расходы стоимость оплаченных коммунальных услуг.

Однако данная позиция не была отражена в более или менее официальном документе — Методических рекомендациях по применению главы 26.2 НК РФ (напомним, что сейчас Методрекомендации отменены).

А с другой стороны — при применении общего режима налогообложения суммы коммунальных расходов принимаются в затраты, однако в главе 25 НК РФ нет особой статьи или пункта, специально регламентирующего принятие таких расходов в затраты. Следовательно, и при применении общего режима налогообложения отнесение коммунальных расходов в затраты базируется на общих принципах отнесения затрат к расходам, принимаемым в целях налогообложения (см. выше).

Интересно, что аудиторы в 2003 году практически не давали разъяснений по данному вопросу. Однако в 2004 году появились первые проблески определенности позиции. Приведем два материала из отраслевых выпусков журнала «Главбух»:

«Вопрос: Тур. Объектом налогообложения являются доходы за минусом расходов. Можно ли учесть в составе расходов коммунальные платежи?

Ответ: Да, можно.

https://www..com/watch?v=bnIwd-OG4Fc

Перечень расходов, которые можно учесть в целях налогообложения, приведен в ст.346.16 НК РФ. В пп.5 п.1 этой статьи указаны материальные расходы, которые принимаются в целях налогообложения в порядке, определенном в ст.254 НК РФ.

Коммунальные платежи можно отнести к материальным расходам согласно пп.5 и 6 п.1 ст.254 НК РФ.

«Главбух». Приложение «Учет в туристической деятельности», N 1, 2004″

«Вопрос: Медицинская организация применяет «упрощенку». Объектом налогообложения являются доходы за минусом расходов. Может ли она учесть в составе расходов коммунальные платежи?

Ответ: Да, может.

Перечень расходов, которые можно учесть в целях налогообложения, приведен в ст.346.16 НК РФ. В пп.5 п.1 этой статьи указаны материальные расходы, которые принимаются в целях налогообложения в порядке, определенном в ст.254 НК РФ.

Коммунальные платежи можно отнести к материальным расходам согласно пп.5 и 6 п.1 ст.254 НК РФ.

«Главбух». Приложение «Учет в медицине», N 1, 2004″

Как видим, это один и тот же материал

Источник: https://nalogmak.ru/bankrotstvo/usn-kak-uchest-kommunalnye-rashody-vse-o-nalogah.html

НДС при реализации коммунальных услуг

Согласно пп. 1 п. 1 ст. 146 НК РФ объектом налогообложения считаются:

- операции по осуществлению товаров, работ и услуг на территории России;

- передача имущественных прав.

Коммунальные услуги, осуществляемые организациями коммунального комплекса, не освобождаются от налогообложения НДС.

Организация коммунального комплекса – это юридическое лицо, занимающееся системами коммунальной инфраструктуры и эксплуатирующее объекты для утилизации ТБО.

По пункту 1 статьи 154 Налогового кодекса при реализации налогоплательщиком товаров (работ, услуг) налоговая база по НДС определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Минфин в комментируемом письме отмечает, что при оказании коммунальных услуг налоговая база по НДС определяется исходя из стоимости фактически оказанных услуг.

Моментом определения налоговой базы по НДС является наиболее ранняя из дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Так, если оплата коммунальных услуг производится равномерно в течение года, денежные средства (плата), полученные налогоплательщиком в части, не являющейся оплатой услуг, фактически оказанных в предыдущих налоговых периодах, подлежат включению в налоговую базу по НДС.

Если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг), то на день отгрузки товаров (работ, услуг) в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

Здесь сумма НДС, исчисленная по оплате, частичной оплате, подлежит вычету после даты фактического оказания коммунальных услуг в размере, не превышающем суммы налога, исчисленной со стоимости услуг, фактически оказанных в последующих налоговых периодах.

Справочник Бухгалтера

В наше время свое помещение для многих организаций — недоступная роскошь. Вот и прибегают они к аренде. Кроме арендной платы, арендатор, как правило, оплачивает еще и коммунальные услуги.

В статье речь пойдет о том, что нужно сделать упрощенцу-арендатору (естественно, с объектом “доходы минус расходы”), чтобы учет коммунальных платежей в расходах не обернулся налоговыми проблемами.

Арендатор может оплачивать коммунальные услуги по-разному. Все зависит от того, как оформлены его отношения с арендодателем.

Коммунальные платежи при УСН учитываются в составе материальных расходов

Перечень расходов, принимаемых при исчислении налоговой базы по единому налогу, уплачиваемому налогоплательщиками в связи с применением упрощенной системы налогообложения, установлен пунктом 1 статьи 346.16 главы 26.2 “Упрощенная система налогообложения” Налогового кодекса Российской Федерации (далее — Кодекс).В соответствии с подпунктом 5 пункта 1 статьи 346.

16 Кодекса при определении объекта налогообложения в случае, когда в качестве объекта налогообложения используется показатель доходы, уменьшенные на величину расходов, налогоплательщики уменьшают полученные доходы на материальные расходы, которые согласно пункту 2 статьи 346.

16 Кодекса принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций статьей 254 Кодекса.

Согласно подпункту 5 пункта 1 статьи 254 главы 25 “Налог на прибыль организаций” Кодекса к материальным расходам, в частности, относятся затраты налогоплательщика на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку (в том числе самим налогоплательщиком для производственных нужд) всех видов энергии, отопление зданий, а также расходы на трансформацию и передачу энергии.Учитывая вышеизложенное, расходы на оплату тепло-, электроэнергии и водоснабжения, расходуемые на вышеуказанные цели, подлежат включению в состав расходов, учитываемых при исчислении налоговой базы по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, всеми налогоплательщиками, в том числе торговыми организациями и предприятиями непроизводственной сферы.

Одновременно с этим следует иметь в виду, что в соответствии с Государственным стандартом Российской Федерации “Торговля. Термины и определения. ГОСТ Р 51303-99” технологическим процессом в торговле является последовательность операций, обеспечивающая процесс купли-продажи товаров и товародвижения.

Начальник Управленияналогообложения малого бизнесагосударственный советникналоговой службы РФ 1 ранга

А.Н.МЕЛЬНИЧЕНКО

——————————————————————

Удачи!

Коммунальные платежи при усн доходы минус расходы

Источник: https://1atc.ru/kommunalnye-rashody-pri-usn/

Судебный вердикт: коммуналка уменьшает налог на прибыль в момент оплаты

АС Поволжского округа в Постановлении от 19.03.2017 года № А55-3247/2016 признал, что стоимость коммунальных ресурсов уменьшает налогооблагаемую прибыль по мере оплаты таких ресурсов. Дожидаться реализации изготовленной продукции необязательно.

Предмет спора:

Компания

уменьшила налог на прибыль

на сумму расходов по “коммуналке” (на газ и электричество). Налоговики доначислили ей налог. По мнению инспекции, такие расходы учитываются только по мере реализации произведенной продукции, то есть, в будущих периодах.

За что спорили:

3 777 523 рубля

Кто выиграл:

налогоплательщик

Доначисляя налог, налоговики оперировали следующими аргументами.

Косвенные расходы

уменьшают прибыль по мере их оплаты.

Прямые расходы

учитываются по мере реализации продукции. Если нет реализации, такие расходы не уменьшают облагаемую прибыль. При этом к прямым относятся затраты, непосредственно направленные на создание продукции. Они включаются в ее себестоимость. Затраты на энергоресурсы как раз и относятся к таким затратам. Без них выпуск продукции невозможен. Следовательно, они могут учитываться в целях снижения налога. Но только по мере реализации готовой продукции.

Кассация признала доводы налоговиков необоснованными, а решение о доначислении — незаконным. Суд пояснил, что затраты на приобретение топлива, воды, энергии всех видов обособлены от затрат на приобретение сырья и материалов. Они выделены в специальный пп. 5 п. 1 ст. 254 НК РФ. Такие затраты не относятся к прямым расходам.

Арбитражная практика

— раздел на БУХ.1С, который поможет вам оценить позиции судов и выиграть налоговый спор с ФНС.

При этом коммунальные ресурсы

участвуют не только в выпуске продукции. Они используются и в других, не связанных с производством целях. В частности, коммунальные ресурсы потребляются в целях создания комфортной среды для работы персонала и удовлетворения их личных нужд.

Таким образом, показатели потребления газа и электроэнергии не имеют прямой зависимости от объемов выпуска продукции. Они связаны непосредственно с сезонностью. В осенне-зимний период потребление ресурсов возрастает.

Сезонность потребления

доказывает обоснованность включения обществом расходов на энергоносители в состав косвенных расходов. То есть, расходов того периода, к которому они относятся. Следовательно, затраты на коммуналку уменьшают налог в период оплаты счетов сетевых организаций. Момент реализации продукции значения не имеет.

Расходы при УСН доходы минус расходы – какие можно зачесть, а какие нет?

Для хозяйствующих субъектов при соблюдении ими определенных критериев возможно использование льготного режима налогообложения в виде УСН.

Он предполагает две разновидности системы — по доходам и по доходам уменьшенным на сделанные расходы.

Но не каждые расходы при УСН доходы минус расходы можно использовать при формировании базы по налогообложению по сравнению с общей системой налогообложения (ОСНО).

По какому принципу расходы учитываются при УСН

Предприятия и предприниматели в ходе своей деятельности производят расходы, которые в дальнейшем приведут к получению дохода.

Но сумму произведенных затрат можно на упрощенной системе налогообложения (УСН) учесть только на одной разновидности УСН. Это им позволяет сделать п. 2 ст.346.18 НК РФ, который определяет как рассчитывается налог при УСН «доходы минус расходы».

Система УСН «доходы» имеет пониженную ставку, но не позволяет принять к учету расходы, за исключением оплаченных страховых взносов, на которые налогоплательщик может снизить сумму исчисленного обязательного платежа, но в пределах нормы.

Учет расходов при УСН доходы минус расходы 2021, так же как и доходов ведется в налоговом регистре КУДиР.

При этом расходы при УСН доходы минус расходы считаются по кассовому методу, то есть момент признания расходов при УСН доходы минус расходы в 2021 году определяется фактом их оплаты. Все они должны быть документально подтверждены и иметь экономическое обоснование.

Важно! Хозяйствующий субъект может столкнуться с ситуацией, когда сумма произведенных и учтенных при исчислении налога расходов превысит сумму выручки полученной за этот же период. В этом случае налогоплательщик все равно должен будет исчислить минимальный налог при УСН доходы минус расходы и перечислить его в бюджет.

Декларация по УСН также фиксирует произведенные субъектом расходы накопительно по каждому отчетному периоду.

Какие расходы можно принять при УСН в 2021 году

Льготный режим в этой части налогообложения имеет одну существенную отрицательную сторону — перечень включаемых в базу расходов строго определен и является закрытым.

Этот список одинаков как для юрлиц, так и для ИП УСН доходы минус расходы. При этом расходы при УСН доходы минус расходы определяются ст. 346.16 НК РФ.

В состав расходов включаются:

- Затраты на покупку, строительство, дооборудование, реконструкцию и улучшение ОС. При этом плательщики налога стоимость нового основного средства могут учесть сразу в текущем году пропорционально числу кварталов, в течение которых оно использовалось. Но затраты на покупку ОС, требующих регистрации, можно внести в расходы только после их оплаты и постановки на учет (например, транспортные средства). Если объект ОС существовал у хозяйствующего субъекта до перехода на УСН, то его стоимость учитывается в зависимости от срока его использования.

- Затраты на покупку или создание НМА. Здесь же учитываются затраты на патентование и проведение научно-исследовательских работ.

- Затраты на ремонтные работы основных средств как своих, так и полученных по договору аренды, если в договоре эта обязанность закреплена за арендатором.

- Арендная плата по договорам аренды и лизинга.

- Материальные расходы. Они определяются по тем же принципам, что и на общем режиме. Сюда включаются прежде всего понесенные расходы на закупку сырья и материалов. Здесь же отражаются и ряд услуг, например, по вывозу ТКО, уборке помещения, изготовлению печати и т.д.

- Затраты на оплату зарплаты сотрудникам предприятия, привлекаемых по трудовым контрактам и договорам ГПХ, в том числе премии. Пособия по нетрудоспособности, финансируемые из средств предприятия за первые три дня больничного сюда также могут быть включены, также как и предусмотренные договорами с сотрудниками повышенные размеры. Здесь же отражаются суммы удержанных и перечисленных алиментов из зарплаты, а также суммы НДФЛ с зарплат работников.

- Расходы, производимые хозяйствующим субъектом по всем направлениям обязательного страхования. Сюда включаются помимо прочего страховые взносы, начисляемые на оплату труда.

- Суммы входящего НДС, по оплаченным материальным средствам, услугам, расходам, включаемым в расходы при УСН.

- Проценты, по привлеченным средствам по договорам займа и кредита.

- Затраты на выполнение мер по пожарной безопасности на предприятии, в том числе установка и обслуживание сигнализации, и иные услуги пожарных организаций.

- Суммы таможенных платежей, не возвращаемые налогоплательщику при ввозе на территорию нашего государства.

- Затраты на содержание транспорта фирмы, сюда же включается компенсация за использование по рабочим делам личного транспорта сотрудника в пределах утвержденных норм.

- Командировочные расходы, включающие в себя проезд, найм жилья, суточные в пределах утвержденных предприятием норм, оформления виз и паспортов при загранпоездках и т. д.

- Оплата услуг по нотариальному оформлению в пределах действующих тарифов.

- Расходы на юридические, бухгалтерские и аудиторские услуги.

- Стоимость публикации бухгалтерской отчетности.

- Расходы на канцтовары.

- Почтовые, телеграфные расходы, а также за услуги связи.

- Приобретение лицензионных продуктов для ЭВМ.

- Расходы на рекламу.

- Затраты на освоение новых производств.

- Расходы на закупку товаров, которые в дальнейшем будут реализованы.

- Суммы налогов и иных обязательных сборов, которые оплачивает налогоплательщик. Это может быть транспортный, земельный налог, НДС, уплаченный при выполнении обязанностей налогового агента и т. д. НДФЛ по работникам сюда не включается, так как отражается в составе расходов по оплате труда.

- Расходы на гарантийное обслуживание.

- Расходы на оплату услуг комиссионеров, агентов и т. д.

- Платежи, производимые периодически, за использованием объектов НМА, принадлежащим третьим лицам.

- Вступительные, членские и целевые взносы для организаций, входящих в состав СРО.

- Судебные затраты и платы в арбитраже.

- Расходы на обслуживание касс.

- Затраты на обслуживание ЭВМ.

- Расходы на вывоз ТКО.

- Расходы на обучение, переподготовку кадров и их независимую оценку.

- Затраты на компенсацию вреда, причиненного дорогам транспортом с большой массой (Система «Платон»).

Фиксированные платежи в ПФР для ИП в 2021 году

Какие расходы не учитываются в 2021 году?

Рассмотрим перечень расходных операций, которые нельзя принимать во внимание при определении базы для определения налога при УСН доходы сниженные на расходы. Невозможность их включения определяется письмами Минфина, ФНС и другими нормативными документами.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Какие расходы нельзя принять к учету:

- Расходы, понесенные на спецоценку условий труда;

- Расходу на приобретения права монтажа и использования рекламной конструкции;

- Суммы налога НДС который был выделен в счет-фактурах при продаже товара, работы, услуги субъектами, использующими УСН и уплатившие выделенный налог в бюджет;

- Расходу, понесенные на оплату работы привлеченной фирмы по поиску арендаторов;

- Расход на покупку опциона, дающего право заключить договор аренды;

- Суммы расходов, которые согласно заключенному договору, полностью покрывает контрагент;

- Стоимость получения электронной подписи, необходимой для участия в госторгах;

- Расходы, которые несет субъект при участии в торгах и аукционах на право заключения государственного контракта;

- Расходы на оплату вознаграждения сторонней организации, осуществляющей подготовку документации для участия в госторгах;

- Расходы по обеспечению нормальных трудовых условий сотрудников;

- Расходы на выпуск и обслуживание пластиковых карт, предназначенных для перечисления зарплаты работников;

- Приобретение книжки МДП, которая дает право следования автомобилей через границы иностранных стран без досмотра на таможенных пунктах;

- Оплата услуг аккредитованной фирмы в области охраны труда;

- Расходы на подписку на бухгалтерские и иные другие печатные издания;

- Представительские расходы;

- Стоимость товаров, которые не были оплачены поставщикам и затем списаны ка просроченная кредиторская задолженность;

- Стоимость основных средств, что были внесены в виде взноса в уставный капитал;

- Возмещение ущерба, который был нанесен компании учредителем;

- Выплата компенсаций за использование в рабочих целях личных автомобилей более закрепленных норм;

- Приобретение фирменной одежды, если только обязанность не закреплена в одном из законодательных актов РФ;

- Приобретение пропускных документов на проход или проезд сотрудников в арендуемое помещение;

- Расходы на изготовление световой вывески, не носящей рекламный характер, а также расходы на оформление внешнего вида зданий;

- Расходы на приобретение участка земли (если только он не куплен для перепродажи);

- Плата за право ограниченного пользования участком (сервитут);

- Затраты на реконструкцию здания;

- Оплата права подписания соглашение по аренде земельного участка продолжительностью на 25 лет для реконструкции и использования находящегося на нем здания;

- Оплата услуг по управлению деятельностью ООО;

- Оплата услуг привлеченной фирмы по осуществлению кадрового учета компании (при отсутствии собственной кадровой службы);

- Оплата услуг аутсорсинга и аустаффинга;

- Расходы в виде штрафов, пеней и прочих штрафных санкций за нарушение договоров, которые были признаны должником либо установлены по решению суда;

- Расходы за выдачу госорганом выписки из ЕГРЮЛ(ЕГРИП) в бумажном виде;

- Расходы, которые понес ИП до своей фактической регистрации;

- Расходы ИП на проведение своего обучения, а также проезд до места этого обучения, включая командировочные расходы;

- Расходы на получение антитеррористического паспорта центра торговли, услуги по созданию табличек для парковочных мест инвалидов;

- Возмещение расходов сотрудникам, работа которых выполняется в пути или имеет разъездной характер;

- Компенсационные выплаты работнику за время проживания в общежитии или ином помещении по время нахождения на вахте;

- Расходы на покупку имущественных прав, в том числе права долга;

- Расходы на услуги сторонней фирмы по уборке и перевозке снега с окружающей территории, расходы на благоустройство территории;

- Расходы на приобретение для перепродажи прав на музыкальные и видео произведения;

- Расходы на приобретение для дальнейшей продажи неисключительных прав на программы для ЭВМ;

- Стоимость материалов, которые получены при разборе имеющихся основных средств, учтенная при постановке на баланс, не включается в расходы при дальнейшей продаже таких материалов;

- Расходы по покупке товаров для дальнейшей продажи, произведенные во время нахождения на ЕНВД;

- Плата за технологическое присоединение реконструируемых энергоустройств и объектов по производству электроэнергии, к действующим электрическим сетям;

- Расходы на доведения товара до состояния, в котором возможна его реализация, а также расходы по дооборудованию товаров, купленных для дальнейшей продажи;

- Расходы лизингополучателя по доведению объектов, полученных в лизинг, до состояния, в котором возможно их использование;

- Расходы в резерв универсального обслуживания, выполняемые операторами сети связи;

- Вступительные взносы в некоммерческие организации и отчисления в фонды таких организаций;

- Размеры патентных пошлин, перечисляемых за регистрацию лицензионных договоров по приобретению товарных знаков;

- Лесные подати;

- Расходы на покрытие недостачи или хищений денежных средств;

- Вознаграждение, которое уплачивается продавцом покупателю за выполнение каких-либо условий соглашения;

- Затраты по закупке товаров, которые используются для улучшения условий пребывания клиентов (вода, чай, сахар, конфеты и т. д.);

- Списание сумм безнадежных долгов;

- Расходы на покупку квартиры, предназначенной для проживания работника;

- Убыток прошлого периода, если он возник когда применялась система УСН доходы, а в периоде списания действует УСН доходы минус расходы.

Патентная система налогообложения (ПСН)

Особенности уменьшение налога на страховые взносы

В отличие от системы УСН доходы 6%, на режиме 15% уменьшается не сам размер налога, а база, формирующаяся для его исчисления. Фиксированные взносы ИП на себя просто вносятся в полном размере в состав учитываемых расходов, тем самым уменьшая базу.

Аналогичная ситуация обстоит и со взносами, которые уплачиваются за принятых сотрудников. Они также в полной мере включаются в состав расходов, и участвуют в уменьшении базы.

Однако здесь есть одна особенность.

Если предприниматель совмещает вместе с УСН еще один режим, то включать в состав расходов можно только взнося на тех работников, которые участвуют в выполнении деятельности, подпадающей под УСН.

Источник: https://ip-on-line.ru/uchet/rashody-pri-usn-dohody-minus-rashody.html

Коммунальные платежи при усн учитываются в составе материальных расходов – Законник

Статьи о бухучете и справочная информация

Коммунальные платежи при УСН

Обычно арендодатель сам оплачивает стоимость коммунальных услуг, потребленных арендатором (горячее и холодное водоснабжение, отопление, энергоснабжение, водоотведение и др.) коммунальным службам.

А арендатор компенсирует ему все эти расходы отдельно или в составе арендной платы. Арендатор также может заключить договоры со снабжающими организациями напрямую.

О каждом из этих вариантов расскажет статья.

Компенсация коммунальных расходов

Условие о возмещении коммунальных платежей может быть предусмотрено в самом договоре аренды или в дополнительном соглашении к нему.

Причем независимо от того, каким документом закреплена компенсация «коммуналки», отношения сторон в этом случае не являются отношениями по договору поставки коммунальных услуг.

Поскольку, в соответствии со статьей 539 Гражданского кодекса, арендодатель не является поставщиком коммунальных услуг (п. 22 информационного письма Президиума ВАС РФ от 11 января 2002 г. № 66).

Рассмотрим подробно учет компенсации коммунальных расходов у арендодателя и арендатора, применяющих УСН.