По статье 254 Налогового кодекса в состав материальных расходов включают затраты на приобретение:

- материалов и сырья, используемых в производстве товаров (работ, услуг) и на другие производственные нужды;

- комплектующих и полуфабрикатов, подвергающихся в дальнейшем обработке;

- материалов для упаковки реализуемых товаров (тара);

- топлива, воды и энергии всех видов, отопления зданий для производственных нужд;

- работ и услуг производственного характера, выполняемых сторонними организациями или структурными подразделениями фирмы (например, транспортные расходы);

- имущества, не являющегося амортизируемым, то есть стоимость которого меньше 40 000 руб. или срок полезного использования которого менее одного года (п. 1 ст. 257 НК РФ);

- инструментов, производственного инвентаря, лабораторного оборудования, спецодежды, спецобуви и др. Стоимость этого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. А с 1 января 2015 года фирмы получили право списывать стоимость этого имущества в течение более одного отчетного периода, самостоятельно определив порядок признания соответствующих материальных расходов с учетом срока использования имущества или других экономически обоснованных показателей.

Перечень материальных расходов, который содержится в статье 254 Налогового кодекса, не является исчерпывающим. В состав материальных расходов также могут быть включены другие документально подтвержденные затраты, которые непосредственно связаны с процессом производства и реализации.

Стоимость материальных расходов

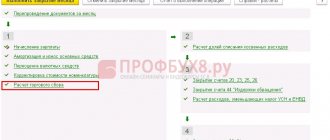

Чтобы понять, какую сумму материальных расходов можно включить в налоговые затраты фирмы, нужно вначале определить их первоначальную стоимость. По этой стоимости материальные расходы, имеющие вещественную форму (материалы, сырье, ГСМ и др.), приходуют в бухгалтерском учете на счет 10 «Материалы».

Стоимость материальных расходов формируют исходя из фактических затрат на их приобретение.

Стоимость материальных затрат в виде работ и услуг производственного характера списывают в бухучете на счета по учету расходов (20, 25, 26, 44) сразу же после того, как услуга (работа) была вам оказана.

Наиболее сложно определить стоимость купленных материально-производственных запасов (МПЗ). Это материалы, сырье, полуфабрикаты, комплектующие изделия, товары. В некоторых ситуациях их стоимость по налоговому и бухгалтерскому учету может различаться. Если такие различия есть, вам придется либо их учитывать в отдельных налоговых регистрах, либо регистры бухгалтерского учета дополнять сведениями, необходимыми для расчета облагаемой прибыли.

Аналитика эффективности деятельности предприятия

Здесь учитываются такие критерии:

- Соотношение затрат и получаемой прибыли — здесь учитывается доход от реализации готовой продукции исходя из каждого рубля, потраченного на её производство;

- Материалоемкость — соотношение материальных затрат на каждую единицу произведённой продукции;

- Материалоотдача — вычисляется путём деления себестоимости на потраченные для производства материалы и ресурсы;

- Коэффициент затрат — демонстрирует динамику или снижение объёмов производства и рентабельность использования материальных затрат.

Что приравнивается к материальным расходам

К материальным расходам приравниваются (п. 7 ст. 254 НК РФ):

- расходы на рекультивацию земель и иные природоохранные мероприятия;

- потери от недостачи (порчи) при хранении и транспортировке материально-производственных запасов, возникшие в связи с уменьшением массы (количества) товара, в пределах норм естественной убыли, утвержденных в порядке, установленном Правительством РФ;

- расходы на горно-подготовительные работы при добыче полезных ископаемых, по эксплуатационным вскрышным работам на карьерах и нарезным работам при подземных разработках в пределах горного отвода горнорудных предприятий;

- технологические потери при производстве и (или) транспортировке. При этом налогоплательщик для того, чтобы включить их в состав материальных расходов, может самостоятельно определять нормативы образования безвозвратных отходов каждого конкретного вида сырья и материалов, используемых в производстве. Данные нормативы могут быть установлены, в частности:

- технологическими картами;

- сметами технологического процесса;

- иными аналогичными внутренними документами, которые разрабатывают специалисты, контролирующие технологический процесс, и утверждают уполномоченные лица организации (см. письмо Минфина России от 5 июля 2013 г. № 03-03-05/26008).

Разновидности материальных затрат

Такие расходы классифицируются по нескольким критериям. Рассмотрим каждую из групп более детально.

Прямые

К этой категории относятся все материальные расходы, непосредственно участвующие в производстве готовой продукции. Например, сюда входит приобретение материалов, оплата труда сотрудников.

Переменные

Это разновидность затрат, величина которых напрямую зависит от объёма выпускаемой продукции. Данную статью материальных расходов можно причислить к прямым затратам, но здесь есть одна особенность. Переменные расходы исчезают после приостановления производства.

Сюда можно отнести:

- Потребление энергоресурсов;

- Премиальные выплаты рабочим за выполнение плана;

- Расходы на перевозку сырья и готовой продукции.

Косвенные

Это затраты, которые прямо не участвуют в выпуске продукции, но способствующие производственному процессу или реализации продукции. Например, сюда можно причислить расходы на рекламу, аренду офисных помещений, зарплату хозяйственного персонала.

Возвратные

Сюда относятся остатки ресурсов, участвовавших в производственном процессе, но непригодные для дальнейшего использования по прямому назначению. По сути, это отходы производства, которые можно использовать после вторичной переработки. К возвратным расходам не относятся материальные запасы, передаваемые в филиалы предприятия для дальнейшего использования и побочную продукцию, получаемую в результате основного производства.

Читать так же: Налоговые риски

Естественная убыль

Естественная убыль товарно-материальных ценностей — это уменьшение массы товара (количественного изменения запаса) при сохранении его качества в пределах требований (норм), устанавливаемых нормативными правовыми актами, произошедшую в результате естественного изменения биологических или физико-химических свойств товаров.

К естественной убыли не относятся:

- технологические потери;

- потери от брака;

- потери товарно-материальных ценностей при их хранении и транспортировке, связанные с нарушением требований стандартов, технических и технологических условий, правил технической эксплуатации, повреждением тары, несовершенством средств защиты товаров от потерь и состоянием технологического оборудования;

- потери товарно-материальных ценностей при ремонте или профилактике применяемого для хранения и транспортировки технологического оборудования, при внутрискладских операциях;

- аварийные потери.

Способы снижения материальных затрат

Такие расходы обычно составляют 50-60% от себестоимости готовой продукции. Поэтому все производственные компании заинтересованы в снижении таких затрат. За время работы таких предприятий в рыночных условиях, выработалась определённая стратегия, направленная на снижение производственных расходов.

Сюда относятся такие решения:

- Внедрение современных технологий, направленных на безотходное производство;

- Использование инновационных материалов;

- Оптимизация производственных процессов;

- Стимулирование работников бережнее относиться к ресурсам предприятия;

- Не пренебрегать научными исследованиями в производственной отрасли;

- Эффективное использование отходов производства.

Оценка эффективности использования материальных затрат определяется методом подстановки экономических показателей. Предположим, что компания занимается производством деревообрабатывающих станков. Комплектующие детали также производятся структурным подразделением данной компании. Однако у конкурентов, такие детали стоят на 30% дешевле. В такой ситуации, выгоднее ликвидировать убыточное структурное подразделение, и покупать комплектующие детали у других производителей. По аналогичной схеме учитываются и транспортные расходы.

Кроме этого, сократить материальные затраты на производство можно сокращением количество брака и наращиванием объёмов выпускаемой продукции.

Учет расходов при реализации товаров в целях налогового учета

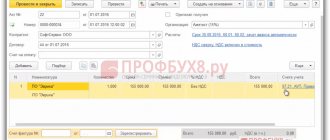

Налогоплательщики, применяющие УСН «доходы-расходы», признают расходы после их фактической оплаты (п. 2 ст. 346.17 НК РФ).

Учесть в расходах стоимость товаров, приобретенных для продажи, можно только при одновременном выполнении условий (пп. 2 п. 2 ст. 346.17 НК РФ):

- товары должны быть оплачены поставщику;

- товары должны быть реализованы покупателю.

Под реализацией товаров подразумевают, что право собственности на них перешло покупателю. Как правило, это происходит после передачи товара, в независимости от поступления оплаты (п. 1 ст. 39 НК РФ, п. 1 ст. 223 ГК РФ).

Все ваши расходы на приобретение товаров должны быть подтверждены первичными документами: товарной накладной или УПД, платежными документами (п. 1 ст. 252 НК РФ).

Приведем пример учета в расходах стоимости проданных товаров.

Пример 1. В январе купила 100 шт общих тетрадей на сумму 2 000 руб. (без НДС). За январь было продано 20 шт тетрадей.

Покупная стоимость товаров проданных за январь составила:

2 000 руб. / 100×20 = 400 руб.

Эту сумму в размере 400 руб. вы можете учесть в расходах за январь при расчете «упрощенного» налога.

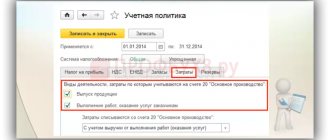

Вы можете списывать стоимость товаров в расходы одним из методов оценки (пп. 2 п. 2 ст. 346.17 НК РФ, п. 36 ФСБУ 5/2019):

- по стоимости единицы товара;

- по средней стоимости;

- по стоимости первых по времени приобретения (ФИФО).

Выбранный способ оценки для целей налогового и бухгалтерского надо закрепить в учетной политике организации. Как правило, выбирают одинаковый метод оценки, чтобы максимально сблизить НУ и БУ.

Обратите внимание, что «входной» НДС учитывается отдельно от стоимости товаров. При этом учесть НДС в расходах вы можете только в той части, которая относится к проданным товарам (пп. 8 п. 1 ст. 346.16, пп. 2 п. 2 ст. 346.17 НК РФ). Приведем пример учета в расходах части «входного» НДС, приходящейся на проданные товары.

Пример 2. Возьмем основные данные из предыдущего примера. В январе купила 100 шт. общих тетрадей на сумму 2 400 руб. (в т.ч. НДС 400 руб.).

За январь было продано 20 шт. тетрадей, т.е. продали только пятую часть:

20 шт. / 100 шт. х 100 % = 20%

В этом случае учесть в расходах НДС можно только в сумме 80 руб. (400 руб. x 20%).

Учет расходов переходного периода при реализации товаров

Как было отмечено выше, учесть в расходах стоимость товаров, приобретенных для продажи, можно только при одновременном выполнении условий: товары должны быть оплачены поставщику и реализованы покупателю. Поэтому расходы на приобретение товаров для продажи, понесенные в период применения ЕНВД, можно учесть после перехода по мере их реализации. В Письме ФНС России № СД-4-3/[email protected] от 20.11.2020 налоговики разъяснили порядок учета расходов переходного периода.

Возможны всего четыре варианта ситуаций, которые могут возникнуть в переходный период. Порядок учета расходов приведем для наглядности в Таблице 2.

Таблица 2. Учет расходов — переход с ЕНВД на УСН «доходы-расходы»

Для подтверждения расходов должны быть первичные и платежные документы: накладные, акты приема-передачи, УПД, платежные поручения и т.д. (п. 1 ст. 252 НК РФ).

Классификация затрат, включаемых в себестоимость продукции

Предприятие несет самые разнообразные затраты для того, чтобы произвести и реализовать продукцию. Эти затраты различны по их экономическому назначению; роли, выполняемой в процессе производства; месту возникновения; зависимости от изменения объемов производства. Это вызывает необходимость их группировки по определенным классификационным признакам.

1) Группировка затрат по признаку их экономической однородности

Цель такой группировки: определение полной себестоимости всего объема продукции, анализ структуры затрат. Документ, в котором осуществляется такая группировка, называется сметой затрат на производство. В смету сводятся затраты всех цехов, участков, отделов, служб.

В смете затраты группируются по следующим экономическим элементам:

- а) материальные затраты;

- б) расходы на оплату труда;

- в) отчисления на социальные нужды;

- г) амортизация основных фондов и нематериальных активов;

- д) прочие затраты.

К материальным затратам относятся такие подэлементы:

- сырье и материалы;

- покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера, выполненные сторонней организацией;

- топливо со стороны;

- энергия со стороны.

К затратам «Сырье и материалы» относятся:

Пример: в отрасли связи продукцией являются услуги связи, на производство которых не затрачиваются сырье и материалы, эти затраты в составе себестоимости отсутствуют. Однако для осуществления производственного процесса предприятиям необходимы эксплуатационные материалы, запчасти, инструменты, приспособления, спецодежда.

К затратам «Покупные комплектующие изделия и полуфабрикаты, работы и услуги производственного характера, выполненные сторонней организацией» относится стоимость:

- покупных комплектующих изделий и полуфабрикатов, подвергающихся в дальнейшем монтажу или дополнительной обработке на данном предприятии;

- работ и услуг производственного характера, выполняемых сторонними предприятиями или производствами и хозяйствами, не относящимися к основному виду деятельности, а также предпринимателями без образования юридического лица.

К работам производственного характера относятся:

- выполнение отдельных операций по изготовлению продукции, обработке сырья и материалов, ремонт основных производственных фондов, транспортные услуги сторонних организаций по перевозкам грузов внутри предприятия;

- затраты на научно-исследовательские и опытно-конструкторские работы, связанные с подготовкой и освоением новых видов продукции, технологических процессов.

К затратам «Топливо со стороны» относится стоимость приобретаемого со стороны топлива всех видов, расходуемого на:

- технологические цели, выработку всех видов энергии (электрической, тепловой, сжатого воздуха, холода и др.),

- отопление производственных зданий,

- транспортные работы, выполняемые транспортом предприятия.

К затратам «Энергия со стороны» относится стоимость покупной энергии всех видов (электрической, тепловой, сжатого воздуха, холода и др.), расходуемой на технологические, энергетические, двигательные и другие производственные и хозяйственные нужды предприятия.

В элементе «Расходы на оплату труда» отражаются

- выплаты по заработной плате, исчисленные исходя из сдельных расценок, тарифных ставок и должностных окладов, устанавливаемых в зависимости от результатов труда;

- стимулирующих и компенсирующих выплат, включая компенсации по оплате труда в связи с повышением цен и индексацией заработной платы;

- систем премирования рабочих, руководителей, специалистов и других служащих за производственные результаты, иных условий оплаты труда в соответствии с применяемыми на предприятии формами и системами оплаты труда.

Обратите внимание: состав фонда оплаты труда, относящегося на себестоимость продукции, рассматривался в статье «Трудовые доходы работников предприятия».

В элементе «Отчисления на социальные нужды» отражаются обязательные отчисления по установленным законодательством тарифам в фонд социальной защиты населения, а также расходы предприятия на обязательное медицинское страхование некоторых категорий работников в соответствии с законодательством.

В элементе «Амортизация основных фондов и нематериальных активов» отражается сумма амортизационных отчислений на полное восстановление основных производственных фондов и нематериальных активов, исчисленная исходя из балансовой стоимости и норм амортизации, методов и правил, включая и ускоренную амортизацию их активной части, а также индексацию амортизационных отчислений, производимую в соответствии с законодательством.

При этом начисление амортизации по основным фондам и нематериальным активам прекращается после истечения нормативного срока службы при условии полного перенесения всей их стоимости на затраты производства.

Методика расчета амортизационных отчислений рассматривалась в соответствующих статьях.

К элементу «Прочие расходы» относятся:

- чрезвычайный налог для ликвидации последствий катастрофы на ЧАЭС;

- отчисления в централизованный инновационный фонд;

- земельный налог;

- экологический налог;

- уплата процентов:

- за краткосрочные ссуды банков (кроме процентов по просроченным и отсроченным ссудам и ссудам, полученным на восполнение недостатка собственных оборотных средств, приобретение основных средств и нематериальных активов);

- за долгосрочные ссуды на пополнение оборотных средств;

- по векселям в пределах установленных сроков платежей;

- за краткосрочные займы других юридических и физических лиц;

- за приобретение материальных ресурсов (проведение работ, оказание услуг сторонними предприятиями) в кредит, предоставляемый поставщиком материальных ресурсов (производителем работ, услуг);

- другие услуги, связанные с обслуживанием предприятий;

- плата за аренду, в случае аренды отдельных объектов основных производственных фондов, расходы по лизинговым операциям;

- оплата работ по сертификации продукции;

- командировочные расходы;

- плата сторонним организациям за пожарную и сторожевую охрану, включая оплату работ по сооружению охранно-пожарной сигнализации на действующих объектах;

- оплата услуг связи и вычислительных центров;

- плата сторонним организациям за подготовку и переподготовку кадров;

- оплата консультационных, информационных и аудиторских услуг, выполняемых соответствующими организациями;

- компенсация за износ (амортизацию) использованных для нужд предприятия личных транспортных средств, оборудования, инструментов и приспособлений по договоренности в соответствии с законодательством;

- другие затраты, входящие в состав себестоимости продукции (работ, услуг), не относящиеся к ранее перечисленным элементам затрат;

- отчисления в ремонтный фонд и резерв предстоящих затрат по ремонту основных производственных фондов.

2) Группировка затрат по способу отнесения на себестоимость

По способу отнесения на себестоимость продукции затраты делятся на 2 группы:

- прямые расходы;

- косвенные расходы.

Прямые расходы – это такие расходы, которые могут быть сразу, непосредственно отнесены на себестоимость конкретного изделия или услуги.

К ним относятся покупное сырье, основные материалы; полуфабрикаты, топливо и энергия на технологические нужды, заработная плата основных производственных рабочих, начисления на заработную плату этих рабочих: на социальные нужды, обязательное медицинское страхование отдельных категорий работников.

Если предприятие производит несколько видов продукции, то некоторые расходы нельзя сразу отнести на себестоимость конкретных изделий или услуг. Это – косвенные расходы.

3) Группировка затрат в зависимости от объема продукции

В зависимости от изменения объема производимой продукции различают такие виды затрат:

- переменные;

- постоянные (условно-постоянные) расходы.

Переменные затраты изменяются пропорционально изменению объема производства.

К ним относятся затраты сырья, материалов, топлива и электроэнергии на технологические нужды, заработная плата рабочих-сдельщиков.

Постоянные (условно-постоянные) затраты либо не изменяются, либо изменяются незначительно в связи с изменением объема производства.

К ним относятся затраты топлива на отопление зданий, другие коммунальные услуги, электроэнергия на освещение помещений, заработная плата рабочих-повременщиков, административно-управленческого персонала, амортизация и др.

4) Группировка затрат другими способами

В зависимости от периода возникновения и отнесения на себестоимость:

- расходы текущего периода;

- расходы будущих периодов.

По степени целесообразности:

- производительные расходы;

- непроизводительные расходы (потери) – это расходы, связанные с изготовлением бракованной продукции и последующим исправлением брака.

Подписывайтесь на нашу рассылку и получайте гарантированные скидки на обучение, включая бизнес-курсы! C этим материалом часто читают: статьи в разделе Бизнес-справочник на портале Аспект

Источник: https://ta-aspect.by/klassifikaciya-zatrat-sebestoimosti

Учет доходов от реализации товаров, приобретенных для продажи

Все налогоплательщики, применяющие упрощенную систему налогообложения, ведут учет доходов кассовым методом, т.е. учитывают доходы на дату их поступления (п. 1 ст. 346.17).

В силу данной нормы все денежные средства, поступившие в период применения ЕНВД, в налоговой базе «упрощенного» налога не учитываются. Это касается и авансов, полученных до перехода, которые вы закрыли (или закроете) поставкой товара уже на УСН. Поэтому не надо включать в доходы по «упрощенному» налогу оплату за товары, которые вы поставили на ЕНВД, если она поступила после перехода (п. 1 ст. 39, п. 1 ст. 346.17 НК РФ).

И надо включать в доходы оплату за товары, если, и оплата, и продажа состоялись на УСН (Письмо ФНС России № СД-4-3/[email protected] от 20.11.2020). Для наглядности приведем порядок учета доходов переходного периода в Таблице 1.

Таблица 1. Учет доходов — переход с ЕНВД на УСН

Все вышесказанное о доходах справедливо для объектов налогообложения УСН: «доходы» и «доходы-расходы».

Напомним, что на «доходной» УСН никакие расходы не учитываются, в т.ч. материальные расходы и расходы на приобретение товаров.

Отслеживать продажи, вести аналитику, вовремя пополнять складские запасы, можно вместе с бесплатным онлайн-сервисом МойСклад. Сервис имеет более 100 готовых интеграций, позволяет подключать кассы, печатать ценники, счета, акты, накладные, УПД, вести учет маркированных товаров.

Попробовать МойСклад бесплатно

Для того чтобы разобраться с учетом расходов переходного периода, рассмотрим сначала общий порядок учета.