Расходы будущих периодов (далее – РБП) – это расходы, которые произведены в текущем периоде, а относятся к будущим отчетным периодам. Изучим по шагам на примере как провести расходы будущих периодов в 1С 8.3 Бухгалтерия 3.0.

Что относится к расходам будущих периодов? Например, приобретение программного обеспечения, по которому исключительные права организации не передаются (программы 1С, Консультант Плюс, Гарант, и т.д.).

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

На каком счете учитываются расходы будущих периодов в 1С 8.3

Все расходы будущих периодов учитываются на 97 счете в соответствии с инструкцией по применению плана счетов. Эту же информацию мы можем увидеть в программе 1С 8.3:

Переходим в Описание счета:

В 1С 8.3 выводится описание счета:

Где отражаются расходы будущих периодов в 1С 8.3

В программе 1С 8.3 Бухгалтерия 3.0 для отражения тех или иных РБП создан специальный справочник:

В этом справочнике хранятся карточки уже созданных РБП, а также есть возможность:

- Создать новый вид РБП;

- Сгруппировать по «папкам» (группам) уже имеющиеся карточки;

- Или найти необходимый РБП:

Как отразить расходы будущих периодов в 1С 8.3 – пошагово

Шаг 1

Например, создадим карточку такого вида РБП как «Программа 1С Бухгалтерия предприятия базовая» и поместим ее и другие программные продукты в группу Программное обеспечение. Для этого создадим группу Программное обеспечение:

Шаг 2

После этого перенесем в эту группу уже имеющиеся в списке РБП. Это можно сделать несколькими способами:

- Перетаскивать каждую карточку РБП в группу зажав левый курсор мыши:

- Выделив несколько карточек левой кнопкой мыши с нажатой кнопкой Ctrl и перетащив их в необходимую группу:

- Выделив несколько карточек левой кнопкой мыши с нажатой кнопкой Ctrl, вызвав контекстное меню, выбрать пункт Переместить в группу и выбрать необходимую группу:

Выбираем группу расходов будущих периодов:

Шаг 3

После этой операции лучше изменить режим просмотра справочника на вид Дерево, чтобы была возможность видеть РБП в группе Программное обеспечение и прочие карточки РБП:

Отражается состав группы Программное обеспечение:

Либо прочие карточки РБП:

Шаг 4

Далее создадим новую карточку расходов будущих периодов в 1С 8.3:

Вводим данные в поле Наименование и Группа:

После этого начинаем заполнять карточку РБП. Выбираем вид для налогового учета. В нашем случае – Прочие:

Выбираем вид актива в балансе. В нашем случае – Прочие оборотные активы:

Далее указываем стоимость РБП из приходного документа (без НДС). Она указывается справочно. Это та сумма, с которой начнется списание РБП:

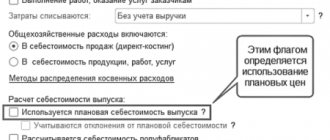

После этого начинаем заполнять параметры списания РБП и выбираем порядок признания расходов:

- По месяцам;

- По календарным дням;

- В особом порядке:

Далее устанавливаем даты начала и окончания списания РБП. Выбираем счет затрат, на который должны списываться суммы РБП в установленном порядке, а также статью затрат для детализации расходов:

В случае, если в справочнике статей затрат нет подходящей, то в 1С 8.3 можно создать ее не выходя из справочника РБП:

Устанавливаем вид расхода:

После чего видим результат в карточке РБП:

Шаг 5

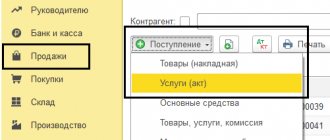

При первичном оприходовании информацию о РБП в 1С 8.3 можно заполнить непосредственно из приходного документа. Для примера приобретем электронную цифровую подпись и печать. Так как это нематериальный актив, то оприходован он будет при помощи документа поступление услуг – Акт:

В открывшемся документе заполняем поставщика услуги, номер и дату, а после переходим к заполнению табличной части документа:

Если в номенклатуре уже создана карточка приобретаемого товара или услуги, то можно воспользоваться кнопкой Подбор, которая позволит выбрать нужный товар/услугу из необходимой группы:

Указываем количество приобретаемых услуг/товаров:

После этого в нижней части подбора номенклатуры видим выбранный элемент номенклатуры, указанное количество и стоимость единицы приобретаемой услуги:

Шаг 6

Если организация впервые приобретает услугу, то ее необходимо создать в номенклатуре. Для этого в приходном документе нажимаем кнопку Добавить и заполняем открывшуюся карточку номенклатуры:

Наименование номенклатуры в программе 1С 8.3 служит для поиска товаров/услуг. Удобнее делать его кратким и информативным, чтобы было проще пользоваться быстрым поиском в программе. А полное наименование – это наименование номенклатуры из приходного документа. Оба эти названия могут совпадать (тогда выбираем наименование из приходного документа):

Очень важно для целостности учета в 1С 8.3 Бухгалтерия 3.0 создавать одну карточку на один вид номенклатуры. Именно поэтому, создавая новый вид товара/услуги правильнее использовать типовые/установленные наименования, или же принятые на предприятии.

Также особое внимание стоит уделить такому параметру как Вид номенклатуры, так как именно он служит для настройки автоматизированных бухгалтерских проводок в 1С 8.3 и для правильного отражения приобретаемых/реализуемых товаров, работ или услуг в учете:

После заполнения карточки номенклатуры для сохранения данных и переноса их в документ нажимаем кнопку Записать и закрыть.

Каким образом заполняется номенклатурная позиция вида Услуга в 1С 8.2 (8.3) смотрите в нашем видео уроке:

Шаг 7

В документе Поступление услуг: Акт видим приобретаемые РБП, указываем его количество. И для того чтобы правильно отразить цену, следует обратить внимание на правый верхний угол документа:

В зависимости от того, какой приходный документ имеется на руках (цена стоит «с НДС», или «Без НДС, или «В том числе НДС») и зависит выбор:

- Если цена приобретаемых ТРУ в документе уже указана с НДС, то должны выбрать в параметрах Цены документа НДС в сумме для того, чтобы программа 1С 8.3 повторно не начислила НДС на стоимость ТРУ.

- Если же в приходном документе цены указаны без НДС, но поставщик и ваша организация – плательщики НДС, то должны выбрать НДС сверху, чтобы программа 1С 8.3 автоматом начислила НДС на стоимость ТРУ.

- Если же приобретаем товар без НДС, то в Цены документа нет необходимости заходить. Можно убрать НДС как в самом приходном документе:

Так и в карточке номенклатуры – при условии, что данные ТРУ всегда освобождены от НДС:

Шаг 8

Теперь перейдем к одному из наиболее важных моментов при приобретении РБП – счета учета:

Для правильного отражения оприходования РБП, а также для автоматического их списания при закрытии месяца в 1С, необходимо изменить счет учета на 97:

Заполняем поле Расходы будущих периодов:

После этого, если в программе 1С 8.3 уже создана карточка РБП, то ее выбираем из справочника. Если же приобретаем новый вид РБП, то необходимо создать его карточку (об этом подробно рассмотрено в начале статьи). Указываем подразделение затрат, на которое будут списываться ежемесячно РБП и счет учета НДС (в нашем случае – 19.04):

После проведения документа в 1С 8.3 можно увидеть бухгалтерские проводки:

Расходы отложим на будущее

В бухучете перечень открыт

Расходы будущих периодов – затраты, которые произвели сегодня, а отношение они имеют к завтрашнему дню. В бухгалтерском учете их собирают на специальном счете 97 «Расходы будущих периодов». Затем постепенно учитывают в течение срока, к которому такие «длинные» расходы относятся.

Метод списания расходов будущих периодов бухгалтер выбирает самостоятельно и устанавливает в учетной политике по бухучету. В частности, можно выбрать равномерное списание или списание пропорционально какому-либо показателю – например объему продукции или выручке (п. 65 Положения, утвержденного приказом Минфина от 29 июля 1998 г. № 34н).

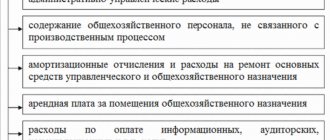

Примеры подобных затрат приведены в инструкции по применению Плана счетов (утверждена приказом Минфина от 31 октября 2000 г. № 94н). Это расходы, связанные с горно-подготовительными работами, с освоением новых производств и установок, расходы на ремонт основных средств, который фирмы производят неравномерно и без создания резерва. Перечень открыт. Поэтому к перечисленным можно добавить, например, расходы на приобретение лицензий, сертификатов, программных продуктов, баз данных, затраты на отпускные.

В налоговом учете – внимание на договор

В налоговом учете нет понятия «расходы будущих периодов». Там просто перечислены случаи, когда те или иные затраты фирма не вправе списывать одновременно, а должна делать это в течение какого-то времени.

Например, это расходы на обязательное и добровольное страхование, на пенсионное обеспечение по договорам сроком более чем на один год (п. 6 ст. 272 НК). Их учитывают пропорционально количеству календарных дней действия договора.

Постепенно нужно распределять и убытки от реализации амортизируемого имущества (п. 3 ст. 268 НК). Период для списания определяется просто. Это разница между сроком полезного использования основного средства и фактическим временем эксплуатации.

Не единовременно, а в течение определенного срока в налоговом учете признают еще и такие «длящиеся» расходы, как затраты на освоение природных ресурсов (ст. 261, 325 НК), на НИОКР (ст. 262 НК). Срок зависит от вида расходов и полученных результатов. Он может быть равен 12 месяцам (п. 2 ст. 261 НК), а может – и пяти годам.

«С учетом принципа равномерности признания доходов и расходов» распределяют затраты по тем договорам, в которых предусмотрено получение дохода в течение более одного отчетного периода, а поэтапная сдача работ не предусмотрена (п. 1 ст. 272 НК). Фирма самостоятельно принимает решение о методике списания затрат по такому договору и закрепляет его в учетной политике.

Других случаев равномерного распределения затрат Налоговый кодекс прямо не указывает. Однако в пункте 1 статьи 272 Налогового кодекса сказано, что расходы в налоговом учете признаются «в том отчетном (налоговом) периоде, к которому они относятся». Поэтому специалисты Минфина считают: «растянутые» во времени расходы нельзя списывать сразу, «если на основании договора можно достоверно определить, к какому конкретному периоду они относятся» (письмо Минфина от 26 августа 2002 г. № 04-02-06/3/62). Если же однозначного вывода о сроках, к которым относятся расходы, из условий договора сделать нельзя, то их признают в момент возникновения.

Отсюда вывод: если фирме выгодно списать расходы сразу, то достаточно не указывать в договоре период, к которому относятся затраты. Такой хитростью можно воспользоваться, например, при покупке компьютерной программы. Не определив в договоре срок ее использования, расходы списывают единовременно.

Расходы «нулевой» фирмы

Разберемся, как учесть затраты у организаций, которые только что зарегистрировались в госреестре, но работать еще не начали, а также расходы фирм, которые временно не получают дохода от своей деятельности.

Подобные компании могут нести расходы на аренду, зарплату персонала. Если фирма новая, то сюда еще прибавятся затраты на изготовление печати и фирменных бланков, на покупку офисной мебели и оргтехники.

В бухгалтерском учете такие расходы списывают не сразу. «Возможны два варианта. Если фирма уверена, что в текущем месяце деятельности не начнется, то затраты можно сразу учесть на счете 97 “Расходы будущих периодов”, – считает Алла Базарова, специалист ЗАО “BKR-Интерком-Аудит”. – Если же бухгалтеру неизвестно, будет ли в этом месяце доход, расходы можно сначала собрать на счете 26 “Общехозяйственные расходы” (для торговых организаций – на счете 44 “Расходы на продажу”). Если до конца месяца работа так и не начнется, эти расходы нужно отнести в дебет счета 97 “Расходы будущих периодов”».

В дальнейшем накопленные расходы будущих периодов списывают постепенно (п. 19 ПБУ 10/99 «Расходы организации») в течение нескольких отчетных периодов. Метод списания должен быть установлен в учетной политике. «Расходы можно списывать равномерно или пропорционально какому-либо показателю, к примеру, объему продукции или выручке», – пояснила Алла.

В налоговом учете признать расходы можно только в том случае, если они направлены на получение дохода (ст. 252 НК). Тогда, считают чиновники, можно учесть затраты при подсчете налога на прибыль, даже если доходов нет (письмо МНС от 27 сентября 2004 г. № 02-5-11/162).

Например, расходы новой фирмы в период, когда доходы отсутствовали, будут косвенными. Ведь они непосредственно с производством не связаны. Сумма косвенных расходов, осуществленных в текущем периоде, в том же периоде и учитывается (п. 2 ст. 318 НК). В этой ситуации такие расходы формируют убыток текущего отчетного (налогового) периода. Начиная со следующего налогового периода, убыток можно будет переносить на будущее (ст. 283 НК).

Но есть и другое мнение. Специалист ЗАО «BKR-Интерком-Аудит» объяснила, что, пока фирма не ведет деятельности, трудно однозначно подтвердить связь между расходами и доходами, а также отличить косвенные расходы от прямых. А значит, оценивать их можно лишь после того, как появится доход. Однако чиновники эту позицию не поддерживают, и отстаивать ее придется в суде.

Отпускные учтем в будущем

Разберем другой пример будущих расходов – оплата отпускных сотруднику. Затраты на оплату очередного отпуска относят к расходу по обычным видам деятельности (п. 5, 8 ПБУ 10/99 «Расходы организации»). Учет таких затрат зависит от того, за какой месяц начисляются отпускные.

Если за текущий месяц, то сумму отпускных отражают по кредиту счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетом учета затрат, например 20 «Основное производство» (раздел VI инструкции по применению Плана счетов бухгалтерского учета, утвержденного приказом Минфина от 31 октября 2000 г. № 94н).

А вот если сотрудник идет в очередной оплачиваемый отпуск в следующем месяце, как быть в этом случае? В бухгалтерском учете сумму таких отпускных (а также ЕСН и взнос на страхование от несчастных случаев на производстве) можно учесть как расход будущих периодов (письмо Минфина от 24 декабря 2004 г. № 03-03-01-04/1/190).

Пример

Начальнику отдела продаж предоставляется очередной ежегодный оплачиваемый отпуск с 1 по 16 апреля 2006 года (16 календарных дней). Средний дневной заработок сотрудника – 675,7 руб. Сумма отпускных, выплаченных в марте (ст. 136 ТК), – 10 811,2 руб.

Бухгалтер сделает такие записи.

В марте:

Дебет 97 Кредит 70

– 10 811,2 руб. – начислены отпускные;

Дебет 70 Кредит 68-1 «Расчеты по налогу на доходы физических лиц»

– 1405,5 руб. – удержан НДФЛ;

Дебет 97 Кредит 69 «Расчеты по ЕСН»

– 2810,9 руб. (10 811,2 руб. x 26%) – начислен ЕСН;

Дебет 97 Кредит 69-1

– 21,6 руб. (10 811,2 руб. x 0,2%) – начислен взнос на страхование от несчастных случаев;

Дебет 70 Кредит 50

– 9405,7 руб. – выплачены из кассы отпускные.

В апреле:

Дебет 20 Кредит 97

– 13 643,7 руб. (10 811,2 + 2810,9 + 21,6) – списаны расходы будущих периодов.

В налоговом учете сумму отпускных включают в состав расходов на оплату труда (п. 7 ст. 255 НК). Причем отпускные за конкретный месяц уменьшают базу по налогу на прибыль «в том отчетном (налоговом) периоде, к которому они относятся» (п. 1, 4 ст. 272 НК). То есть в месяце, на который приходится отпуск. В данном случае правила бухгалтерского и налогового учета совпадают.

По-разному учитывают лишь ЕСН и страховые взносы. Дело в том, что в налоговом учете сумму социального налога и страховых взносов от несчастных случаев включают в состав прочих расходов (подп. 1, 45 п. 1 ст. 264 НК). Дата признания таких расходов – дата их начисления (подп. 1 п. 7 ст. 272 НК).

В результате возникает налогооблагаемая временная разница и соответственно отложенное налоговое обязательство (п. 8, 9, 12, 15 ПБУ 18/02).

Пример

В учете бухгалтер сделает такие записи.

За март:

Дебет 68 Кредит 77

– 679,8 руб. ((2810,9 руб. + 21,6 руб.) x 24%) – признано отложенное налоговое обязательство.

За апрель:

Дебет 77 Кредит 68

– 679,8 руб. – погашено отложенное налоговое обязательство.

Расходы на лицензию растянем

Еще один вид расходов, который можно отнести к длительным: затраты на лицензирование. Существует множество видов деятельности, где работа без лицензии невозможна. Например, туризм, перевозка пассажиров, производство медицинской техники и лекарственных средств.

В бухгалтерском учете затраты, связанные с получением лицензий, относят к расходам по обычным видам деятельности (п. 5 ПБУ 10/99). Ведь лицензия – необходимое условие работы.

Лицензию фирме выдают на несколько лет. Следовательно, расходы на нее также надо растянуть на весь срок ее действия. Несмотря на то, что произведены они сейчас. Такие затраты сначала включают в состав расходов будущих периодов (счет 97). А затем равномерно переносят на себестоимость в течение срока действия лицензии. Расходы на лицензирование признают при расчете налога на прибыль, так как они экономически оправданны. «Лицензионные затраты относят к прочим, связанным с производством и реализацией», – считает Алла Базарова. Списывают их в течение того отчетного периода, к которому они относятся (п. 1 ст. 272 НК). То есть постепенно, в течение срока действия лицензии. Получается, что разницы с бухгалтерским учетом не возникает.

Аванс расходом не признают

В процессе своей деятельности фирмы нередко сталкиваются с необходимостью оплатить какие-либо услуги или работы предварительно. Речь идет, например, о перечисленной вперед арендной плате или оплаченной подписке на периодические издания. Как учесть такие авансовые платежи в бухгалтерском и налоговом учете?

В состав расходов будущих периодов входят только произведенные затраты. То есть уже выполненные работы или оказанные услуги. А по правилам бухучета «выбытие активов в порядке предварительной оплаты» нельзя признать расходом (п. 3 ПБУ 10/99 «Расходы организации»). Поэтому авансовые платежи не относят на счет 97 «Расходы будущих периодов».

Они должны учитываться как дебиторская задолженность. Получается, что перечисленную вперед плату нужно учесть на счете 60 субсчет «Авансы выданные».

В налоговом учете предоплату также не включают в состав расходов (п. 14 ст. 270 НК). Ведь при методе начисления (п. 1 ст. 272 НК) расходы признаются в том периоде, к которому они относятся, независимо от фактического перечисления денег.

С полным текстом использованных документов можно ознакомиться в СПС КонсультантПлюс.

совет

Владимир Мещеряков, автор книги «Годовой отчет – 2005»:

«Некоторые расходы в бухгалтерском учете выгоднее списывать по правилам налогового учета. В частности, это относится к затратам на освоение природных ресурсов, расходам на обязательное и добровольное страхование, расходам на пенсионное обеспечение по договорам сроком более чем на один год, а также к затратам по “долгоиграющим” договорам. Соответствующий порядок списания этих расходов в бухучете нужно закрепить в учетной политике. Это позволит избежать разницы между учетами».

Л. Изотова

Списание расходов будущих периодов в 1С 8.3

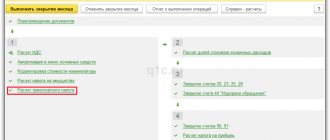

Списание стоимости РБП в 1С 8.3 происходит автоматически при выполнении регламентных операций при закрытии месяца:

Помощник по закрытию месяца в 1С 8.3 позволяет сразу сделать все необходимые регламентные операции по закрытию месяца.

Для запуска помощника нажимаем кнопку Выполнить закрытие месяца, после чего программа 1С Бухгалтерия 3.0 (8.3) последовательно выполняет все необходимые операции по закрытию месяца:

В случае обнаружения каких-либо ошибок в учете программа 1С 8.3 выдаст информационное сообщение о содержании ошибки и документе, в котором она сделана:

также путь для быстрого открытия документа и его исправления:

Типовые ошибки в 1С 8.3 Бухгалтерия 3.0, как их найти и исправить при процедуре закрытия месяца рассмотрены в нашей статье.

После исправления ошибок в учете необходимо еще раз выполнить закрытие месяца в 1С 8.3.

После выполнения закрытия месяца в 1С 8.3:

можно увидеть бухгалтерские проводки списания расходов будущих периодов:

Справка-расчет списания расходов будущих периодов в 1С 8.3

В 1С 8.3 можно использовать справку-расчет списания РБП:

Справку-расчет о списании РБП в 1С 8.3 можно вызвать из помощника закрытия месяца. Это можно осуществить путем обращения к функции Справки-расчеты в верхнем правом углу помощника, где программа 1С 8.3 показывает весь список справок-расчетов, которые она может сделать:

Налоговый учёт РБП

Такого понятия как «расходы будущих периодов» в налоговом кодексе нет. Однако в нём отражено налогообложение некоторых видов затрат, которые можно отнести к РБП.

Согласно Налоговому законодательству, это следующие затраты:

- произведенные для освоения природных ресурсов (ст. 261 НК РФ);

- на различные инженерские или опытно—конструкторские разработки (ст. 262 НК);

- на обязательное или добровольное медицинское страхование своих сотрудников (ст. 263 НК РФ).

Согласно п. 6 ст. 272 НК РФ, расходы предприятия, которые появились после страхования сотрудников по полисам ОМС и ДМС, считаются расходами того отчётного периода, в котором они возникли.

Если договор заключался на срок больше, чем отчётный период, а взнос был разовым, то расходы распределяются на весь срок действия договора страхования.

Если согласно страховому договору предусмотрено внесение страховой премии в рассрочку, то расходы учитываются по периодам внесения платежей для погашения рассрочки, например, квартал или полугодие.

РБП при УСН

Если же предприятие применяет льготный режим налогообложения — УСН, то бухгалтер должен отражать РБП в книге учёта доходов и расходов. Также, предприятие, которое применяет УСН, может сумму единого налога к уплате уменьшить на сумму РБП. Но это возможно только в том случае, если налоговой базой являются «Доходы, уменьшенные на расходы».

Нормативная база

Нормативные акты, которые касаются учета нематериальных активов:

- ПБУ 10/99 «Расходы»;

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34 н (с учетом изменений приказа Минфина России от 24.12.2010 N 186 н);

- ПБУ 14/2007 «Учет НМА»;

- Инструкция по применению плана счетов;

- Другие ПБУ, где прямо прописан порядок учета активов/расходов в составе РБП.

Бухгалтерский учёт РБП

Расходы будущих периодов в балансе

В бухгалтерском балансе, РБП отражаются в соответствии с условиями признания активов. А эти условия установлены различными нормативно-правовыми документами по ведению бухгалтерского учёта.

С 2011 года положение этих расходов значительно поменялось. Раньше, на расходы будущих периодов относились те самые затраты, которые должны были списаться в будущем. Теперь же, согласно новым нормам, бухгалтер должен подтвердить обоснованность отнесения тех или иных затрат на РБП.

В зависимости от того, к какой статье актива относятся РБП, в той строке баланса они и отражаются. Например, лицензии, которые выдаются больше, чем на год, отражаются в «запасах» (строка 1210), а страховая сумма, уплаченная страховому агенту — в «дебиторской задолженности».

Вопрос учёта сумм страховки является спорным. Если страховой случай, за период действия договора страхования не наступает, то страховая сумма страхователю не возвращается. Согласно п. 19 ПБУ 10/99, эти суммы могут списываться постепенно, во время действия договора страхования.

Но, также эти суммы являются не чем иным, как выданным авансом. Поэтому, их можно учитывать по счёту 76 и в строке баланса 1230 «Дебиторская задолженность».

Списание страховых сумм должно быть отражено в учётной политике компании.

Инвентаризация РБП

Если предприятие использует 97 счёт в своей деятельности, то в конце каждого отчётного года должна производиться инвентаризация РБП. По завершению процесса инвентаризации, составляется акт по форме ИНВ-11. Форма акта утверждена ещё ГосКомСтатом в 1998 году, однако предприятие может разработать и свою форму инвентаризационного акта и придерживаться её. С 2013 года предприятия должны самостоятельно утверждать первичные документы.

Сумма РБП после инвентаризации должна соответствовать дебетовому сальдо по счёту 97, которая, впоследствии и отразиться в строке 1210 и строке 1230 бухгалтерского баланса на конец года.

Как списываются расходы будущих периодов

До 2011 года РБП списывались несколькими способами:

- равными частями;

- если затраты были произведены для выпуска в будущем продукции или оказания услуг, то списываться они будут пропорционально объёму выпускаемой продукции или оказания услуг.

Списание РПБ происходит согласно условиям, по которым может списываться стоимость активов. Такие правила указаны в Письме Минфина РФ от 24. 12.2010 г. № 186Н.

Расходы на приобретение объектов интеллектуальной собственности по договору лицензирования, будут списываться, пока этот договор действует (п. 39 ПБУ 14/2007).

Такое положение следует принимать, если за пользование объектом интеллектуальной собственности была уплачена сразу вся стоимость. Если оплата происходит периодическими платежами, то такие расходы признаются расходами отчётного периода.

Рассчет коэффициента текущей ликвидности покажет степень платежеспособности предприятия.

Как рассчитать авансовые платежи по УСН читайте в этой статье.

Пример расчета РБП

Стоимость объекта составляет 29 880 рублей. Срок действия договора — 3 года. Таким образом, ежемесячно бухгалтер должен списывать (29 880 / 3) / 12 = 830 руб.

Говоря о строительном подряде, нужно помнить, что расходы будут учитываться именно в том периоде, в котором они были произведены. Расходы, которые относятся к уже выполненным согласно договору работам, учитываются как производственные затраты.

А расходы, которые юридическое лицо понесло в связи с предстоящими работами — это расходы будущих периодов. Эти расходы будут списывать по мере поступления прибыли от выполненных работ. Такой порядок списания расходов установлен п. 16 ПБУ 2/2008.

Если по договору не предусмотрено получение выручки или сдачи работ дольше, чем отчётный период, или сдача этапами, то предприятие самостоятельно распределяет эти расходы.

Применение счёта 97 в учете РБП

В плане счетов есть счёт 97, который так и называется «Расходы будущих периодов». На этом счёте учитываются те затраты, которые окупятся в будущих периодах.

Учитывать РБП на счёте 97 можно в том случае, если эти расходы образуют актив, то есть в будущем будут приносить фирме экономическую выгоду. Поэтому, согласно Письму Минфина № 07-02-06/5 от 12.01.2012 года, применение счёта 97 в бухгалтерском учёте является целесообразным.