Что такое налоговый учет

Определение налогового учета дано в статье 313 Налогового кодекса. Так, налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом.

Как видно из определения, налоговый учет необходим для того, чтобы исчислить налог на прибыль. Но правила, установленные главой 25 Налогового кодекса, таковы, что сделать это на основании одних лишь данных бухгалтерского учета невозможно.

Главная задача налогового учета – сформировать полную и достоверную информацию о том, как учтена для целей налогообложения каждая хозяйственная операция.

Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02) требует организовать бухгалтерский учет таким образом, чтобы с его помощью можно было определить налогооблагаемую прибыль.

Однако оно не освобождает фирму от ведения налогового учета.

Обратите внимание

С 2012 года в Налоговый кодекс введено понятие «консолидированная группа налогоплательщиков». Если фирма является ответственным участником группы, то она обязана вести налоговый учет по всей группе. Однако это не означает, что остальным членам группы учет можно не вести. Они ведут налоговый учет и предоставляют его данные ответственному участнику группы.

Из данных налогового учета должно быть ясно:

- как предприятие определяет доходы и расходы;

- как предприятие определяет долю расходов, учитываемых для целей налогообложения в отчетном периоде;

- какова сумма остатка расходов (убытков), подлежащих отнесению на расходы в следующих отчетных периодах;

- как предприятие формирует сумму резервов;

- каков размер задолженности перед бюджетом по налогу на прибыль.

Подтверждением данных налогового учета являются первичные документы, расчет налоговой базы, аналитические регистры налогового учета.

Налоговый учет — это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным налоговым кодексом Российской Федерации.

Ведение налогового учета входит в обязанность всех компаний, в том числе применяющих специальные налоговые режимы.

Именно налоговый учет дает возможность формирования полной и достоверной информации о порядке учета в целях налогообложения хозяйственных операций.

Налоговый учёт ведется в специальных формах — налоговых регистрах.

Организации — налогоплательщики самостоятельно формируют свою систему налогового учета.

Порядок ведения налогового учета должен быть прописан в учетной политике для целей налогообложения, которая утверждается приказом (распоряжением) руководителя компании и является основным документом, необходимым для исчисления налогов.

Целями налогового учёта являются:

1) формирование полной и достоверной информации о суммах доходов и расходов налогоплательщика, определяющих размер налоговой базы отчётного (налогового) периода;

2) обеспечение информацией внутренних и внешних пользователей для контроля за правильностью, полнотой и своевременностью исчисления и уплаты налога в бюджет;

3) обеспечение внутренних пользователей информацией, позволяющей минимизировать свои налоговые риски и оптимизировать налоги.

При этом внутренним пользователем информации является администрация организации.

Внешними пользователями информации являются налоговые органы, которые производят оценку правильности формирования налоговой базы, налоговых расчётов, а также осуществляют контроль за поступлением налогов в бюджет.

Средством достижения цели налогового учёта является группировка данных первичных документов.

Налоговый учёт состоит только из этапа обобщения информации. Сбор и регистрация информации путём её документирования осуществляется в системе бухгалтерского учёта.

Данные налогового учета должны содержать следующую информацию:

- порядок формирования суммы доходов и расходов;

- порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде;

- сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах;

- порядок формирования сумм создаваемых резервов;

- сумму задолженности по расчетам с бюджетом по налогу.

Подтверждением данных налогового учета выступают:

- первичные учетные документы (включая справку бухгалтера);

- аналитические регистры налогового учета;

- расчет налоговой базы.

Одной из главных задач налогового учёта является определение суммы платежей в бюджет и задолженности перед бюджетом по налогам на определённую дату.

Предметом налогового учёта выступают производственная и непроизводственная деятельность предприятия, в результате чего у налогоплательщика возникают обязательства по исчислению и уплате налога.

Налоговым кодексом РФ определены следующие принципы ведения налогового учета:

- принцип денежного измерения. В налоговом учёте отражается информация о доходах и расходах, представленных, прежде всего, в денежном выражении;

- принцип имущественной обособленности. Имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящееся у данной организации.

- принцип непрерывности деятельности организации. Учёт должен вестись непрерывно с момента её регистрации в качестве юридического лица до её реорганизации или ликвидации.;

- принцип временной определённости фактов хозяйственной деятельности. Принцип временной определённости фактов хозяйственной деятельности является доминирующим. Доходы признаются в том отчётном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества или имущественных прав (принцип начисления). Расходы, принимаемые для целей налогообложения, признаются таковыми в том отчётном (налоговом) периоде, к которому они относятся независимо от времени фактической выплаты денежных средств или иной формы оплаты.;

- принцип последовательности применения норм и правил налогового учёта. Нормы и правила должны применяться последовательно от одного налогового периода к другому. Этот принцип распространяется на все объекты налогового учёта;

- принцип равномерности признания доходов и расходов. Данный принцип предполагает отражение для целей налогообложения расходов в том же отчётном периоде, что и доходы, для получения которых они были произведены.

Существуют следующие варианты ведения налогового учёта:

- налоговый учет ведется отдельно от бухгалтерского учета. Этот вариант наиболее целесообразен для использования в крупных компаниях, где такой учет ведется в специальном подразделении организации;

- налоговый учет ведется на базе бухгалтерского учета, что предполагает максимальное сближение налогового и бухгалтерского учета, специальные налоговые регистры ведутся лишь в тех случаях, когда налоговое законодательство предусматривает иные правила учета;

- налоговый учет ведется способом корректировки данных бухгалтерского учета: в налоговых регистрах отражается лишь разница между данными бухгалтерского и налогового учета в тех ситуациях, когда такие отклонения возникают;

- налоговый учет ведется в специальном налоговом плане счетов. Данный способ предполагает разработку и введение дополнительных счетов налогового учета к рабочему плану счетов. Этот способ является наиболее оптимальным и чаще всего используется в небольших и средних организациях.

*Статья позаимствована с сайта https://www.audit-it.ru/terms/taxation/nalogovyy_uchet.html

Что такое регистры налогового учета

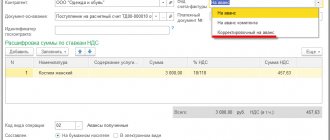

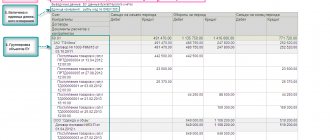

Регистры налогового учета – это формы, в которые заносится вся информация, необходимая для расчета налога на прибыль (ст. 314 НК РФ). Она берется из первичных документов или регистров бухгалтерского учета.

Единой формы регистров нет, поэтому каждая фирма должна разработать их самостоятельно и утвердить в качестве приложения к приказу об учетной политике для целей налогообложения.

Каждый регистр должен содержать обязательные реквизиты. Вот они:

- наименование;

- период (дата) составления;

- измерители операции в натуральном (если это возможно) и денежном выражении;

- наименование хозяйственных операций;

- подпись (расшифровка подписи) лица, ответственного за составление регистра.

При разработке регистров налогового учета можно воспользоваться рекомендациями МНС России (ныне ФНС России) «Система налогового учета, рекомендуемая МНС России для исчисления прибыли в соответствии с нормами главы 25 Налогового кодекса Российской Федерации».

Регистры налогового учета можно вести либо вручную на бумаге, либо в электронной форме на компьютере. Каждый регистр должен быть обязательно подписан лицом, отвечающим за его составление. Им может быть как бухгалтер фирмы, так и специалист, занимающийся непосредственно налоговым учетом.

Как вести налоговый учет

Налоговым кодексом организации предоставлено право выбрать вариант формирования регистров налогового учета.

Существует два способа:

1. Наиболее целесообразно строить налоговый учет на основе бухгалтерского. Для этого прежде всего нужно четко определить, в чем правила налогового и бухгалтерского учета одинаковы, а в чем они различаются. Подробнее об этом смотрите раздел «Налог на прибыль».

Затем нужно по возможности максимально сблизить бухгалтерскую и налоговую учетную политику: установить одинаковые способы амортизации основных средств и нематериальных активов, списания материально-производственных запасов в производство, определения производственной себестоимости продукции, оценки незавершенного производства и готовой продукции на складе и т. д. Тогда многие операции, отраженные в бухгалтерском учете, будут одновременно участвовать в расчете налога на прибыль.

Однако не забывайте: сближать налоговый и бухгалтерский учет не всегда выгодно. Так, например, если фирма выбирает единый для бухгалтерского и налогового учета метод начисления амортизации – линейный, то начисленные суммы по сравнению с другими методами уменьшаются, в результате сумма налога на имущество увеличивается.

Карточку счета, оборотную ведомость и другие бухгалтерские документы можно использовать в качестве регистров налогового учета. Налоговый кодекс не запрещает это делать. Если же в регистрах бухгалтерского учета будет содержаться недостаточно информации для определения налоговой базы, то в них можно внести дополнительные реквизиты.

2. Можно организовать отдельный налоговый учет, то есть построить независимую систему налогового учета, никак не связанную с бухгалтерским. В этом случае придется разрабатывать регистры налогового учета для каждой хозяйственной операции. Одну и ту же операцию нужно будет одновременно фиксировать как в регистрах бухгалтерского, так и в регистрах налогового учета.

Первичные документы налогового учета и их особенности

Налоговый учет предусматривает использование первичной документации.

В основном первичными документами налогового учета выступают те же документы, что и в бухгалтерском учете. Особое место среди первичных документов налогового учета отведенено таким документам, как счет-фактура, книга продажи и покупки. Эти документы являются сводными первичными документами. К этой категории также относятся справки о доходах физического лица, карточки индивидуального учета размера начисленной выплаты и др.

Замечание 2

Характерной чертой для документов такого вида (кроме счета-фактуры) выступает то, что они не отображаются не счету бухгалтерского учета, а являются лишь одним из показателей к начислению налога.