Нулевая отчетность ИП по НДФЛ

ИП без работников отчетность по НДФЛ не сдает в принципе.

Если у бизнесмена трудятся люди и им выплачивается доход, ИП должен сдавать форму 6-НДФЛ. Раньше сдавали еще справку 2-НДФЛ, но теперь ее включили в состав расчета 6-НДФЛ как приложение.

Если в календарном году работникам ни разу не был выплачен доход, значит, ИП не является налоговым агентом. Поэтому сдавать пустую форму 6-НДФЛ не нужно. Таким образом, нулевых отчетов 6-НДФЛ просто не существует.

Иначе обстоит дело с декларацией 3-НДФЛ. Если ИП в течение года не вел деятельность и, как следствие, не получал доходы, ему потребуется сдать нулевую 3-НДФЛ.

В состав нулевой декларации входит титульный лист, разделы 1 и 2.

Срок сдачи нулевой 3-НДФЛ совпадает со сроком сдачи стандартной декларации — 30 апреля.

Как сдать нулевую отчетность для индивидуального предпринимателя на УСН и ЕНВД?

Даже в том случае, если в течение отчетного периода индивидуальный предприниматель не вел деятельность и, следовательно, не получал доход, отчитаться в ИФНС и иные контролирующие органы ему все равно придется. При этом подаче в контролирующий орган подлежит стандартный пакет документации, оформленный в соответствии с законодательными требованиями.

Что такое нулевая отчетность?

Нулевая отчетность представляет собой документацию, подлежащую сдаче в контролирующий орган, переменные показатели которой принимаются равными нулю. Стоит отметить, что действующим законодательством такое понятие не установлено, оно используется исключительно в процессе неформального общения и не может быть отражено в официальных документах.

Необходимость ее подачи обусловлена тем, что любое физическое лицо, зарегистрировавшееся в качестве индивидуального предпринимателя, является субъектом налогообложения и обязано отчитываться по результатам своей деятельности в контролирующий орган независимо от того, получало ли оно доход в отчетном периоде, или нет. Непредставление отчетной документации в ИФНС будет квалифицировано как нарушение установленных законом сроков сдачи отчетной документации, вследствие чего на предпринимателя будет наложен штраф. Его размер зависит от вида отчетности, несданной в ИФНС, а также от количества таких отчетов.

Как сдавать нулевую отчетность?

П.2 ст.80 Налогового кодекса РФ предусматривает для индивидуальных предпринимателей, независимо от выбранного ими режима налогообложения, возможность сдачи единой упрощенной налоговой декларации. Этот документ должен быть представлен в территориальную налоговую инспекцию не позднее 20 числа месяца, следующего за отчетным периодом (кварталом, полугодием, 9 месяцами или годом).

Она может быть подана как в бумажном, так и в электронном виде, по желанию налогоплательщика (за исключением установленных законом случаев, в которых отчетность подается исключительно через телекоммуникационные каналы связи). Сдача такой декларации не является обязательной – предприниматель может подать и стандартный пакет отчетности, оформив ее в упрощенном виде и поставив в большинстве полей, подлежащих заполнению, прочерки.

Нулевая отчетность по страховым взносам

Всю отчетность по страховым взносам ИП сдает только при наличии работников. Если работников нет в течение всего года, то и нулевую отчетность сдавать не нужно.

Отчетность ИП в ПФР состоит из трех форм — СЗВ-М, СЗВ-ТД и СЗВ-СТАЖ. Они подаются на сотрудников. Если у ИП есть сотрудники, он сдает эти формы. Если сотрудников нет — не сдает. Нулевых отчетов быть не может.

В ФНС бизнесмены с работниками подают нулевой расчет по страховым взносам, если в отчетном периоде сотрудники ИП не получали денег. В нулевой расчет нужно добавить титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

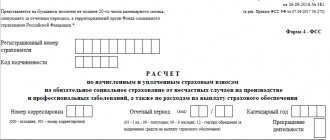

В ФСС при наличии сотрудников и отсутствии выплат нужно подать нулевую форму 4-ФСС. Сдать 4-ФСС с нулевыми значениями нужно успеть до 25-го числа первого месяца I, II, III, IV кварталов. Нулевой 4-ФСС включает титульный лист, таблицы 1, 2 и 5.

Сдавайте нулевую отчетность через Контур.Экстерн

Отправить заявку

Особенности подачи отчетности

Документы для проверки следует подавать в отделения ФНС, ФСС, ПФР по месту жительства индивидуального предпринимателя. Лица сдают отчетность в следующих формах.

ИП без сотрудников УСН

Обязанностью бизнесмена, не принявшего ни одного сотрудника, является непрерывное ведение КУДиР. Если налогоплательщик сформировал электронную книгу учета, при завершении отчетного года ему потребуется подготовить бумажный вариант.

Обязанность каждого бизнесмена на упрощенке без персонала — сдать нулевую отчетность ИП по итогам года. Авансовые платежи должны поступать в пользу бюджета ежеквартально.

Если ИП выбрал упрощенку с объектом налогообложения «Доходы», он снижает сумму налога за счет страховых взносов в размере 100%. При условии, что страховые взносы были оплачены в ПФР. Если предприниматели на УСН, рассматривающей в качестве объекта налогообложения «Доходы минус расходы», то взносы в полном объеме уменьшают налогооблагаемую базу.

ИП без сотрудников ОСНО

Нулевая отчетность ИП на ОСНО подразумевает формирование следующих видов деклараций:

- По НДС — 1 раз в 3 месяца.

- По 3-НДФЛ — ежегодно.

- По 4-НДФЛ — в начале коммерческой деятельности или в течение месяца после 50% роста или снижения прибыли.

ИП с сотрудниками УСН

Выплата заработной платы и заключение трудового договора при ведении бухучета ИП на УСН обязывает сдавать дополнительные формы отчетности. Бизнесмену потребуется формировать справки 6-НДФЛ и 2-НДФЛ. Стоит учитывать, что при отсутствии выплат в пользу сотрудников в календарном году, ИП не будет считаться налоговым агентом. Это означает, что ему не потребуется сдавать в ФНС нулевые отчеты 6-НДФЛ и 2-НДФЛ.

Если экономическая деятельность не велась, у ИП не было прибыли в течение отчетного года, по счетам не было движения средств, налогоплательщику потребуется представить в ФНС декларацию 3-НДФЛ. Подача нулевой отчетности ИП должна происходить до 30 апреля.

Обязательно направить форму 3-НДФЛ нужно налогоплательщикам, прибыль которых была получена не от предпринимательской деятельности. Лицам следует отчитаться перед налоговой службой по данной форме после получения кредита с материальной выгодой, утраты права применения упрощенного налогового режима.

Представление нулевой отчетности по страховым взносам в ФНС является обязательной, если у ИП есть сотрудники. В ПФР потребуется подать только форму СЗВ-М. Поскольку в бланке отмечаются сведения о застрахованных гражданах, СЗВ-М не может быть нулевой. Подать документы в пенсионный фонд следует до наступления 15 числа следующего месяца. Такая справка направляется в ПФР ежемесячно.

Если выплат в пользу персонала не производилось, предприниматели направляют в фонд соцстрахования нулевую форму 4-ФСС. Отчет принимается должностными лицами до 25 числа первого месяца каждого квартала.

ИП с сотрудниками ОСНО

В данном случае ИП сдает:

- В ФНС — 1 раз в квартал декларацию по НДС, ежегодно декларацию по 3-НДФЛ, декларацию по 4-НДФЛ, ежегодно справку 2-НДФЛ, ежеквартально 6-НДФЛ, расчет по страховым взносам и сведения о среднесписочной численности работников.

- В ФСС — ежеквартально 4-ФСС.

- В ПФР — ежемесячно СЗВ-М, поскольку форма РСВ-1 отменена, ее направляют только за 2021 год.

Прочая нулевая отчетность ИП

Если ИП является плательщиком НДС (ИП на ОСНО), при отсутствии операций купли-продажи нужно подать нулевую декларацию по НДС. Нулевка по НДС включает титульный лист и раздел 1.

Упрощенцы должны направить налоговикам нулевую декларацию по УСН при отсутствии доходов.

Если у ИП объект налогообложения — «Доходы», в нулевую декларацию по упрощенке нужно включить титульный лист, разделы 1.1 и 2.1.1.

При объекте «Доходы минус расходы» в нулевую декларацию по УСН бизнесмен должен включить титульный лист, разделы 1.2 и 2.2.

В зависимости от нюансов деятельности некоторым ИП на УСН придется включить в нулевую декларацию разделы 3 и 2.1.2.

Таким образом, отчетность ИП на ОСНО и УСН может быть нулевой лишь по некоторым налогам.

ИП без дохода не работал в 2021 году: какие налоги и взносы нужно платить?

Важная информация! Обратите особое внимание на то, что обещают списать налоги и взносы за второй квартал 2021 года для тех ИП, которые относятся к наиболее пострадавшим областям экономики. Также для таких ИП обещают уменьшить страховые взносы на 12130 рублей (подробнее читайте по этой ссылке). О других мерах поддержки ИП в связи с пандемией читайте по этой ссылке. Добрый день, уважаемые ИП!

Часто бывает так, что ИП открылся, но не ведет никакой коммерческой деятельности. Не работает как ИП, доход нулевой. И тут многие предприниматели совершают огромную ошибку рассуждая следующим образом: “Ну, раз у меня нет дохода и я не работаю как ИП, то я ничего не должен государству!”

А затем и правда ничего не делают. Не платят взносы “за себя”, не сдают декларации и другую отчетность…. А затем получают требования об оплате огромных сумм в виде страховых взносов в максимальном размере и штрафов по несколько сотен тысяч рублей.

Вот очень характерный комментарий от читательницы блога, которая тоже так думала:

Повторюсь, что подобные мысли ОЧЕНЬ серьезная ошибка, которая приводит к ОГРОМНЫМ проблемам. Думаю, я вас убедил, что тот факт, что ИП не работал и у него не было дохода – это не основание не сдавать отчетность, не платить налоги и взносы.

Рассмотрим конкретный пример для ИП на УСН 6% без дохода на 2020 год

Мы изучим ситуацию по налогам и взносам в 2021 году для конкретного случая, когда одновременно выполняются следующие условия:

- ИП на УСН 6% “доходы”;

- ИП было открыто до 1 декабря 2021 года (об этом важном моменте расскажу в видео ниже).

- ИП без сотрудников (то есть, не состоит на учете как работодатель и никогда не нанимал сотрудников, не заключал гражданско-правовые договора с физлицами);

- ИП не имеет дохода. То есть, предприниматель не ведет никакой коммерческой деятельности в рамках ИП;

- У ИП нет долгов по налогам и взносам за предыдущие налоговые периоды. Также нет штрафных санкций и пени.

Сразу предупреждаю, что здесь мы рассмотрим схему только по налогу УСН и по обязательным взносам. Дело в том, что кроме налога по УСН ИП без дохода может быть плательщиком еще и других налогов. Например, отраслевых налогов. Это уже отдельная история.

Также помните, что ниже мы говорим про ИП на УСН 6% с признаком «доходы».

Итак, приступим.

Налог по УСН

Если не было дохода у ИП, то платить его не нужно. Никого оповещать не нужно, просто не платите. То, что доход нулевой, отражается в налоговой декларации по УСН, которую необходимо сдать вовремя.

Взносы в ПФР и ФФОМС

На самом деле, начиная с 2021 года страховые взносы ИП “за себя” нужно платить не в ПФР, а в ФНС. То есть, правильнее говорить не “взносы в ПФР” и “взносы в ФФОМС”, а:

- Страховые взносы ИП “за себя” на пенсионное страхование (в ПФР)

- Страховые взносы ИП “за себя” на медицинское страхование (в ФФОМС)

В 2021 году размер этих взносов составит:

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2021 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Эти взносы нужно оплатить до 31 декабря 2021 года.

Очень частая ошибка ИП без дохода

Многие думают, что раз ИП не работал, то он не должен платить фиксированные взносы. Нет, платить эти взносы нужно обязательно, так как их размер НЕ зависит от дохода ИП.

Есть только шесть категорий предпринимателей, которые ВРЕМЕННО освобождены от оплаты взносов:

Но эту льготу нужно получать ЗАРАНЕЕ. Нельзя просто прекратить оплату взносов, так как это неминуемо приведет к проблемам.

Нужно ли сдавать нулевую декларацию?

Обязательно. Если наш ИП из примера на УСН 6% не сдаст декларацию за 2021 год, то в 2021 году он получит требование об оплате взноса на пенсионное страхование в максимальном размере на 259584 рублей. А также еще добавят штраф за опоздание по сдаче декларации + пени насчитают.

Если же есть счет на ИП в банке, то его заблокируют с подачи в ФНС. Декларацию по УСН нужно будет сдать до 30 апреля 2021 года.

Нужно ли вести КУДИР?

Да, нужно. Даже если она нулевая, она должна у вас быть. Но вот сдавать ее в ФНС вместе с налоговой декларацией не нужно.

Нужно ли платить 1% при доходе более, чем 300 000 рублей в год?

ИП на УСН без дохода не платит этот 1%, так как не было у него дохода.

Нужно ли платить взносы «за себя», если ИП одновременно работает в другой компании, как обычный сотрудник?

Да, нужно. Почему это нужно делать, смотрите в этом небольшом видео:

На этом остановлюсь

Повторюсь, что мы рассмотрели базовую схему для ИП на УСН 6% без дохода в 2021 году. Но могут быть и другие нюансы, так как у всех разные ситуации. Если у вас возник вопрос, то лучше задать его в комментариях ниже, или к другой соответствующей статье на блоге.

Также рекомендую подписаться на новости блога, так как все постоянно меняется:

С уважением, Дмитрий Робионек.

P.S. Рекомендую посмотреть видео:

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2021 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2021 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2021 год

- И многое другое!

Узнайте подробности!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2021 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2021 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2021 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Узнайте подробности!

Уважаемые читатели, готова новая электронная книга для ИП на 2021 год:

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2021 году?»

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2021 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Узнайте подробности!

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Сколько отсчитывается в бюджет при отсутствии деятельности?

Существует две категории платежей, которые обязан осуществлять предприниматель. Это страховые взносы за себя, которые мы уже упоминали выше, и уплата налогов в соответствии с выбранным режимом работы.

Взносы за себя

Несмотря на отсутствие реальной деятельности и дохода, предприниматель все равно обязуется выплачивать этот вид взносов не позднее 31 декабря. Размер выплат фиксируется. На 2021 год эта сумма составляет 40 874 рубля.

В течение каждого года размер взносов увеличивается. На данный момент Министерство финансов уже разработало план на следующие 4 года.

На 2021 году страховые взносы на медицинское и пенсионное страхование будут заморожены на уровне страховых взносов 2021 года — 32 448 рублей (ОПС), и 8 426 рублей (ОМС).

В 2022 и 2023 годах они будут повышены, но незначительно. Страховые взносы (ОПС) в 2022 и 2023 годах привяжут к предварительному темпу роста среднемесячной зарплаты работников организации и поэтому они составят 34 445 рублей в 2022 году и 36 723 рубля в 2023 году.

Увеличение ставок на медицинское страхование решили привязать к предварительно подсчитанному росту инфляции в 4%. Исходя из этой цифры на ОМС в 2022 году придется перевести 8 766 рублей и 9 119 рублей в 2023 году.

Эти взносы учитываются при начислении страховой пенсии, поэтому это можно рассматривать как вложение в светлое будущее, а не просто налоги.

Но стоит обратить внимание на то, что это не является гарантом получения высокой пенсии.

Существуют условия, при появлении которых страховые взносы могут временно прекратиться. К ним относят:

- Уход за ребёнком в течение 1,5 лет;

- Уход за инвалидом первой группы или ребёнком-инвалидом;

- Уход за пожилым гражданином, возраст которого более 80 лет;

- Военный призыв.

Если предприниматель понимает, что есть вероятность возникновения подобных ситуаций, то стоит заранее позаботиться о прекращении начислений.

Также, в качестве другого варианта, специалисты предлагают переход на НПД (налог на профессиональный доход). В этом режиме взносы платятся добровольно.

Взносы по режиму

Как платить налоги по режиму, если ИП не ведет деятельность. Здесь все зависит от того, на каком режиме работает предприниматель.

При работе на ОСНО, ЕСХН и УСН налоги уплачиваются только при наличии дохода. Таким образом, если ИП не работал месяц, предприниматель не получил прибыли, то и уплачивать налоги не требуется.

Если, предприниматель работает на ПСН или ЕНВД, то придется уплачивать заранее зафиксированную сумму потому, что эти системы налогообложения делают вычеты не из реального, получаемого дохода, а из рассчитываемого.

Причем здесь также учитываются другие параметры, например, наличие и количество сотрудников, транспорт, площадь используемого помещения и т.д.

Поэтому специалисты не рекомендуют сразу регистрироваться на ЕНВД или ПСН, если есть вероятность того, что не получится сразу начать работать после регистрации.

Как заполнить нулевую декларацию для ИП на УСН 6% без сотрудников в 2021 году?

Как и писал ранее, с 10-го апреля 2021 года вводится новая форма по декларации для ИП на УСН. Она утверждена приказом ФНС от 26.02.2016 № ММВ-7-3/[email protected] Естественно, многих ИП на УСН волнует вопрос о том, как ее заполнить. Подробнее об этой ситуации можно прочитать вот здесь: https://dmitry-robionek.ru/zakon/novaja-deklaracija-usn-2016.html

Также для настойчиво советую почитать официальные рекомендации по заполнению от ФНС: static.consultant.ru/obj/file/doc/fns_300316.pdf

Итак, давайте рассмотрим вопрос заполнения нулевой декларации по новой форме 2021 года на конкретном примере:

Но сначала вводные данные для нашего примера заполнения нулевой декларации по УСН:

- Имеем ИП на упрощенке (УСН 6%);

- Не является плательщиком торгового сбора. (Только для ИП в Москве);

- В течении всего года сохранялась ставка в размере 6% по налогу УСН;

- ИП существовало полный год;

- Доходов за прошедший год НЕ было (это важно);

- Все взносы в ПФР были сделаны своевременно (до 31 декабря прошлого года);

- ИП не получал имущество (в том числе денежные средства), работы, услуги в рамках благотворительной деятельности, целевых поступлений, целевого финансирования.

- Нужно подать декларацию-нулевку в ФНС до 30 апреля текущего года;

- Декларация должна быть по НОВОЙ ФОРМЕ 2021 года (согласно приказу ФНС от 26.02.2016 № ММВ-7-3/[email protected])

Какую программу будем использовать?

Будем использовать отличную (и бесплатную) программу под названием “Налогоплательщик ЮЛ”. Не пугайтесь, у меня есть подробная инструкция о том, как ее установить и настроить. Прочтите сначала вот эту статью, и поставьте ее на свой компьютер: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Будем считать, что вы установили программу и корректно прописали свои реквизиты по ИП. Саму программу можно скачать вот здесь: https://www.nalog.ru/rn77/program/5961229/

Важно. Программа “Налогоплательщик ЮЛ” постоянно обновляется. Это значит, что ее необходимо обновить до самой свежей версии перед заполнением декларации.

1 шаг: Запускаем программу “Налогоплательщик ЮЛ”

И сразу в меню “Документы” – “Налоговая отчетность” создаем шаблон налоговой декларации по УСН Для этого нужно нажать на иконку со значком “Создать”

А затем выбрать форму № 1152017 “Декларация по налогу, уплачиваемому в связи применением упрощенной системы налогообложения”

Да, еще важный момент. Перед составлением декларации необходимо указать год, за который мы ее будем составлять. Для этого необходимо в правом верхнем углу программы выбрать налоговый период. Например, для декларации за 2021 год необходимо выставить вот такие настройки:

По аналогии можно выставить другие периоды по декларации. Например, если создаете декларацию за 2021 год, то понятно, что нужно указать 2017 год.

2 шаг: Заполняем Титульный Лист

Первое, что мы видим – это титульный лист декларации, который необходимо корректно заполнить. Естественно, у меня для примера взят сказочный персонаж Иван Иванович Иванов из города Иваново =)

Вы вставляете свои РЕАЛЬНЫЕ реквизиты по ИП.

Какие-то данные подтягиваются сразу (напомню, что предварительно программу “Налогоплательщик ЮЛ” нужно настроить, и еще раз отсылаю вот к этой статье: https://dmitry-robionek.ru/soft-for-biz/nalogoplatelshhik-jurlic.html

Поля, выделенные коричневым цветом необходимо подкорректировать.

1. Раз мы делаем декларацию за прошлый год, то и период необходимо выставит соответствующий. Просто выбираем код “34” “Календарный год” (см. рисунок)

Должно получиться вот так:

Далее необходимо добавить свой ОСНОВНОЙ код по классификатору ОКВЭД. Напомню, что при регистрации ИП Вы указывали основной и дополнительный коды деятельности для Вашего бизнеса.

Важно: Обратите внимание, что еще летом 2021 ввели новые коды деятельности по ОКВЭД-2.

Это значит, что в декларации по итогам 2021 года (и за последующие годы) необходимо указывать новые коды, согласно ОКВЭД-2. Если укажете старый код по ОКВЭД-1, то декларацию не примут. Подробнее читайте вот здесь:

Здесь необходимо указать именно основной код деятельности. Для примера, я указал код 62.09 Разумеется, у Вас он может быть другим.

Больше ничего на титульном листе не трогаем, так как будем сдавать декларацию при личном визите, без представителей.

Шаг: Заполняем раздел 1.1 нашей нулевой декларации

В самом низу программы нажмите на закладку “Раздел 1.1” и увидите новый лист, который тоже предстоит заполнить. Многие пугаются, так как он по-молчанию неактивен и не дает заполнить нужные данные. Ничего страшного, справимся =) Чтобы активировать этот раздел нужно нажать на вот эту иконку “Добавить раздел” (см. рисунок ниже), а лист сразу будет доступен для редактирования.

Тут совсем все просто: нужно лишь прописать свой ОКТМО (Общероссийский классификатор территорий муниципальных образований) в строке 010. Если не знаете, что такое ОКТМО, то прочтите вот здесь. В моем примере указан несуществующий ОКТМО 1111111. Вы указываете свой код по ОКТМО.

Больше ничего не трогаем на листе 1.1 нашей декларации.

Шаг: Заполняем раздел 2.1.1 “Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)”

Опять в самом низу нашего документа выбираем соответствующую закладку:

“Раздел 2.1.1” и активируем лист кнопкой “Добавить Раздел” (точно так же, как и активировали предыдущий лист)

И заполняем его.

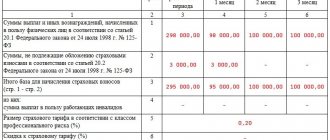

Напомню, что у нас ИП за целый год умудрился не заработать ни копейки =), а значит, в строках

- в строке №113 прописываем ноль;

- в строках №140, №141, №142 ничего не меняем;

- в строке №143, тоже прописываем ноль, несмотря на то, что человек оплатил обязательные взносы в ПФР за прошедший год. Ноль прописал потому, что взносы в ПФР НЕ БУДУТ принимать участие в налоговом вычете из УСН; Иначе, у нас получится отрицательное значение по декларации (из нулевых доходов внезапно вычитаем взносы в ПФР =)

- В строке 102 прописываем код = 2 (ИП без работников);

И, самое главное изменение по сравнению с предыдущей формой декларации. Нам необходимо указать ставку налога по УСН в строках 120, 121, 122, 123 за квартал, полугодие, девять месяцев и налоговый период. Делается это очень просто. Для этого достаточно кликнуть на нужное поле и выбрать ставку 6% (напомню, что мы рассматриваем ИП на УСН 6% без дохода и сотрудников).

Посылаем декларацию на печать

Но сначала сохраним ее на всякий случай, нажав на значок с изображением дискеты:

Шаг: Сдаем декларацию в налоговую

Но сначала проверяем правильность заполнения декларации при помощи программы. Для этого нажимаем на клавишу F6 на клавиатуре (или на кнопку со значком «К» — «контроль документа». Если будут ошибки заполнения, то Вы их увидите в нижней части экрана программы. Печатаем в ДВУХ экземплярах и шагаем в свою налоговую, где стоите на учете. Ничего подшивать теперь не надо (начиная с 2015 года это так). Один экземпляр отдаете инспектору, а другой он подписывает, ставит штамп и отдает Вам. Вот этот свой экземпляр постарайтесь не потерять =)

Честно говоря, здесь больше читать пришлось, чем делать саму декларацию в этой замечательной программе. Попробуйте сделать один раз, а дальше уже все будете штамповать на автомате.

А еще сэкономите пару тысяч рублей, вместо того чтобы отдать их фирмам-посредникам =)

Пример заполненной декларации-нулевки

Для наглядности я сохранил полученный пример нулевой декларации в виде PDF-файла. Вот, что должно в итоге получиться:

Частый вопрос по нулевым декларациям

Часто ИП не сдают нулевые декларации, так как считают, что раз дохода не было, то и сдавать ничего не надо. На самом деле, это не так и Вы рискуете попасть на серьезный штраф. Подробнее о такой ситуации читайте вот здесь:

P.S. В статье приведены скриншоты программы «Налогоплательщик ЮЛ». Найти ее можно на официальном сайте ФНС РФ по этой ссылке: https://www.nalog.ru/rn77/program/5961229/

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

Можно ли не вести деятельность после регистрации?

В соответствии с определением предпринимательской деятельности, которое приведено в ГК РФ. Это право на осуществление определенной деятельности в рамках закона, но не обязанность. Соответственно, при регистрации в качестве предпринимателя можно и не вести бизнес. Но стоит быть готовым к несению определенных убытков, а именно:

- Обязательная сдача отчетности;

- Внесение страховых выплат за себя.

Если предприниматель по какой-либо причине не может больше осуществлять реальную деятельность, то, чтобы избавиться от лишних расходов, проще всего написать заявление и закрыть ИП. А потом, после налаживания дел, можно снова зарегистрироваться в качестве предпринимателя.