КБК для уплаты транспортного налога

Транспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и физлица. Его размер зависит от количества лошадиных сил, заложенных в мощность двигателя автосредства. Это – региональный сбор, поэтому уплачивать его надо в бюджет того региона, где зарегистрировано авто. А вот налоговую декларацию надо подавать по месту регистрации налогоплательщика.

Юрлица обязаны самостоятельно рассчитать величину транспортного налога, а также отчитываться по его уплате до 1 февраля. Нужен ли авансовый платеж или налог нужно перечислить весь сразу, решается региональным налоговым органом.

***

Для понимания того, за что необходимо произвести перечисление в бюджет по требованию с КБК 18211603010016000140, нужно знать содержание претензий со стороны фискальных органов. Сразу необходимо учитывать, что этот КБК используется в случае необходимости взыскания штрафов за разнообразные нарушения налогового законодательства.

Если компания неверно укажет код в поручении, каких-либо последствий для нее это иметь не будет, однако для исправления ситуации ей придется предоставить специальное заявление с указанием верного КБК. Повторно перечислять сумму не нужно, ранее переведенные средства зачтутся в счет его погашения сразу, несмотря на некорректный код.

Похожие статьи

- Штраф за непредоставление 6-НДФЛ

- КБК пени транспортный налог 2018

- КБК для организаций и физлиц по транспортному налогу

- Налог на имущество — актуальный КБК для организаций

- КБК для НДФЛ за сотрудников

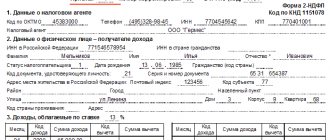

КБК по НДФЛ в 2021 году: таблица

- счет Федерального казначейства (поле 17);

- ИНН плательщика (поле 60);

- КПП плательщика (поле 102);

- ИНН получателя (поле 61);

- КПП получателя (поле 103);

- реквизит “плательщик” (поле 8);

- реквизит “получатель” (поле 16);

- основание платежа (поле 106);

- статус плательщика (поле 101);

- показатель налогового периода (поле 107); КБК (поле 104).

Если платеж не поступил в бюджет, то уточнить платеж нельзя, а обязанность налогового агента по перечислению НДФЛ считается неисполненной (например, если деньги не поступили в бюджетную систему из-за ошибки в номере счета Федерального казначейства). В таком случае налоговый агент должен:

Кбк штраф ндфл 2021 для юридических лиц 18211603010016000140

КБК обязан указываться в любом платежном поручении для перечисления налоговых сборов и иных взносов, в том числе и штрафов. Это понятие позволяет удостовериться, что денежные средства пойдут в нужное направление. А плательщик не будет привлечен ни к каким штрафным санкциям за несвоевременное погашение обязательств.

Всем бухгалтерам не редко приходит сообщения об изменения в процедуре платежей в государственный бюджет. И они обязаны уплачивать определенный налог или сбор по этим реквизитам. Если он нарушает действующее законодательство и отказывается от данного требования, то ему грозит административное или уголовное наказание.

Образец заполнения платежки по уплате штрафа кбк 18211603010016000140

Для подтверждения заполнения формы об организации требуется кликнуть – ОК Реквизиты компании вводятся с помощью команд – счет получателя – Добавить В появившемся окне требуется заполнить графы, содержащие информацию, необходимую для перевода. Подтверждение ввода выполняется кликом по кнопке – ОК После ввода данных участников процедуры, нужно ввести основные сведения Должностное лицо, занимающееся составлением бланка, должно прописать сумму перевода и очередность выполнения действия. Система может автоматически посчитать процент НДФЛ Заполнение завершено.

Если платежка составляется для погашения штрафа или пени, в строке прописывается значение 0 Поле 108 Заполняя графу, человек, ответственный за составление документации, должен указать номер требования. Следует помнить, что символ «№» ставить не нужно Поле 109 Здесь должностное лицо должно прописать дату. Необходимо опираться на поле 108. Дата указывается цифрами.

Остались какие-то вопросы по заполнению платежек? Задайте их на нашем форуме. На этой ветке, например, можно уточнить, что делать, если отправили платежное поручение, указав неверный КБК: https://forum.nalog-nalog.ru/drugie-voprosy-po-uchetu-i-nalogam/nevernyj-kbk-a-chto-konkretno-delat/

Прежде всего, разберемся, какая расшифровка КБК 18211603010016000140. Для администрирования поступлений в бюджет у каждого типа платежа есть специальный код — КБК (код бюджетной классификации). Его нужно указывать в каждом платежном поручении на уплату средств в бюджет, а также в налоговой отчетности, направляемой в ФНС, ФСС и иные госорганы.

КБК для штрафов по НДФЛ 2021 года

Надо отметить, что заплатить штраф налоговому агенту придется только в том случае, если у него была возможность выполнить возложенные законом обязанности, но он этого не сделал. Иногда такой возможности нет, например, когда доход физического лица имеет натуральный вид. Из такого дохода налог не удержать, соответственно, штрафа также не может быть.

Так как налоговый агент не имеет права оплачивать данный налог из собственных средств, в случае, если удержания суммы налога не произошло, пени не будет, и сам налог платить налогового агента не могут обязать. Ему придется выплатить сумму штрафа.

Рекомендуем прочесть: Льготы по транспортному налогу в московской области для ветеранов труда

Кбк 18211603010016000140 штраф 200 рублей оформить платежное

В соответствии с действующим законодательством – это штраф, который нужно оплатить государству за нарушения в сфере налогового законодательства. Для чего нужны Такие коды необходимы для введения, чтобы упорядочить все платежи – поступления в действующий бюджет и расходование.

Иногда бывают достаточно запутанные ситуации. Когда, казалось бы, бухгалтер четко справляется со своими обязанностями, налоговая база не занижена, так почему в этом случае налоговые органы начисляют штраф, который следует оплатить в выделенный срок по коду КБК 18211603010016000140? Причин в действительности предостаточно. Поэтому, вопросы руководителей о том, что за код КБК 18211603010016000140, за что штраф 200 рублей начислен его организации, чаще всего адресуются их бухгалтерам.

Причин в действительности предостаточно. Поэтому, вопросы руководителей о том, что за код КБК 18211603010016000140, за что штраф 200 рублей начислен его организации, чаще всего адресуются их бухгалтерам. Но если детальнее почитать, какие именно штрафы уплачиваются по этому коду, то многим организациям и учреждениям станет, понято, что для получения штрафа от налоговой, порой не надо даже явственного нарушения, порой хватает, даже подачи отчетности в бумажном формате.

Умышленная неуплата или неполная уплата сумм налога (сбора) штрафа в размере 40 % от неуплаченной суммы налога 123 Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налога Взыскание составляет 20% от суммы, которая подлежала перечислению. Ст.126.п.1 Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля в установленный срок. 200 рублей за каждый непредоставленный документ Ст.126. п.2 Отказ от предоставления сведений, необходимых для осуществления контроля налоговым органам. 10 000,00 Ст.128 Неявка либо уклонение от явки без уважительных причин. 1000,00 Ст.128 Неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний. 3000,00 Ст. 129 п.1 Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки 500,00 Ст.

Кбк штраф ндфл 2021 для юридических лиц 18211603010016000140

Коды бюджетной классификации используются при перечислении средств в бюджет в целях их правильного распределения. КБК НДФЛ за сотрудников необходимы организациям, юридическим лицам при перечислении налога за работников, ИП на общей системе используют другие показатели. Срок уплаты сбора указан в ч. Отпускные и больничные пособия также облагаются этим обязательным сбором, но уплачивается он уже не позднее последнего дня месяца, в котором были выплачены налогоплательщику. Посчитать сумму налога можно при помощи калькулятора.

Рассмотрим подробнее, что это за статьи кодекса, и какие штрафы по ним уплачиваются. КБК за что штраф рублей и какой налог Итак, КБК — расшифровка — по какому налогу платится штраф с ним? Этот код указывается при перечислении штрафных санкций за следующие нарушения: За несвоевременную подачу заявления о постановке на налоговый учет либо вообще работу без регистрации в ИФНС ст. Несоблюдение способа представления налоговой декларации ст.

Кбк взыскание налогов и сборов включая пени

- 1 Кбк взыскание налогов и сборов включая пени

- 2 «Новые» КБК по неналоговым платежам

- 3 Кбк для уплаты штрафов в 2021 и 2021 году

- 4 КБК пени по страховым взносам в 2021 — 2021 годах

- 5 Кбк взыскание налогов и сборов включая пени

- 6 Код «КБК 18211603010016000140» — Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 118, пунктом 2 статьи 119, статьей 1191, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 1291, статьями 1294, 132, 133, 134, 135, 1351 и 1352 Налогового кодекса Российской Федерации, а также штрафы, взыскание которых осуществляется на основании ранее действовавшей статьи 117 Налогового кодекса Российской Федерации

- 7 Коды бюджетной классификации (КБК) — Штрафы, санкции, платежи за возмещение ущерба

- 8 Взыскание налогов и сборов, включая пени

- 9 Налог на прибыль: КБК-2019

- 10 18211603010016000140 КБК расшифровка 2021: за что штраф

182 1 1600 140 Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях

Не знаю ,какое административное нарушение было совершено,но КБК,похоже правильный.

Изменение 14 знака в КБК по конкретному налогу связано с уплатой самого налога-1, пени-2,штрафа-3.

Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах, предусмотренные статьями 116, 117, 118, пунктами 1 и 2 статьи 120, статьями 125, 126, 128, 129, 1291, 132, 133, 134, 135, 1351 Налогового кодекса Российской Федерации Оксана,посмотрите,что написано в требовании( какое нарушение,статья),потому что такой код тоже есть.

«Новые» КБК по неналоговым платежам

« книга», 2007, N 1

18 сентября 2006 г.

Казначейство РФ разъяснило порядок указания цифр в 14 — 17 разрядах кодов бюджетной классификации (КБК) .

С момента введения 20-разрядных КБК было установлено, что 14 — 17 разряды КБК могут иметь следующие значения:

- «1000» (при уплате суммы платежа);

- «2000» (при уплате пеней и процентов по платежу);

- «3000» (при уплате суммы денежного взыскания (штрафа) по платежу).

Эти цифры в зависимости от конкретной ситуации следовало указывать в КБК при перечислении в бюджет любых видов доходов, администрируемых ФНС России или ФТС России .

Но ФНС России не только является администратором сугубо налоговых платежей, сборов и государственной пошлины, но еще и выполняет функции по государственной регистрации юридических лиц и индивидуальных предпринимателей, налагает и взыскивает штрафы за нарушение законодательства и пр.

То есть администрирует и платежи, по которым указание «ненулевых» значений в 14 — 17 разрядах КБК является некорректным. А потому Минфин России ввел в Указания уточнение, в соответствии с которым «ненулевое» значение в приведенных разрядах КБК следует указывать лишь при уплате налогов и сборов (включая суммы задолженности) .

Таким образом, при уплате остальных видов платежей в бюджет, администрируемых ФНС России, в 14 — 17 разрядах КБК следует указывать «0000» .

Правда, июльские изменения в Указания были опубликованы лишь в сентябре и разъясняющее Письмо Казначейства РФ появилось в том же месяце.

А потому на большинстве региональных налоговых сайтов, да и в самих налоговых инспекциях до сих пор размещена информация об указании значения «1000» в 14 — 17 разрядах КБК при уплате всех платежей, администрируемых ФНС России (в частности, и платы за предоставление информации из госреестров).

Информация об изменении КБК по неналоговым платежам размещена на сайтах: https://www.mosnalog.ru/page.asp? >

По имеющейся информации, первыми обратили внимание налогоплательщиков на изменение платежных реквизитов налоговики Москвы и Брянской области.

Налогоплательщикам, до которых местные налоговые органы не довели информацию об изменениях в КБК неналоговых платежей, лучше не проявлять инициативу и уплачивать их в соответствии с Указаниями. Во-первых, не все банки могут быть готовы проводить платежи по «новым» КБК.

Во-вторых, на доказывание налоговому органу правомерности своих действий, возможно, придется потратить немало времени.

Поэтому во избежание возможных трудностей целесообразнее вносить платежи, указанные в таблице, по правильным реквизитам только после того, как об этом официально проинформирует местный налоговый орган.

Кбк для уплаты штрафов в 2021 и 2021 году

В статье описаны КБК на денежные взыскания — штрафы 2021 года за неисполнение норм налогового кодекса, кодекса об административных правонарушениях и шифры, которые обозначают платежи за несоблюдение безопасности на дорогах.

Физические лица и предприятия иногда нарушают законодательство ненамеренно, но в любом случае несоблюдение влечет за собой наказание согласно КоАП и НК РФ. Перед уплатой пеней необходимо заполнить платежку, в которой указывается КБК на штраф. Код подскажет получателю, какой это платеж, и поможет своевременно зачислить деньги в соответствующий бюджет.

Административные правонарушения

КБК для уплаты пени по НДФЛ на 2021 год

Отчитываться по НДФЛ налоговым агентам сейчас приходится не только ежегодно, но и ежеквартально. Квартальная отчетность (форма 6-НДФЛ) касается только работодателей. Представлять ее нужно по итогам отчетных периодов, определяемых поквартально нарастающим итогом, в последний день следующего за очередным периодом месяца. Отчетность содержит обобщающую информацию по налогу по всем работникам в целом.

- 182 1 0100 110 ― пени по НДФЛ, перечисляемому налоговыми агентами.

- 182 1 0100 110 ― пени по НДФЛ для ИП, адвокатов, нотариусов.

- 182 1 0100 110 ― пени по НДФЛ для физлиц, получивших доходы, перечисленные в ст. 228 НК РФ.

- 182 1 0100 110 ― пени по НДФЛ для нерезидентов по платежам, осуществляемым в соответствии со ст. 227.1 НК РФ.

КБК пени по НДФЛ в 2021 году для юридических лиц

Юридические лица платят пени по НДФЛ в случае, если будучи налоговыми агентами, вовремя не перечислили налог в бюджет (статья 75 НК РФ). Обязанность налогового агента возникает, при выплате физическим лицам налогооблагаемых доходов.

В 2021 году КБК пеней по НДФЛ не изменился. Их вам придется заплатить, если просрочили уплату налога более, чем на один день. Рассмотрим код бюджетной классификации пени по НДФЛ, порядок их расчета и образец платежного поручения на перечисление суммы в бюджет.

КБК 18211603010016000140: за что штраф 200 рублей и какой налог

Итак, КБК 18211603010016000140 — расшифровка 2018-2019 — по какому налогу платится штраф с ним? Этот код указывается при перечислении штрафных санкций за следующие нарушения:

- За несвоевременную подачу заявления о постановке на налоговый учет либо вообще работу без регистрации в ИФНС (ст. 116 НК РФ).

- Несоблюдение способа представления налоговой декларации (ст. 119.1 НК РФ) — вот за что штраф 200 рублей по КБК 18211603010016000140.

В каком виде нужно сдавать налоговые декларации, расскажем в статье «Порядок сдачи налоговой отчетности через интернет».

- При сдаче управляющим товарищем финансовой отчетности товарищества с недостоверными данными (ст. 119.2 НК РФ).

- Грубое нарушение правил ведения налогового учета — это повод для штрафа по ст. 120 (пп. 1 и 2) НК РФ.

Как организовать учет доходов и расходов для целей налогообложения без ошибок, расскажет статья «Как вести регистры налогового учета (образец)».

- Нарушение порядка использования залогового или арестованного имущества (ст. 125 НК РФ).

- Непредставление сведений, необходимых для налогового контроля (ст. 126 НК РФ). Если, например, вы не предоставите первичку при встречной проверке контрагента налоговиками, то вас ждет штраф в размере 200 руб. за каждый непредъявленный документ (п. 1). А если налоговый агент не представит в срок расчет по НДФЛ (п. 1.2), то это тоже повод для штрафа (вот за что штраф 1000 рублей по КБК 18211603010016000140).

Подробнее о том, как налоговики должны проводить встречную проверку, читайте в статье «Особенности проведения встречной налоговой проверки».

- Подачу налоговым агентом документов с недостоверными сведениями (ст. 126.1 НК РФ).

- Неявку на рассмотрение дела о налоговом нарушении в качестве свидетеля (ст. 128 НК РФ).

- Отказ содействовать в проведении налоговой проверки либо выдачу заведомо ложного заключения, будучи экспертом в какой-либо области или переводчиком (ст. 129 НК РФ).

- Замалчивание важной информации при условии, что у вас есть сведения, которые вы должны были сообщить налоговикам (ст. 129.1 НК РФ).

- Неподача сведений о контролируемых сделках или сдача их с неверными данными (ст. 129.4 НК РФ).

- Нарушения, которые могут совершить банковские организации: открытие расчетного счета бизнесмену или компании без необходимых документов, нарушение сроков исполнения платежных поручений по уплате налогов, незаконное продолжение операций по расчетному счету налогоплательщика, неисполнение обязанности представлять в налоговый орган выписки по счетам, нарушение правил работы с электронными деньгами (ст. 132, 133, 134, 135, 135.1, 135.2 НК РФ).

По каждой из этих статей НК РФ предусматривает разные размеры штрафов для налогоплательщика. Самый маленький штраф 200 руб. — это взыскание за нарушения по ст. 119.1 НК РФ и 126 (п. 1).

Кбк на штраф по ндфл в 2021 году

По «несчастным» взносам пени перечисляются в ФСС по ранее действовавшему КБК — 393 1 0200160. Тарифы, действующие в общем случае, будут применяться также и в 2021 году (ранее они были установлены по 2021 год включительно). В пределах установленной предельной величины базы на 2021 год. Дополнительный тариф по списку 1 Платежка на перечисление штрафа по НДФЛ. Поэтому сверьте, на указали ли вы по ошибке КБК транспортного налога физических лиц в 2021 году — 18210604012021000110. В данной статье рассмотрим актуальные КБК для НДФЛ в 2021 году.

Рекомендуем прочесть: Как получить миллион от государства молодому специалисту

В 2021 году, как и ранее, КБК для уплаты пени по НДФЛ утверждены приказом Минфина от 01.07.2021 № 65н. Так, к примеру, изменились КБК по страховым взносам. КБК УСН при «минимальном налоге» в 2021 году. Задолженность, пени и штрафы, образовавшиеся до 2021 года, по медицинским платежам ИП за себя погашают по КБК, в которых на 16-17 знакоместах ставятся единицы. Можно на примере КБК 18210102021012100110, расшифровать какой налог в 2021 году придется уплачивать коммерсантам и компаниям.

КБК пени по НДФЛ

ИП, не применяющие спецрежимы, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой, уплачивают НДФЛ самостоятельно на основе поданной налоговой декларации не позднее 15 июля года, следующего за истекшим годом (п. 6 ст. 227 НК РФ). Кроме того, такие лица должны уплачивать в течение года авансовые платежи в сроки, указанные в п. 9 ст. 227 НК РФ.

Напомним, что налоговые агенты должны перечислять исчисленный и удержанный НДФЛ не позднее дня, следующего за днем выплаты дохода. НДФЛ с больничных пособий и отпускных перечисляется не позднее последнего числа месяца, в котором такие выплаты производились (п. 6 ст. 226 НК РФ).

КБК 18211603010016000140: расшифровка 2021, за что штраф

- Если компания или бизнесмен работают нелегально, то есть не встали на учет в ФНС. Другой вариант – опоздали с подачей документов на регистрацию;

- Подали налоговую декларацию не в надлежащем виде;

- Своевременно не переслали в ФНС данные по ее запросу;

- Учет доходов и расходов вели с нарушениями законодательства.

Нередко организации и ИП получают из налоговой инспекции требования об оплате налогов или штрафов. Иногда эти требования содержат всего-навсего только КБК. Получив такой код бюджетной классификации, приходится долго ломать голову, что за штраф нужно заплатить.

Расшифровка КБК 18211603010016000140 (2018–2019 годы)

Нашим читателям — практикующим бухгалтерам нередко приходят письма из налоговой инспекции с требованием об уплате определенного налога или сбора. Происходит это в том случае, если налогоплательщик нарушил законодательство и не перечислил какой-либо платеж в бюджет в срок в полном объеме. При этом налоговики обязаны указывать название налога, по которому возникли претензии, его КБК (к примеру, КБК 18211603010016000140) и ряд других сведений.

О том, как должно быть оформлено требование об уплате налогов и сборов, читайте в материалах рубрики «Требование об уплате налогов и сборов в 2018–2019 годах».

Но больше всего вопросов вызывает документ, в котором компании предписывают заплатить по КБК 18211603010016000140 — за что штраф наложен в этом случае и что означает данный КБК?

Прежде всего, разберемся, какая расшифровка КБК 18211603010016000140. Для администрирования поступлений в бюджет у каждого типа платежа есть специальный код — КБК (код бюджетной классификации). Его нужно указывать в каждом платежном поручении на уплату средств в бюджет, а также в налоговой отчетности, направляемой в ФНС, ФСС и иные госорганы.

Полный перечень кодов содержится в классификаторе КБК (приказ Минфина России от 01.07.2013 №65н). Именно в нем и нужно искать расшифровку 2018-2019 КБК 18211603010016000140. Согласно классификатору (в актуальной редакции) с указанием КБК 18211603010016000140 — расшифровка за что штраф в 2018-2019 годах — налогоплательщик должен перечислить штраф за нарушение налогового законодательства по следующим статьям НК РФ: 116, 119.1, 119.2, 120 (пп. 1 и 2), 125, 126, 126.1, 128, 129, 129.1, 129.4, 132, 133, 134, 135, 135.1, 135.2.

Рассмотрим подробнее, что это за статьи кодекса, и какие штрафы по ним уплачиваются.

Остались какие-то вопросы по заполнению платежек? Задайте их на нашем форуме. На этой ветке, например, можно уточнить, что делать, если отправили платежное поручение, указав неверный КБК.

КБК для оплаты налога на имущество с изменениями 2021 года

Имущественный сбор обязаны платить простые граждане — «собственники домов, заводов, квартир, коттеджей», а также организации. Так, налогоплательщиками по данному обязательству признаются компании, в собственности которых числится налогооблагаемая недвижимость, а также некоторое движимое имущество (3-10 амортизационные группы). Однако с 01.01.2021 состав налогооблагаемой базы будет изменен, об этом рассказано ниже.

Ставки и льготы по движимым активам устанавливались на региональном уровне. Некоторые субъекты РФ предусмотрели полное освобождение налогоплательщиков от уплаты налога с движимых основных средств. Другие регионы утвердили сниженные ставки. Однако есть и те области, в которых налог на движимые активы исчислялся по максимуму — 1,1 %.

Что за КБК 18211603010016000140

- Нарушение порядка использования залогового или арестованного имущества (ст. 125 НК РФ).

- Непредставление сведений, необходимых для налогового контроля (ст. 126 НК РФ). Если, например, вы не предоставите первичку при встречной проверке контрагента налоговиками, то вас ждет штраф в размере 200 руб. за каждый непредъявленный документ (п. 1). А если налоговый агент не представит в срок расчет по НДФЛ (п. 1.2), то это тоже повод для штрафа (вот за что штраф 1000 рублей по КБК 18211603010016000140).

- нарушен порядок постановки на учет в ИФНС (ст. 116 НК РФ);

- декларация по налогу представлена в контролирующий орган в бумажном виде, при условии, что предприятие должно было подать электронный вариант документа (ст. 119.1 НК РФ);

- выявлено грубое нарушение ведения налогового учета – отсутствие первичной документации, не велись бухгалтерские и налоговые регистры, суммы НДС не имеют документальных подтверждений в виде счетов-фактур и т.д. (ст. 120 НК РФ);

- не подана вовремя налоговая отчетность (ст. 126 НК РФ);

- представление недостоверной отчетности налоговым агентом, например, ошибки в справках 2-НДФЛ или расчете 6-НДФЛ (ст. 126.1 НК РФ);

- предприятие проигнорировало требование налоговиков о предоставлении пояснений (ст. 129.1 НК РФ);

- по контролируемым сделкам не было подано уведомление (ст. 129.4 НК РФ).

Рекомендуем прочесть: Льготы на налог на авто пенсионерам саратов

КБК 18211603010016000140 — какой налог или какие санкции

От ошибок не застрахован никто, и они периодически возникают в работе любого, даже самого ответственного специалиста. Не являются исключением и бухгалтеры. Зачастую их ошибки приводят к финансовым последствиям, выражающимся в выписке компании штрафов со стороны налоговых органов. Причинами этого может быть не вовремя уплаченный налог, его частичная недоплата или полное неперечисление. Требования ФНС оформляются в письменной форме с обязательным указанием КБК и наименования налога. В них содержится оповещение плательщика о наличии у него долгов по бюджетным обязательствам, которые он должен будет оплатить в отведенные для этого сроки. Помимо суммы к уплате в нем обязательно указывается крайняя дата погашения, а также приводится информация о том, какие меры предпримет ФНС в случае неисполнения требования. Требование должно выставляться в течение 3 месяцев с момента выявления факта недоимки. Если долг определен по итогам выездной проверки, то срок для этого сокращается до 20 суток с момента вступления в силу решения по ней. В большинстве случаев в требовании указывается срок для оплаты задолженности в 10 суток.

Довольно часто при получении подобных уведомлений бухгалтер гадает, за что штраф по КБК 8211603010016000140.

ВАЖНО! В целях упрощения и автоматизации контрольных процедур фискального направления каждому налогу присваивается цифровой идентификатор, который и получил наименование КБК. Есть требование для всех плательщиков обязательно указывать его во всех расчетных документах, как по налогам, так и по страховым взносам во внебюджетные фонды, а также в декларациях.

Список всех доступных к применению идентификаторов отражен в классификаторе КБК, введенном приказом Минфина России от 01.07.2013 № 65н. По указанному нами КБК проходят штрафы, связанные с налоговыми правонарушениями по ст. 116, 118, 119.1, 120, 125, 126, 128, 129, 129.1, 132, 133, 134, 135, 135.1 НК РФ.

Коды бюджетной классификации (КБК)

Третий КБК (10-й разряд 4) предназначен для работодателей, которые перечисляют НДФЛ, удержанный из зарплаты иностранных работников, прибывших из «безвизовой» страны. При соблюдении ряда условий такой налог уменьшается на сумму аванса, уплаченного иностранцем при получении патента.

Первый КБК (10-й разряд 1) предназначен для работодателей, которые являются налоговыми агентами. Они указывают этот код при перечислении в бюджет НДФЛ, удержанного из зарплаты и прочих доходов работников (кроме иностранцев из «безвизовых» стран), а также при уплате налога, удержанного при выплате дивидендов учредителю.

Кбк 18211603010016000140 за что штраф 1000 рублей

Применение бюджетной классификации в виде кода помогает соответствующим государственным институтам проследить и классифицировать поступления денежных средств от налогоплательщиков и их распределение по бюджетам всех уровней.

В соответствии с действующим законодательством, организации должны подавать декларацию НДС не позднее 28 марта. В том случае, если по какой-либо причине происходит нарушение установленного законом порядка, то это влечет за собой штраф, сумма которого зависит от некоторых обстоятельств. Если организация и далее будет уклоняться от уплаты налогов, то это приведет к серьезным последствиям и даже к заключению в места пребывания преступников.

За что штраф по КБК 18211603010016000140 — расшифровка 2017 года

Приведем расшифровку КБК 18211603010016000140. Получив уведомление с указанным кодом, нужно понимать, что это следствие одного из следующих упущений:

- Несвоевременная регистрация либо отсутствие таковой в органах ФНС, влекущие за собой на основании ст. 116 НК РФ штраф в размере 200 рублей.

- Ранее (до мая 2014 года) применялся штраф за несвоевременное уведомление налоговиков об открытии или закрытии банковского счета. После принятия закона от 02.04.2014 № 52-ФЗ это обязательство было отменено, однако цифровой идентификатор в классификаторе остался.

- Отсутствие передачи в установленный срок и по утвержденной законодательно форме отчетности по налогам, на основании ст. 119.1 НК РФ, влечет за собой штраф в сумме 100 рублей. В частности, для большинства видов налоговой отчетности предусмотрен электронный формат передачи ее проверяющим, и нарушение этого порядка грозит штрафом.

- Существенное несоответствие порядка ведения налогового учета установленным правилам подлежит наказанию на основании ст. 120 НК РФ.

- Противоправное использование арестованного или находящегося в залоге имущества.

- Отказ от предоставления налоговикам информации, запрашиваемой ими для проведения контрольных процедур. Например, в случае отсутствия направленной в адрес инспекции первичной документации при встречной проверке организации грозит штраф в 200 рублей за каждый документ.

- Игнорирование обязанности по присутствию в суде в качестве свидетеля по налоговому преступлению.

- Противодействие процессу администрирования или предоставление проверяющим недостоверных данных субъектом, выступающим в качестве эксперта.

- Несообщение информации, важной для администрирования налогов, при условии, что она была известна плательщику на основании ст. 129.1 НК РФ.

- Проступки, которые могут совершить кредитные учреждения: регистрация банковского счета без наличия всех необходимых для этого документов;

- срыв сроков, отведенных на перечисление налогов, при исполнении платежных поручений;

- продолжение движения средств по замороженному счету компании;

- непредоставление в ФНС выписки по банковским счетам.

Все перечисленные проступки предполагают различные по сумме наказания в виде штрафов за их совершение.

Применение ответственности в сумме 200 рублей предусмотрено ст. 119 НК РФ:

- за несоблюдение формата передачи налоговой отчетности, в частности, предоставление ее в бумажном варианте вместо электронного;

- непредоставление документов представителям ФНС при проведении встречной проверки — в подобной ситуации 200 рублей взимается за каждый неполученный документ по ст. 120 НК РФ.

Примечательным будет тот факт, что если фирма не отреагирует на претензии инспекции в части формата представления отчетности, то она фактически пропустит крайний срок, отведенный на сдачу отчетности, и дополнительно подвергнется наказанию по ст. 119 НК РФ.

Кбк штрафа по ндфл 2021

Юрлица, индивидуальные предприниматели оплачивают НДФЛ в различные сроки. Так, юрлица вносят налоговые средства ежемесячно нарастающим итогом, ИП — ежеквартально, физлица — единожды в год. Также дата уплаты зависит от типа прибыли, подлежащей обложению сбором.

Обязательной выплатой являются отпускные суммы, а также пособия по временной нетрудоспособности. Если отпускные рассчитываются самостоятельно работодателем, то больничные пособия выплачиваются только на основании предъявления заболевшим работником больничного лица. Отчетность по этим суммам составляется в последний день месяца, когда происходит начисление. Выплатить данные суммы работодатель имеет право вместе с зарплатой. Передать налог по этим выплатам необходимо на следующий день после удержания их с работника.