Цель создания товарищества собственников жилья

ТСЖ образуется для эффективного управления недвижимостью, принадлежащей участникам этого объединения. В товарищества чаще всего объединяются собственники жилья в многоквартирных домах, но не возбраняется это для владельцев частных домов, расположенных на соседних участках.

ТСЖ формируется для:

- поддержания имущества собственников в должном состоянии;

- своевременного его ремонта;

- создания условий комфортного проживания.

Кроме того, товариществу не запрещается занятие коммерческой деятельностью и получение дохода. Это могут быть мелкие платные услуги по ремонту для жильцов товарищества, предоставление в наем недвижимости, размещение рекламы и т.д.

Источники средств товарищества

Средства товарищества могут формироваться за счет:

- членских, вступительных взносов, прочих аналогичных поступлений;

- субсидий;

- доходов от коммерческой деятельности организации.

Денежные средства, полученные в качестве членских или прочих взносов, не образуют дохода товарищества и направляются на оплату коммунальных услуг, поддержание жилья в надлежащем состоянии. При осуществлении деятельности, при заключении договоров, ТСЖ должно действовать только в интересах собственников жилья.

Товарищество не является хозяйствующим субъектом, созданным для ведения коммерческой деятельности. Перечень видов деятельности, разрешенных таким организациям, закрытый и имеет строгие ограничения.

ТСЖ может осуществлять:

- обслуживание и ремонт недвижимости в товариществе;

- строительство дополнительной недвижимости;

- предоставление помещений в наем.

Выручка, которая поступает на счета организации от этого, формирует специальные фонды. Расходовать ее можно по тем направлениям, которые предусмотрены уставом товарищества.

Бухгалтерская отчетность товарищества

В соответствии с законодательством по бухгалтерскому учету ТСЖ обязано формировать и предоставлять отчетность в налоговые службы, Пенсионный фонд, органы статистики. Бухгалтерская отчетность товарищества за год включает:

- баланс;

- отчет о финансовых результатах;

- отчет о целевом использовании денежных средств.

Обязанность ведения бухучета и формирования отчетности сохраняется за ТСЖ, даже если оно не ведет коммерческую деятельность и применяет УСН. Кроме вышеперечисленных форм ТСЖ обязано вести реестр членов товарищества.

Начисление квартплаты в тсж проводки

Программа предназначена для комплексной автоматизации учета в сфере ЖКХ: в ТСЖ, ЖСК, ПЖЭК и УК. Заложенные в программу функциональные возможности позволяют решать следующие задачи:

- Для жилых и нежилых помещений вести расчет начислений по оплате жилья и коммунальных услуг по действующим ставкам и тарифам, с учетом льгот, социальных норм и субсидий;

- Учитывать потребление электроэнергии по однотарифным или двухтарифным счетчикам, а также без счетчиков (по утвержденным нормативам потребления);

- Учитывать потребление услуг по квартирным счетчикам (тепло, вода, газ и отопление);

- Рассчитывать начисления по общедомовым счетчикам потребления услуг;

- Рассчитывать превышение максимального уровня оплаты по 1539 ПП;

- Рассчитывать ОДН в соответствии с 354 ПП;

- Использовать специальные счетчики: секционные и счетчики на группы домов;

- Печатать квитанции по начисленной квартплате, счета и акты сверки;

- Перерасчитывать начисления за предыдущие месяцы с занесением результатов перерасчета в квитанцию за текущий месяц;

- Учитывать оплаты с возможностью использования кассового аппарата либо технологии штрихкодирования;

- Принимать оплаты из выписок банков или электронных реестров платежей;

- Передавать информацию о задолженности жильцов в банк в режиме Онлайн;

- Рассчитывать компенсации (субсидии) на оплату жилья и коммунальных услуг;

- Производить начисления и учитывать оплаты по договорам аренды;

- Рассчитывать пени на задолженность по квартплате и по капитальному ремонту;

- Вести поквартирные карточки, содержащие данные о жильцах, жилых помещениях, счетчиках и датах их поверок;

- Формировать и передавать данные о начислениях и платежах в виде бухгалтерских проводок;

- Взаимодействовать с ГИС ЖКХ;

- Формировать и передавать данные по льготникам в уполномоченные органы;

- Вести раздельный учет начислений, оплат и пени по Капитальному ремонту с 2014г.

Рекомендуем прочесть: До какого возраста считается ребенок иждивенцем

В 1998 году «Центр Бонус» разработал первую версию программы для автоматизации учета услуг и расчета квартплаты для предприятий жилищно — коммунального хозяйства. В дальнейшем программа постоянно совершенствовалась и хорошо себя зарекомендовала на предприятиях ЖКХ Свердловской области. Сегодня мы с полной уверенностью предлагаем хорошо отработанную, надежную и удобную программу «Учет услуг и расчет квартплаты».

Налоговый учет товарищества собственников жилья

Особенности учета при режиме УСН

В большинстве случаев ТСЖ предпочитает упрощенную систему. Основное преимущество упрощенки для ТСЖ – понижение страховых взносов (ставка 20%) Бухгалтер ТСЖ должен различать поступления, которые относятся к доходам, и суммы, не попадающие под это определение и, соответственно, под налогообложение.

Не относятся к доходам товарищества при УСН следующие поступления:

- взносы;

- от собственников на содержание имущества;

- из бюджета на ремонт недвижимости, в том числе капитальный.

Согласно уставу ТСЖ основной целью его создания является содержание общей недвижимости, предоставление коммунальных услуг членам товарищества.

Поэтому все денежные средства, полученные товариществом на такие цели, не относятся к доходам организации. Необходимо учесть, что денежные средства, поступающие на указанные цели, от членов ТСЖ к доходам не относятся. Но средства, полученные на эти же цели от лиц, не являющихся членами товарищества, к доходам относятся и подлежат налогообложению.

Денежные поступления, подлежащие и не подлежащие налогообложению, необходимо учитывать раздельно. Также важно обеспечить раздельный учет расходов средств, полученных в качестве целевых поступлений. Поэтому к приоритетным направлениям работы бухгалтера ТСЖ относится составление сметы расходов и распределения затрат, организация аналитического учета издержек организации.

Уплата налогов при использовании режима ОСНО

ТСЖ, применяющие ОСНО, являются плательщиками налога на прибыль и НДС.

- Налог на прибыль. От начисления и уплаты этого налога освобождаются средства, относящиеся к целевому финансированию. Это суммы, поступившие от владельцев жилья в товариществе на ремонт и подержание помещений ТСЖ в должном состоянии. Все доходы и расходы ТСЖ должны учитывать обособленно. Если такое условие не соблюдается, то суммы целевого финансирования подлежат налогообложению в общеустановленном порядке. Под налогообложение не попадают вступительные, членские, паевые взносы, пожертвования, средства в резерве на ремонт. Налоговый учет сумм в ТСЖ, поступивших в качестве дохода, не имеет отличий от учета в иных организациях, осуществляющих коммерческую деятельность.

- НДС. ТСЖ, не применяющие специальные налоговые режимы, относятся к плательщикам НДС. Этим налогом не облагаются целевые средства, поступление которых не определено коммерческой деятельностью организации. Для товариществ по НДС установлены льготы. Продажа услуг ТСЖ по содержанию, ремонту помещений НДС не облагается.

Основные правила ведения бухучета в ТСЖ (нюансы)

- получает вознаграждение за размещение на здании рекламы, за использование имущества для оказания услуг интернета, кабельного телевидения, коммерческой телефонии и т. п.;

- сдает в аренду относящиеся к имуществу нежилые помещения;

- оказывает платные услуги жильцам (например, по мелкому ремонту в квартирах).

- представление ТСЖ коммунальных услуг (холодного и горячего водоснабжения, водоотведения, электроснабжения, газоснабжения, отопления, отведения сточных вод, обращения с твердыми коммунальными отходами) освобождается от НДС (подп. 29 п. 3 ст. 149 НК РФ, п. 4 ст. 154 ЖК РФ, письма Минфина России от 19.03.2014 № 06-05-17/11844, от 05.03.2013 № 03-07-14/6462, ФНС РФ от 02.02.2010 № ШС-17-3/[email protected]), если: эти услуги ТСЖ приобретает у организаций коммунального комплекса, поставщиков электрической энергии, газоснабжающих организаций, организаций, осуществляющих горячее водоснабжение, холодное водоснабжение и (или) водоотведение;

- цена реализации коммунальных услуг соответствует цене их приобретения у ресурсоснабжающих организаций;

- ТСЖ не отказалось от освобождения от НДС по этим операциям в соответствии с п. 5 ст. 149 НК РФ;

- представление ТСЖ услуг по содержанию и ремонту общего имущества в многоквартирном доме освобождается от НДС (подп. 30 п. 3 ст. 149 НК РФ, письма Минфина России от 03.07.2017 № 03-07-07/41736, от 08.06.2015 № 03-07-07/33108, от 15.07.2011 № 03-07-07/34), если: ТСЖ приобрело эти услуги у организаций и индивидуальных предпринимателей, непосредственно выполняющих (оказывающих) данные работы (услуги);

- цена реализации работ, услуг по содержанию общего имущества и ремонту управляющими компаниями, ТСЖ соответствует стоимости их приобретения;

- ТСЖ не отказалось от освобождения от НДС по этим операциям в соответствии с п. 5 ст. 149 НК РФ;

- все прочие поступления ТСЖ, кроме взносов на основную деятельность, содержат признаки налогооблагаемых по прибыли и по НДС — это в том числе: платежи собственников за индивидуальные услуги (например, ремонт квартиры), если они поступают сначала в ТСЖ, а затем перечисляются сторонним организациям, выполняющим услуги фактически;

- прочие аналогичные случаи, включая оказание услуг собственникам силами ТСЖ за дополнительную плату (сверх необлагаемых обязательных взносов).

Рекомендуем прочесть: Дачная Амнистия Продлена До Какого Года

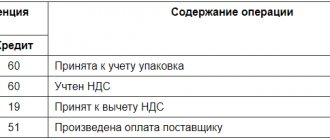

Отражение операций на счетах ТСЖ: проводки

Хозяйственные операции на счетах бухгалтерского учета отражаются так:

| Корреспонденция счетов | Содержание операции | |

| Дебет | Кредит | |

| 76 | 86 | Задолженность члена товарищества по взносам |

| 62 | 90 | Задолженность владельца имущества, не вступившего в товарищество |

| 26 | 70, 69,02, 10 | Расходы на содержание имущества ТСЖ |

| 26 | 68 | Начисление единого налога при УСН |

| 26 | 60 | Затраты на содержание помещений товарищества (услуги сторонних поставщиков) |

| 86, 20 | 26 | Распределены затраты между членами ТСЖ и собственниками помещений, не вступившими в товарищество |

| 90 | 20 | Списаны расходы на содержание имущества, не принадлежащего членам ТСЖ |

| 90 | 51 | Банковские расходы |

| 99 | 84 | Реформация баланса (в случае, когда финансовый результат – прибыль) |

| 84 | 86 | Пополнение средств целевого финансирования за счет нераспределенной прибыли |

| 76, 62 | 84 | Предъявлен убыток к покрытию |

| 86,20 | 96 | Создание ремонтного фонда |

Пример 1. В результате коммерческой деятельности товарищества за год сформировался финансовый результат – прибыль в сумме 3000 рублей. Эту сумму в соответствии с решением членов ТСЖ израсходовали на благоустройство площадки во дворе дома. В бухгалтерском учете товарищества сделаны следующие записи:

| Корреспонденция счетов | Сумма | Содержание операции | |

| Дебет | Кредит | ||

| 84 | 86 | 3000 | Прибыль от коммерческой деятельности включена в средства целевого финансирования |

| 26 | 60 | 3000 | Затраты на благоустройство площадки (выполняется силами подрядчика) |

| 60 | 51 | 3000 | Перечислено подрядчику за работы по благоустройству площадки |

| 86 | 26 | 3000 | Списание средств целевого финансирования, использованных по назначению |

| 012 | 3000 | Сооруженная площадка поставлена на учет | |

Бухгалтерский учет в ТСЖ

Раскрытие информации ТСЖ (ТСН) обязано раскрывать информацию об основных показателях своей финансово-хозяйственной деятельности. (п.10 ст. 161 ЖК РФ. Формы, по которым нужно размещать информацию, утверждает Минстрой России (Приказ Минстроя России от 22 декабря 2014 г.

Рекомендуем прочесть: Исковое заявление на право собственности

Организации ЖКУ (а именно, УК) получают от ЕРЦ только сводные данные по начислению и оплате, соответственно, УК отражает в бухгалтерском учете только общую задолженность граждан по ЖКУ, которую собирает ЕРЦ. Получается немного непонятная ситуация с организацией бухучета в Управляющей компании, впрочем, для России таких предостаточно. А именно: УК в учете отражает задолженность населения только в качестве задолженности ЕРЦ по сбору платежей. ЕРЦ же в своем балансе не указывает долг перед УК, поскольку средства, проходящие через него – транзитные. Часто ЕРЦ указывают задолженность перед ЖКХ (УК) только после получения платежей от населения. При этом делаются проводки: Д-т 50, 51 К-т 76 «Задолженность перед поставщиками жилищно-коммунальных услуг» — поступили платежи от населения.

Учет коммунальных платежей

Необходимо обратить внимание на порядок учета коммунальных платежей, полученных от собственников помещений, при применении в товариществе УСН. В уставе организации может быть прописана ее обязанность обеспечивать такими услугами ее членов, заключать от их имени договоры с поставщиками.

При этом налогообложению подлежит лишь разница между суммой дохода по коммунальным платежам и их стоимостью, т.е. вознаграждение товариществу за услуги агента. Платежи тех собственников имущества, не вступивших в товарищество, подлежат налогообложению в полном объеме, если между ними и ТСЖ не заключены агентские договора.