Особенности возврата денег в кассу подотчетным лицом

Организации (ИП) могут выдавать под отчет денежные средства двумя способами:

- переводом на счет сотрудника или корпоративную карту (письмо Минфина РФ от 05.10.2012 № 14-03-03/728);

- выдачей наличных денежных средств (указание Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У).

Если сотрудник использовал не все выданные ему подотчетные деньги, он должен осуществить их возврат в установленные для этого у работодателя сроки (п. 6.3 указания № 3210-У).

Размер возвращаемой суммы определяется по итогам проверки и утверждения авансового отчета по израсходованным суммам. Составить такой отчет нужно не позднее количества рабочих дней, утвержденных в организации, с даты истечения срока, на который были выданы деньги (п. 6.3 указания № 3210-У).

ВНИМАНИЕ! С 30.11.2020 требование о сдаче отчета в течение 3 рабочих дней отменено.

С 30.11.2020 вступили в действие и другие изменения по подотчету и кассе. Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Срок выдачи фиксируется в заявлении, составленном работником на выдачу аванса, или в распорядительном документе работодателя о выдаче денег под отчет. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) оформление работником заявления больше не является обязательным условием для выплаты подотчетных сумм. Осуществить ее можно на основании распорядительного документа руководителя юрлица (или ИП).

Пример такого документа вы найдете в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

ВАЖНО! Указание № 3210-У распространяет свои нормы только на правила выдачи и возврата средств в наличной форме. Для безналичных расчетов по подотчетным суммам его положения не применяются, и работодателю, использующему такой способ, необходимо утвердить порядок расчетов с подотчетниками внутренним документом.

Обоснование

В соответствии с пунктом 1 статьи 1.2 Федерального закона от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» (далее — Федеральный закон N 54-ФЗ) контрольно-кассовая техника, включенная в реестр контрольно-кассовой техники (далее — ККТ), применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных Федеральным законом N 54-ФЗ.

Согласно положениям статьи 1.1 Федерального закона N 54-ФЗ расчеты для целей указанного Федерального закона — это прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги, прием ставок, интерактивных ставок и выплата денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению азартных игр, а также прием денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок и выплате денежных средств в виде выигрыша при осуществлении деятельности по организации и проведению лотерей. Под расчетами понимаются также прием (получение) и выплата денежных средств в виде предварительной оплаты и (или) авансов, зачет и возврат предварительной оплаты и (или) авансов, предоставление и погашение займов для оплаты товаров, работ, услуг (включая осуществление ломбардами кредитования граждан под залог принадлежащих гражданам вещей и деятельности по хранению вещей) либо предоставление или получение иного встречного предоставления за товары, работы, услуги.

Выдача и возврат денежных средств под отчет не попадает под понятие расчета. Соответственно, ККТ не применяется ни при выдаче денежных средств под отчет, ни при их возврате подотчетным лицом.

Об этом, в частности, говорится в Письмах Минфина от от 01.10.2018 N 03-01-15/70143, от 10.08.2018 N 03-01-15/56554, от 05.08.2019 N 03-01-15/58816).

Не выдавайте деньги из запрещенных источников

Выдавать деньги под отчет можно только за счет наличной выручки. Новые правила наличных расчетов запрещают выдавать деньги подотчетникам за счет других источников (Указание ЦБ от 9 декабря 2019 г. № 5348-У). Например, за счет заемных средств, поступивших в кассу, и даже за счет возвращенных подотчетных сумм. Их сначала нужно сдать в банк.

Раньше возвращенные подотчетные суммы можно было выдать другому работнику под отчет и даже в качестве зарплаты. Теперь же возвращенный подотчетником аванс нужно сдать в банк. Если этого не сделать, вы нарушите правила наличных расчетов (см. письмо ЦБ от 9 июля 2021 г. № 29-1-1-ОЭ/10561). Нарушение влечет штраф на сумму от 40 000 до 50 000 руб. по части 1 статьи 15.1 КоАП.

Разрешено выдавать займы только микрофинансовым и некоторым другим специализированным организациям, например, потребкооперативам (п. 1 Указаний).

Выдавайте наличные деньги под отчет только за счет выручки. Если ее нет, нужно снимать деньги со счета в банке. Также можно перейти на безналичные расчеты с подотчениками.

Положение о расчетах с подотчетными лицами

Этот документ устанавливает единые правила выдачи подотчетных средств компаниями своим сотрудникам. Он позволяет контролировать целевое использование авансовых средств, правильно проводить расходные документы по бухгалтерии организации.

Порядок выдачи подотчетных средств следующий:

- Деньги под отчет предоставляются только сотрудникам организации, внесенным руководителем в соответствующий список лиц, которые вправе получать, расходовать подотчетные деньги. Перечень таких сотрудников утверждается приказом руководителя фирмы.

- На командировочные затраты получать средства вправе все сотрудники компании, с которыми официально подписан трудовой договор. Издается отдельный приказ для каждого такого работника, который подписывается руководителем предприятия.

Подотчетными лицами называют работников предприятия, получивших авансом денежные суммы.

Порядок возврата подотчетных средств таков:

- Работник, получивший деньги на командировку, хозяйственные, прочие нужды предприятия, обязан документально подтвердить целевое расходование аванса, вернуть остаток. Возврат средств работником акционерного общества осуществляется одним из доступных способов: внесением наличных денег в кассу, безналичным переводом на р/с компании, в т.ч. с помощью интернет-банкинга кредитной организации.

- При использовании онлайн-банка для возврата не использованных до конца командировочных или прочих авансов, выданных на административные расходы, работодатель возмещает работнику комиссию, которая взимается за безналичный перевод. Для этого рабочий должен представить в бухгалтерию заверенные копии расходных документов: выписку по банковскому счету и платежное поручение.

Деньги, предоставляемые сотрудникам на командировочные, представительские, административно-хозяйственные нужды и прочие затраты фирмы, являются подотчетными суммами (подотчетами).

Сотрудников, получающих эти средства под роспись, называют подотчетными лицами.

Акт возврата денежных средств по кассе: нюансы оформления

Нередко в течение рабочей смены у кассиров образуется кассовый разрыв. Это может быть обусловлено несколькими причинами:

- Работник по ошибке пробил неправильный чек (например, сумма в фискальном документе больше стоимости фактически приобретенного товара).

- Кассир пробил чек, но клиент передумал его отоваривать — ситуация актуальна для торговых точек, где сначала оплачивают покупку, а потом в нужном отделе отпускают продукцию.

- Покупатель возвращает товар непосредственно в день покупки и ему возмещают денежные средства из операционной кассы.

Во всех перечисленных случаях надо оформить акт ф. КМ-3. Он составляется в единственном экземпляре при закрытии смены и снятии Z-отчета в тот же день, когда произошел кассовый разрыв. При проведении налоговой проверки сотрудники ФНС уделяют особое внимание правильности составления документа и приложенным к нему оправдательным бумагам. Поэтому при оформлении необходимо учитывать некоторые нюансы.

Акт возврата денежных средств по кассе подписывается комиссией, в состав которой входят: руководитель компании (управляющий филиалом), заведующий отделом, старший кассир и кассовый работник. После подписания кассир вносит итоговую сумму акта (по всем аннулированным фискальным документам) в гр. 15 регистра ф. КМ-4 (Журнал кассира-операциониста).

Также нужно приложить неправильно пробитые чеки. Для удобства их можно наклеить на лист бумаги. На каждом документе должна стоять подпись руководителя и штамп с о. Не всегда фискальный документ есть в наличии. Это может быть связано с тем, что он не был представлен покупателем или был утерян кассовым работником.

В первом случае клиент должен написать заявление, где указать причину, по которой он не смог предъявить чек. Документ визируется руководителем торговой точки, прикладывается к акту. Если ККТ предусматривает возможность вывода на печать информации о покупке — она тоже может быть приложением.

Если фискальный документ отсутствует по вине кассира, но принято решение его не наказывать, то работнику достаточно написать объяснительную записку и оформить товарный отчет. В этом случае сотрудники ФНС могут оштрафовать предпринимателя за неоприходование выручки, но, исходя из судебной практики, суды чаще всего встают на сторону бизнесмена.

При отсутствии оправдательных документов налоговики могут приравнять это к нелегальному обороту и привлечь как к налоговой, так и к административной ответственности. Однако, в соответствии с ч. 1 ст. 4.5 КоАП, юридическое лицо или ИП не могут быть привлечены к ответственности по прошествии 2 месяцев со дня совершения правонарушения.

Оформление бухгалтерских проводок

Когда на р/с компании поступают денежные средства, выполняются соответствующие бухгалтерские проводки:

- Дт51, Кт71 — поступление неиспользованных авансов на р/с.

- Дт52, Кт71 — поступление на валютный счет неиспользованных авансовых средств.

- Дт73, Кт51, Кт52 — перечисление сотруднику банковской комиссии, изъятой у него за денежный перевод.

- Дт91, Кт73 — комиссия банковского учреждения, учтенная в расходах фирмы.

В первых двух случаях бухгалтер организации проводит документы на основе выписки из банковского учреждения. Дополнительные документы не требуются.

Проводки № 3 и № 4 фиксируются в бухгалтерии, только если возврат банковских комиссий предусмотрен локальным актом (коллективным договором) юридического лица.

Что делать с комиссией за перевод?

Если по транзакции на возврат снималась комиссия за перевод, возмещать ее или нет и принимать в расходы или нет — будет зависеть от формулировки в локальном акте организации о порядке возмещения командировочных расходов и в локальном акте об осуществлении безналичных расчетов.

Если локальными актами предприятия не предусмотрен способ возврата неизрасходованного аванса через онлайн-банк, а также возмещение комиссии банка по такой транзакции, то возвращать работнику сумму, уплаченную банку за операцию, работодатель не обязан.

Так, в колдоговоре или в локальном акте организации могут быть установлены виды и размеры возмещаемых расходов на командировки, порядок их возмещения, порядок и способ (наличный и/или безналичный, в том числе через онлайн-банк) возвращения неиспользованного аванса, перечень документов, принимаемых в подтверждение расходов (в том числе в виде комиссии банка, взимаемой при возврате неизрасходованного аванса через онлайн-банк).

Пример включения в локальный акт положения о способе возврата неиспользованных сумм на расчетный счет организации:

Локальный акт работодателя может содержать положение о возмещении работнику любых расходов, осуществленных с разрешения или ведома работодателя. В данном случае решение о возмещении комиссии банка за возврат денег через онлайн-банк также может быть осуществлено.

Если возмещение комиссии предусмотрено локальным нормативным актом, то работодатель может ее учесть в расходах по налогу на прибыль, как другие расходы, связанные с производством и (или) реализацией (пп. 49 п.1 ст. 264 НК РФ, Письма № 03-03-06/1/18005, № 16-15/105572).

Как происходит выдача средств под отчет

Предоставление денег компанией-работодателем своим сотрудникам на административно-хозяйственные, командировочные и другие нужды, связанные с ее рабочей деятельностью, является стандартной практикой. Эта процедура регламентируется Указанием ЦБ России № 3210-У/11.03.14 г.

Чтобы минимизировать оборот наличных, предприятия выполняют безналичные расчеты со своими работниками. Министерство финансов России в 2013 г. подтвердило возможность применения дебетовых и зарплатных карт для выплат подотчетных средств (см. письмо № 2-3-10/37209). Все сведения отображаются в акте об осуществлении безналичных расчетов.

Многих интересует, можно ли перевести неизрасходованные деньги на р/с предприятия и в какой срок это можно сделать, если работодатель перечислил подотчетные деньги на пластиковую карту.

Если сотрудник организации полностью не израсходовал подотчетные средства, предоставленные ему на хозяйственные и иные нужды или в командировке, он должен вернуть остаток:

- до истечения периода, на который предоставлялись деньги;

- сразу после командировки, больничного, отпуска (1 рабочий день), если на этот период приходится окончание срока выдачи подотчета.

Выдача денег под отчет — одна из наиболее распространенных операций.

Варианты возврата авансов в российском законодательстве не прописаны. Поэтому работники предприятий могут возвращать аванс безналичными переводами и наличными деньгами в кассу. А если руководство компании операции с наличными свело к минимуму, тогда возврат средств безналичным переводом на р/с организации — единственный способ.

Как отражается в бухучете сумма возврата взятых в под отчет денежных средств

Компания, получив подотчетные суммы от сотрудника, отражает в бухучете проводки:

- Дт 50 Кт 71 — возврат в кассу наличных средств;

- Дт 51 Кт 71 — возврат подотчетных сумм на рублевый банковский счет предприятия;

- Дт 52 Кт 71 — возврат подотчета на валютный счет фирмы;

- Дт 94 Кт 71 — отражение задолженности подотчетника при невозврате им выданных сумм.

О том, как поступить, если сотруднику не хватило подотчетных средств, читайте в статье «Что делать, если подотчетное лицо потратило свои деньги?».

Возврат подотчетных сумм на расчетный счет, проводки

Получение денежных средств на расчетные счета организации в бухгалтерском учете оформляются проводками:

Дт 51 Кт 71 — поступили неиспользованные подотчетные средства на банковский счет организации.

Дт 52 Кт 71 — поступили неиспользованные подотчетные средства на валютный счет фирмы организации.

Дт 73 Кт 51, 52 — сотруднику возвращена сумма комиссии банка за перевод.

Дт 91 Кт 73 — комиссия банка признана в расходах.

Две последние проводки оформляются в учете, если в локальном акте предприятия прописана возможность компенсировать комиссию банка.

НДФЛ и взносы с подотчетных сумм без авансового отчета

Если поверяющие обнаружат, что подотчетник не отчитался по подотчетным суммам, вам придется доплачивать НДФЛ и страховые взносы.

Также будет и штраф – 20% от недоимки.

Не поможет даже ВС РФ (см. Определение от 3 февраля 2021 г. № 310-ЭС19-28047).

Кроме того, если авансовые отчеты запросит банк, а их не будет, он может заблокировать вашу систему “Банк-Клиент”, так как заподозрит запрещенные операции.

Поэтому, если авансовые отчеты подотчетных лиц поступают не вовремя, лучше подстраховаться. В течение месяца после истечения срока возврата денег издайте приказ об удержании денег, ознакомьте с ним работника и возьмите у него согласие на возврат.

Как вернуть денежные средства из подотчета, если сотрудник у вас больше не работает

Если подотчетные не возвращает действующий сотрудник, рекомендации по дальнейшим действиям вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

В ситуации, когда подотчетные деньги сотрудник не вернул и уволился, можно поступить следующим образом:

- Если сотруднику еще не выплачена зарплата, то, задолженность можно удержать из его зарплаты, при наличии решения руководителя и согласия сотрудника. При этом удержание не должно превышать 20% от зарплаты (ст. 138 ТК РФ).

- Если с сотрудником все расчеты прекращены или он не согласен с размером удерживаемых сумм, взыскать задолженность можно только в судебном порядке.

О том, можно ли задержать выплату средств, причитающихся работнику при увольнении, если он не вернул подотчетные суммы, читайте в материале «Какие выплаты положены работнику при увольнении».

Как грамотно вернуть средства на счет компании

Сегодня большинство работодателей перечисляют зарплату авансовые средства своим сотрудникам на банковские карточки — пластиковые носители. Неизрасходованные деньги работник затем возвращает на работодателю на р/с фирмы с карточного счета через ЛК интернет-банкинга.

Необходимо грамотно вернуть подотчетные средства на расчетный счет.

Возможность предоставления аванса, возврата неиспользованных средств через р/с, пластиковые носители фиксируется локальным актом компании. Например, руководитель вписывает такие денежные операции в учетную политику фирмы, составляет отдельное положение правил предоставления/возврата авансов рассматриваемыми лицами.

Сотрудник, который осуществляет возврат денег на р/с работодателя через личный кабинет интернет-банка, указывает в графе «Наименование платежа», что он возвращает остаток денег, выданных ему под отчет. Эта запись необходима, чтобы избежать налогообложения с возвращаемой суммы (без учета НДС, налога на прибыль ИП, АО).

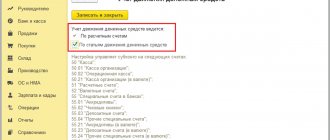

ПКО возврат от подотчетного лица в 1С Бухгалтерия 3.0

В статье будет рассказано, как при помощи документа “Приходный кассовый ордер” сделать возврат от подотчетного лица в 1С:Бухгалтерия 3.0.

Перейдем на закладку “Банк и касса” и с правой стороны экрана, в разделе “Касса”, выбираем “Приходный кассовый ордер”. Откроется журнал ПКО, для того что бы создать новый наживаем кнопку “Создать”, при этом откроется форма нового документа ПКО.

По умолчанию вид операции нового приходного кассового ордера — “Оплата от покупателя”, но мы возьмем вид операции “Возврат от подотчетного лица”, поэтому выберем его в поле “Вид операции”. Далее необходимо выбрать подотчетное лицо, которое будет возвращать деньги, сумму возврата, выбрать статью движения денежных средств(выберем — “Возврат денежных средств подотчетником”), в поле основание также напишем строку — “Возврат денежных средств подотчетником”. В поле “Приложение” пишется документ, по которому осуществляется данная операция(можно оставить пустым).

Все необходимые поля заполнены и теперь следует провести документ, нажав соответственную кнопку на верхней панели. ПКО с видом операции “Возврат от подотчетного лица” делает проводку 50.01 — 71.01 на сумму операции. Щелкнув по кнопке “Печать” документ можно распечатать.

Видео:

Определение суммы аванса на командировку

Сумма аванса самостоятельно определяется организацией с учетом срока командировки, норм расходов по найму жилья, суточных расходов, а также стоимости проезда в место назначения и обратно. Размер суточных и нормативы должны быть прописаны в коллективном оговоре или же в локальных нормативных актах организации.

В настоящее время размер суточных установлен в размере 700 рублей для поездок по России и 2500 рублей для заграницы. Обращаем внимание, что организация вправе установить размер как меньше так и больше установленных сумм. Вопрос в дополнительных налогах с суточных, так при превышении данных сумм будет взиматься налог на доходы с сотрудника.

Что будет если суточные меньше 700 рублей? Суточные могут быть установлены и в меньшем размере, такое право у организации есть. Установленные нормы не обязывают их придерживаться, установленная величина влияет на налогообложение. Однако стоит разумно подходить к определению размера суточных, ведь сотрудник уезжает в поезду для выполнения задач организации, а не по своей воле и устанавливая небольшие суммы означает, что ему придется тратить свои личные деньги на питание, проезд и т.д.

Подробнее о том, как отправить сотрудника в командировку по новым правилам читайте здесь.