Что это такое, вместо каких документов может использоваться?

УПД действует активно и используется в документообороте разных организаций. Его ввела и узаконила Федеральная налоговая служба (ФНС) письмом от 21.10.2013 № ММВ-20-3/96.

Отличия УПД от накладных:

- Разница УПД и товарной накладной (ТОРГ-12) — в том, что УПД содержит помимо перечисления товара, цены на каждый товар, общей суммы еще и данные по НДС, таможенной декларации и страну происхождения товара.

- От товарно-транспортной УПД отличается отсутствием транспортной составляющей документа.

Подписи на счетахфактурах и УПД

Счет-фактура и УПД подписываются руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации (п. 6 ст. 169 НК РФ, Приложение № 3 к Письму ФНС России от 21.10.2013 № ММВ-203/[email protected]).

Среди наиболее распространенных ошибок, связанных с подписанием документов, можно назвать следующие: использование факсимильной подписи, счет-фактура и УПД подписаны одним лицом, а в расшифровке подписи значится другое, документы подписаны неуполномоченным лицом.

Письма Минфина России от 10.04.2013 № 0307-09/11863, от 23.04.2012 № 03-07-09/39 содержат следующие разъяснения: нормами НК РФ указание в счетах-фактурах дополнительных реквизитов (сведений), в том числе должности уполномоченного лица, подписавшего соответствующий счет-фактуру, не запрещено.

В случае если счетфактура, выставленный покупателю, подписан одними уполномоченными лицами, а экземпляр счета-фактуры, оставшийся у продавца, другими, то это не является нарушением порядка оформления счетов-фактур (Письма ФНС России от 03.07.2013 № 0307-15/25437, от 19.07.2013 № ЕД-4-3/13161).

Следует отметить, что применение вычета на основании счета-фактуры и УПД, заверенных факсимильной подписью, неправомерно. Такой позиции придерживаются контролирующие органы и суды (Письма Минфина России от 08.12.2017 № 0303-06/1/81951, от 27.08.2015 № 03-07-09/49478, от 01.06.2010 № 03-07-09/33, от 17.09.2009 № 03-0709/48, от 17.06.2009 № 0307-09/31, от 28.04.2009 № 03-07-09/24, от 22.01.2009 № 03-07-11/17, ФНС РФ от 14.02.2005 № 03-1-03/210/11, Определение Верховного Суда РФ от 22.01.2016 № 307КГ15-18124, Постановление Президиума ВАС РФ от 27.09.2011 № 4134/11 и др.)

В заключение отметим, обычная камеральная налоговая проверка при «стыковке» показателей из деклараций налогоплательщика и его контрагентов вряд ли выявит описанные выше ошибки.

Тем не менее не стоит пренебрегать правилами оформления счетов-фактур и УПД, поскольку от углубленных камеральных, а также выездных налоговых проверок никто не застрахован.

| Егорова Ольга Викторовна, Эксперт по налогообложению (Москва) |

Назад

Вперёд

Когда оформляется?

Для упрощения документооборота разработана единая форма универсального передаточного документа. УПД может быть использован как организациями, так и индивидуальными предпринимателями. Его применение возможно при любой системе налогообложения.

- поставке товаров, услуг или выполнении работ;

- передаче имущественных прав пользования.

Преимущества использования:

- уменьшение документооборота;

- единый стиль и форма оформления разных бухгалтерских учетных документов таких, как ТОРГ-12, М-15, акты передач, ТТН;

- сокращение времени на оформление, обработку, проверку всех видов документов, когда есть единая форма;

- единый документ снижает риск расхождения в цифрах и реквизитах между документами по одной экономической сделке;

- уменьшение расходов на бумагу, на место для хранения в архиве.

Заменяет ли счет-фактуру, товарную накладную ТОРГ-12 и транспортную (ТТН)?

Рассмотрим, заменяет собой универсальный передаточный акт товарно-транспортную накладную (ТТН) или нет, что лучше – УПД или ТОРГ-12, и нужна ли транспортная накладная, если есть универсальный документ.

УПД не заменяет транспортную накладную, так как в нем нет строк, относящихся к транспорту, имеющихся во втором документе. Транспортная накладная нужна для сопровождения перевозки товара.

Товарно-транспортная накладная по форме N 1-Т оформляется при любом раскладе независимо от того, кто доставляет товар: покупатель, продавец или наемный грузоперевозчик, нанятый любой из сторон договора.

Статьи по теме (кликните, чтобы посмотреть)

- А вы знаете, что это такое товарный знак и в чем заключается его значение? Определение понятия и виды, признаки и примеры

- Что делать если кредитная история испорчена: как «реабилитировать» заемщика

- Классификация товаров промышленного назначения

- Какова финансовая гарантия положена для визы в Италию

- Федресурс банкротство физических лиц

- Как происходит упрощенная процедура банкротства юридического лица: порядок процедуры

- Порядок увольнения сотрудников при банкротстве предприятия, положенные компенсации и выплаты

УПД может заменять счет-фактуру, так как основная часть сформирована по ее образу и подобию и содержит все необходимые данные.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Помимо обязательных реквизитов счет-фактуры, перечисленных в пункте 5 и пункте 6 статьи 169 НК РФ, УПД содержит обязательные данные первичного учетного документа, узаконенные части 2 статьи 9 Закона N 402-ФЗ.

ТН

Транспортная накладная – обязательный документ согласно Пост. Правительства №272 от 15-04-11 г. Обычно ТН заполняет отправитель груза, если другой порядок не прописан в договоре на перевозку. Документ составляется на одну партию или на несколько партий ТМЦ, если их перевозят одним грузовым автомобилем.

Заполняются три оригинальных экземпляра ТН:

- отправителю;

- получателю;

- перевозчику.

Различие с предыдущей формой, ТТН, состоит в отсутствии товарного раздела как такового. Это отражается в заголовке документа. Списание и постановка на учет перевозимых ТМЦ на основании ТН не производятся.

Следует иметь в виду Пост. Правительства №1529 от 12-12-17 г., согласно которому изменился правовой акцент правил перевозки грузов автомобильным транспортом. Теперь правила регулируют перевозки тяжеловесными (крупногабаритными) авто. Ранее правила регламентировали перевозку, соответственно, тяжеловесных (крупногабаритных) грузов.

Изменения коснулись и ТН, как документа, фиксирующего хозяйственные операции в этой сфере:

- раздел 13 посвящен маршруту движения транспорта, в том числе и перевозящего опасные ТМЦ;

- раздел 15 содержит сумму услуг АТП — перевозчика, сумму оплаты за перевозку соответствующих грузов.

В разделе 13 при перевозке автомобилем опасного груза указываются в том числе и реквизиты разрешения на перевозку.

Таким образом, показатели двух накладных максимально сближаются по смыслу и содержанию.

Какой документ оформить при передаче имущества: акт приема-передачи или накладную по форме N ТОРГ-12?

Как составляется универсальный передаточный документ?

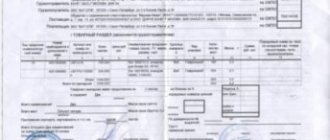

УПД был разработан на базе счет-фактуры, поэтому включает в себя следующие данные:

- порядковый номер и фактическая дата составления;

- данные о продавце и покупателе (наименование организации, юридический адрес, инн/кпп);

- наименование и адрес грузоотправителя и грузополучателя;

- идентификатор государственного контракта, договора, на основании которого проведена сделка;

- фамилия и инициалы (имя, отчество), должности и подписи, совершивших хозяйственную операцию (продажа товара/услуги) и ответственных за ее оформление;

- строка «к платежно-расчетному документу» ( заполняется, если был получен аванс);

- наименование товара/услуги;

- единица измерения товара/услуги (кг, литр и другое);

- количество товара/услуги;

- стоимость единицы продукта/услуги;

- валюта, в которой ведется расчет;

- данные по акцизу, если это акцизный продукт;

- налоговая ставка;

- итоговая сумма облагаемого налога;

- итоговая стоимость всех поставленных товаров/услуг;

- страна происхождения товара, если это предмет сделки;

- номер таможенной декларации (если продукт иностранного происхождения).

УПД содержит всю необходимую информацию:

- название «Универсальный передаточный документ»;

- реальное время составления;

- название организации (фирма, ИП, другое);

- вид деятельности (продажа товара/услуги);

- количественная характеристика (единица измерения);

- должностные лица с указанием фамилий, ответственные за выполнение работ, услуг, перевозку товара и их подписи;

- универсального передаточного документа, который используется вместо товарной накладной

- универсального передаточного документа (УПД)

Если УПД имеет «статус 1» и выполняет функции счет-фактуры и первичного учетного документа, то все графы должны быть заполнены.

Если УПД имеет «статус 2» и выполняет функции только первичного учетного документа, заполнение всех пунктов не обязательно.

В частности не подлежат заполнению:

- налоговая ставка;

- данные по акцизу;

- строка «к платежно-расчетному документу»;

- страна происхождения товара;

- номер таможенной декларации (если продукт иностранного происхождения).

Постановка подписей

Официально шаблон УПД имеет 5 граф для подписания документа со стороны продавца. Но не все поля в обязательном порядке нужно подписывать.

- Если он используется только в статусе первичной документации, то достаточно двух подписей: от руководителя организации и главного бухгалтера.

- Если УПД используется как замена ТОРГ-12 и счет-фактуры, то будут еще подписи лица, совершившего отгрузку товара, подпись лица, ответственного за оформление факта хозяйственной жизни, со стороны продавца.

Также будут подписи со стороны покупателя: лица, получившего товар и ответственного за хозяйственную часть.

Оформляем реализацию: как выписываются счета-фактуры и накладные

Каждый факт хозяйственной деятельности сопровождается оформлением первичных документов. На их основании бухгалтер фиксирует совершившуюся операцию в учете. Не исключение и операции по реализации продукции, работ, услуг и пр. В ходе указанной операции продавец должен выписать первичный документ (например, товарную накладную), на основании которого товар, работа, услуга передается (или право собственности переходит) покупателю. Если продавец уплачивает НДС, то в общих случаях он выставляет в адрес покупателя и счет-фактуру. Но сделать это он может не в момент передачи актива или права собственности на него, а в течение пяти дней после отгрузки.

Таким образом, накладная и счет-фактура — единый комплект документов по реализации товаров, однако предназначены они для того, чтобы учитывать различные объекты. Чтобы понять разницу между накладной и счетом-фактурой, рассмотрим каждый документ по отдельности.

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

- о предмете сделки;

- о стране его происхождения;

- о сумме;

- о количественных характеристиках хозяйственной операции;

- о ставке налога;

- об акцизе;

- о соответствующей группе товаров;

- позволяющие идентифицировать налогоплательщиков.

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД.

Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф.

М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

- При статусе 1 УПД исполняет роль одновременно счета-фактуры и документа, подтверждающего передачу.

- При статусе 2 УПД заполняется только как документ БУ.

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

В чем заключается разница между товарной накладной и другими передаточными документами

Когда выписывается товарная накладная, мы уже выяснили, но кроме нее в процессе реализации могут быть оформлены и другие передаточные документы:

- накладная на отпуск материалов на сторону — форма № М-15;

- акт выполненных работ / об оказании услуг;

- акт о приеме-передаче ОС — форма № ОС-1 и пр.

Из названий видно, что оформление перечисленных документов происходит в зависимости от того, какое имущество передается: материалы, работы, услуги, основные средства, нематериальные активы и т. д.

Все эти документы характеризуются тем, что в них должны быть прописаны реквизиты передающей и принимающей сторон, наименование и при необходимости характеристика передаваемого актива, количество, цена и стоимость, дата, когда произошла передача актива, и пр. Документы должны быть заверены подписями уполномоченных лиц с каждой стороны сделки и скреплены печатями (при наличии).

Посмотрите, какие реквизиты должны присутствовать в первичных документах.

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Федеральная налоговая служба разработала форму, которая объединяет в себе счет-фактуру и первичный документ, подтверждающий совершение хозяйственной операции. Данная форма названа «универсальный передаточный документ» (УПД).

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Новый бланк, а также рекомендации по его заполнению приведены в письме ФНС России от 21.10.13 № ММВ-20-3/[email protected] В настоящей статье мы расскажем о том, как правильно составить УПД, а также о том, как инспекторы будут его проверять.

Следующий материал будет посвящен отражению этого документа в книге продаж, книге покупок, в журнале учета полученных и выставленных счетов-фактур, и в регистрах налогового учета.

Ставка налога

В вычете НДС будет отказано при указании неверной ставки налога (Письма Минфина РФ от 25.04.2011 № 0307-08/124, РФ от 25.07.2008 № 03-07-08/187, ФНС РФ от 13.01.2006 № ММ-6-03/[email protected], Определение Верховного Суда РФ от 26.01.2016 № 304-КГ15-18260, Определение Конституционного Суда РФ от 15.05.2007 № 372-О-П).

Об особенностях применения ставки НДС в переходный период в связи с повышением ставки налога с 18 до 20% подробно разъясняется в Письме ФНС России от 23.10.2018 № СД-43/[email protected]

В указанном Письме ФНС с 1 января 2021 года рекомендовано оформлять возврат товаров корректировочными счетами-фактурами, независимо от того, принял покупатель товары на учет или нет.

При этом, если в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура, указана налоговая ставка 18%, то в графе 7 корректировочного счета-фактуры также указывается налоговая ставка 18%. Вместо счета-фактуры организации могут выставлять УПД, а вместо корректировочного счета-фактуры, соответственно, универсальный корректировочный документ (УКД) (Письма ФНС России от 21.10.2013 № ММВ20-3/[email protected], от 17.10.2014 № ММВ-20-15/[email protected]).

Если при первоначальной отгрузке товара был оформлен УПД, при возврате товара продавец должен оформить УКД. При этом в полученном УКД покупатель не должен заполнять строку 12, в строке 13 он может указать дату получения УКД, а строку 14 заполнять необязательно.

В каких случаях можно применять универсальный передаточный документ

Сразу оговоримся, что применение универсального передаточного документа — это право, а не обязанность. Другими словами, налогоплательщики могут отказаться от УПД и, как прежде, заполнять отдельно счет-фактуру и отдельно — накладную либо акт.

Для компаний и предпринимателей, которые решат перейти на универсальный передаточный документ, возможны два варианта.

Первый вариант подразумевает, что УПД заменяет собой как счет-фактуру, так и накладную, либо акт. В этом случае универсальный передаточный документ одновременно служит для расчетов по НДС и для признания расходов при налогообложении прибыли.

Такому документу присваивается статус 1, который нужно указать в специально отведенном поле (оно расположено в верхнем левом углу бланка). Обычный счет-фактура при первом варианте не нужен.

В настоящий момент УПД со статусом 1 передавать в электронном виде нельзя. Дело в том, что такой документ представляет собой расширенный счет-фактуру, а счета-фактуры могут быть составлены строго по утвержденному формату. Но для универсального передаточного документа формат пока не утвержден.

Второй вариант подразумевает, что УПД заменят собой только накладную, либо акт. В этом случае универсальный передаточный документ служит исключительно для признания расходов в налоговом учете. Что же касается расчетов по НДС, то для них необходим обычный счет-фактура. При втором варианте универсальному документу присваивается статус 2.

Несмотря на отсутствие формата, УПД со статусом 2 можно передавать в электронном виде, как и любой неформализованный первичный документ.

Обратите внимание: вариант, при котором УПД заменял бы только счет-фактуру, не предусмотрен. И хотя изначально он предполагался, впоследствии ФНС России такую возможность исключила.

Добавим, что начать применение УПД можно в любой момент.

Правила заполнения УПД, заменяющего только накладную (либо акт)

В универсальном передаточном документе со статусом 2 можно не заполнять поля, которые являются обязательными исключительно для счета-фактуры. Такие строки и столбцы допустимо либо оставить пустыми, либо поставить в них прочерк.

Это относится к строке (7) «К платежно-расчетному документу», к графам 6 и 7, предназначенным для суммы акциза и налоговой ставки, и к графам 10, 10а и 11, предназначенным для сведений о стране происхождения импортного товара и таможенной декларации.

Не исключено, что УПД со статусом 2 будут составлять компании или предприниматели, которые не являются плательщиками НДС. В этом случае графу 7 «Налоговая ставка» и графу 8 «Сумма налога, предъявляемая покупателю» заполнять не нужно.

Тогда, несмотря на название «счет-фактура», универсальный документ не повлечет за собой обязанности по начислению и уплате НДС.

Также УПД со статусом 2 могут заполнять комитенты, принципалы и доверители, которые передают свой товар комиссионерам, агентам или поверенным для продажи сторонним клиентам. Такой универсальный документ будет выступать в роли «первички», подтверждающей передачу ценностей без перехода права собственности на них.

При этом в строке (8) «Основание передачи (сдачи) / получения (приемки)» надо указать договор на оказание посреднических услуг. А строки (2), (2а), (2б), (6), (6а) и (6б), предназначенные для сведений о продавце и покупателе, заполнять не нужно.

Рекомендации по заполнению других реквизитов УПД приведены в таблице 1.

Рекомендации по заполнению некоторых реквизитов УПД

Как налоговики будут проверять УПД

В рамках проверки по НДС

Если налогоплательщик предъявит универсальный передаточный документ со статусом 1 в качестве основания для вычета по НДС, инспекторы, прежде всего, обратят внимание на строки (1)-(7) и графы 1-11. Эти поля должны быть заполнены в соответствии с пунктом 5 статьи 169 НК РФ.

Помимо этого, налоговики убедятся, что УПД подписан по правилам, изложенным в пункте 6 статьи 169 НК РФ. А на документе, составленном предпринимателем, рядом с его подписью стоят реквизиты свидетельства о госрегистрации. Только в этом случае организация или предприниматель получит право на вычет.

Однако, не стоит забывать, что ошибки, не препятствующие идентификации продавца, покупателя, наименования товаров (работ, услуг), их стоимости, ставки и суммы налога, не являются поводом для отказа в вычете (п. 2 ст. 169 НК РФ).

Что лучше – накладная или УПД?

Использование в организации универсальных передаточных документов имеет ряд преимуществ:

- упрощение документооборота;

- сокращение архива бухгалтерских бумаг;

- оформление документов в едином стиле;

- сокращение ошибок при составлении документов;

- экономия времени на подготовку документов, снижение расходов на бумагу.

УПД очень удобен в использовании, так как при оформлении различных операций он заполняется по единому образцу. Ответственным лицам не придется думать над тем, как надо заполнять накладную по форме ТОРГ-12 или М-15. Образец заполнения УПД на услуги можно взять за основу.

Можно сделать выводы о том, что применение УПД более выгодно по сравнению с использованием обычных накладных. Необходимость УПД назревала давно, и за ним будущее. Но иногда все же возникают ситуации, когда без оформления счетов-фактур не обойтись.

Обязательные реквизиты

Обязательные реквизиты УПД совпадают с реквизитами первичных документов, перечисленными в п. 5-6 ст. 169 НК РФ и ч. 2 ст. 9 закона № 402-ФЗ. Наряду с реквизитами счета-фактуры, обязательными реквизитами УПД являются:

- наименование документа;

- дата составления;

- наименование юридического или физического лица;

- содержание факта хозяйственной деятельности;

- величина натурального или денежного измерения;

- должность ответственного лица, совершившего сделку;

- ФИО и подписи ответственных лиц.

Предприниматели имеют право добавлять дополнительные реквизиты в УПД так же, как в счет-фактуру. Ранее специалисты ФНС заявляли о том, что дополнительные реквизиты надо приводить за пределами рамки, которая отделяет счет-фактуру от «первички», но сейчас налоговая не запрещает добавлять информацию внутри нее (основание – письмо ФНС от 17.08.2016 г.

№ СД-4-3/15094).

У лиц, ответственных за оформление документа, может возникнуть вопрос: обязательно ли заполнять код товара в УПД? Данную графу заполняют, если организация или ИП осуществляли отгрузку товаров в страны-члены ЕАЭС. При отсутствии необходимых сведений в графе ставится прочерк.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Как же заполнить код товара, работ, услуг в УПД? Код товара указывается в соответствии с внешнеэкономической Единой товарной номенклатурой ЕАЭС (ТНВЭД).

Сведения о продавце и покупателе

При указании ИНН наиболее часто встречающиеся ошибки носят технический характер. Неправильное указание ИНН покупателя или продавца чревато отказом в вычете, поскольку ИНН — это основной реквизит, позволяющий идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав. Арбитражная практика по данному вопросу складывается неоднозначно.

Существуют решения как в пользу налогоплательщиков с выводами о том, что неуказание или неверное указание ИНН в счетефактуре не влечет отказа в вычете (Постановление АС Западно-Сибирского округа от 18.07.2017 № Ф042386/2017), так и в пользу налоговых органов — когда отказ в вычете правомерен (Постановления АС Северо-Западного округа от 16.02.2017 № Ф0713782/2016, от 23.09.2016 № Ф07-7535/2016, Уральского округа от 17.09.2015 № Ф09-6253/15).

В Письме ФНС России от 09.01.2017 № СД-4-3/[email protected] содержится следующая информация: в случае если в строке 6 «Покупатель» счета-фактуры не указано наименование налогоплательщика в соответствии с учредительными документами, а указаны фамилия, имя, отчество его сотрудника, то такой счет-фактура не позволяет налоговым органам при проведении налоговой проверки идентифицировать покупателя товаров (работ, услуг). В этой связи указанный счет-фактура является основанием для отказа в принятии к вычету сумм налога.

Из Письма Минфина России от 02.05.2012 № 03-0711/130 следует, что в случае если в счете-фактуре имеются опечатки в наименовании покупателя (заглавные буквы заменены строчными и наоборот, проставлены лишние символы (тире, запятые) и др.), но при этом такой счет-фактура не препятствует налоговым органам при проведении налоговой проверки идентифицировать основные показатели, то основания для отказа в принятии к вычету сумм НДС, предъявленных продавцом покупателю, отсутствуют.

При приобретении или реализации товаров обособленными подразделениями организации в строках 6б или 2б счета-фактуры указывается КПП обособленного подразделения (Письма Минфина России от 18.05.2017 № 0307-09/30038, от 30.05.2016 № 03-07-09/31053, от 03.06.2014 № 03-0715/26524, от 24.07.2013 № 03-07-09/29204, ФНС России от 16.11.2016 № СД-43/[email protected]).

Как уже было отмечено выше, основным реквизитом, позволяющим идентифицировать продавца или покупателя, является ИНН, поэтому ошибки в указании адреса продавца или покупателя не должны препятствовать налоговому вычету.

В частности, допустимы неполное указание адреса, сокращения слов, замена прописных букв на строчные или наоборот (Письма Минфина России от 30.08.2018 № 03-07-14/61854, от 25.04.2018 № 03-0714/27843, от 02.04.2018 № 03-07-14/21045, от 17.01.2018 № 03-0709/1846, от 20.11.2017 № 03-07-14/76455).

Использование УПД при оказании услуг

Можно ли выставлять УПД на услуги? Да, на практике это встречается часто. Иногда даже возникают ситуации, когда универсальный передаточный документ выставляют на поставку товара, сопровождающуюся оказанием услуг. Сотрудники ФНС обращают внимание предпринимателей на такие моменты (письмо ФНС РФ от 23.09.2016 N ЕД-4-15/17910):

- к моменту передачи товара и оформления универсальной формы услуга должна быть оказана и потреблена заказчиком;

- УПД подписывают лица, уполномоченные на подписание как счетов-фактур, так и «первички».

УПД на услуги оформляется в двух вариантах:

- как счет-фактура и «первичка» (указывается статус «1»);

- только как первичный документ (указывается статус «2»).

В первом случае строки 1-7 и графы 1-11 следует заполнять как в обычном счете-фактуре (в том числе и графу «Код товара» в УПД). Для заполнения строк № 2 и № 6 предусмотрены некоторые особенности в зависимости от содержания сделки.

Если были оказаны «простые» услуги — в этих строках указывают исполнителя и заказчика. Если же оказывались услуги по транспортной экспедиции — тогда в соответствующих полях указывают экспедитора и клиента, при оказании услуг по агентскому договору сторонами выступают агент и принципал.

Если УПД заменяет собой только накладную (или акт) — часть полей можно оставить пустыми. Обязательному заполнению подлежат:

- графа 1;

- графа 2, 2а;

- графа 3;

- графа 9;

- строки 1, 1а;

- строки 2 и 6;

- строка 7.

В дополнение к УПД в этом случае составляют счет-фактуру. Пример заполнения УПД вы найдете здесь.

Универсальный передаточный акт объединяет сразу несколько документов: первичную учетную бумагу и счет-фактуру, отражающую ту или иную операцию. Но в основе УПД лежит сама форма счета-фактуры, дополненная определенными реквизитами.

Все заключается в том, что налогоплательщики не могут самостоятельно разрабатывать данный тип документа в отличие от других форм документов на выполненные работы. (НК РФ ст. 169 п. 8).

Что такое УПД

В универсальном передаточном документе есть все без исключения реквизиты, которые предусмотрены для бланка обычного счета-фактуры, утвержденного постановлением Правительства РФ от 26.12.11 № 1137 (далее — постановление № 1137). В числе прочего, в УПД есть строка 1 «Счет-фактура № ____от ____________». Таким образом, новая форма озаглавлена дважды: первый раз как УПД, второй раз как счет-фактура. Во избежание путаницы мы станем использовать только первое название.

Кроме того, в УПД есть дополнительные строки и графы, где нужно указывать код товара или услуги по ОКВЭД или ОКУН, данные о транспортировке и передаче груза и некоторые другие показатели.

Налогоплательщики вправе доработать форму УПД, предложенную в комментируемом письме. Это означает, что компания или предприниматель может добавить любые строки или столбцы по своему усмотрению. А вот удалять обязательные реквизиты счета-фактуры категорически возбраняется. Это подчеркнул Минфин России в письме от 28.08.13 № 03-07-15/35322 (см. «Минфин одобрил введение единого документа, совмещающего в себе функции счета-фактуры и «первички»»).

Можно ли использовать бланк УПД вместо товарной накладной?

Предъявление продавцом универсального передаточного акта вместо счета-фактуры не может служить отказом для предоставления вычета по НДС.

Документ содержит все основные данные счета-фактуры, то есть, по сути, является ее дубликатом, но при этом содержит дополнительные реквизиты остальных первичных бумаг.

В каких случаях может понадобиться уведомление о расторжении договора вы узнаете, прочитав статью по ссылке.

Рекомендации по заполнению формы УПД

Форма акта, вместе с рекомендациями и порядком заполнения, была создана ФНС и предложена к применению в официальном письме.

Рекомендации по заполнению документа:

- Вступительная часть практически аналогична счету-фактуре, лишь с тем отличием, что в акте имеется «Статус», несколько дополнительных граф «Код работ/продукции, и поле, где указывается количество листов документа. «Статус» предполагает на выбор два варианта: передаточный акт и счет-фактура; передаточный документ. Код «Услуг, работ/продукции» указывается: ОКУН, ОКВЭД в отношении услуг и работ; артикул продукции.

- На основании условий сделки, отражаемых в соглашении, при учете затрат применяется несколько либо одна дата, указываемая в строках 16, 1 и 11. Если согласно договору допустимо использовать все даты, то при учете НДС продавец указывает дату отгрузки (стр. 11), а приобретатель – дату приемки (стр. 16).

Даты необходимо проставить во всех строчках, чтобы не возникло вопросов со стороны налоговой.

- В строках 2 «Продавец» и 6 «Покупатель» отражается информация об участниках правоотношений. К примеру, при передаче прав на владение имуществом – пользователя и правообладателя, а при передаче произведенных работ – заказчика и подрядчика. Остальные данные, соответствующие сведениям, содержащимся в счете, заполняются с учетом требований Приложения № 1 к государственному Постановлению 1137.

- В строчке «Основание передачи» отражаются данные о финансовой деятельности и определенных условиях осуществленной сделки с указанием реквизитов договоренности, соглашения либо поручения.

- В строчке «Сведения об основном грузе и транспортировке» указываются данные транспортных документов, складских списков о перемещениях, информации о грузе (комплектации, весе и количестве).

- В строки 10 и 15 заносятся ФИО, должность и подписи соответствующих лиц. Если продукцию передает один и тот же человек, ответственный за подписание фактура, то подпись можно не проставлять, а только внести должность и инициалы.

- Строчка 12 предназначена для занесения сведений об отгрузке. Соответственно в 17 строке «Другие данные о приемке/получении» указываются данные о наличии претензий либо информация о документации.

- В строчках 18 и 13 отображается информация о должностных лицах, ответственных за правильное оформление факта финансовой деятельности с обязательным указанием ФИО.

- Строчки 19 и 14 предназначены для указания названия и других реквизитов, определяющих финансовых субъектов сделки, которые составили передаточный документ. Здесь может быть отражена информация о должностном лице, ведущем бухгалтерский учет на основании соглашения либо данные об агенте, передающему другой стороне сделки продукцию, приобретенную у продавца, но уже от своего имени.

Эти два реквизита обязательны, но если в бумаге будут проставлены официальные печати с указанием полного наименования всех заинтересованных сторон сделки, то данные строки можно не заполнять.